Согласованная эмиссия - год спустя

Оригинал взят у kubkaramazoff в Согласованная эмиссия - год спустя

С началом согласованной эмиссии прогнозировалось:

- отсутствие существенной девальвации между резервными валютами.

- снижение волатильности между резервными валютами, золота вдвое-втрое.

- снижение или отставание цены на нефть против цен прочих активов.

В апреле 2012 на графиках валют и золота стали отражаться мои прогнозы, сделанные с началом согласованной эмиссии (декабрь 2011), и вместе с прогнозом о неизбежности согласованной эмиссии (август 2011)... Тогда оппоненты относительно справедливо отметили, что рано констатировать ситуацию на промежутке времени лишь в 4 месяца... Прошёл год. Теперь графики выглядят более, чем убедительно:

Индекс доллара:

Евро/Доллар:

Золото:

К аргументу, что СЭ началась раньше - в 2008 вместе с неограниченными семидневными свопами между центробанками-эмитентами резервных валют... Как понимаю, это была проба пера и стороны ещё долго не решались раскрыться перед друг другом. Об этом свидетельствует и задержка между объявлением на октябрь расширения своп-программ и фактическим началом в декабре 2012.

В 2010-11 гг. Германия, как локомотив еврозоны, ещё пыталась вести свою игру - это было хорошо видно по её негативному отношению к Ливийской кампании - к отключению еврозоны от ливийской нефти. Германия пыталась уйти от согласованной эмиссии, которая ей только в убыток из-за обесценивания зарубежных инвестактивов, большей частью номинированных в евро. Германия не Россия, свои инвестиции она делает большей частью в собственной валюте - валюте, которой способна управлять самостоятельно. Была способна. В декабре эта способность была явно снижена, так как экономике США (и сателлитам - Англии и Японии) давно необходима длительная эмиссия, а в одностороннем порядке эмиссия вела к девальвации доллара против евро. С вытекающим из этого бегства капитала из долларовых активов... После согласия Германии войти в СЭ ливийская нефть уже практически восстановлена, несмотря на хаос в стране. Совершенно уверен, что не войди Германия в СЭ, поставки ливийской нефти не были бы восстановлены.

Из несбывшихся прогнозов: нефть. Я предполагал, что нефть либо опустится, либо будет стоять на фоне роста прочих активов... Вроде так, вроде не так. Не однозначно. По-настоящему ошибся с прогнозом по снижению разницы (спред) в ценах Brent-WTI... Предполагал, что она может снизиться до нуля и даже перевернуться, как была до начала Арабской весны. Этого не произошло. Возможно, на поддержание низкой WTI повлияла добыча на сланцах, а высокой Brent - незавершённый Сирийский вопрос и вытекающей из этого угрозой судоходству в Восточном Средиземноморье, в том числе через Суэц...

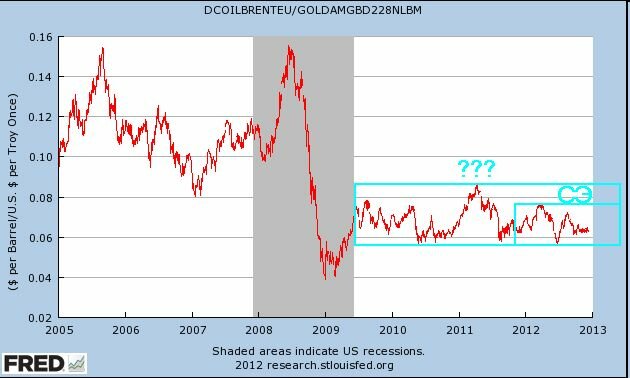

Нахожу интересным график нефти в золоте:

- после окончания официальной рецессии волатильность нефти в золоте значительно снизилась. Складывается впечатление, что взят чёткий курс на коридор со средней 0,07 унций за баррель.

Замечательно сказано на блогберг.ру-fdsa:Понимание, что мы имеем с жёстко регулируемой системой, позволяет избежать досадных ошибок в торговле валютами. В частности, иллюзий, которые звучали летом-осенью, что главная пара вот-вот пойдет к паритету, как и будущих иллюзий, что пара может уйти за 1,50. Коридор движения в общем очерчен, небольшие выстрелы быстро гасятся ЦБ [1].

И в завершение, по данным отдела кадров:У глав главных мировых центробанков есть нечто общее. Например, трое из глав мировых центробанков начинали свои карьеры в экономическом департаменте Массачусетского технологического института MTI). Глава ФРС США Бен Бернанке и глава ЕЦБ Марио Драги получали здесь свои степени докторов наук в конце 1970-х гг., а глава Банка Англии Мервин Кинг немного преподавал здесь в 1980-е гг.

... глава Банка Израиля Стэнли Фишер в своё время "неплохо порулил" в МВФ -КК), профессор MTI и научный руководитель диссертации председателя ФРС [2].

Пасьянс сошёлся не только на графиках ;)

Хотя ничто не вечно, в том числе и различные союзы... программа неограниченных свопов объявлена "до 1 февраля 2013 г., минимум", и очевидно, будет продлена.

_________

Ссылки:

[1] Несколько замечаний по поводу согласованной политики ЦБ.

[2] Что замышляют главы мировых ЦБ, глядя на воды Рейна.

[3] Согласованная эмиссия резервных валют. Хронология.

------

2012-12-17 06:42 (UTC)

Порылся по вашим ссылкам -- не нашёл где вы писали про волатильность золота и нефти. Ткните носом пожалуйста.

А пасьянс сошёлся у ZH уже давно. Вот он:

Edited at 2012-12-17 06:46 (UTC)

---------------

2012-12-17 10:43 (UTC)

Спасибо. Но как вы пришли к выводу про золото? Упомянутые выкладки можно посмотреть?

Золото заперто в канале $1550~$1800 с сентября-октября 2011, а ваша цитата датирована 9 сентября, когда этот канал был ещё не виден. Я могу предложить объяснение нижней границе канала, но верхняя мне непонятна. По нижней давно и не раз были сообщения из Лондона, что некий суверенный клиент разместил неописуемого размера заказ на физическое золото с последующим его вывозом, и в том заказе записана предельная цена.

Брент фактически привязан к золоту на уровне ровно(!) 15 баррелей за унцию в канале ±2 барреля за унцию на протяжении последних трёх лет. Причём период колебаний в этом канале -- ровно год, с повторяющимися минимумами весной и максимумами летом.

Первое и единственное впечатление -- "цена зафиксирована", причём не только глядя на график, но и потому что главной маневренной мощностью на рынке является Саудия, и они заинтересованы в нижней границе реальной цены (в золоте), а их "партнёры" -- в верхней, поэтому могла иметь место сделка с фиксацией. Также это интересно дополняется иранской схемой по торговле за физическое золото с доставкой через Швейцарию и Эмираты. И тут следует сделать акцент на слово "физическое" -- всё "золото" на графиках является бумажным и потому легко управляемым, что позволяет нарисовать канал.

Edited at 2012-12-17 10:53 (UTC)

------------

2012-12-17 12:43 (UTC)

Спасибо за инфу. Ваш график такой же как и мой, только обратный. Золото в нефти.

Наверное, "выкладки" - громко выразился? Я исходил только из того, что если решено вести согласованную эмиссию, то будет то-то и то-то... Тогда ещё не был окончательно уверен, сдались ли немцы.

Конкретных границ коридоров я не мог знать и предвидеть. Не мог знать и на какой средней они договорились. Но знал, что он будет - предлагал спецам подумать о коридоре.

Комментарий 20/09/11 сделан к посту Согласованная эмиссия резервных валют - 1... Там >400 коммов... Надо самому ещё полистать то обсуждение. Сейчас перечитал пост и сам удивляюсь... например, фраза:

А Каддафи? Каддафи теперь не нужен. Нужно восстанавливать и наращивать добычу в Ливии - это сделают более лояльные правители, которым не чужды долговые проблемы США и ЕС.

- 16/09/11, а через 44 дня, 20 октября Каддафи не стало.

___________

Да, золото бумажное - скорее даже электронное. Поэтому его так легко контролировать. Народ из GATA постоянно сообщает факты манипуляции рынком...

-----------------------

Оригинал взят у kubkaramazoff в Согласованная эмиссия резервных валют - 1

Соображения на сообщение Банка Англии о предоставлении Европейским Центробанком неограниченных долларовых кредитов банкам Европы. В три захода: 12 октября, 9 ноября и 7 декабря, срок - три месяца. ФРС открыла валютный своп ЕЦБ. Остальные центробанки резервных валют, втч ФРС, будут покрывать избыточный спрос еврозоны предложением своих валют [1, 2].

Начну с обзора мнений топ-блогеров:

Согласен с Алексвордом, что данное событие может знаменовать новый этап мироустройства, но совершенно не разделяю его "оптимизма" о запуске гиперинфляции [3]. - Шура, запускайте Берлагу! Клиент уже готов! - привёл в ответ известную цитату один его оппонент [4].

Не соглашусь с низкой оценкой события от Е.Сусина [5]. Он отметил, что неограниченные 7-дневные свопы были открыты ещё в 2008-м. Разница в сроках очевидна. Банк, нуждаясь в более длинных средствах, сам себя загонять в тупик не будет: через 7 дней, не имея возможности закрыть кредит, попадает на просрочку, из-за которой поплывут балансовые нормативы, упадёт ликвидность и надёжность его заимствований... Это, помимо высокой стоимости заимствований, объясняет низкую популярность того инструмента. Сусин оставил без внимания главное: беспрецедентную согласованность остальных ЦБ по поддержке.

По этой же причине не вижу оснований для прогноза Спайделла [6] о новой девальвации доллара, но одобряю его мнение: "QE3 может быть реален в контексте помощи старым друзьям бангстерам, которые изрядно потрепались в августовскую бурю".

Вы видите QE3? И я не вижу. А он ееесть!

Моё мнение:

Девальвации конкретной резервной валюты к остальным резервным валютам не будет. Общая эмиссия - общая плановая плавная инфляция. Не гиперинфляция.

Девальвация доллара к корзине привела бы к потере статуса резервной валюты и неминуемо к неконтролируемой гиперинфляции. Согласованная эмиссия давно требовалась Штатам, им в финале противостояли практически в одиночку немцы. Они понесут наибольшие убытки из-за обесценивания своей международной инвестиционной позиции [7]. Некие механизмы компенсации этих потерь сторонами наверняка предусмотрены, но пока в открытых источниках ничего не заметил. Вероятно, вскорости мы услышим о немецкой экспансии на рынках, раннее для них ограниченных или вообще закрытых - например, на рынке нефтегазодобычи. [8]

Признаю, в апреле поторопился с оценкой [9], наблюдая за Ливийской кампанией - решил, что немцы уже сдались... В этот раз, хотя признаков и стало больше, не стану однозначно утверждать, что немцы окончательно сдались. Если что-то пойдёт не так (внутренние разногласия плюс неожиданная комбинация со стороны Китая и/или России), то некоторые участники процесса могут попытаться дать задний ход.

Главный бонус Европе - затухание пожаров в Средиземноморье. Долговая проблема и турецкое "Всех порву!" [10] были решающими факторами для согласованной эмиссии. Восточносредиземноморская группа месторождений Левиафан [11] теперь будет окончательно разведана (из-за известных событий был потерян целый год) и затем, после согласования конфликтных вопросов под патронатом ЕС и США, начнёт мирно разрабатываться. А Каддафи? Каддафи теперь не нужен. Нужно восстанавливать и наращивать добычу в Ливии - это сделают более лояльные правители, которым не чужды долговые проблемы США и ЕС.

Дальнейшие острые события смещаются на восток, в большую Азию - "Глобальные Балканы", по определению Бжезинского. Вариантов множество: Пакистан - троянский конь среди союзников Китая; Индия; Иран - рекомендую для знакомства интересный сценарий с участием Турции; формирование Курдистана; Уйгурский Китай; и далее - Сев.Корея, Тайвань... Как-то всё ближе к Китаю. Кстати, где и сможем увидеть девальвацию резервных валют: к юаню. Но не исключён встречный маневр Народного Банка... Не стоит совсем забывать и о территориях России, Казахстана, но они ведут себя паиньками. Особняком стоит Венесуэла. Камрад Уго давно сел за игральный стол Клуба самоубийц, но пока ему везёт с раздачей.

Лирическое послесловие: на картинке изображена фреска из Банк оф Америка. Ценителям символизма предлагаю ознакомиться с обсуждением этой фрески. В феврале 2011 мне там померещилось QE, взрывной рост цен на золото и передача ключа от нефтяного вентиля из Нового света в Старый... У Нового найдётся ещё один :)

Ссылки:

1. Additional US dollar liquidity-providing operations over year-end.

2. Центробанки раздают доллары.

3. 15.09.2011 - официальное начало Нового Мирового Порядка.

4. Шура, запускайте Берлагу!

5. По свопам ФРС и ЕЦБ

6. Созданы друг для друга!

7. Инвестпозиция как основная причина войны $ vs. €

8. Особенности германского рынка нефти.

9. Реал ждёт капитал.

10. Турция: всех порву!

11. Средиземноморский Левиафан.

Продолжение:

Согласованная эмиссия резервных валют - 2

Согласованная эмиссия резервных валют - 3

--------------------------

Оригинал взят у kubkaramazoff в Согласованная эмиссия резервных валют - 2

Франция этого не знает, но мы находимся в состоянии войны с Америкой. Да, непрерывной войны, войны необходимой, войны экономической, войны внешне без смерти. Да, они очень жестоки, американцы, они ненасытны, они хотят безраздельной власти над миром. Это неизвестная война, война непрерывная, внешне без смерти и все же война насмерть. Президент Франции Франсуа Миттеран, интервью незадолго до смерти.

Появилось предположение, что согласованная эмиссия ФРС и ЕЦБ всё-таки существует ещё со времени начала программы QE2 [1]. Рискуя породить новую интерпретацию спора про курицу и яйцо, не соглашусь с такой гипотезой.

1. ФРС, американские банки и корпорации, зажимая ликвидность на своих счетах, создают дефицит доллара [2,3], требующегося для расчётов и обслуживания кредитов, номинированных в долларах. На этом доллар вверх, евро вниз. Затем, прижав евро до приемлемого уровня, ФРС отпускает доллар вслед прижатому евро. Когда евро пытается отвоевать утраченные позиции, ситуация повторяется.

Не евро падает вслед доллару, а наоборот: доллар планово спускается вслед насильно прижатому евро. Такая последовательность позволяет доллару сохранять позиции в мировых резервах. ЕЦБ совершенно невыгодно плавно обесценивать евро вслед доллару, так как это ведёт к обесцениванию рекордной инвестпозиции Германии на десятки процентов годового ВВП [4].

2. При согласованной эмиссии колебания евро/доллар не будут столь высоки, как сейчас. Будет некий коридор при взаимной поддержке - с обязательством интервенций между центробанками. Зачем загонять экономики друг друга в риски потерь на высокой волатильности? А волатильность пары с начала кризиса увеличилась вдвое:

3. Нефть. Если бы шла согласованная эмиссия доллар-евро, то Штатам не было бы смысла давить экономику своих союзников по блоку НАТО высокой нефтью, подкармливая ещё тем самым независимых добытчиков: Иран, Венесуэлу, РФ... Не было бы ливийской войны, не было бы пожаров в Средиземноморье, группа месторождений Левиафан получила бы полноценную разведку в 2011-м и вышла бы на освоение в 2012-м [5]. Между тем, спред WTI-Brent по-прежнему высок вопреки ожиданиям многих игроков.

Вот ещё информация о выдавливании европейских компаний с Нигерии: Royal Dutch Shell за два года сократила в Нигерии добычу сырой нефти с 1 млн. до 0,38 млн. баррелей (на 2010 год) [6]. Выключение Нигерии наряду с Ливией, Ираном и Венесуэлой прогнозировал в 2009-м [7].

Вывод: эмиссия в обеих валютных зонах идёт, но она не согласована, а происходит асинхронно под внешним давлением со стороны США и внутренней потребностью со стороны стран ПИГС.

Индикаторы согласованной эмиссии:

1. Снижение волатильности доллар-евро вдвое, как минимум.

2. Снижение либо стабилизация мировых цен на нефть на фоне инфляции по остальным рыночным позициям.

3. Однозначное сокращение спреда WTI-Brent до докризисных уровней.

4. Затухание пожаров в Средиземноморье.

Раннее предполагал, что процесс начнётся 12 октября, на которое было объявлено выдачу неограниченных долларовых кредитов европейским банкам от ЕЦБ по валютному свопу с ФРС [8]. При беспрецедентной поддержке со стороны всех резервных ЦБ. Но выдали лишь 1,5 млрд.долл. [9]. А за пять дней до того появилось ещё одно важное сообщение: ЕЦБ проведёт два беззалоговых аукциона на 12 и 14 месяцев в октябре и декабре текущего года [10]. Очевидно, что немцы отказались и ЕЦБ ведёт свою игру. Пока что свою...

По моему мнению, согласованная эмиссия резервных валют неизбежна. Рано или поздно США и ПИГСы дожмут немцев. Чем дольше те упираются, тем большие издержки несёт экономика зоны евро. А французы, о неинформированности которых сожалел покойный президент Миттеран, стали играть в свои ворота головой Саркози.

Официальное объявление согласованной эмиссии маловероятно. Так как согласованная эмиссия без обусловленного валютного коридора никак не согласуется, извините за тавтологию. А официальное признание валютного коридора будет означать утрату предмета гордости резервных валют - статуса свободной конвертируемости. Как говорится, глаза не видят, сердце не болит.

Ссылки:

1. ЕЦБ и ФРС - согласованные эмиссии

2. Момент истины $ vs. €

3. Окэшелись

4. Инвестпозиция как основная причина войны $ vs. €

5. Средиземноморский Левиафан

6. Нигерийская нефть отдаляется от Европы

7. Персидский залив переименовывают...

8. Согласованная эмиссия резервных валют - 1

9. $1,5 млрд

10. ЕЦБ проведёт два беззалоговых аукциона

Продолжение:

Согласованная эмиссия резервных валют - 3

---------------------

Оригинал взят у kubkaramazoff в Согласованная эмиссия резервных валют - 3

Она таки началась. Немцы сдались, впрочем, у них не было выхода. Предыстория:

Согласованная эмиссия резервных валют - 1 и Согласованная эмиссия резервных валют - 2

Первоначально было объявлено в рамках валютного свопа между ФРС и ЕЦБ о предоставлении Европейским Центробанком неограниченных долларовых кредитов банкам Европы. В три захода: 12 октября, 9 ноября и 7 декабря, срок - три месяца. При поддержке центробанков всех резервных валют.

13 октября на сайте ЕЦБ засветилось лишь 1,353 млрд.дол.

10 ноября ещё меньше - 0,395 млрд. и наконец, дотянув до последнего...

08 декабря засветилось 50,685 млрд.! И даже ставка была снижена почти вдвое:

И мало того, перед этим было объявлено:

Шесть ведущих мировых центральных банков заявили, что они примут скоординированные меры, которые должны способствовать повышению ликвидности мировой финансовой системы. На данный шаг пошли ФРС, ЕЦБ, ЦБ Англии, Канады, Японии и Швейцарии. В частности, центробанки договорились о временных двусторонних свопах для предоставления ликвидности в любой валюте. Соглашение о свопах будет действовать как минимум до 1 февраля 2013 года.

То есть, 7 декабря 2011 теперь не последний транш...

Становится понятно, почему США и Франция возвращают послов в Сирию, а Клинтон не признала Национальный совет Сирии. Нет смысла теперь давить еврозону издержками. Хотя гарантировать покой Сирии невозможно - немцы в своих играх с самостийным евро дотянули до того, что могли и её сдать. Но, очевидно, что покорение Сирии и Ирана откладывается. Вероятно, строго по плану - до снижения экономического и политического потенциала их союзников.

Что дальше?

1. Снижение волатильности резервных валют. Минимум, вдвое. Это валютный коридор. Без обусловленного коридора центробанки не смогут обеспечить поддержку валют друг друга. Кто вычислит коридор, сможет хорошо заработать.

2. Снижение нефти. Сокращение спреда WTI-Brent. Хотя Голдман Сакс 1-го декабря прогнозировал скачок цен на нефть Brent в 2012 г. до $127, но это было до.

3. Затухание пожаров в Средиземноморье. Восстановление добычи в Ливии. Вскрытие группы месторождений Левиафан.

4. Инфляция в зоне всех резервных валют без значительной девальвации одной к другой. На фоне юаня, но Китаю нет смысла долго держать высокой свою валюту.

5. Обесценивание долгов, номинированных в резервных валютах.

Понятно, что низкая нефть ударит по экономике РФ, Ирана, Венесуэлы. Нужно отметить, что падение нефти снизит и издержки госбюджета, поэтому сальдо бюджета не упадёт прямо пропорционально падению доходов от нефти. Обесценивание долгов ударит по странам с большими валютными резервами, в первую очередь по Китаю.

Хоровод Клинтон-Навальный будет длиться до президентских выборов. В РФ опять возможны теракты. Госдеп будет давить Россию и Китай сдать Сирию с Ираном. Не столько сдать политически - в Совбезе, ибо войну можно развязать натравив вассала, а потом вступиться за него... Сколько заставить прекратить экономическую и военно-техническую поддержку. Куда ни кинь, всюду клин.

---------------

СОГЛАСОВАННАЯ ЭМИССИЯ - ГОД СПУСТЯ2

ГОД КАТАСТРОФ ДЛЯ США ЗАКОНЧИТСЯ КОНЦОМ СВЕТА :)

АМЕРИКАНСКАЯ МЕЧТА-2012: ДИНАМИКА ГОЛОДА И БОМЖЕЙ

ДЕНЕЖНЫЕ ПОТОКИ В США

ЭКОНОМИЧЕСКАЯ РЕНТАБЕЛЬНОСТЬ В РАЗЛИЧНЫХ ГОРИЗОНТАХ

КОСНЕТСЯ ВСЕХ: ПЕРСПЕКТИВЫ КАПИТАЛИЗМА

ГРАФИКИ ДНЯ: ДОБЫЧА НЕФТИ - СЕВЕРНАЯ АМЕРИКА