Добавленный долг: схемы движения

Содержание:

Предисловие

Часть 1. Схемы движения налога на добавленный долг между плательщиками налога и бюджетом.

Часть 2. Схемы движения кредита и НДД по цепочке из трёх звеньев.

Часть 3. Начисление и уплата процентов по цепочке из трёх звеньев.

Послесловие.

Предисловие.

В 2003 г. мною разработана система автоматического НДС (авто-НДС) - опубликована в этом блоге в 2009 г. с небольшими уточнениями [1]. Основное отличие от аналогичных работ по теме состояло в охватывании долговых операций в реальном секторе - для ухода в перспективе от декларирования НДС вообще. При разработке авто-НДС мне удалось интуитивно уловить долг как ценность особого рода, затем практика в кризис 2008-... годов и общение в ЖЖ позволили придти к открытию Добавленного долга [2] и отметить фундаментальную ошибку в энциклопедическом определении ссудного капитала [3].

Порядок начисления НДД аналогичен НДС в реальном секторе при предоплате, возврате предоплаты, процентам по товарному кредиту - это операции, формирующие Добавленный долг (ДД) в реальном секторе. В бухгалтерском учёте они формализованы как Добавленная стоимость (ДС) и по ним начисляется НДС.

Предполагается автоматическая уплата и возмещение НДД без декларирования. В схемах использована абстрактная ставка НДД=20% или обратным счётом 1/6 = в том числе НДД=16,67%.

Какова ставка должна быть в реальности? Этот вопрос пока что не имеет смысла обсуждать, так как перспективы признания ДД официальной экономикой весьма туманны. Тем не менее, благодаря настойчивым и конструктивным вопросам уважаемых читателей, выкладываю на суд схемы движения добавленного долга и начисления НДД.

Часть 1. Схемы движения налога на добавленный долг между плательщиками НДД и бюджетом.

- начисление процентов по кредиту. Сюда же относятся различные комиссии и тому подобное. Если погашение требований производится в установленные сроки, как правило это 5-10 дней от даты начисления, то этот процесс происходит автоматически:

Просрочка по уплате процентов. Как вариант: кредитор вводит требование в единый реестр просроченных счетов и сам уплачивает НДД. Если требования в этом реестре нет, должник получает право отказаться от уплаты процентов - таким образом произведённый долг считается незаконным и аннулируется.

При оплаченном НДД крайне желательно предоставить право кредитору на судебное преследование должника без оплаты госпошлины.

Кредитор не пожелает платить НДД с процентов, которые не оплачены должником. Таким образом, он будет вынужден прекратить производство долга. Эта норма действует в реальном секторе: кредитор должен уплатить НДС по первому событию: отгрузка товара, начисление процентов. А не по факту оплаты. Поэтому утверждаю: НДС прекратил перепроизводство долга в реальном секторе.

В макроэкономике НДД обратной связью согласует долговое производство с денежной базой.

Часть 2. Схемы движения кредита и НДД по цепочке из трёх звеньев. Сторона-2 - всегда плательщик НДД.

Для стороны-2 в схемы включены расходы и доходы, не входящие в базу налогообложения - обозначены жёлтыми стрелками. Этот элемент введён для демонстрации факта временного пользования кредитом, как доходом. При этом бюджет получает на такое же время в пользование НДД от этой суммы. Это наглядно показывает необходимость начисления НДД в любом звене экономики, как это делается с НДС, а не только при реализации конечному потребителю. Если кто не знаком с такими тонкостями, не принимайте во внимание жёлтые стрелки - считайте, что сторона 2 просто ещё не успела выдать в кредит все имеющиеся средства.

Следующие две схемы аналогичны схемам 1.1-1.2:

Тоже, но сторона-1 не является плательщиком НДД:

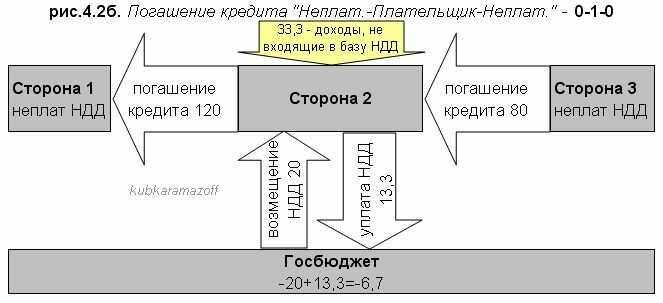

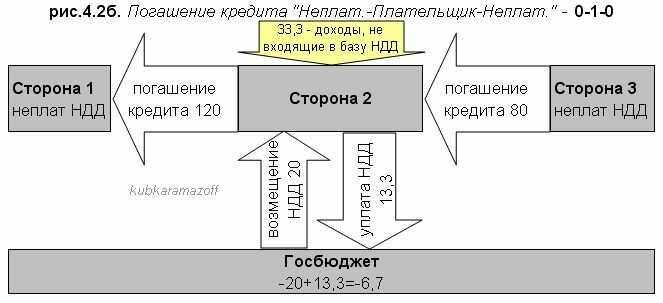

Далее стороны 1 и 3 - неплательщики НДД.

Вариант 4.1а-4.2а для стороны-2 полностью аналогичен начислению НДС при предоплате и возврате предоплаты от одного неплательщика НДД (сторона-1) другому неплательщику НДС (сторона-3).

Как видим, такой вариант вымывает из оборота долю НДД при кредитовании стороны-3, а значит, сторона-2 только для того, чтобы остаться в нулях, должна будет увеличить процентную ставку для стороны-3 в 1,2 раза. Поэтому, чтобы не копировать слепо НДС, в качестве альтернативы рассмотрим подвариант 4.1б-4.1б:

В обоих вариантах бюджет отдаёт в качестве возмещения раннее полученные суммы НДД. Но в варианте "а" бюджет пользуется всей суммой НДД, а в варианте "б" (если не учитывать жёлтые стрелки) бюджет ничем не пользуется. Склоняюсь к варианту "б" в отношении резидентов страны.

Предположим, что сторона-3 - заёмщик-нерезидент. Тогда вариант "а" однозначно. Возмещения НДД не должно быть и оно невозможно. Пока капитал гуляет за рубежом, бюджет будет пользоваться долей в части НДД. Как видите, поощрительно, а не запретительно, капитал получит стимул для работы внутри страны. Схемы НДД для резидентов, работающих с нерезидентами (кредиторами-заёмщиками-инвесторами и т.д.) пока не будем рассматривать - хотелось бы для начала встретить понимание внутреннего движения кредита с НДД.

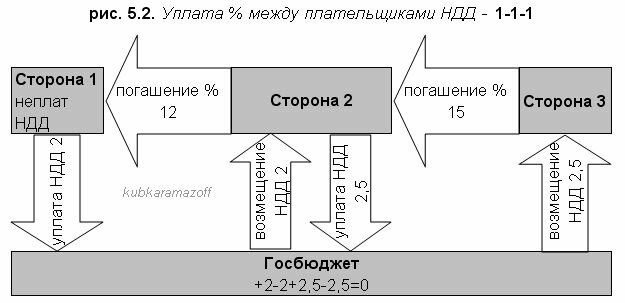

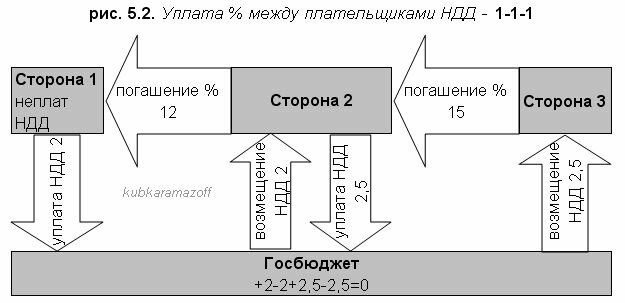

Часть 3. Начисление и уплата процентов по цепочке из трёх звеньев. Сторона-2 - всегда плательщик НДД.

Понятно, что НДД с процентов можно так же рассматривать в двух вариантах:

а) как на схемах 7.1-7.2. Такой вариант применить в случае уплаты процентов нерезиденту. Возмещения нет.

б) снова не копируя слепо НДС, сделать возмещение НДД на проценты, уплаченные резиденту-неплательщику НДД.

Послесловие

Технически возмещение НДД должно происходить одномоментно с уплатой налога контрагентом. Таким образом никогда не будет незаконного возмещения. А плательщики налога избавятся от соблазна незаконного присвоения государевых денег и не будут отвечать за действия третьих лиц. Это и нелогично, но к сожалению, практика действующей кривой системы администрирования НДС говорит об обратном. Из всех схем видно, что бюджет никогда не будет в минусе и никогда не будет недоимок по налогу. Бюджет будет возмещать налог только одновременно с уплатой или раннее полученный.

По прежнему остаётся нерешённым принципиальный вопрос: не следует ли сделать НДД и НДС открытыми друг к другу? То есть приравнять плательщиков НДД и НДС с правом возмещения и в финансовом и в реальном секторах. Или другими словами: ввести НДС в финсектор - формализовать ДД как ДС - как это давно сделано в реальном секторе.

За кадром пока оставляю группы схем движения долга:

- при взаимодействии резидентов с нерезидентами.

- перепродажа долга и производных долга.

- биржевая торговля.

- страховой бизнес.

Введение НДД не повлияет на кредитные ставки, если понизить ставку рефинансирования и налог на прибыль финкомпаний.

Остаётся напомнить, что НДД как и НДС является компенсационным налогом, не подавляющим деловую активность, в отличие от налогов на финансовые транзакции, которые сейчас вразнобой пытаются ввести на Западе - аналоги налога с оборота. По разным оценкам налоги на финансовые транзакции могут привести к падению ВВП на 1,5-3% [4].

Ссылки:

1. ЖЭМ: Система автоматического НДС.

2. Добавленный долг и НДД.

3. Фундаментальная ошибка в определении ссудного капитала.

4. Неравный бой с перепроизводством долга.

Предисловие

Часть 1. Схемы движения налога на добавленный долг между плательщиками налога и бюджетом.

Часть 2. Схемы движения кредита и НДД по цепочке из трёх звеньев.

Часть 3. Начисление и уплата процентов по цепочке из трёх звеньев.

Послесловие.

Предисловие.

В 2003 г. мною разработана система автоматического НДС (авто-НДС) - опубликована в этом блоге в 2009 г. с небольшими уточнениями [1]. Основное отличие от аналогичных работ по теме состояло в охватывании долговых операций в реальном секторе - для ухода в перспективе от декларирования НДС вообще. При разработке авто-НДС мне удалось интуитивно уловить долг как ценность особого рода, затем практика в кризис 2008-... годов и общение в ЖЖ позволили придти к открытию Добавленного долга [2] и отметить фундаментальную ошибку в энциклопедическом определении ссудного капитала [3].

Порядок начисления НДД аналогичен НДС в реальном секторе при предоплате, возврате предоплаты, процентам по товарному кредиту - это операции, формирующие Добавленный долг (ДД) в реальном секторе. В бухгалтерском учёте они формализованы как Добавленная стоимость (ДС) и по ним начисляется НДС.

Предполагается автоматическая уплата и возмещение НДД без декларирования. В схемах использована абстрактная ставка НДД=20% или обратным счётом 1/6 = в том числе НДД=16,67%.

Какова ставка должна быть в реальности? Этот вопрос пока что не имеет смысла обсуждать, так как перспективы признания ДД официальной экономикой весьма туманны. Тем не менее, благодаря настойчивым и конструктивным вопросам уважаемых читателей, выкладываю на суд схемы движения добавленного долга и начисления НДД.

Часть 1. Схемы движения налога на добавленный долг между плательщиками НДД и бюджетом.

- начисление процентов по кредиту. Сюда же относятся различные комиссии и тому подобное. Если погашение требований производится в установленные сроки, как правило это 5-10 дней от даты начисления, то этот процесс происходит автоматически:

Просрочка по уплате процентов. Как вариант: кредитор вводит требование в единый реестр просроченных счетов и сам уплачивает НДД. Если требования в этом реестре нет, должник получает право отказаться от уплаты процентов - таким образом произведённый долг считается незаконным и аннулируется.

При оплаченном НДД крайне желательно предоставить право кредитору на судебное преследование должника без оплаты госпошлины.

Кредитор не пожелает платить НДД с процентов, которые не оплачены должником. Таким образом, он будет вынужден прекратить производство долга. Эта норма действует в реальном секторе: кредитор должен уплатить НДС по первому событию: отгрузка товара, начисление процентов. А не по факту оплаты. Поэтому утверждаю: НДС прекратил перепроизводство долга в реальном секторе.

В макроэкономике НДД обратной связью согласует долговое производство с денежной базой.

Часть 2. Схемы движения кредита и НДД по цепочке из трёх звеньев. Сторона-2 - всегда плательщик НДД.

Для стороны-2 в схемы включены расходы и доходы, не входящие в базу налогообложения - обозначены жёлтыми стрелками. Этот элемент введён для демонстрации факта временного пользования кредитом, как доходом. При этом бюджет получает на такое же время в пользование НДД от этой суммы. Это наглядно показывает необходимость начисления НДД в любом звене экономики, как это делается с НДС, а не только при реализации конечному потребителю. Если кто не знаком с такими тонкостями, не принимайте во внимание жёлтые стрелки - считайте, что сторона 2 просто ещё не успела выдать в кредит все имеющиеся средства.

Следующие две схемы аналогичны схемам 1.1-1.2:

Тоже, но сторона-1 не является плательщиком НДД:

Далее стороны 1 и 3 - неплательщики НДД.

Вариант 4.1а-4.2а для стороны-2 полностью аналогичен начислению НДС при предоплате и возврате предоплаты от одного неплательщика НДД (сторона-1) другому неплательщику НДС (сторона-3).

Как видим, такой вариант вымывает из оборота долю НДД при кредитовании стороны-3, а значит, сторона-2 только для того, чтобы остаться в нулях, должна будет увеличить процентную ставку для стороны-3 в 1,2 раза. Поэтому, чтобы не копировать слепо НДС, в качестве альтернативы рассмотрим подвариант 4.1б-4.1б:

В обоих вариантах бюджет отдаёт в качестве возмещения раннее полученные суммы НДД. Но в варианте "а" бюджет пользуется всей суммой НДД, а в варианте "б" (если не учитывать жёлтые стрелки) бюджет ничем не пользуется. Склоняюсь к варианту "б" в отношении резидентов страны.

Предположим, что сторона-3 - заёмщик-нерезидент. Тогда вариант "а" однозначно. Возмещения НДД не должно быть и оно невозможно. Пока капитал гуляет за рубежом, бюджет будет пользоваться долей в части НДД. Как видите, поощрительно, а не запретительно, капитал получит стимул для работы внутри страны. Схемы НДД для резидентов, работающих с нерезидентами (кредиторами-заёмщиками-инвесторами и т.д.) пока не будем рассматривать - хотелось бы для начала встретить понимание внутреннего движения кредита с НДД.

Часть 3. Начисление и уплата процентов по цепочке из трёх звеньев. Сторона-2 - всегда плательщик НДД.

Понятно, что НДД с процентов можно так же рассматривать в двух вариантах:

а) как на схемах 7.1-7.2. Такой вариант применить в случае уплаты процентов нерезиденту. Возмещения нет.

б) снова не копируя слепо НДС, сделать возмещение НДД на проценты, уплаченные резиденту-неплательщику НДД.

Послесловие

Технически возмещение НДД должно происходить одномоментно с уплатой налога контрагентом. Таким образом никогда не будет незаконного возмещения. А плательщики налога избавятся от соблазна незаконного присвоения государевых денег и не будут отвечать за действия третьих лиц. Это и нелогично, но к сожалению, практика действующей кривой системы администрирования НДС говорит об обратном. Из всех схем видно, что бюджет никогда не будет в минусе и никогда не будет недоимок по налогу. Бюджет будет возмещать налог только одновременно с уплатой или раннее полученный.

По прежнему остаётся нерешённым принципиальный вопрос: не следует ли сделать НДД и НДС открытыми друг к другу? То есть приравнять плательщиков НДД и НДС с правом возмещения и в финансовом и в реальном секторах. Или другими словами: ввести НДС в финсектор - формализовать ДД как ДС - как это давно сделано в реальном секторе.

За кадром пока оставляю группы схем движения долга:

- при взаимодействии резидентов с нерезидентами.

- перепродажа долга и производных долга.

- биржевая торговля.

- страховой бизнес.

Введение НДД не повлияет на кредитные ставки, если понизить ставку рефинансирования и налог на прибыль финкомпаний.

Остаётся напомнить, что НДД как и НДС является компенсационным налогом, не подавляющим деловую активность, в отличие от налогов на финансовые транзакции, которые сейчас вразнобой пытаются ввести на Западе - аналоги налога с оборота. По разным оценкам налоги на финансовые транзакции могут привести к падению ВВП на 1,5-3% [4].

Ссылки:

1. ЖЭМ: Система автоматического НДС.

2. Добавленный долг и НДД.

3. Фундаментальная ошибка в определении ссудного капитала.

4. Неравный бой с перепроизводством долга.