Форвардный анализ: что это такое и основные термины метода в Timing Solution

Форвардный анализ оценивает эффективность торговой системы исключительно на основе пост-оптимизационного трейдинга или теста на данных, не входящих в оптимизационную выборку. Форвардный анализ - моделирование торговой ситуации, наиболее точно воспроизводящей способ использования отоптимизированной торговой системы в реальной торговле. Этот уровень тестирования обстоятельно и убедительно отвечает на три важнейших вопроса относительно торговой системы:

- Будет ли торговая модель приносить прибыль после оптимизации?

- Каков будет уровень доходности торговой модели после оптимизации?

- Как будут влиять на торговые результаты изменения тренда, волатильности и ликвидности?

Первым и самым важным достоинством форвардного анализа является подтверждение способности модели приносить прибыль в будущей реальной торговле. Другими словами, будете ли вы применять данную модель после оптимизации? Будет ли она приносить прибыль в реальной торговле? Конечно, форвардный тест - это не реальный трейдинг, но это гораздо более реалистичная имитация.

В Timing Solution применяется вариант классического форвардного анализа (автор методики Роберт Пардо, Walk Forward Analysis, сокращенно WFA), при его помощи проверяется кривая прогноза. Вы его найдете во многих модулях, например, Q-Spectrum и Spectrum; ищите кнопку WFA (на скрине модуль Spectrum):

Форвардный анализ применяется также в модуле Trading Spectrum (читайте здесь, здесь и здесь).

Самым важным параметром здесь является типичный период анализируемого цикла. Мы сдвигаем метку LBC ( Что такое LBC и как с этим работать) на один период назад и смотрим, как данный цикл прогнозирует будущее (вне интервала выборки). К примеру, мы анализируем некий цикл с периодом 28 суток.

В этом случае мы делаем следующее:

- сдвигаем LBC на 28 дней назад

- рассчитываем линию прогноза на основе этого цикла с использованием истории цен до LBC

- и наблюдаем, как эта линия прогноза прогнозирует движение цены после LBC, а точнее в течение 28 дней после LBC (это вне интервала выборки, мы не используем данные котировок вне интервала выборки для создания линии прогноза, используем только для только для проверки).

Вот что показывает в итоге отчет WFA (форвардный анализ):

Красные столбцы указывают здесь на положительную корреляцию цикла с движением котировок (в очередные 28 дней цикла), синие - на отрицательную. Чем больше у нас ярких красных полос - тем лучше прогнозируемая способность нашего цикла, то есть больше положительных и высоких корреляций.

Параметр WFE (означает эффективность форвардного анализа) - это процент красных полос (пройденных циклов) от общего количества, в данном случае это 70% (35 красных против 15 синих).

Также важным параметром является медианная корреляция - 34,4%.

В параметре PQN2 мы попытались совместить WFE и усредненную корреляцию в одном параметре.

Параметры форвардного анализа в модуле Q-Spectrum

Итак, это мои рекомендации. Взгляните на последние три цикла (три квадратика в таблице - это последние три цикла, например цикл в 28 дней, это период цикла):

По крайней мере два из этих последних периода должны быть красными.

Параметры PQN2 должны быть большими, чем больше, тем лучше (не менее 5-7%):

Наконец, WFE должен быть значительно выше 50%:

А вот так форвардный анализ используется в модуле Q-Spectrum: при анализе ценовой истории нам показываются непосредственно результаты расчета WFA для анализируемых циклов. Например, форвардный анализ показывает, что КПД (или WFE) 121-дневного цикла = 80%:

Обратите внимание, модули с форвардным анализом не работают в режиме реалтайма.

Другие важные термины:

Типичный период, Typical period - это первое, что вы должны знать, это типичный период для данной проекционной линии. Иначе говоря, это период цикла, использованный для создания этой линии проекции.

Forecast horizon, горизонт прогноза - по определению горизонт прогноза - это интервал, в котором работает этот цикл (или линия проекции). Например, период цикла составляет 29 дней, поэтому горизонт прогноза для этого цикла также составляет 29 дней. Для годового цикла с периодом 365 суток горизонт прогноза соответственно составляет 365 суток. Другими словами, мы рекомендуем использовать в качестве горизонта прогноза типичный период анализируемого цикла.

AVR - средняя корреляция (варьируется в диапазоне -1 .. + 1) - это еще один важный параметр, средняя корреляция для этих 16 (или любого другого числа) интервалов тестирования.

Sample size, размер выборки - это сколько раз мы сдвигаем LBC в процедуре форвардного анализа, сколько раз мы отслеживаем наши модели.

One Walk forward analysis step correlation - шаг корреляции. Для сравнения реальной ситуации в котировках и линии прогноза мы используем специальный статистический критерий, называемый корреляцией Пирсона. Величина корреляции варьируется в диапазоне -1 .. + 1. Значение, близкое к +1, означает, что существует очень хорошее совпадение между реальной ценой и линией проекции. Близкое к 0 означает отсутствие совпадений. Близкое к -1 означает обратное совпадение. На практике мы имеем дело с линиями прогноза, которые обеспечивают корреляцию на уровне 0,05-0,15, т.е. объясняют 5-15% движений цен. Обозначается символом r. Например, r=0,5

L3C - Last 3 cycles criterion (варьируется 0%..100%) L3C - это критерий особой важности последних 3 циклов. Выше мы уже писали об этом.

PQN - единица качества прогноза (PQN2 и PQN3) - это специальный параметр, который мы разработали; он объединяет WFE (эффективность перехода), AVR (средняя корреляция) и LXC (последние X циклов) в одном параметре.

Есть две версии PQN:

- PQN2 (обычно варьируется в диапазоне -20% .. + 20%) - объединяет WFE и AVR в одной числовой единице; чем выше общий PQN2, тем выше эффективность и выше средняя корреляция. На практике мы рекомендуем выбирать циклы с PQN2 10% и выше.

- PQN3 (обычно варьируется в диапазоне -20% .. + 20%) - объединяет параметры WFE, AVR и LXC в одной числовой единице. Он работает так же, как параметр PQN2, плюс также включает последнее некоторое число (X) циклов.

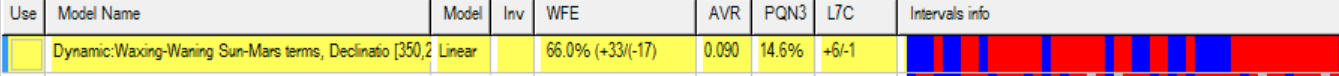

Вот пример записи в таблице:

Всего в процедуре форвардного анализа мы проанализировали 40 циклов, т.е. варьировали LBC 40 раз, т.е. размер выборки = 40;

WFE = 66% (+ 33 / -17), то есть корреляция между линией прогноза и ценой была положительной 33 раза против 11 раз, когда она была отрицательной;

AVR = 0,090, т.е. средняя корреляция составила значение 0,090;

L7C = 86% (+ 6 / -1), т.е. за последние 7 циклов корреляция была положительной 6 раз против 1 раза отрицательной;

PQN3 - показатель качества прогноза для для данной прогностической кривой равен значению 14,6%

Читайте также:

Основная статья, объясняющий этот подход, находится здесь: http://www.timingsolution.com/Doc/level_2/WFA/index.htm