Базель-III: анализ от Эрика Спротта

Оригинал взят у kubkaramazoff в Базель-III: анализ от Эрика Спротта

Эрик Спротт - легендарный золотой жук и понятно, что он заинтересован в росте золота. Его компания Sprott Asset вкладывается в физическое золото и акции горнодобывающих компаний. Спротту принадлежит знаменитый афоризм: Доллар - лучшая лошадь на скотобойне.

Предлагаемый материал изобилует важными и интересными деталями - вряд ли все они будут понятны читателю, не знающему банки изнутри. Признаться, мне и самому не всё понятно... Но желающим видеть вектор движения, рекомендую статью, чтобы эти непонятные детали остались в памяти вопросами, которые в недалёком будущем сами обретут ответ... Забегая наперёд сообщу, что Спротт не считает, что золото будет тотально переоценено в банковском учёте с 50 до 100% рыночной цены, но там не всё просто. Засим, извиняясь за возможные неточности перевода...

Золото: Решение банковского кризиса

авторы: Эрик Спротт и Дэвид Бейкер

Базельский комитет по банковскому надзору является эксклюзивным и несколько загадочным объектом, который выдаёт руководящие принципы крупнейшим финансовым учреждениям мира. Он является частью Банка международных расчётов (БМР), часто упоминаемого как центробанк центробанков. С тех пор, как случился финансовый кризис четыре года назад, Базельский комитет трудолюбиво разрабатывает новые международные нормативные правила, призванные свести к минимуму возможность следующего крупномасштабного финансового кризиса. Последние "рамки" комитета, называемые "Базель III" включают в себя жёсткие правила к капиталу, которые заставят все банки увеличить более чем в три раза сумму основного капитала: с 2% до 7% - чтобы избежать в будущем спасения за счёт налогоплательщиков. Это не требует значительного прироста капитала в соответствии с собственными исследованиями Базельского комитета для 100 крупнейших мировых банков нужно лишь около € 370 млрд дополнительных резервов для соблюдения новых правил в 2019 году [1]. Но учитывая, что только испанским банкам, как полагают, сегодня необходимо более € 100 миллиардов для соблюдения показателей достаточности капитала, трудно поверить, что € 370 млрд будет достаточно для защиты мировых "слишком больших, чтобы обанкротиться» банков от будущих кризисов. Но это действительно шаг в правильном направлении [2].

Начальный этап реализации правил Базель-III, как ожидается, вступит в силу с 1 января 2013 года, но американские банковские регуляторы выпустили пресс-релиз 9 ноября, заявив, что они не уложатся в срок, сославшись на большой объем ходатайств (т.е. жалоб), полученных от банков и "широкий спектр мнений, высказанных в ходе подготовительного периода" [3]. Уже отложено - Бундесбанк 2 декабря заявил об отсрочке до середины 2013 г. -КК. Кроме того, было выявлено, что большинство американских региональных банков не желают принять новые правила - они считают их слишком сложными и потенциально разрушительными для их нижней линии. Независимое сообщество банков США (The Independent Community Bankers of America) даже просило освободить от Базель III все банки, имеющие менее $ 50 млрд активов, "чтобы избежать крупную промышленную концентрацию, которая сократит потребительское и бизнес-кредитование, особенно в небольших населённых пунктах" [4]. Долгосрочный период реализации Базеля-III, которые фактически продолжится до 2019 года, показывает, что подобные задержки не являются обязательно значимыми новостями, но они иллюстрируют растущее отчуждение между банковским картелем США и его европейскими коллегами в отношении правил Базель-III. Генеральный директор JP Morgan Джейми Даймон (Jamie Dimon) сделал наиболее резкое заявление, назвав Базель-III "антиамериканскими" правилами, благоприятными для Европейских обеспеченных облигаций (European covered bonds - ecb) в ущерб американским ипотечным ценным бумагам (US mortgage-backed securities - mbs) [5]. Читатели могут также помнить, когда Даймон кричал на Марка Карни (Mark Carney) - главу (скоро станет бывшим) Канадского центробанка и главу Совета по финансовой стабильности во время встречи в Вашингтоне при обсуждении той же темы [6]. Так же недавно исполнительный директор Deutsche Bank Юрген Фицшен (Juergen Fitschen) предположил, что задержка американских регуляторов "стала негативом для трансатлантических отношений и создаёт недоверие... когда все это озвучивается не-американцем, я могу только сказать, что недоумеваю тем, кто всё ещё верит, что не может быть чисто европейских или американских правил" [7]. Это аргумент в пользу теории о распаде на валютные зоны, но прежде дождёмся 1 февраля 2013 - если не будет продлён срок действия программы неограниченных валютных свопов... -КК. Достаточно сказать, что запуск Базель-III не прошёл так гладко, как планировалось.

Одним из наиболее значимых аспектов Базель-III для нашего портфеля является обращение золота в классе активов. Документы, опубликованные Банком международных расчётов (в котором находится Базельский комитет) и Федеральной корпорацией страхования депозитов США (FDIC) ссылаются на применение к золоту «нулевого процентного дисконта в учёте рисков" в предлагаемой структуре капитала. Это породило энергичную слухи в золотом сообществе, что Базель-III может определить золото в качестве актива "tier-1", равно как и денежные средства и государственных ценных бумаг с рейтингом ААА [8,9]. Мы обнаружили, что обработка золота в Базеле-III является гораздо более сложной, чем по слухам, и до сих пор неясна для всех намерений и целей. Не обременяя наших читателей напыщенными подробностями... оказывается, что ссылка на пункт о "золоте с нулевым процентом учёта риска" относится только к изменениям в конкретных пунктах Базель-III - регулирования, связанные с ликвидностью активов банка по сравнению с его обязательствами. (Для более полного объяснения изменений по золоту в Базель-III см. Приложение). Но то, что Базель-III подтвердил - это желание регуляторов улучшить для банков позиции ликвидности путём введения большего количества "высококачественных" ликвидных активов с целью повышения их общей платёжеспособности в случае нового кризиса.

Однако, в этом и заключается проблема: в Базель-III регулирующие органы упорно придерживаются мнения, что AAA-государственные ценные бумаги (AAA-rated government bonds) составляют большую часть высококачественных активов, тогда как весь остальной финансовый мир все больше и больше понимает, что нет ничего, кроме этого. Поскольку банки продвигаются вперёд в усилиях соответствовать Базелю- III, то будут вынуждены покупать во всевозрастающих количествах гос.облигации с рейтингом ААА для удовлетворения ликвидности и капитализации по Базель-III. Как мы уже говорили в нашем августовском информационном бюллетене под названием "NIRP: похоронный звон финансовой системы", проблемой всего этого регулирования, вызывающего покупку, является то, что в конечном итоге толкает доходности государственных облигаций в отрицательную территорию - как банки покупают всё больше и больше их не потому, что они хотят, а потому что они должны для того, чтобы соответствовать новым правилам. Хотя у нас нет сомнений в способности правительств выдавать всё больше и больше долгов, чтобы насытить этот спрос, объём закупок крупнейшими банками мира может оказаться неожиданно высоким. Добавьте к этому дополнительный спрос на облигации правительства, провоцируемый ими самими с помощью различных программ количественного смягчения... И новый закон Додда-Франка, который требует больше государственных облигаций, который оказывается на вершине того, что требуется Базелем-III, и мы вскоре можем увидеть ситуацию, когда доходности государственных облигаций станут настолько низки, что не будет никакого смысла их держать всеми [10,11]. Вот где золото вступает в игру.

Если Базельский комитет решает удовлетворить для золота благоприятные нормы ликвидности в рамках Базель-III, то это откроет двери для золота, способного конкурировать с денежными средствами и государственными облигациями на балансах банков - и предоставить банкам шанс оценивать активы по фактической стоимости. Учитывая, что покупке облигаций казначейства США сегодня практически нет альтернативы, если бы предложили выбор между "тройственной ликвидностью" денежных средств, государственных ценных бумаг или золота для удовлетворения требований Базель III, то почему бы банку не выбрать золото? С точки зрения чистой «альтернативной стоимости» для банка имеет гораздо больше смысла улучшить свой баланс ликвидности за счёт добавления золота, чем держать больше денег или государственных облигаций - если банкам дают свободу выбора.

Центробанки Незападного мира уже приняли эту концепцию в своих валютных резервах, которые являются уязвимыми к эрозии из-за программ печати «централизованного планирования» (sic!). Вот почему незападные центральные банки находятся на пути к закупке по крайней мере 500 тонн чистого нового физического золота в этом году, добавив к 440 тоннам, которые они вместе закупили в 2011 году [12]. В нерегулируемом мире центральные банки уже де-факто приняли золото в качестве диверсификации форекс-рынка, так почему бы нерегулируемым коммерческим банкам не принять это к сведению и следовать примеру центробанков? Золото, в конце концов, один из немногих активов, которым они могут владеть и фактически одновременно иметь выгоду от чистого роста цен. Если банки покупали золото в интересах незападных центральных банков, то вполне вероятно, что все они из-за прибыли одновременно улучшили показатели ликвидности. Если бы все банки действовали согласованно, то золото могло бы стать спасением банковской системы. (Маловероятно... но просто мысли).

До сих пор только две банковских юрисдикции открыто включили золото в структуру своих капиталов.

Первой, это вас может удивить, является Турция (sic!). Нетрадиционные усилия с целью повышения нормы сбережений и стимулирования роста кредитования турецкого центробанка во главе с Эрдемом Баски (Erdem Basci) заключались в принятии новой политики поощрения золота в турецкой банковской системе. Недавно повышена доля резервов турецких комбанков в золоте с 25 до 30 процентов в попытке привлечь больше слитков на турецкие банковские счета. Turkiye Garanti Bankasi AS - крупнейший кредитор Турции теперь предлагает золотые займы, где "клиент может принести ювелирные изделия или монеты в банк и получить кредит против своей стоимости". Этот же банк в ближайшее время "позволит клиентам держать свои сбережения в золоте, а не только в турецких лирах или иностранной валюте" [13]. Политика Эрдема Баски дала впечатляющие результаты для турецких банков, которые привлекли 8,3 миллиарда долларов США в новые депозиты через золотые программы за последние 12 месяцев - которые они теперь могут направить на кредитование [14]. Глава турецкого ЦБ даже заявил, что он может сделать ставки золотой пропорции банков главным инструментом денежно-кредитной политики [15].

Вторая банковская юрисдикция, конечно, это Китай, который уже давно призвал своих граждан во владение физическим золотом. Последние отчёты показывают, что Shanghai Gold Exchange планирует запустить на межбанковском рынке золото в начале декабря - это будет "пилотный проект с китайскими банками и в конечном итоге будет открыт для всех." [16]. Кси Дуо (Xie Duo), генеральный директор департамента финансового рынка Народного банка Китая, заявил, что "[Китай] должен активно создавать условия для рынка золота, чтобы интегрироваться с международным рынком", - это предполагает, что китайские власти планируют заработать на своих растущих золотых запасов [17]. Кроме того, интересно отметить, что Китай, единственный из всех стран, был твёрдо уверен, что его 16 крупнейших банков уложаться в срок введения Базель-III - 1 января 2013 года [18]. Добавлю, что после сообщений из США об отсрочке введения Базеля, в официальной прессе Китая появилось сообщение о намерении ввести правила Базель без отсрочек - с 1 января. А это грозит перекосом мировой банковской системы в пользу Китая - КК. Мы не можем не задаться вопросом, есть ли связь между этим усилием и недавний рост импорта физического золота в Китай. Может быть, Китай позиционирует себя с опережением за день до того, как западные банки, наконец, поймут, что золото предпочтительнее гос.облигаций? Возможно - и к тому времени, пока западные банки это поймут, Китай уже загонит в угол большую часть мировых поставок физического золота.

Если глобальные банки реалистично собираются улучшить свой баланс диверсификацией ликвидных активов, золото имеет всё, чтобы быть частью этого процесса. Нелепо ожидать, что мировая банковская система восстановится через увеличение в активах объёмов государственных ценных бумаг. Особенно, когда в системе есть такая независимая фигура как Китай - КК. Во всяком случае, мы сейчас находимся в условиях, когда банки должны сделать все, чтобы диверсифицировать активы прежде, чем большая "crowded trade" всех времён начнёт распутываться сама. Базель-III может стать началом повторного появления золота в основе коммерческих банков, хотя оно ещё не гарантирует, что американский банковский картель примет все требования Базель-III, а не затребует годы, чтобы отработать детали. Если регуляторы будут тверды в применении более строгих правил ликвидности, то золото является единственным финансовым активом, который может удовлетворить этим требованиям к ликвидности банков, освобождая от ограничений отрицательной доходностью государственных облигаций. И хотя это кажется нам несколько парадоксально, что банковская система не может быть принуждена обратиться к золоту из чисто нормативной необходимости, но вот где мы видим потенциал Базеля-III. В конце концов, если банки заинтересованы в восстановлении стабильности и уверенности, что они могли сделать хуже, чем вложение в актив, который вырос в среднем на 17% в год за последние 12 лет и представляет собой «здоровые деньги» на протяжении всей истории.

Appendix: Gold’s treatment in Basel III

Приложение можно посмотреть по ссылке внизу на оригинальный текст - решил не переводить, так как оно интересно только специалистам, а неточности в переводе могут оказать принципиальными. Вкратце, как я понимаю: при учёте золота будут учитываться риски изменения рыночной цены (в будущем, возможно 15%), но ввиду того, что ещё с 2009 года в публикациях ключевых регуляторов зафиксировано единодушие, что золото должно учитываться в активах наравне с деньгами и гос.облигациями, следует ожидать изменений в пользу золота...

Ссылки:

[1] Moshinsky, Ben (September 27, 2012) “Big EU Banks Faced $256 Billion Basel III Capital-Gap Last Year”. Bloomberg. Retrieved on November 20, 2012

[2] Campbell, Dakin (October 1, 2012) “Spanish Banks Need More Capital Than Tests Find, Moody’s Says”. Bloomberg. Retrieved on November 20, 2012

[3] Federal Reserve, FDIC and OCC Joint Release (November 9, 2012) “Agencies Provide Guidance on Regulatory Capital Rulemakings”. Office of the Comptroller of the Currency. Retrieved on November 15, 2012

[4] Hamilton, Jesse and Hopkins, Cheyenne (November 14, 2012) “Regulators Grilled Over Community Banks’ Basel Burden”. Bloomberg. Retrieved on November 20, 2012

[5] La Roche, Julia (September 12, 2011) “Jamie Dimon Lashes Out, Calls Global Capital Rules “Anti-American”. Business Insider. Retrieved on November 20, 2012

[6] Tencer, Daniel (October 5, 2011) “Jamie Dimon, JPMorgan Chief, Takes Criticism From Prominent Canadian Bankers After Mark Carney Spat.” Huffington Post. Retrieved on November 21, 2012

[7] Reuters (November 15, 2012) “U.S. Basel III delays create distrust - Deutsche co-CEO”. Reuters. Retrieved on November 20, 2012

[8] BIS (See footnote 32)

[9] FDIC (See page 193)

[10] Under Dodd-Frank rules, US bank derivative transactions will soon be made on Central Clearing Parties (CCPs) which will require additional US Treasury bonds to be posted as collateral in addition to what is required under Basel III.

[11] McCormick, Liz Capo (November 14, 2012) “U.S. Rate Swap Spreads May Widen as Demand for Treasuries Rises”. Bloomberg. Retrieved on November 20, 2012

[12] Bullion Street (November 22, 2012) “Central banks Gold purchase to hit 500 tons in 2012”. BullionStreet. Retrieved on November 23, 2012

[13] Akbay, Sibel (October 29, 2012) “Turkish Banks Go for Gold to Lure $302 Billion Hoard”. Bloomberg. Retrieved on November 20, 2012

[14] O’Byrne, David (November 21, 2012) “Banking: Gold deposits could meet credit demand”. Financial Times. Retrieved on November 22, 2012

[15] Akbay, Sibel (October 29, 2012) “Turkish Banks Go for Gold to Lure $302 Billion Hoard”. Bloomberg. Retrieved on November 20, 2012

[16] Reuters (November 12, 2012) “Shanghai plans ETFs as China seeks to open gold market further”. Financial Post. Retrieved on November 12, 2012

[17] Ibid

[18] Xiaocen, Hu (November 14, 2012) “No delay for China’s banks on Basel III”. People’s Daily. Retrieved on November 20, 2012

[19] Carney, John (January 13, 2012) “Jamie Dimon Confirms Worst Fears About Basel III”. CNBC. Retrieved on November 15, 2012

[20] World Gold Council (April 2010) “Response to Basel Committee on banking supervision’s consultative document: “International framework for liquidity risk measurement, standards and monitoring, December 2009”. World Gold Council. Retrieved on November 15, 2012

[21] World Gold Council (April 4, 2012) “Case study: Enhancing commercial bank liquidity buffers with gold”. World Gold Council. Retrieved on November 15, 2012

___________

Оригинал статьи - перевод KubKaramazoff + автоперевод.

Послесловие

Летом 2012 г. я переводил интервью Джона Эмбри - второго человека в Спротт Ассетс и не заметил, чтобы шеф и его правая рука понимали историческую перспективу ( Что не понимает Джон Эмбри?), в которой переход на золотой стандарт из фиат-стандарта и обратно обусловлен только перепроизводством долгов, номинированных в данной валюте. Долгов, которые не могут быть покрыты в обозримом будущем в текущих ценах на физические активы - ценах товарного капитала. Тогда требуется обесценить валюту, чтобы обесценить номинированные в ней долги. Но при этом долги, пусть и с преднамеренной задержкой роста учётной ставки, начинают увеличиваться... Когда этот процесс обретает характер автоматического генератора с нарастающей амплитудой - валюта умирает как в Зимбабве... вводится либо новая, либо параллельная валюта, привязанная к иной твёрдой валюте либо к физической стоимости - к золоту или как рентная марка - к земле и недвижимости. Кстати, параллельная рентная марка реанимировала экономику Германии, доведенную до коллапса Веймарской бумажной маркой... Иной твёрдой валюты сейчас нет - все резервные валюты добровольно-принудительно включены в схему вынужденной автогенерации... См. Согласованная эмиссия резервных валют. Затем, когда долги перепроизводятся в золотом стандарте (ЗС), то валюта вновь отвязывается от золота и объявляется валютой указа (фиат-валютой). Бег должников и бег их должников в долговом колесе не должен остановиться.

О правилах Базель-III складывается мнение, что эти правила объёмом около 800 страниц невозможно ни изучить, ни тем более, корректно соблюдать. Например, Базель-I занимал около 50 страниц, второй - около 250... Это продукт бюрократической машины, которая действительно не знает, как ещё продлить текущую фазу в условиях перепроизведённого долга. Когда систему перезапустят в некоей новой валюте, скорее всего, уже в глобальной, то опять станет достаточно 50 страниц. А пока что решения о надёжности банков будут приниматься в субъективно-ручном режиме - выбором крайнего, как выбрали Леман в 2008-м.

Помимо неудобоваримого Базеля-III, на банки пытаются навесить в разных вариациях налог на транзакции - аналог налога с оборота: Неравный бой с перепроизводством долга. Факт, что и то и другое нацелено на ещё большую концентрацию капитала, но принципиально не решает проблему перепроизводства долга.

Формализация Добавленного долга может запустить естественную саморегуляцию системы, исключающую массовые провалы ликвидности. А закон о налоге на добавленный долг поместится на 20 страницах. И в отличие от налога с оборота, никак не повредит деловой активности благодаря компенсационной форме в виде автоматического возмещения.

Финансистам пора принимать решение: либо дожидаться в очереди предъявления надуманных обвинений за неисполнение неисполнимых базелей-тобинов, либо признать Добавленный долг и покончить с этим тысячелетним бегом в долговом колесе.

----------------

Оригинал взят у giovanni1313 в Трудное золото

Наткнулся на хороший обзор по геологоразведке золота от конторы MinEx Consulting. Как водится, самые интересные данные являются самыми алармистскими :). Но для начала, структура расходов на геологоразведку в целом по горнорудной индустрии:

Вот так. А то crustgroup жалуется: запасы урана не соответствуют будущим энергетическим потребностям. Откуда ж этим запасам взяться, если на них никто не тратится? Зато золото, если судить по вложениям в разведку, является самым важным рудным минералом Земли где-то с начала 80-ых.

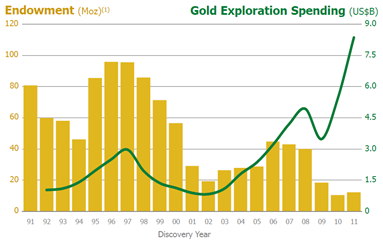

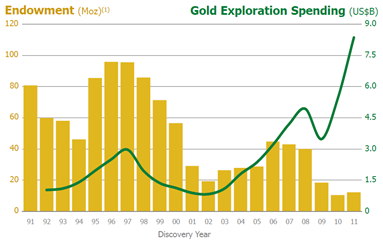

Следующая картинка иллюстрирует истощение недр нашей многострадальной планеты:

Красная линия - содержание золота в добываемой руде, синяя - в разведанной руде. Дабы не пугать неподготовленного читателя (и для лучшего восприятия), график построен по логарифмической шкале. Итак, в 1970-ом в одной тонне добываемой руды было около 12 грамм золота, в 2008-ом - 1,8 грамм! Падение в 6,7 раз!

Такая же картина и с разведкой. Если в 70-ых запасы прирастали за счет руд с содержанием Au около 2 грамм на тонну, в 2009-ом эта цифра составила 0,76 г/тн.

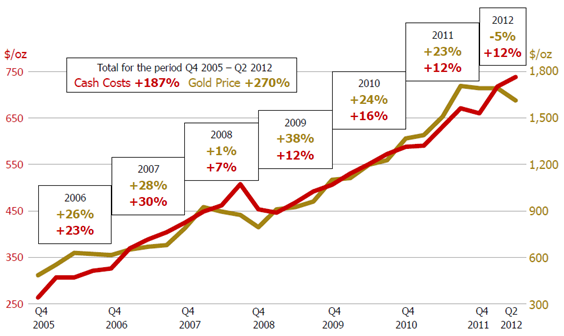

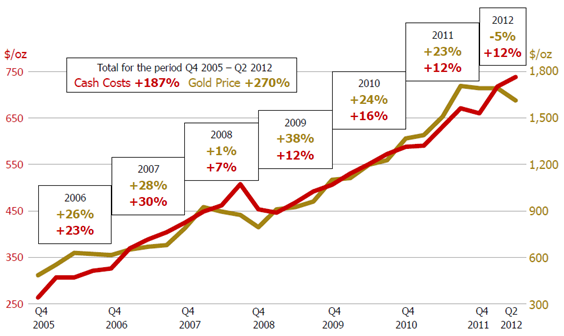

Приведем эти факты к «общему знаменателю»: деньгам. Сначала добыча. Издержки золотодобывающих компаний в расчете на одну добытую унцию:

Данные хоть и в текущих ценах, но прирост на 187% за 6,5 лет говорит сам за себя.

Теперь разведка. Инвестиции и прирост запасов:

Эрик Спротт - легендарный золотой жук и понятно, что он заинтересован в росте золота. Его компания Sprott Asset вкладывается в физическое золото и акции горнодобывающих компаний. Спротту принадлежит знаменитый афоризм: Доллар - лучшая лошадь на скотобойне.

Предлагаемый материал изобилует важными и интересными деталями - вряд ли все они будут понятны читателю, не знающему банки изнутри. Признаться, мне и самому не всё понятно... Но желающим видеть вектор движения, рекомендую статью, чтобы эти непонятные детали остались в памяти вопросами, которые в недалёком будущем сами обретут ответ... Забегая наперёд сообщу, что Спротт не считает, что золото будет тотально переоценено в банковском учёте с 50 до 100% рыночной цены, но там не всё просто. Засим, извиняясь за возможные неточности перевода...

Золото: Решение банковского кризиса

авторы: Эрик Спротт и Дэвид Бейкер

Базельский комитет по банковскому надзору является эксклюзивным и несколько загадочным объектом, который выдаёт руководящие принципы крупнейшим финансовым учреждениям мира. Он является частью Банка международных расчётов (БМР), часто упоминаемого как центробанк центробанков. С тех пор, как случился финансовый кризис четыре года назад, Базельский комитет трудолюбиво разрабатывает новые международные нормативные правила, призванные свести к минимуму возможность следующего крупномасштабного финансового кризиса. Последние "рамки" комитета, называемые "Базель III" включают в себя жёсткие правила к капиталу, которые заставят все банки увеличить более чем в три раза сумму основного капитала: с 2% до 7% - чтобы избежать в будущем спасения за счёт налогоплательщиков. Это не требует значительного прироста капитала в соответствии с собственными исследованиями Базельского комитета для 100 крупнейших мировых банков нужно лишь около € 370 млрд дополнительных резервов для соблюдения новых правил в 2019 году [1]. Но учитывая, что только испанским банкам, как полагают, сегодня необходимо более € 100 миллиардов для соблюдения показателей достаточности капитала, трудно поверить, что € 370 млрд будет достаточно для защиты мировых "слишком больших, чтобы обанкротиться» банков от будущих кризисов. Но это действительно шаг в правильном направлении [2].

Начальный этап реализации правил Базель-III, как ожидается, вступит в силу с 1 января 2013 года, но американские банковские регуляторы выпустили пресс-релиз 9 ноября, заявив, что они не уложатся в срок, сославшись на большой объем ходатайств (т.е. жалоб), полученных от банков и "широкий спектр мнений, высказанных в ходе подготовительного периода" [3]. Уже отложено - Бундесбанк 2 декабря заявил об отсрочке до середины 2013 г. -КК. Кроме того, было выявлено, что большинство американских региональных банков не желают принять новые правила - они считают их слишком сложными и потенциально разрушительными для их нижней линии. Независимое сообщество банков США (The Independent Community Bankers of America) даже просило освободить от Базель III все банки, имеющие менее $ 50 млрд активов, "чтобы избежать крупную промышленную концентрацию, которая сократит потребительское и бизнес-кредитование, особенно в небольших населённых пунктах" [4]. Долгосрочный период реализации Базеля-III, которые фактически продолжится до 2019 года, показывает, что подобные задержки не являются обязательно значимыми новостями, но они иллюстрируют растущее отчуждение между банковским картелем США и его европейскими коллегами в отношении правил Базель-III. Генеральный директор JP Morgan Джейми Даймон (Jamie Dimon) сделал наиболее резкое заявление, назвав Базель-III "антиамериканскими" правилами, благоприятными для Европейских обеспеченных облигаций (European covered bonds - ecb) в ущерб американским ипотечным ценным бумагам (US mortgage-backed securities - mbs) [5]. Читатели могут также помнить, когда Даймон кричал на Марка Карни (Mark Carney) - главу (скоро станет бывшим) Канадского центробанка и главу Совета по финансовой стабильности во время встречи в Вашингтоне при обсуждении той же темы [6]. Так же недавно исполнительный директор Deutsche Bank Юрген Фицшен (Juergen Fitschen) предположил, что задержка американских регуляторов "стала негативом для трансатлантических отношений и создаёт недоверие... когда все это озвучивается не-американцем, я могу только сказать, что недоумеваю тем, кто всё ещё верит, что не может быть чисто европейских или американских правил" [7]. Это аргумент в пользу теории о распаде на валютные зоны, но прежде дождёмся 1 февраля 2013 - если не будет продлён срок действия программы неограниченных валютных свопов... -КК. Достаточно сказать, что запуск Базель-III не прошёл так гладко, как планировалось.

Одним из наиболее значимых аспектов Базель-III для нашего портфеля является обращение золота в классе активов. Документы, опубликованные Банком международных расчётов (в котором находится Базельский комитет) и Федеральной корпорацией страхования депозитов США (FDIC) ссылаются на применение к золоту «нулевого процентного дисконта в учёте рисков" в предлагаемой структуре капитала. Это породило энергичную слухи в золотом сообществе, что Базель-III может определить золото в качестве актива "tier-1", равно как и денежные средства и государственных ценных бумаг с рейтингом ААА [8,9]. Мы обнаружили, что обработка золота в Базеле-III является гораздо более сложной, чем по слухам, и до сих пор неясна для всех намерений и целей. Не обременяя наших читателей напыщенными подробностями... оказывается, что ссылка на пункт о "золоте с нулевым процентом учёта риска" относится только к изменениям в конкретных пунктах Базель-III - регулирования, связанные с ликвидностью активов банка по сравнению с его обязательствами. (Для более полного объяснения изменений по золоту в Базель-III см. Приложение). Но то, что Базель-III подтвердил - это желание регуляторов улучшить для банков позиции ликвидности путём введения большего количества "высококачественных" ликвидных активов с целью повышения их общей платёжеспособности в случае нового кризиса.

Однако, в этом и заключается проблема: в Базель-III регулирующие органы упорно придерживаются мнения, что AAA-государственные ценные бумаги (AAA-rated government bonds) составляют большую часть высококачественных активов, тогда как весь остальной финансовый мир все больше и больше понимает, что нет ничего, кроме этого. Поскольку банки продвигаются вперёд в усилиях соответствовать Базелю- III, то будут вынуждены покупать во всевозрастающих количествах гос.облигации с рейтингом ААА для удовлетворения ликвидности и капитализации по Базель-III. Как мы уже говорили в нашем августовском информационном бюллетене под названием "NIRP: похоронный звон финансовой системы", проблемой всего этого регулирования, вызывающего покупку, является то, что в конечном итоге толкает доходности государственных облигаций в отрицательную территорию - как банки покупают всё больше и больше их не потому, что они хотят, а потому что они должны для того, чтобы соответствовать новым правилам. Хотя у нас нет сомнений в способности правительств выдавать всё больше и больше долгов, чтобы насытить этот спрос, объём закупок крупнейшими банками мира может оказаться неожиданно высоким. Добавьте к этому дополнительный спрос на облигации правительства, провоцируемый ими самими с помощью различных программ количественного смягчения... И новый закон Додда-Франка, который требует больше государственных облигаций, который оказывается на вершине того, что требуется Базелем-III, и мы вскоре можем увидеть ситуацию, когда доходности государственных облигаций станут настолько низки, что не будет никакого смысла их держать всеми [10,11]. Вот где золото вступает в игру.

Если Базельский комитет решает удовлетворить для золота благоприятные нормы ликвидности в рамках Базель-III, то это откроет двери для золота, способного конкурировать с денежными средствами и государственными облигациями на балансах банков - и предоставить банкам шанс оценивать активы по фактической стоимости. Учитывая, что покупке облигаций казначейства США сегодня практически нет альтернативы, если бы предложили выбор между "тройственной ликвидностью" денежных средств, государственных ценных бумаг или золота для удовлетворения требований Базель III, то почему бы банку не выбрать золото? С точки зрения чистой «альтернативной стоимости» для банка имеет гораздо больше смысла улучшить свой баланс ликвидности за счёт добавления золота, чем держать больше денег или государственных облигаций - если банкам дают свободу выбора.

Центробанки Незападного мира уже приняли эту концепцию в своих валютных резервах, которые являются уязвимыми к эрозии из-за программ печати «централизованного планирования» (sic!). Вот почему незападные центральные банки находятся на пути к закупке по крайней мере 500 тонн чистого нового физического золота в этом году, добавив к 440 тоннам, которые они вместе закупили в 2011 году [12]. В нерегулируемом мире центральные банки уже де-факто приняли золото в качестве диверсификации форекс-рынка, так почему бы нерегулируемым коммерческим банкам не принять это к сведению и следовать примеру центробанков? Золото, в конце концов, один из немногих активов, которым они могут владеть и фактически одновременно иметь выгоду от чистого роста цен. Если банки покупали золото в интересах незападных центральных банков, то вполне вероятно, что все они из-за прибыли одновременно улучшили показатели ликвидности. Если бы все банки действовали согласованно, то золото могло бы стать спасением банковской системы. (Маловероятно... но просто мысли).

До сих пор только две банковских юрисдикции открыто включили золото в структуру своих капиталов.

Первой, это вас может удивить, является Турция (sic!). Нетрадиционные усилия с целью повышения нормы сбережений и стимулирования роста кредитования турецкого центробанка во главе с Эрдемом Баски (Erdem Basci) заключались в принятии новой политики поощрения золота в турецкой банковской системе. Недавно повышена доля резервов турецких комбанков в золоте с 25 до 30 процентов в попытке привлечь больше слитков на турецкие банковские счета. Turkiye Garanti Bankasi AS - крупнейший кредитор Турции теперь предлагает золотые займы, где "клиент может принести ювелирные изделия или монеты в банк и получить кредит против своей стоимости". Этот же банк в ближайшее время "позволит клиентам держать свои сбережения в золоте, а не только в турецких лирах или иностранной валюте" [13]. Политика Эрдема Баски дала впечатляющие результаты для турецких банков, которые привлекли 8,3 миллиарда долларов США в новые депозиты через золотые программы за последние 12 месяцев - которые они теперь могут направить на кредитование [14]. Глава турецкого ЦБ даже заявил, что он может сделать ставки золотой пропорции банков главным инструментом денежно-кредитной политики [15].

Вторая банковская юрисдикция, конечно, это Китай, который уже давно призвал своих граждан во владение физическим золотом. Последние отчёты показывают, что Shanghai Gold Exchange планирует запустить на межбанковском рынке золото в начале декабря - это будет "пилотный проект с китайскими банками и в конечном итоге будет открыт для всех." [16]. Кси Дуо (Xie Duo), генеральный директор департамента финансового рынка Народного банка Китая, заявил, что "[Китай] должен активно создавать условия для рынка золота, чтобы интегрироваться с международным рынком", - это предполагает, что китайские власти планируют заработать на своих растущих золотых запасов [17]. Кроме того, интересно отметить, что Китай, единственный из всех стран, был твёрдо уверен, что его 16 крупнейших банков уложаться в срок введения Базель-III - 1 января 2013 года [18]. Добавлю, что после сообщений из США об отсрочке введения Базеля, в официальной прессе Китая появилось сообщение о намерении ввести правила Базель без отсрочек - с 1 января. А это грозит перекосом мировой банковской системы в пользу Китая - КК. Мы не можем не задаться вопросом, есть ли связь между этим усилием и недавний рост импорта физического золота в Китай. Может быть, Китай позиционирует себя с опережением за день до того, как западные банки, наконец, поймут, что золото предпочтительнее гос.облигаций? Возможно - и к тому времени, пока западные банки это поймут, Китай уже загонит в угол большую часть мировых поставок физического золота.

Если глобальные банки реалистично собираются улучшить свой баланс диверсификацией ликвидных активов, золото имеет всё, чтобы быть частью этого процесса. Нелепо ожидать, что мировая банковская система восстановится через увеличение в активах объёмов государственных ценных бумаг. Особенно, когда в системе есть такая независимая фигура как Китай - КК. Во всяком случае, мы сейчас находимся в условиях, когда банки должны сделать все, чтобы диверсифицировать активы прежде, чем большая "crowded trade" всех времён начнёт распутываться сама. Базель-III может стать началом повторного появления золота в основе коммерческих банков, хотя оно ещё не гарантирует, что американский банковский картель примет все требования Базель-III, а не затребует годы, чтобы отработать детали. Если регуляторы будут тверды в применении более строгих правил ликвидности, то золото является единственным финансовым активом, который может удовлетворить этим требованиям к ликвидности банков, освобождая от ограничений отрицательной доходностью государственных облигаций. И хотя это кажется нам несколько парадоксально, что банковская система не может быть принуждена обратиться к золоту из чисто нормативной необходимости, но вот где мы видим потенциал Базеля-III. В конце концов, если банки заинтересованы в восстановлении стабильности и уверенности, что они могли сделать хуже, чем вложение в актив, который вырос в среднем на 17% в год за последние 12 лет и представляет собой «здоровые деньги» на протяжении всей истории.

Appendix: Gold’s treatment in Basel III

Приложение можно посмотреть по ссылке внизу на оригинальный текст - решил не переводить, так как оно интересно только специалистам, а неточности в переводе могут оказать принципиальными. Вкратце, как я понимаю: при учёте золота будут учитываться риски изменения рыночной цены (в будущем, возможно 15%), но ввиду того, что ещё с 2009 года в публикациях ключевых регуляторов зафиксировано единодушие, что золото должно учитываться в активах наравне с деньгами и гос.облигациями, следует ожидать изменений в пользу золота...

Ссылки:

[1] Moshinsky, Ben (September 27, 2012) “Big EU Banks Faced $256 Billion Basel III Capital-Gap Last Year”. Bloomberg. Retrieved on November 20, 2012

[2] Campbell, Dakin (October 1, 2012) “Spanish Banks Need More Capital Than Tests Find, Moody’s Says”. Bloomberg. Retrieved on November 20, 2012

[3] Federal Reserve, FDIC and OCC Joint Release (November 9, 2012) “Agencies Provide Guidance on Regulatory Capital Rulemakings”. Office of the Comptroller of the Currency. Retrieved on November 15, 2012

[4] Hamilton, Jesse and Hopkins, Cheyenne (November 14, 2012) “Regulators Grilled Over Community Banks’ Basel Burden”. Bloomberg. Retrieved on November 20, 2012

[5] La Roche, Julia (September 12, 2011) “Jamie Dimon Lashes Out, Calls Global Capital Rules “Anti-American”. Business Insider. Retrieved on November 20, 2012

[6] Tencer, Daniel (October 5, 2011) “Jamie Dimon, JPMorgan Chief, Takes Criticism From Prominent Canadian Bankers After Mark Carney Spat.” Huffington Post. Retrieved on November 21, 2012

[7] Reuters (November 15, 2012) “U.S. Basel III delays create distrust - Deutsche co-CEO”. Reuters. Retrieved on November 20, 2012

[8] BIS (See footnote 32)

[9] FDIC (See page 193)

[10] Under Dodd-Frank rules, US bank derivative transactions will soon be made on Central Clearing Parties (CCPs) which will require additional US Treasury bonds to be posted as collateral in addition to what is required under Basel III.

[11] McCormick, Liz Capo (November 14, 2012) “U.S. Rate Swap Spreads May Widen as Demand for Treasuries Rises”. Bloomberg. Retrieved on November 20, 2012

[12] Bullion Street (November 22, 2012) “Central banks Gold purchase to hit 500 tons in 2012”. BullionStreet. Retrieved on November 23, 2012

[13] Akbay, Sibel (October 29, 2012) “Turkish Banks Go for Gold to Lure $302 Billion Hoard”. Bloomberg. Retrieved on November 20, 2012

[14] O’Byrne, David (November 21, 2012) “Banking: Gold deposits could meet credit demand”. Financial Times. Retrieved on November 22, 2012

[15] Akbay, Sibel (October 29, 2012) “Turkish Banks Go for Gold to Lure $302 Billion Hoard”. Bloomberg. Retrieved on November 20, 2012

[16] Reuters (November 12, 2012) “Shanghai plans ETFs as China seeks to open gold market further”. Financial Post. Retrieved on November 12, 2012

[17] Ibid

[18] Xiaocen, Hu (November 14, 2012) “No delay for China’s banks on Basel III”. People’s Daily. Retrieved on November 20, 2012

[19] Carney, John (January 13, 2012) “Jamie Dimon Confirms Worst Fears About Basel III”. CNBC. Retrieved on November 15, 2012

[20] World Gold Council (April 2010) “Response to Basel Committee on banking supervision’s consultative document: “International framework for liquidity risk measurement, standards and monitoring, December 2009”. World Gold Council. Retrieved on November 15, 2012

[21] World Gold Council (April 4, 2012) “Case study: Enhancing commercial bank liquidity buffers with gold”. World Gold Council. Retrieved on November 15, 2012

___________

Оригинал статьи - перевод KubKaramazoff + автоперевод.

Послесловие

Летом 2012 г. я переводил интервью Джона Эмбри - второго человека в Спротт Ассетс и не заметил, чтобы шеф и его правая рука понимали историческую перспективу ( Что не понимает Джон Эмбри?), в которой переход на золотой стандарт из фиат-стандарта и обратно обусловлен только перепроизводством долгов, номинированных в данной валюте. Долгов, которые не могут быть покрыты в обозримом будущем в текущих ценах на физические активы - ценах товарного капитала. Тогда требуется обесценить валюту, чтобы обесценить номинированные в ней долги. Но при этом долги, пусть и с преднамеренной задержкой роста учётной ставки, начинают увеличиваться... Когда этот процесс обретает характер автоматического генератора с нарастающей амплитудой - валюта умирает как в Зимбабве... вводится либо новая, либо параллельная валюта, привязанная к иной твёрдой валюте либо к физической стоимости - к золоту или как рентная марка - к земле и недвижимости. Кстати, параллельная рентная марка реанимировала экономику Германии, доведенную до коллапса Веймарской бумажной маркой... Иной твёрдой валюты сейчас нет - все резервные валюты добровольно-принудительно включены в схему вынужденной автогенерации... См. Согласованная эмиссия резервных валют. Затем, когда долги перепроизводятся в золотом стандарте (ЗС), то валюта вновь отвязывается от золота и объявляется валютой указа (фиат-валютой). Бег должников и бег их должников в долговом колесе не должен остановиться.

О правилах Базель-III складывается мнение, что эти правила объёмом около 800 страниц невозможно ни изучить, ни тем более, корректно соблюдать. Например, Базель-I занимал около 50 страниц, второй - около 250... Это продукт бюрократической машины, которая действительно не знает, как ещё продлить текущую фазу в условиях перепроизведённого долга. Когда систему перезапустят в некоей новой валюте, скорее всего, уже в глобальной, то опять станет достаточно 50 страниц. А пока что решения о надёжности банков будут приниматься в субъективно-ручном режиме - выбором крайнего, как выбрали Леман в 2008-м.

Помимо неудобоваримого Базеля-III, на банки пытаются навесить в разных вариациях налог на транзакции - аналог налога с оборота: Неравный бой с перепроизводством долга. Факт, что и то и другое нацелено на ещё большую концентрацию капитала, но принципиально не решает проблему перепроизводства долга.

Формализация Добавленного долга может запустить естественную саморегуляцию системы, исключающую массовые провалы ликвидности. А закон о налоге на добавленный долг поместится на 20 страницах. И в отличие от налога с оборота, никак не повредит деловой активности благодаря компенсационной форме в виде автоматического возмещения.

Финансистам пора принимать решение: либо дожидаться в очереди предъявления надуманных обвинений за неисполнение неисполнимых базелей-тобинов, либо признать Добавленный долг и покончить с этим тысячелетним бегом в долговом колесе.

----------------

Оригинал взят у giovanni1313 в Трудное золото

Наткнулся на хороший обзор по геологоразведке золота от конторы MinEx Consulting. Как водится, самые интересные данные являются самыми алармистскими :). Но для начала, структура расходов на геологоразведку в целом по горнорудной индустрии:

Вот так. А то crustgroup жалуется: запасы урана не соответствуют будущим энергетическим потребностям. Откуда ж этим запасам взяться, если на них никто не тратится? Зато золото, если судить по вложениям в разведку, является самым важным рудным минералом Земли где-то с начала 80-ых.

Следующая картинка иллюстрирует истощение недр нашей многострадальной планеты:

Красная линия - содержание золота в добываемой руде, синяя - в разведанной руде. Дабы не пугать неподготовленного читателя (и для лучшего восприятия), график построен по логарифмической шкале. Итак, в 1970-ом в одной тонне добываемой руды было около 12 грамм золота, в 2008-ом - 1,8 грамм! Падение в 6,7 раз!

Такая же картина и с разведкой. Если в 70-ых запасы прирастали за счет руд с содержанием Au около 2 грамм на тонну, в 2009-ом эта цифра составила 0,76 г/тн.

Приведем эти факты к «общему знаменателю»: деньгам. Сначала добыча. Издержки золотодобывающих компаний в расчете на одну добытую унцию:

Данные хоть и в текущих ценах, но прирост на 187% за 6,5 лет говорит сам за себя.

Теперь разведка. Инвестиции и прирост запасов: