Нефтяной крах Уолл-стрит - история, рассказанная в диаграммах

Давайте посмотрим на подноготную самого большого нефтяного бума в истории США.

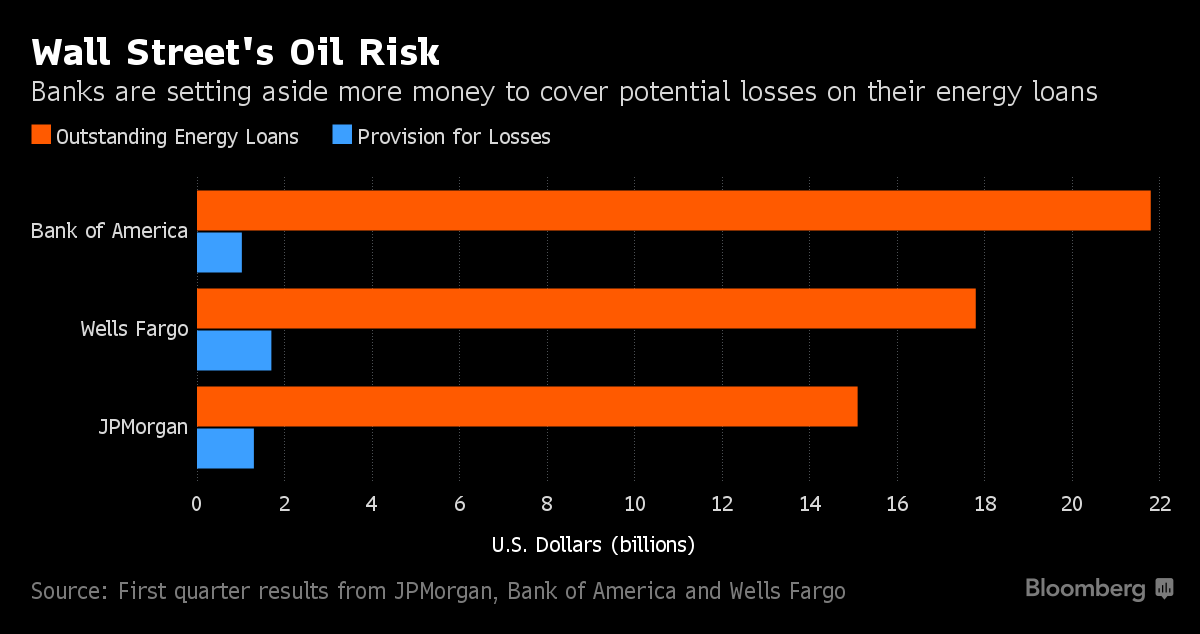

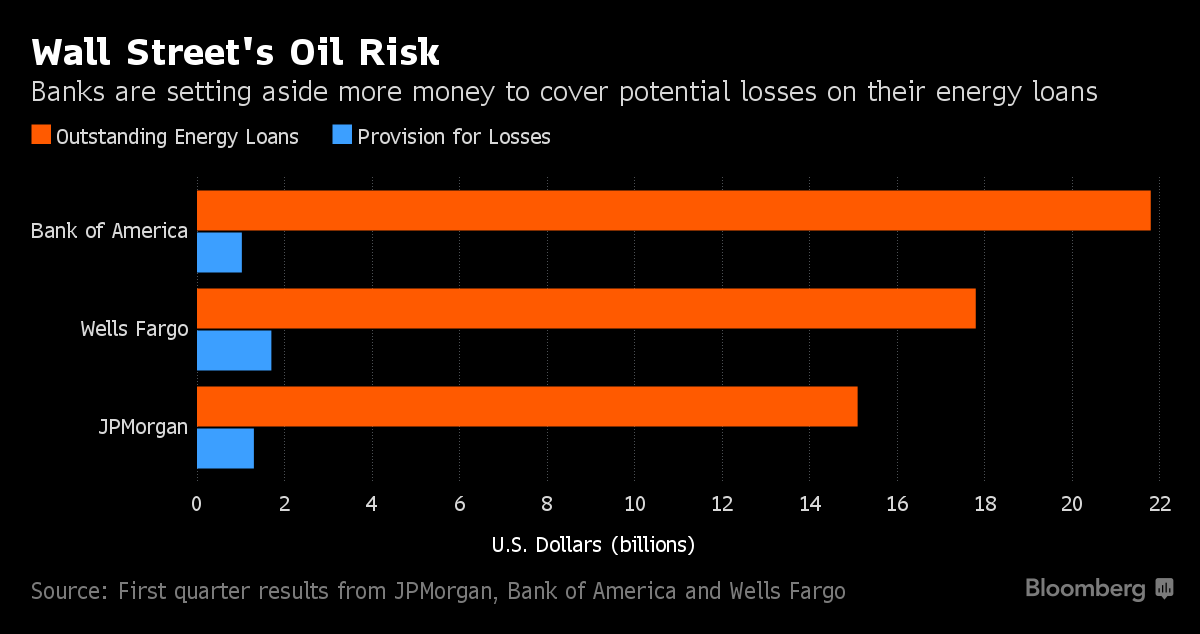

Только 4 банка JPMorgan Chase & Co., Wells Fargo & Co., Банк America Corp. и Citigroup Inc. выдали кредитов нефтяной отрасли на $ 190 млрд., все они объявили на этой неделе, что формируют новые резервы для покрытия убытков. Хотя займы энергетическим компаниям составляют относительно небольшую долю в их активах, это действительно становится большой проблемой.

На рис. Оранжевый цвет - всего долги нефтяных компаний конкретному банку, голубым - сформированные резервы в связи с убытками.

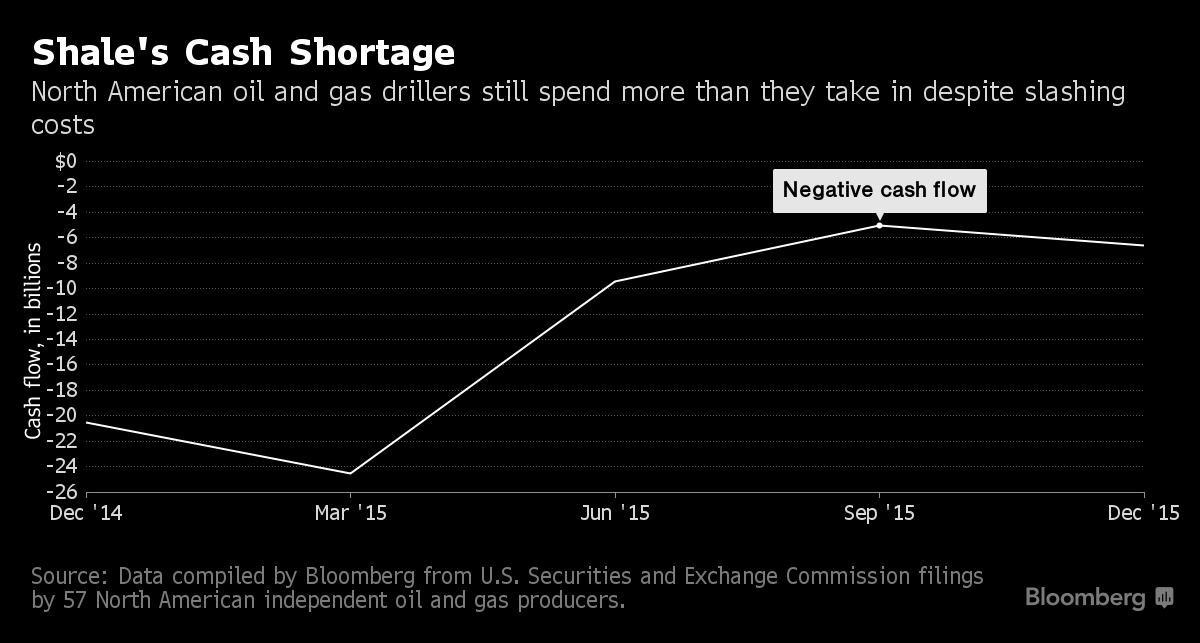

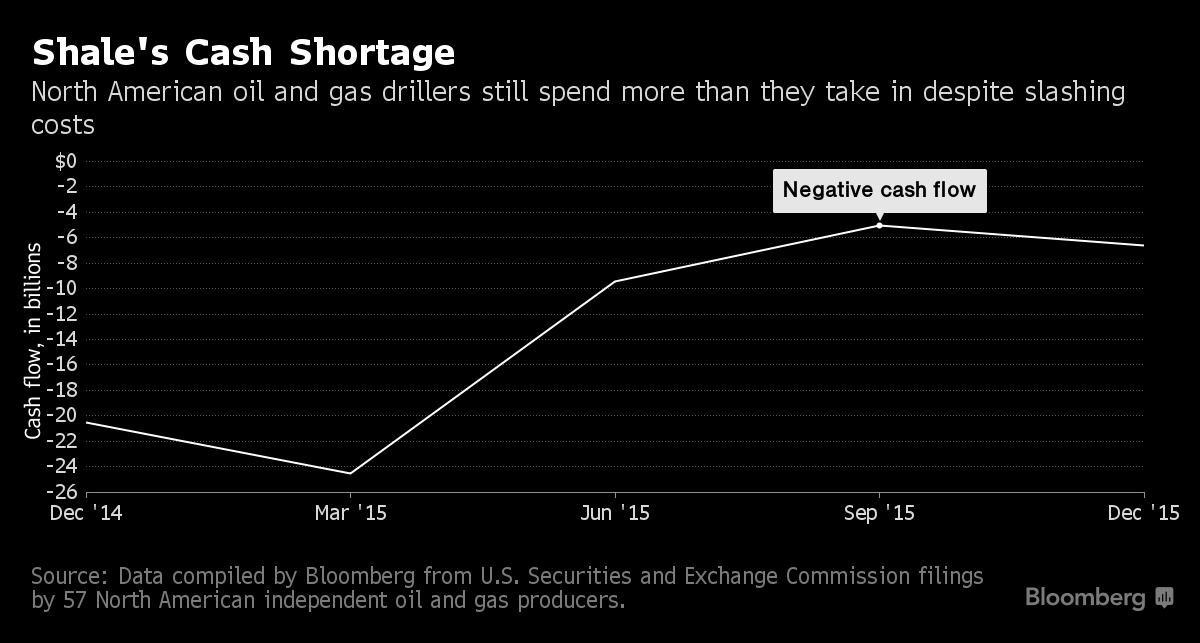

Рекордный рост добычи нефти США не был бы возможен без огромного количества долгов. Многие независимые нефтяные компании - создатели сланцевого бума, имели отрицательный денежный поток, даже когда нефть была $ 100 за баррель, осуществляя деятельность только за счет банковских кредитов и высокодоходных облигаций. Считайте так: не было бы банков, не было бы и бума.

На рис. Денежные потоки 57 североамериканских независимых нефтегазовых компаний всегда отрицательные

При ценах на нефть примерно $ 40 за баррель многие энергетические компании изо всех сил стараются остаться на плаву. Два наиболее пострадавших сектора - это собственно добыча нефти и природного газа, а также нефтесервисные услуги, т.е. фирмы, которые непосредственно осуществляют бурение. С начала 2015 года, 51 североамериканская нефтесервисная компания обанкротилась по состоянию на 23 марта, также обанкротились 59 нефтегазовых фирм по состоянию на 3 апреля, в соответствии данными юридической фирмы Haynes & Boone LLP. Вместе они должны почти 27 миллиардов долларов.

Это означает - проблемы для кредиторов. Из четырех крупных банков отчитавшихся на этой неделе, Wells Fargo имеет самый большой кредитный портфель в этих двух секторах в размере около $ 14 млрд. или 79 % от своих энергетических кредитов. Банк увеличил резервы по нефтегазовым кредитам до около $ 1,7 млрд, списав при этом $ 204 млн. И ситуация вовсе не становится лучше: Energy XXI Ltd. подала заявление о банкротстве в четверг, Wells Fargo был ведущим кредитором этой компании.

На рис. Доли и размеры кредитов, выданных банком Wells Fargo компаниям, связанным с добычей и переработкой нефти.

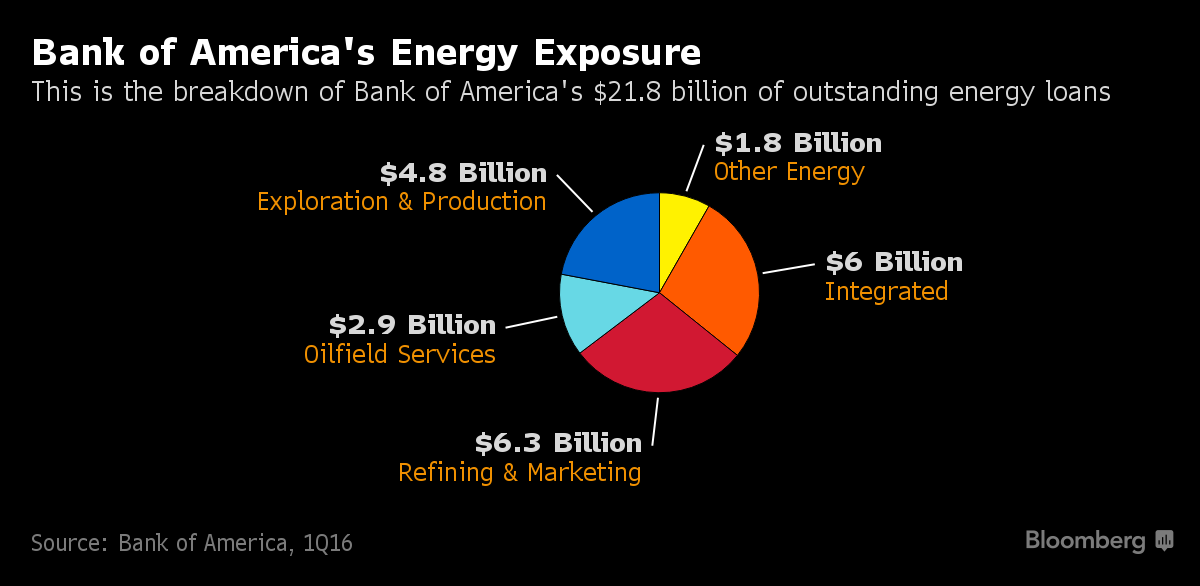

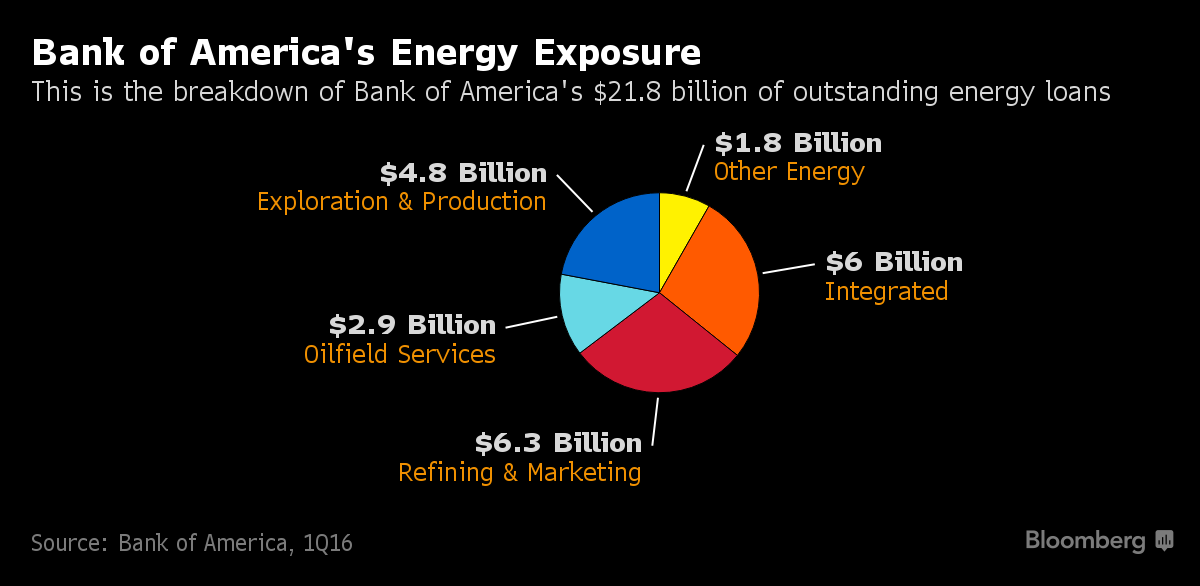

Bank of America имеет около $ 7,7 млрд. кредитов в двух проблемных секторах, всего заняв нефтегазовой сфере $ 21,8 млрд.

На рис. нефтегазовые кредиты Bank of America.

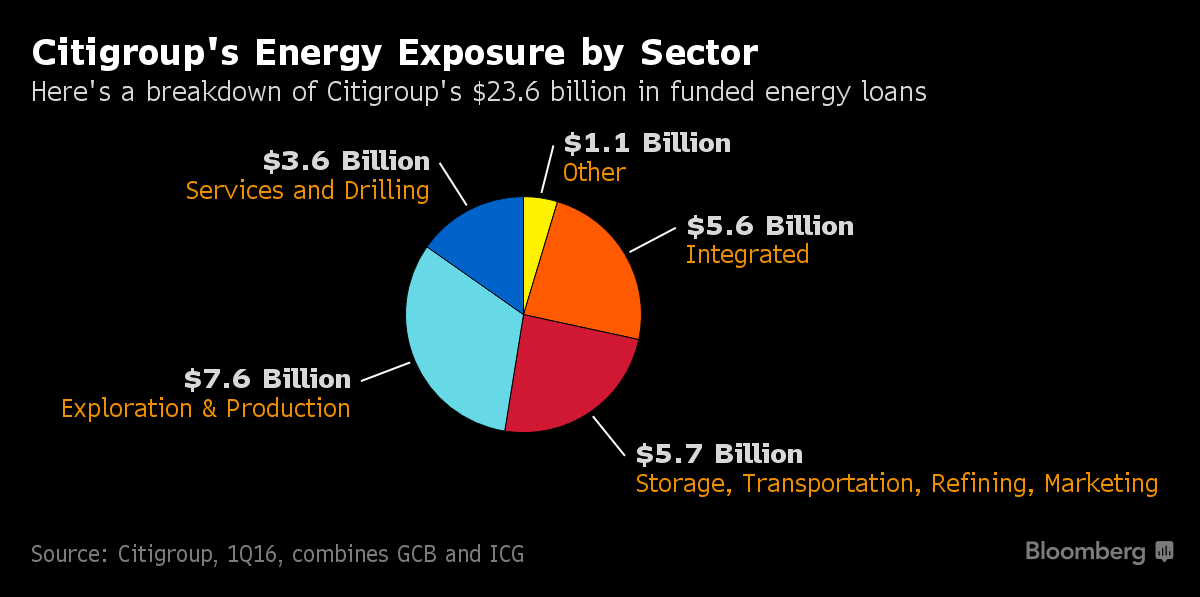

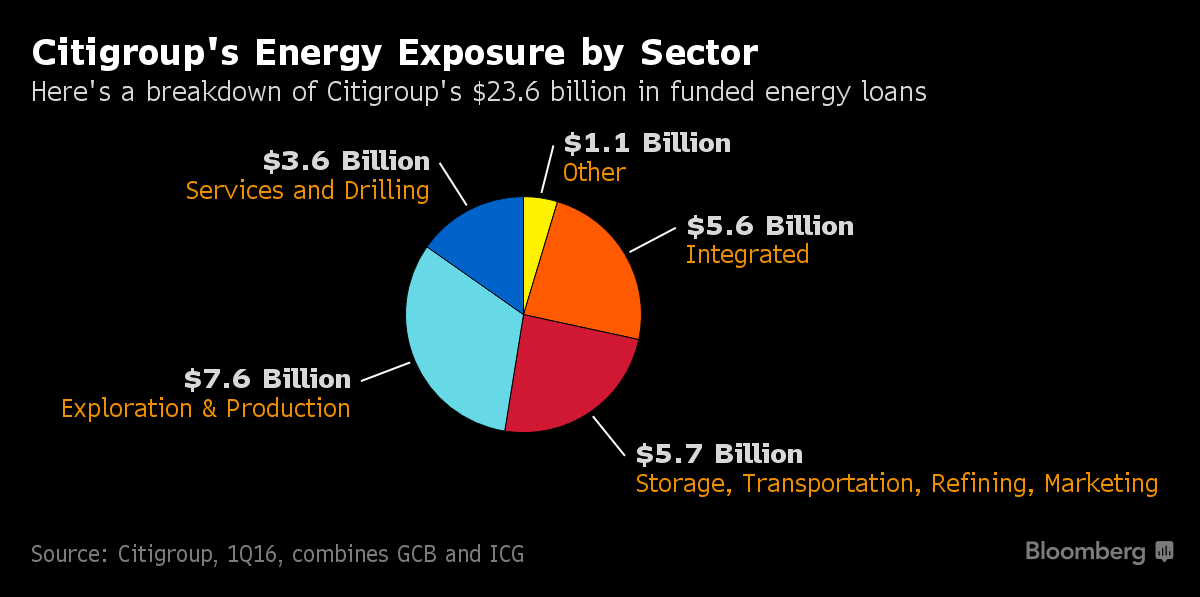

Citigroup выглядит вот так:

На рис. нефтегазовые кредиты Citigroup.

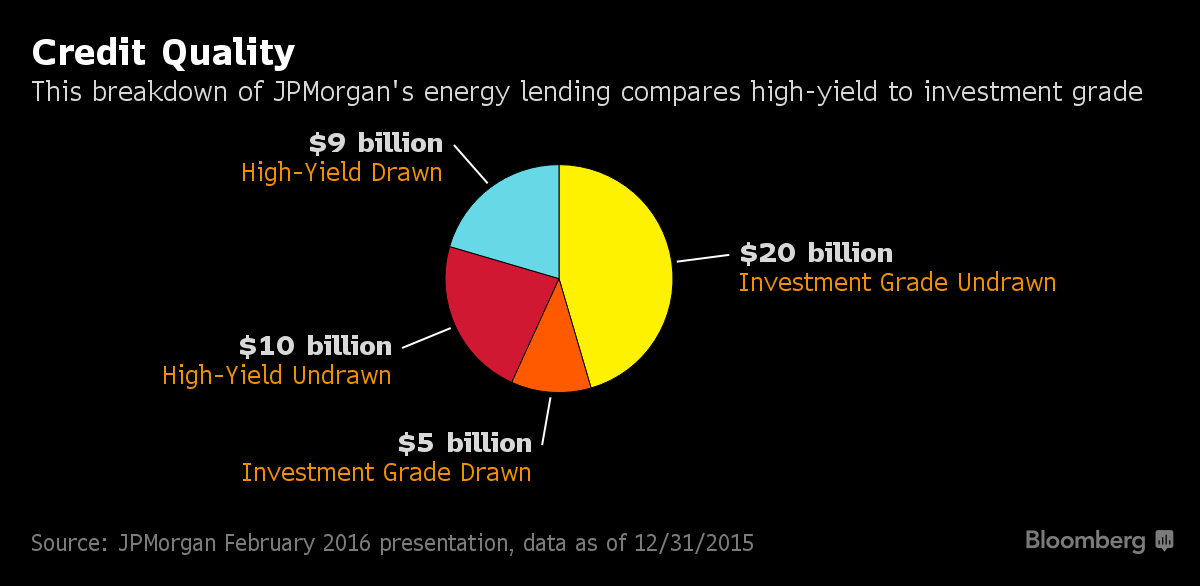

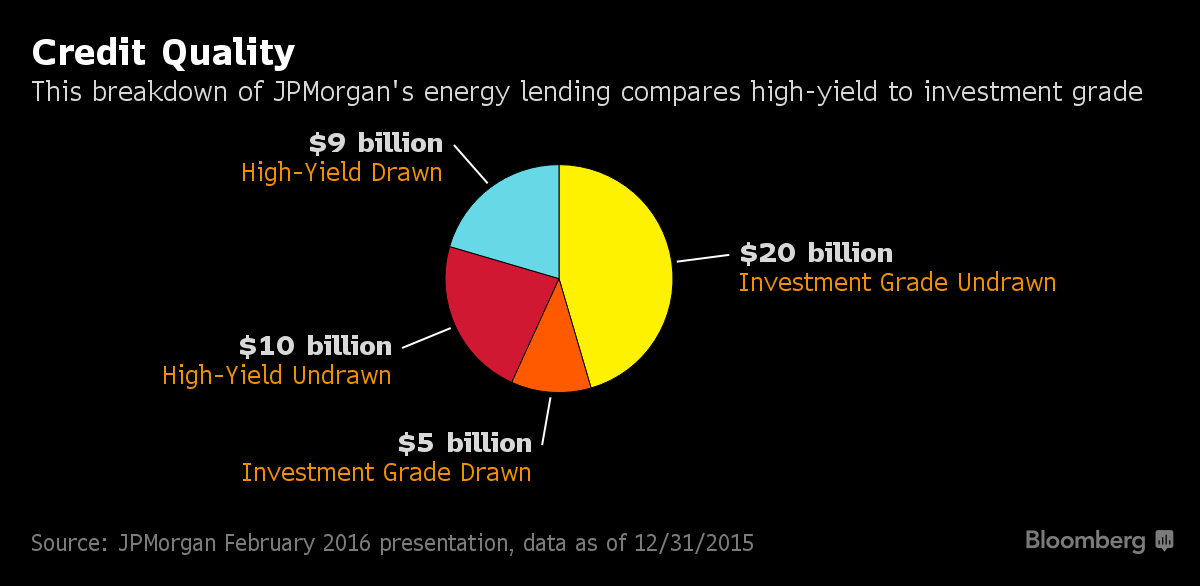

JPMorgan еще не предоставил данные по секторам в первом квартале. В конце 2015 года, говорится в сообщении банка, около 52 % от его $ 44 млрд. в нефтегазовых кредитов было выдано в обозначенные 2 проблемных сектора. На рисунке ниже представлена разбивка энергетических кредитов JPMorgan по рисковым категориям, он иллюстрирует тенденцию существующую во всех банках: заемщики с мусорным рейтингом использовали большую часть своих кредитных линий. Это стало проблемой этого года - энергетические компании растратили свои кредитные линии в приближении дефолта.

На рис. кредиты банка JPMorgan, разделенные по кредитному качеству.

Для того, чтобы ограничить риски, банки сократили кредитные линии. Они переоценивают имущество нефтегазовых кредиторов, чтобы понять насколько кредитные линии обеспечены активами. В прошлом году активы были доброкачественными, теперь уже нет. Регуляторы и инвесторы подталкивают банки ограничить кредитование отрасли. С начала года, кредиторы на $ 5,6 млрд сократили кредитные линии 36 нефтяных и газовых компаний, согласно данным, собранным Bloomberg.

На рис. Кредитные линии 36 нефтяных и газовых компаний во времени.

Перевод материала Блумберг Wall Street's Oil Crash, a Story Told in Charts

(с)

Только 4 банка JPMorgan Chase & Co., Wells Fargo & Co., Банк America Corp. и Citigroup Inc. выдали кредитов нефтяной отрасли на $ 190 млрд., все они объявили на этой неделе, что формируют новые резервы для покрытия убытков. Хотя займы энергетическим компаниям составляют относительно небольшую долю в их активах, это действительно становится большой проблемой.

На рис. Оранжевый цвет - всего долги нефтяных компаний конкретному банку, голубым - сформированные резервы в связи с убытками.

Рекордный рост добычи нефти США не был бы возможен без огромного количества долгов. Многие независимые нефтяные компании - создатели сланцевого бума, имели отрицательный денежный поток, даже когда нефть была $ 100 за баррель, осуществляя деятельность только за счет банковских кредитов и высокодоходных облигаций. Считайте так: не было бы банков, не было бы и бума.

На рис. Денежные потоки 57 североамериканских независимых нефтегазовых компаний всегда отрицательные

При ценах на нефть примерно $ 40 за баррель многие энергетические компании изо всех сил стараются остаться на плаву. Два наиболее пострадавших сектора - это собственно добыча нефти и природного газа, а также нефтесервисные услуги, т.е. фирмы, которые непосредственно осуществляют бурение. С начала 2015 года, 51 североамериканская нефтесервисная компания обанкротилась по состоянию на 23 марта, также обанкротились 59 нефтегазовых фирм по состоянию на 3 апреля, в соответствии данными юридической фирмы Haynes & Boone LLP. Вместе они должны почти 27 миллиардов долларов.

Это означает - проблемы для кредиторов. Из четырех крупных банков отчитавшихся на этой неделе, Wells Fargo имеет самый большой кредитный портфель в этих двух секторах в размере около $ 14 млрд. или 79 % от своих энергетических кредитов. Банк увеличил резервы по нефтегазовым кредитам до около $ 1,7 млрд, списав при этом $ 204 млн. И ситуация вовсе не становится лучше: Energy XXI Ltd. подала заявление о банкротстве в четверг, Wells Fargo был ведущим кредитором этой компании.

На рис. Доли и размеры кредитов, выданных банком Wells Fargo компаниям, связанным с добычей и переработкой нефти.

Bank of America имеет около $ 7,7 млрд. кредитов в двух проблемных секторах, всего заняв нефтегазовой сфере $ 21,8 млрд.

На рис. нефтегазовые кредиты Bank of America.

Citigroup выглядит вот так:

На рис. нефтегазовые кредиты Citigroup.

JPMorgan еще не предоставил данные по секторам в первом квартале. В конце 2015 года, говорится в сообщении банка, около 52 % от его $ 44 млрд. в нефтегазовых кредитов было выдано в обозначенные 2 проблемных сектора. На рисунке ниже представлена разбивка энергетических кредитов JPMorgan по рисковым категориям, он иллюстрирует тенденцию существующую во всех банках: заемщики с мусорным рейтингом использовали большую часть своих кредитных линий. Это стало проблемой этого года - энергетические компании растратили свои кредитные линии в приближении дефолта.

На рис. кредиты банка JPMorgan, разделенные по кредитному качеству.

Для того, чтобы ограничить риски, банки сократили кредитные линии. Они переоценивают имущество нефтегазовых кредиторов, чтобы понять насколько кредитные линии обеспечены активами. В прошлом году активы были доброкачественными, теперь уже нет. Регуляторы и инвесторы подталкивают банки ограничить кредитование отрасли. С начала года, кредиторы на $ 5,6 млрд сократили кредитные линии 36 нефтяных и газовых компаний, согласно данным, собранным Bloomberg.

На рис. Кредитные линии 36 нефтяных и газовых компаний во времени.

Перевод материала Блумберг Wall Street's Oil Crash, a Story Told in Charts

(с)