И вновь по рынку

И вновь по американскому рынку акций. Ситуация сложилась очень необычная, экстремальная, как с точки зрения сентимента, так и по техническим индикаторам. Давайте по порядку.

1. Настроения можно охарактеризовать как эйфорические. Оглядываясь назад, похожая степень эйфории была осенью 2021, в перерыве между дельта- и омикрон-штаммами короны. В ноябре 2021 был предыдущий максимум по NASDAQ.

Речь о массовом инвесторе. Ключевая тема - «ФРС удалось спасти нас от рецессии». «Мы совершили мягкую посадку». Можно открывать шампанское. Почему это некорректное восприятие реальности - пожалуй, лучше отдельным постом. Пока же отметим нарратив про некое чудесное спасение, про то, что все проблемы позади, что есть некий «герой» (Джером Пауэлл), спасший мир от страшной беды. Голливуд, да.

"Верую, ибо абсурдно"

Это было четко видно по статьям, которые редакторы новостных изданий и инвестиционных порталов ставили в шапку сайта. Ровно то же самое - в инвестиционных и экономических сообществах «Реддит» (в других соцмедиа наверняка то же самое, но там сложнее такое отслеживать).

2. Капитуляция «медведей». Стратег по акциям банка «Морган Стенли» Майк Уилсон, почти весь год был самым непримиримым «медведем» на Уолл-Стрит. Три дня назад он резко сменил тон: оказывается, экономика идёт в сторону ”sweet spot”, и ралли в акциях продолжится.

Классический технический индикатор капитуляции медведей - индекс перешорченных акций (например, от Refinitiv). C момента заседания ФРС он подскочил (на пике) на 17%. Темп самый быстрый за последний год, хотя в более дальней ретроспективе были и более резкие движения.

3. Оборот коллов 14 декабря 2023 поставил новый исторический рекорд. Смотрим на предыдущие максимумы. 2 февраля 2023: не сказать, чтобы сильно интересно, но это был локальный максимум в S&P 500 (этот максимум будет переписан только 18 мая). Конец января 2021: уже интереснее, пик GME-мании. Еще один всплеск в начале ноября 2021: пик NASDAQ через 2 недели, старт ралли в 2-летних трэжерис.

Индикатор весьма интересный, и неплохо ловит моменты экстремальной эйфории. Прежде всего среди розничных инвесторов.

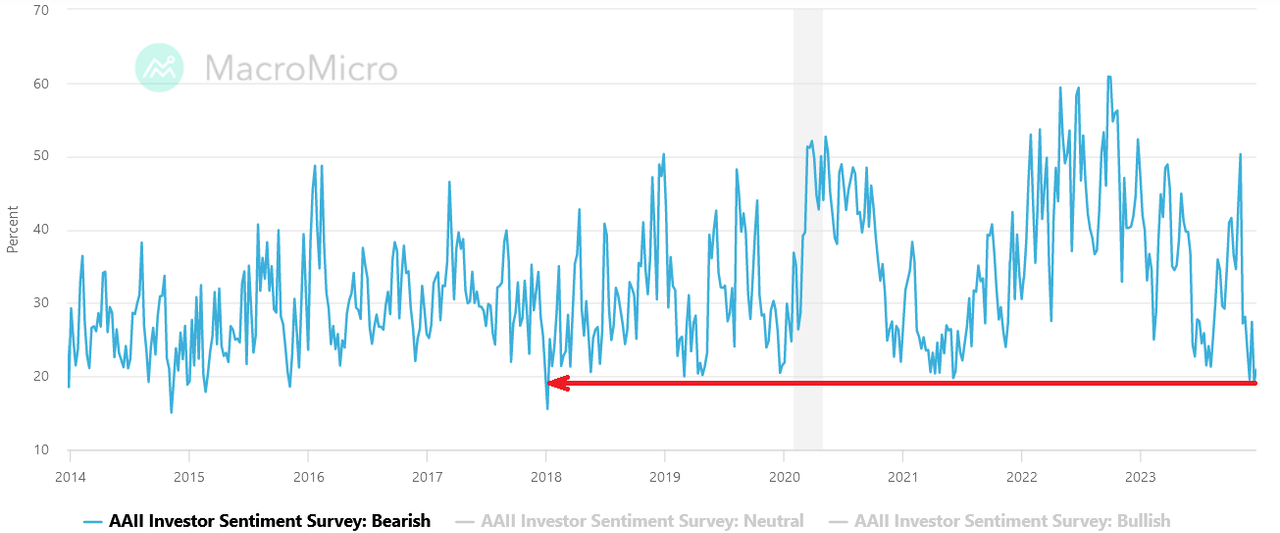

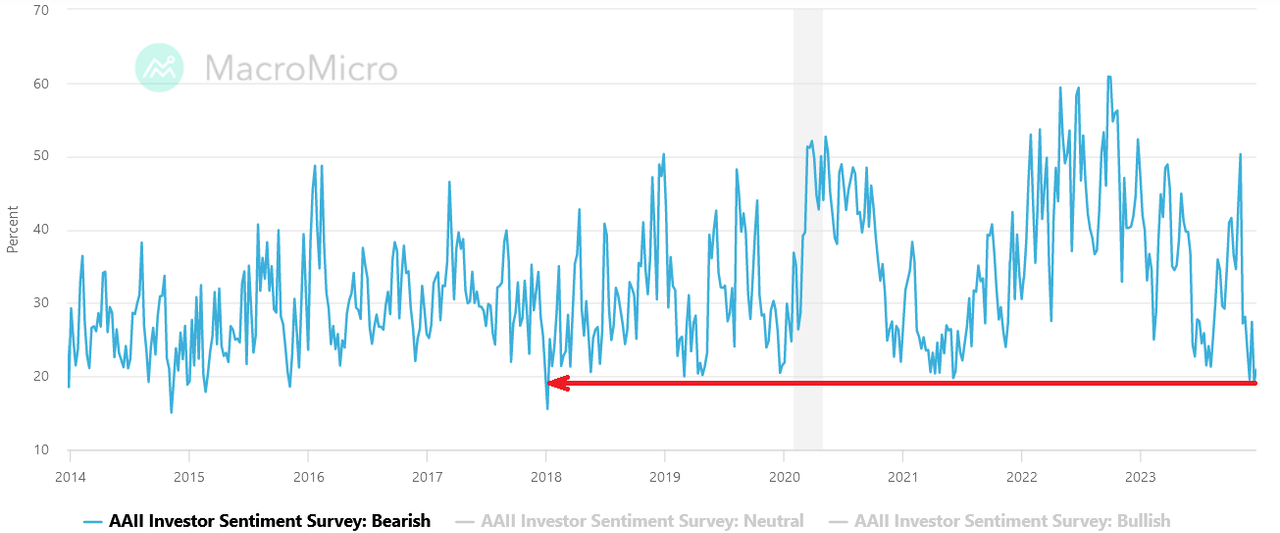

4. Более классические индикаторы. AAII Investor Sentiment. Индекс Bears - минимум с… 4 января 2018. Да, даже в 2019 на фоне предыдущего «разворота» ФРС, даже в 2020-21 на фоне мощнейшего QE и двузначных дефицитов госбюджета не было так мало медведей. Вскоре после того минимума, в конце января 2018, случился эпичнейший взрыв волатильности, до сих пор остающийся уникальным событием.

Спред Bulls - Bears: максимум с начала апреля 2021. На рынках в это время ничего экстраординарного не происходило, спокойный рост. В сентименте на первом плане была вакцинационная кампания, были объявлены (сильные) результаты третьей фазы испытаний Pfizer/Biontech. В макро - последний месяц подавленной инфляции, дальше начался ее разгон.

5. Fear & Greed Index. 15 декабря индекс ушел в зону «экстремальной жадности». Здесь, пожалуй, наименее экстремальные значения (относительно предыдущих технических индикаторов). Крайний раз сегодняшние уровни наблюдались в июне-июле этого года, незадолго до и во время предыдущего локального максимума в S&P.

Подытоживая, краткосрочно сейчас самые высокие риски для вложений в акции как минимум с февраля 2023. А возможно, и за больший период. Эти риски не отменяют вероятности дальнейшего ралли - технически, обновление максимума января 2022 выглядит достижимой целью. Но это ралли вряд ли будет долгоживущим (даже три недели - маловероятно), и пространство для роста невелико.

_______________________________________________________________

Друзья, я начал вести канал в Телеграм: Экономика знаний. Подписывайтесь!

1. Настроения можно охарактеризовать как эйфорические. Оглядываясь назад, похожая степень эйфории была осенью 2021, в перерыве между дельта- и омикрон-штаммами короны. В ноябре 2021 был предыдущий максимум по NASDAQ.

Речь о массовом инвесторе. Ключевая тема - «ФРС удалось спасти нас от рецессии». «Мы совершили мягкую посадку». Можно открывать шампанское. Почему это некорректное восприятие реальности - пожалуй, лучше отдельным постом. Пока же отметим нарратив про некое чудесное спасение, про то, что все проблемы позади, что есть некий «герой» (Джером Пауэлл), спасший мир от страшной беды. Голливуд, да.

"Верую, ибо абсурдно"

Это было четко видно по статьям, которые редакторы новостных изданий и инвестиционных порталов ставили в шапку сайта. Ровно то же самое - в инвестиционных и экономических сообществах «Реддит» (в других соцмедиа наверняка то же самое, но там сложнее такое отслеживать).

2. Капитуляция «медведей». Стратег по акциям банка «Морган Стенли» Майк Уилсон, почти весь год был самым непримиримым «медведем» на Уолл-Стрит. Три дня назад он резко сменил тон: оказывается, экономика идёт в сторону ”sweet spot”, и ралли в акциях продолжится.

Классический технический индикатор капитуляции медведей - индекс перешорченных акций (например, от Refinitiv). C момента заседания ФРС он подскочил (на пике) на 17%. Темп самый быстрый за последний год, хотя в более дальней ретроспективе были и более резкие движения.

3. Оборот коллов 14 декабря 2023 поставил новый исторический рекорд. Смотрим на предыдущие максимумы. 2 февраля 2023: не сказать, чтобы сильно интересно, но это был локальный максимум в S&P 500 (этот максимум будет переписан только 18 мая). Конец января 2021: уже интереснее, пик GME-мании. Еще один всплеск в начале ноября 2021: пик NASDAQ через 2 недели, старт ралли в 2-летних трэжерис.

Индикатор весьма интересный, и неплохо ловит моменты экстремальной эйфории. Прежде всего среди розничных инвесторов.

4. Более классические индикаторы. AAII Investor Sentiment. Индекс Bears - минимум с… 4 января 2018. Да, даже в 2019 на фоне предыдущего «разворота» ФРС, даже в 2020-21 на фоне мощнейшего QE и двузначных дефицитов госбюджета не было так мало медведей. Вскоре после того минимума, в конце января 2018, случился эпичнейший взрыв волатильности, до сих пор остающийся уникальным событием.

Спред Bulls - Bears: максимум с начала апреля 2021. На рынках в это время ничего экстраординарного не происходило, спокойный рост. В сентименте на первом плане была вакцинационная кампания, были объявлены (сильные) результаты третьей фазы испытаний Pfizer/Biontech. В макро - последний месяц подавленной инфляции, дальше начался ее разгон.

5. Fear & Greed Index. 15 декабря индекс ушел в зону «экстремальной жадности». Здесь, пожалуй, наименее экстремальные значения (относительно предыдущих технических индикаторов). Крайний раз сегодняшние уровни наблюдались в июне-июле этого года, незадолго до и во время предыдущего локального максимума в S&P.

Подытоживая, краткосрочно сейчас самые высокие риски для вложений в акции как минимум с февраля 2023. А возможно, и за больший период. Эти риски не отменяют вероятности дальнейшего ралли - технически, обновление максимума января 2022 выглядит достижимой целью. Но это ралли вряд ли будет долгоживущим (даже три недели - маловероятно), и пространство для роста невелико.

_______________________________________________________________

Друзья, я начал вести канал в Телеграм: Экономика знаний. Подписывайтесь!