США: кризис на распутье

Последует ли за повышением ставок в США рецессия? Такой вариант еще не рассматривается экономическими игроками как основной. Но его уже начали серьезно принимать во внимание, пока в рамках негативных сценариев экономических прогнозов.

В рамках этих сценариев начало рецессии приходится на 3 кв. 2022 (и это довольно агрессивно) - 4 кв. 2023 гг. Таким образом, структурные дисбалансы, «болевые точки», которые и вызовут кризис, в основном уже сложились. Как же начнется острая фаза экономического кризиса в США? Что именно окажется «слабым звеном»?

На сегодняшний день я вижу три достаточно очевидных «проблемных зоны». О которых рассказывается ниже. Разумеется, это не полный список проблем: триггером кризиса может стать даже не слишком значимая на первый взгляд область, которая запустит цепочку негативных событий. Есть и риски трудно предсказуемых «черных лебедей» - и сейчас со стороны геополитики они выше обычного.

Но предсказывать «черных лебедей» пока лучше удавалось бабе Ванге и Нострадамусу, чем экономистам. Поэтому сосредоточимся на более понятных рисках.

1. Рынок жилья

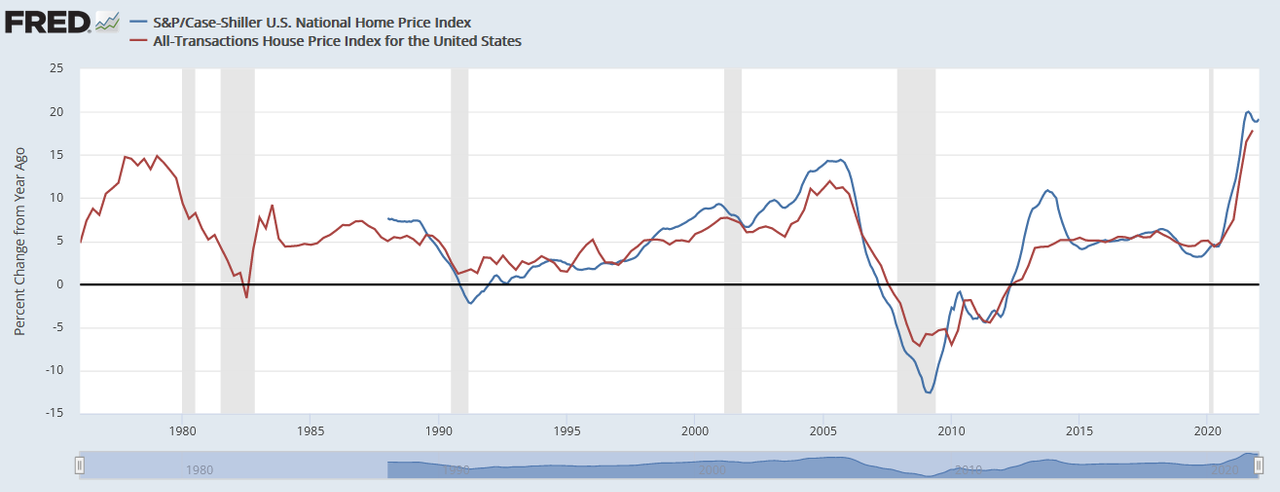

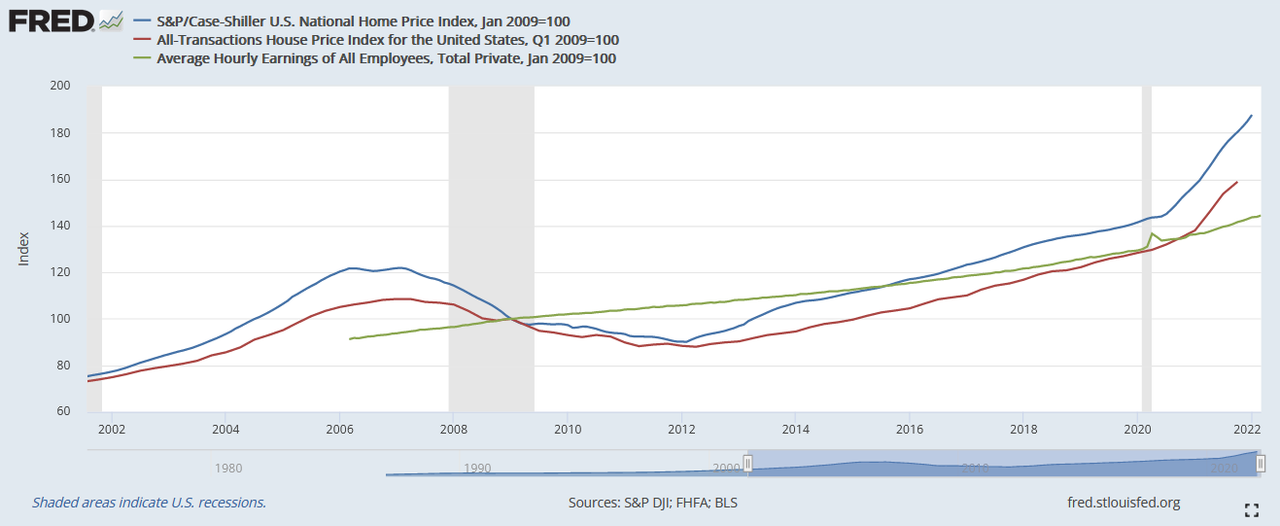

Темп роста цен на жильё с апреля 2021 был самым высоким за 40+-летнюю историю. Выше, чем в стагфляцию 1970-ых и в пузыристые нулевые. Как видно из графика, оба предыдущих эпизода быстрого роста были непродолжительными и закончились переходом к падению цен. В обоих случаях падение происходило одновременно с повышением ставок Федрезервом.

На этом графике индексы цен на жилье (синим и красным) сравниваются со средней зарплатой (зеленым), для всех серий январь 2009 принят за 100. Хорошо заметно «пузырение» цен в середине нулевых и нормализация в 2009-2015. С 4 квартала 2020 история повторяется, налицо очередной отрыв рынка жилья от доходов населения. При этом показатель средней зарплаты немного приукрашивает картину, так как число занятых сейчас на 1% ниже допандемийного максимума.

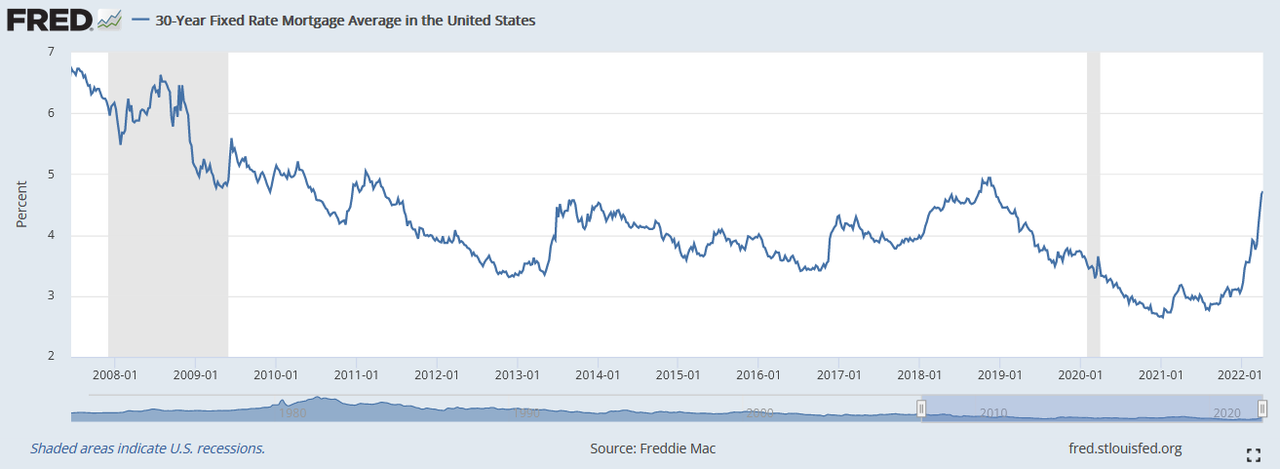

Спрос был разогрет рекордно низкими ставками по ипотеке. Ставки, в свою очередь, были придавлены покупками в рамках QE4. В 2021 ФРС выкупила на свой баланс 550 млрд. долларов ипотечных бумаг из 850 млрд. долларов всей нетто-эмиссии, т. е. почти 2/3 нового предложения.

В 2022 ситуация резко изменится. Вместо выкупа ипотечных бумаг ФРС может начать продавать их уже через 3 месяца после старта QT. Такие кардинальные изменения на рынке MBS уже отразились в масштабном скачке ставок, который мы видим в конце графика. Участники рынка работают на опережение ФРС. За 3 месяца ставка выросла на 1,6 п.п! Сейчас она вплотную подошла к максимумам, достигнутым на пике предыдущего цикла ужесточения (2018) - притом, что сейчас учетная ставка лишь на 1 ступеньку оторвалась от нуля. Очень вероятен дальнейший рост ипотечных ставок.

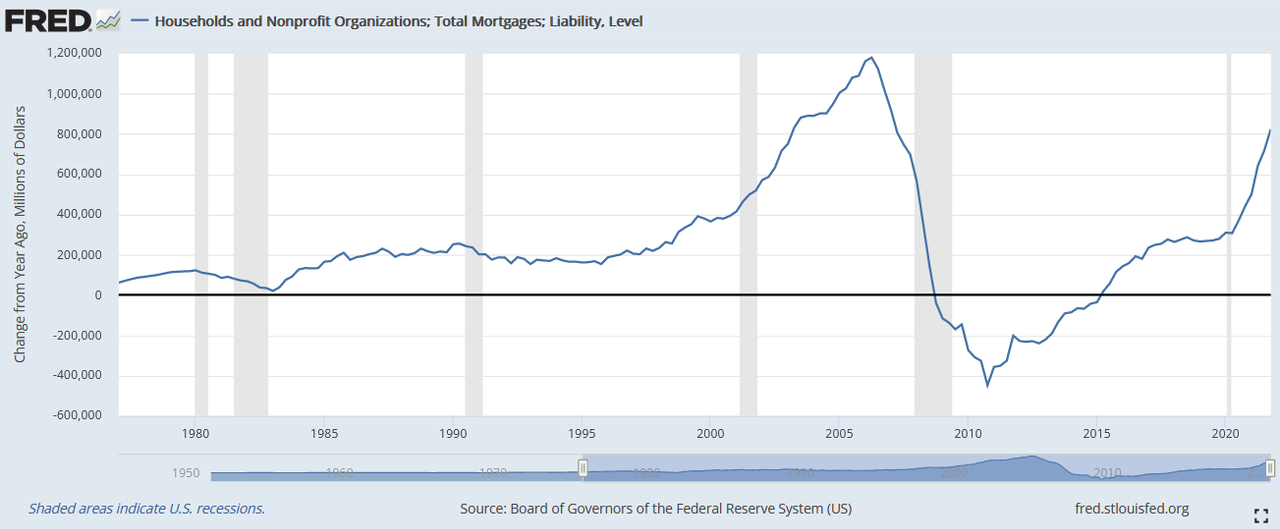

Низкие ставки привели к ускорению роста ипотечного долга. В 4 квартале 2021 темп составил +800 млрд. долл./год - на уровне пузыря нулевых в номинале, но несколько ниже в отношении к ВВП и располагаемым доходам населения. После скачка ставок в 2022 эта кривая неминуемо пойдет вниз - что будет означать резкое сокращение спроса на рынке жилья.

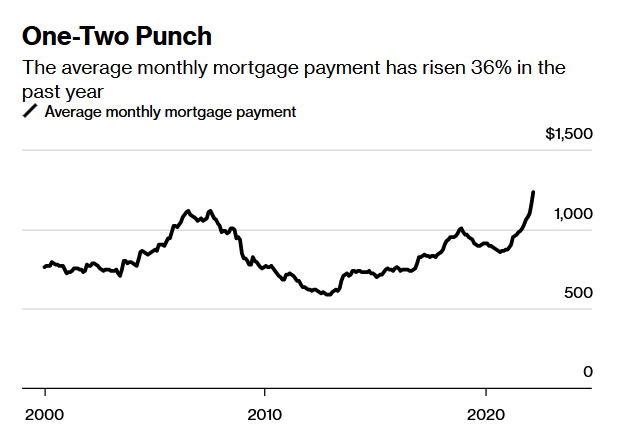

Уже в феврале этого года наложившиеся друг на друга эффекты роста цен на недвижимости и роста ипотечной ставки привели к удорожанию месячного платежа по ипотеке на 36% г/г. И здесь уже превзойдены номинальные максимумы 2006-2007 годов:

Причем с середины февраля ипотечная ставка выросла еще на 80 б.п. Это транслируется еще примерно в 10% увеличения ежемесячного платежа. Уровни, которые выглядят всё менее и менее устойчивыми.

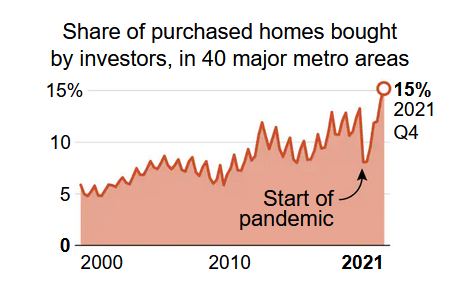

Один из наиболее чувствительных к уровню ставок сегментов покупателей - и одновременно самый показательный с точки зрения пузырения рынка - это покупатели-инвесторы, приобретающие недвижимость для последующей перепродажи или сдачи в аренду. По данным риэлтора “Redfin”, в 4 квартале 2021 этот сегмент составил 15% рынка в крупных американских агломерациях, что стало самой высокой долей за 20-летнюю историю наблюдений.

Картину дополняет поставщик данных «ATTOM». Согласно ему, на рынок возвращаются «флипперы» - люди и компании, приобретающие жилье на короткий срок, чтобы воспользоваться ростом цен и быстро обернуть свои деньги. «Флипперы» были характерным феноменом во время пузыря нулевых. В 2021 их количество выросло на 26% к предыдущему году и достигло уровней 2006 года.

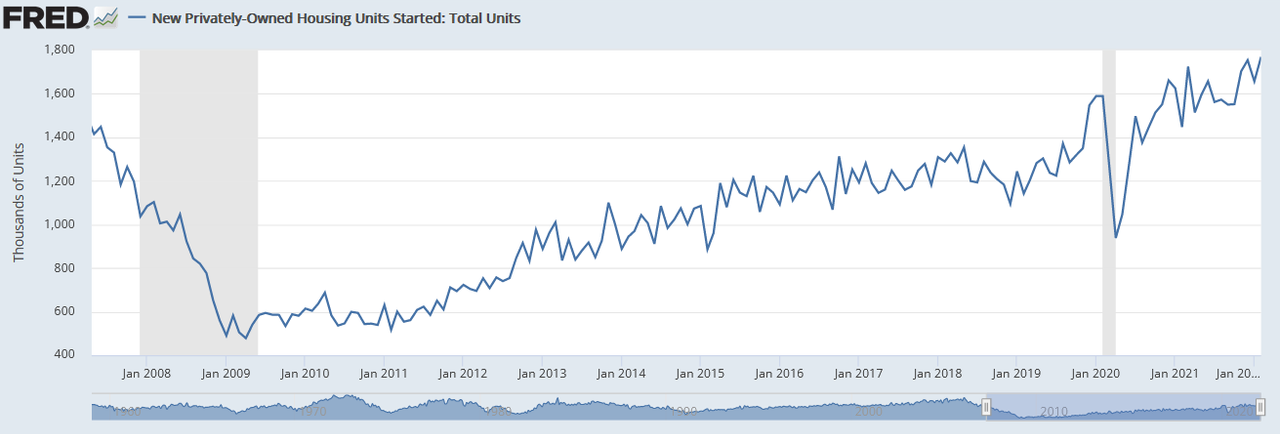

Нынешние ценовые аномалии на американском рынке жилья принято объяснять дефицитом предложения. Но график старта нового строительства свидетельствует о том, что все трудности уже позади:

Закладки новых домов растут, и растут полностью в соответствии с трендом. Сейчас они почти на 40% выше, чем в допандемийном 2019-ом. Нетрудно увидеть будущую коллизию: спрос упадет из-за подорожавшей ипотеки, а на рынок продолжат поступать дома, строительство которых началось на излёте ажиотажа.

Каким может быть кризисный сценарий? Резкий взлет ставок рано или поздно приведет к тому, что спрос на новые дома будет подавлен: часть потенциальных покупателей просто перестанет соответствовать критериям способности обслуживать долг, другая часть - добровольно отложит покупку на будущее, дожидаясь более привлекательных условий.

Как только этот перелом отразится в ценах, когда они начнут падать - начнет работать положительная обратная связь. Если после пандемии рост цен подгонял потенциальных покупателей - «купи сейчас, а то завтра будет дороже», разворот ситуации снизит спрос еще больше: зачем покупать сейчас, когда завтра можно купить дешевле и прокредитоваться по более выгодным условиям.

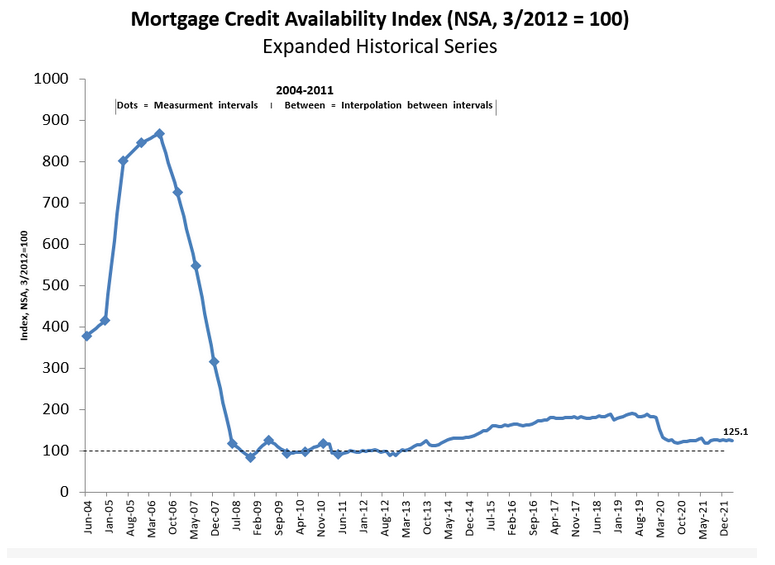

При этом опасность такого сценария для финансовой системы сейчас ниже, чем в 2007. Снижение цен на недвижимость само по себе еще не так страшно; страшно, когда это снижение цен сочетается с нежеланием заёмщиков платить по своим долгам. С этим сейчас всё гораздо лучше, чем 15 лет назад: индустрия крепко выучила свой урок. Стандарты кредитования после кризиса-2008 оставались очень высокими и дополнительно были ужесточены с пришествием пандемии:

(чем ниже значения по оси Y, тем жёстче стандарты выдачи ипотеки)

Тем не менее, кризис на рынке жилья способен доставить массу других неприятностей экономике. Прежде всего, начнутся сокращения в сфере строительства и производства стройматериалов, лесного хозяйства, розничной торговли строительными и отделочными материалами, производства и розничной торговли мебелью и бытовой техникой. Серьезными будут сокращения и в связанных финансовых отраслях: риэлторском бизнесе и ипотечном кредитовании. В совокупности в уязвимых отраслях сейчас занято до 10 млн. человек. И даже умеренный масштаб увольнений будет очень заметен в данных по общему рынку труда США.

Пожалуй, самая главная опасность - что касается и остальных пунктов - это перерастание проблем в одной области в общеэкономическую панику. Падение инвестиций в одной отрасли будет сильно портить инвестиционные настроения и в остальных. Напугать кейнсианские «звериные души» очень легко. Мы видели это в 2008, и видели, что это приводит к очень серьезным последствиям.

Прогнозировать такое отчасти иррациональное, «апокалиптическое» поведение непросто. В том числе и потому, что на этом этапе многое начинает зависеть от действий регуляторов и политиков, которые начинают стимулировать экономику в ответ на кризис. То, насколько оперативно и грамотно они отреагируют на возникающую панику, и будет определять глубину воронки, в которую сектор жилой недвижимости затянет остальных.

2. Корпоративный долг

Высокая инфляция - это позитивный фактор для компаний с высокой долговой нагрузкой. Но в рамках нынешнего цикла США либо проходят пик инфляции, либо пройдут его в ближайшие месяцы. И дальше условия привлечения средств - реальная процентная ставка - будут ухудшаться. Одновременно за счет торможения инфляции и поднятия учетной ставки ФРС.

Именно это ужесточение условий и может стать триггером кризиса. В данном случае динамика (а не уровень) условий кредитования будет определять динамику финансового состояния предприятий. Впрочем, с точки зрения уровня долговая нагрузка корпораций сейчас высока:

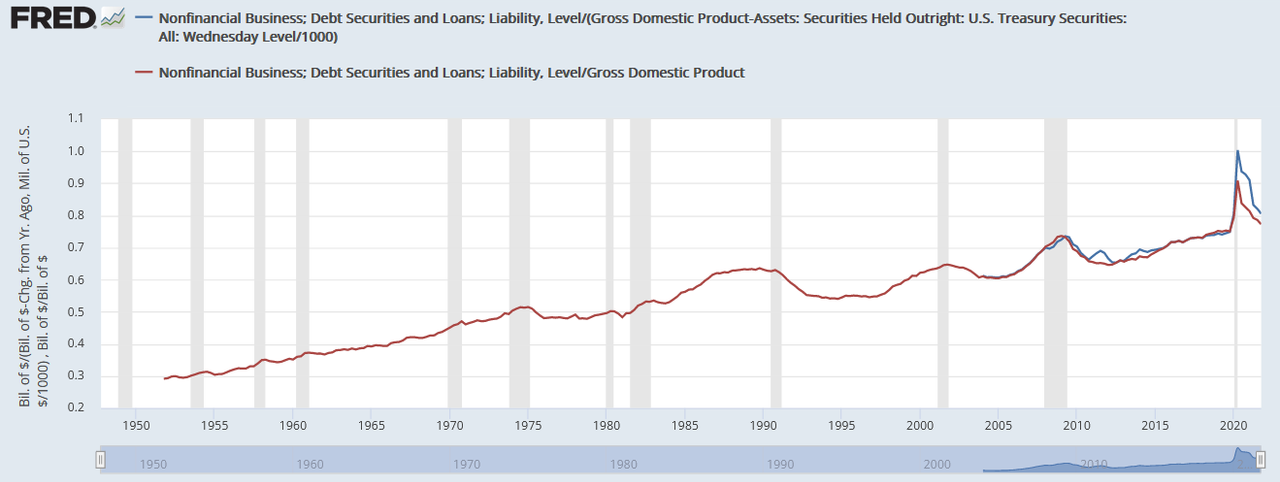

На этом графике красным показано отношение корпоративного долга к ВВП, синим - то же, но с поправкой на годовой темп монетизации государственных расходов (выкуп трэжерис на баланс ФРС). Мы видим, что объем долга находится на рекордном уровне, значительно выше допандемийного.

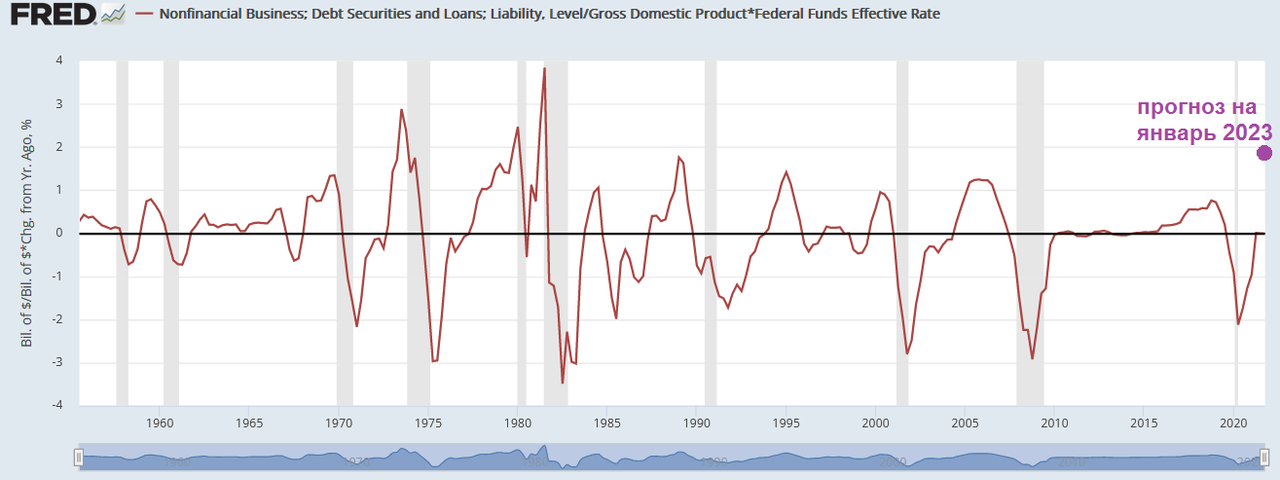

Умножив объем долга на годовое изменение учетной ставки, мы получим масштаб шока (в % ВВП) для краткосрочных ставок:

Фиолетовой точкой здесь показан шок в соответствии с прогнозируемым рынком уровнем ставки в январе 2023. Как видим, крайний раз шок такого масштаба США испытали в начале 1980-ых. И этот шок отправил экономику в глубокий нокаут.

Но между рынком облигаций полувековой давности и нынешней ситуацией есть масса различий, зачастую не в пользу 2022. Так, во второй половине 1970-ых «мусорные» облигации (с рейтингом ниже инвестиционного) занимали всего 2,6% рынка. Сейчас - 16%. Это как раз то самое «слабое звено», с которого может начаться обрушение финансовой системы. К слову, к 1986 уровень дефолтов по "мусорным" бондам, выпущенным в конце 1970-ых, достиг 34%…

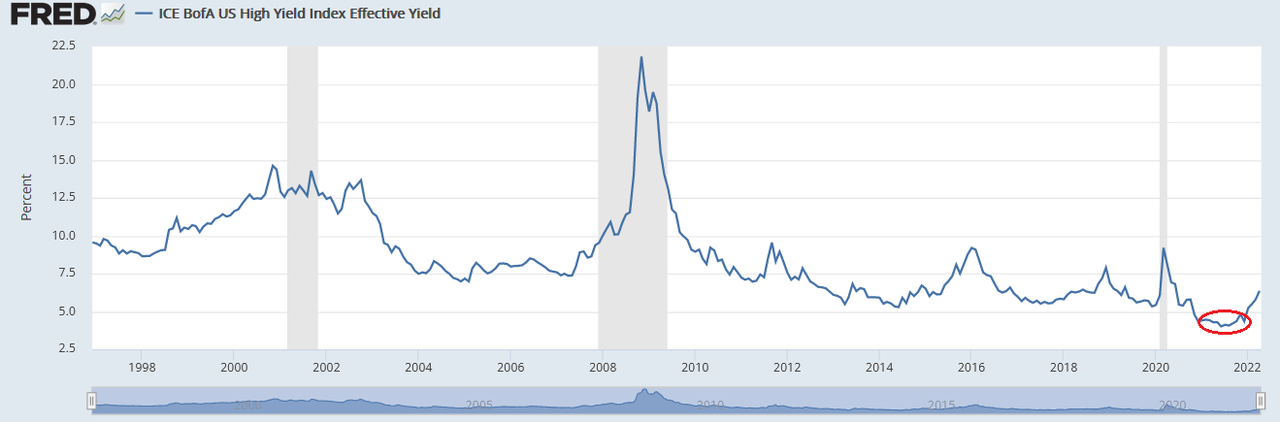

Сегодняшнее «слабое звено» может быть рекордно слабым. «Мусорные» компании занимали под самые низкие номинальные ставки за всю историю рынка. Минимумы были пройдены в июле-сентябре 2021.

Вдобавок среди «мусора» тоже есть свои сорта - и в пандемийный период как раз активно наращивали долг самые низкокачественные компании. Выпуск бондов с рейтингом «В» и «ССС» в 2021 поставили рекорд, предыдущие максимумы были в 2012 и 2013 годах соответственно. Смогут ли эти компании обслуживать долг в условиях более высоких и номинальных, и реальных ставок - вопрос на миллиарды долларов.

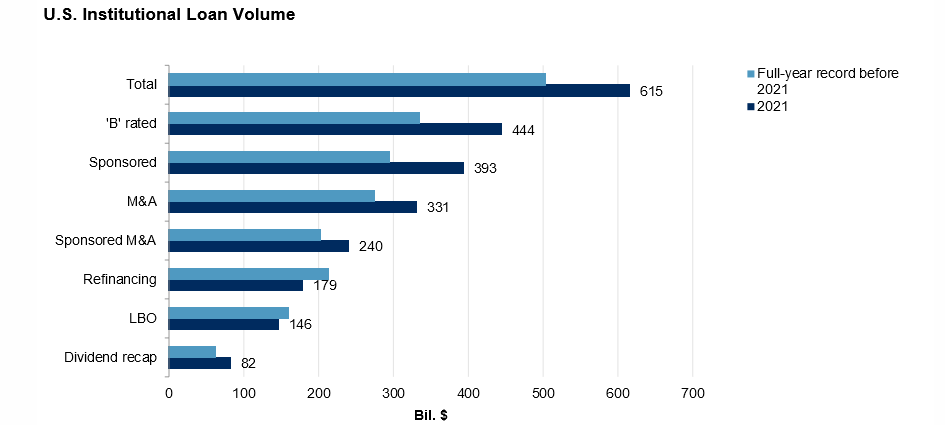

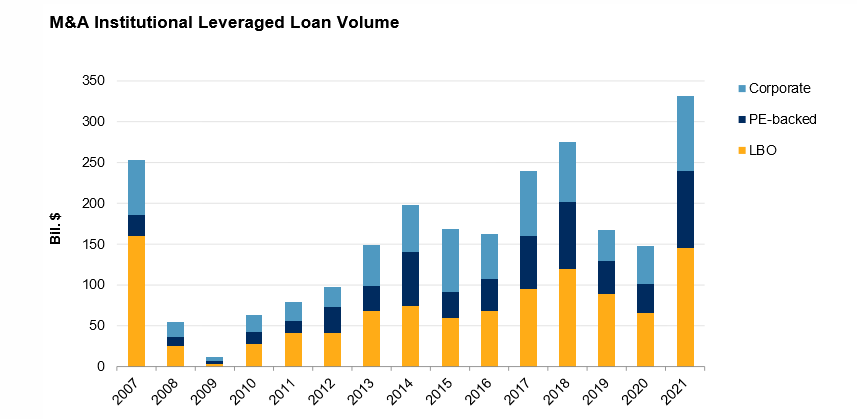

Обновило рекорд и кредитование слияний и поглощений. На это направление стоит обратить внимание потому, что здесь деньги уходят не в расширение выручки, а в карманы собственников. Кредиты же остаются на корпоративных балансах.

На следующем графике очень показательна динамика кредитования M&A в 2007-09 гг. Хорошо видно, чем кончается увлечение M&A на излете экономического цикла.

Еще одно непроизводительное направление расходов - выкуп акций и дивиденды. Оба компонента поставили рекорд в 2021, в сумме набрав 1,53 трлн. долларов. Одновременный рост и долга, и выплат акционерам является нехорошим знаком. Он может свидетельствовать о том, что агрегированный рост корпоративной прибыли в экономике скрывает внутри себя очень неравномерное ее распределение между компаниями. Проще говоря, у кого-то густо (топ-20 компаний обеспечивают >50% выкупа акций), а у кого-то пусто.

Любопытно, что выплаты акционерам в 2022 могут вырасти еще больше. ”Goldman Sachs” прогнозирует, что байбэк увеличится еще на 120 млрд. долларов. И останется самым крупным направлением расходов - выше, чем инвестиции в основной капитал. По сути, компании до последнего собираются наращивать долг и выводить деньги из бизнеса. Это означает, что к моменту начала рецессии многие корпоративные балансы будут находиться в очень незавидном состоянии.

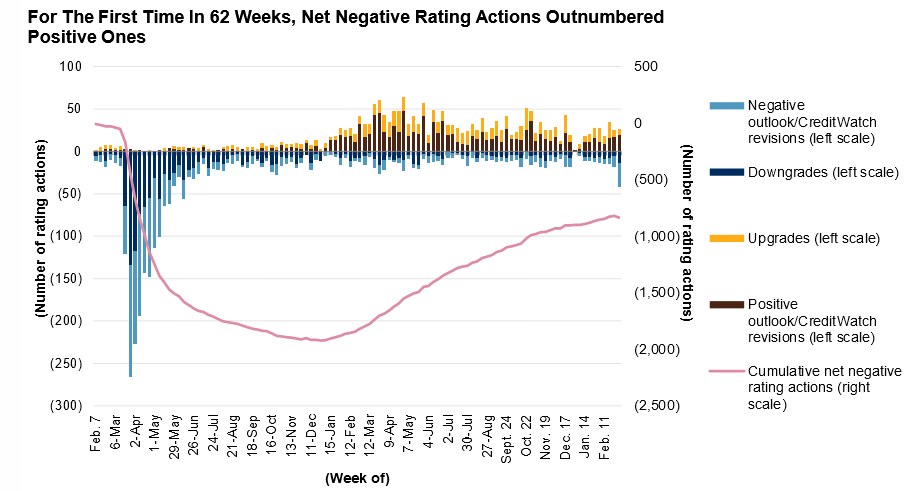

Добавим, что эти балансы и так пострадали в результате пандемии COVID. На графике ниже розовой линией показано накопленная разница между повышениями и понижениями корпоративных инвестиционных рейтингов S&P. Как видим, восстановиться до доковидного уровня рейтингам так и не удалось. И российско-украинская война уже повлекла новую волну снижений, на фоне разрыва цепочек поставок и пересмотра вниз прогнозов ВВП. Таким образом, рост долговой нагрузки в 2020-21 гг. сопровождался ухудшением финансового состояния заёмщиков.

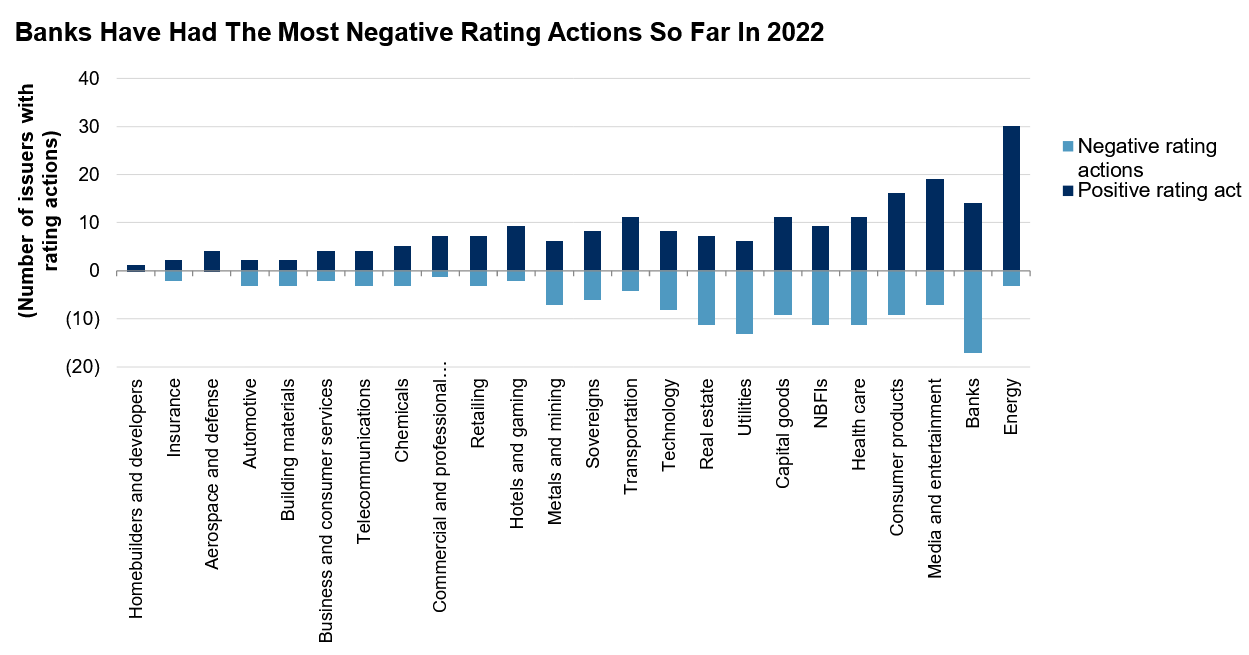

Общие цифры скрывают отраслевые нюансы. Положительный баланс снижений и апгрейдов рейтинга в 2022 в немалой степени был обусловлен благоприятной конъюнктурой на рынке углеводородов. Но уже появляются первые признаки проблем: в недвижимости (см. предыдущий сценарий), ЖКХ, финансах (см. следующий сценарий) и здравоохранении:

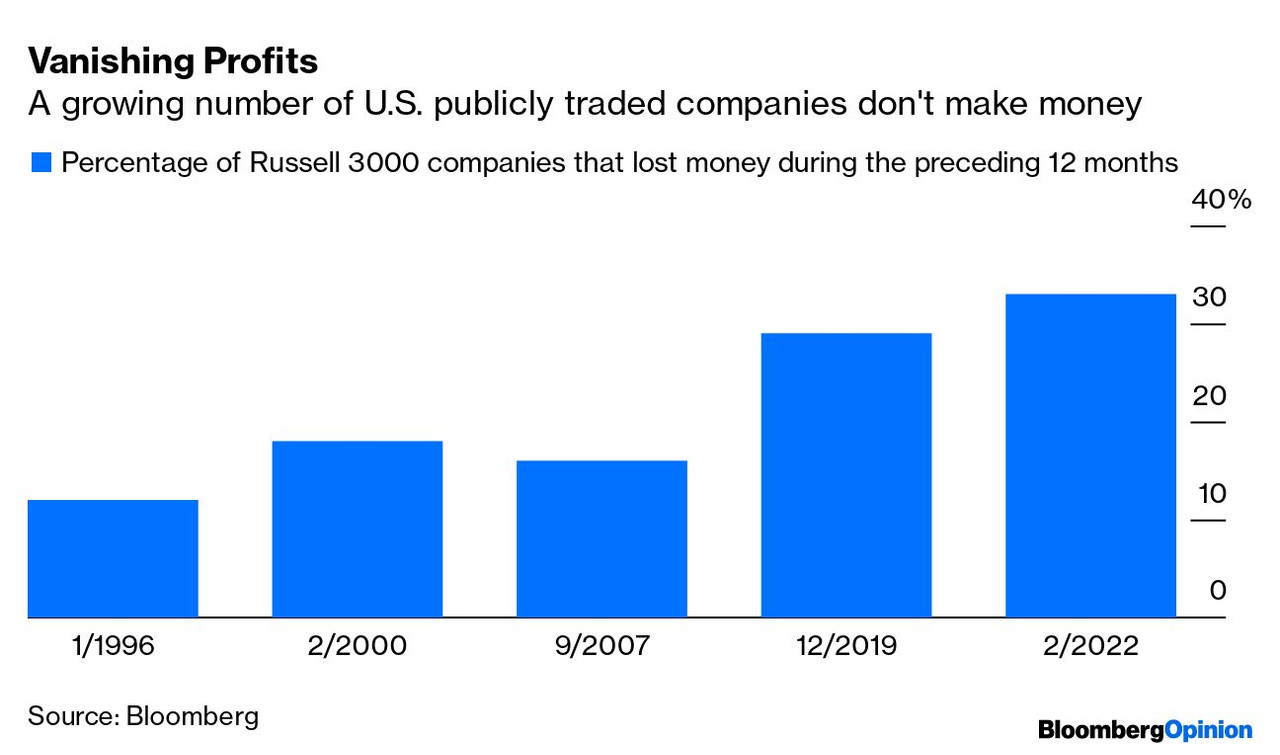

Наконец, есть еще один индикатор, который показывает, что еще никогда компании не находились в настолько плохой форме на вершине экономического цикла. Доля убыточных компаний в индексе Russell 3000:

Тут можно возразить - 2021 был всё еще годом пандемии. Но это возражение смотрится слабо на фоне того, что в целом по экономике корпорации заработали рекордную (с большим отрывом) прибыль. Очевидно, что за фасадом рекордных финансовых успехов скрывается большая сегрегация: есть компании-«чемпионы» и есть «неудачники», которые рискуют вот-вот завалиться.

Причем этих «неудачников» опасно много. Единственное утешение - размер «неудачников», как правило, меньше, чем размер «чемпионов». Но даже Russell 3000 состоит из крупнейших публичных корпораций - медианная капитализация входящих в него эмитентов составляет около 2,6 млрд. долларов. Существует бессчетное количество более мелких компаний, которые не торгуются на бирже. И вряд ли они могут похвастаться лучшей финансовой устойчивостью, чем публичный «крупняк».

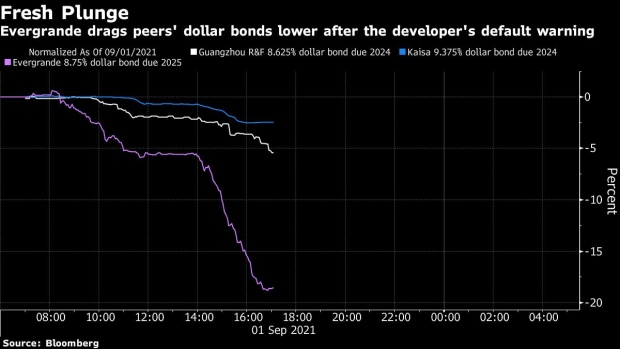

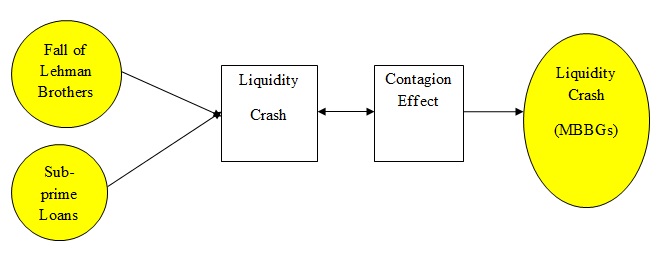

Как же могут развиваться события в сценарии кризиса корпоративного долга? Начало такого кризиса хорошо иллюстрирует недавняя ситуация вокруг китайского “Evergrande”. У компании - любой компании - достаточно крупного калибра начинаются сложности с выплатами по долгам. Очень быстро рынки переоценивают стоимость кредитования. Сначала собственно для проблемной компании. Затем, в считанные дни, для других компаний сектора со слабым балансом. И следом весь сектор сталкивается с ростом процентных ставок, иногда в разы.

Дальше паника распространяется на «мусорные» облигации других секторов. Рыночный нарратив кардинально меняется: на место безмятежности и охоты за доходностью приходят прогнозы финансового армагеддона и выжидательная позиция. Стоимость заимствования становится запретительной. Ликвидность иссякает - перекредитоваться становится очень сложно, если вообще возможно. Это порождает эффект домино - чем больше заёмщиков не может обслуживать долг, тем менее охотно инвесторы выдают кредиты и тем сложнее еще остающимся «на плаву» предприятиям поддерживать свою деятельность.

Всё это можно рассмотреть в контексте «момента Мински». Хотя классическая трактовка этого момента подразумевает рост цен на актив как ключевой фактор биржевых циклов, мы можем позаимствовать из этой концепции механизм паники, ведущий к резкому обвалу, и фактор ликвидности.

Фактор ликвидности особенно релевантен в связи с резким разворотом монетарной политики ФРС, включая количественное ужесточение, непосредственно влияющее на баланс спроса и предложения на долговых рынках. Именно сжатие ликвидности у Мински является спусковым крючком, провоцирующим разворот от безмятежности к паническим настроениям, от роста к схлопыванию пузыря.

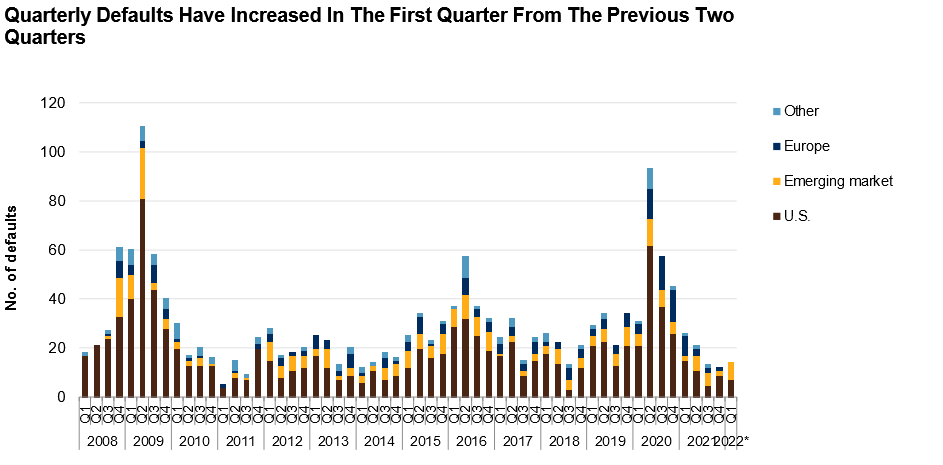

И уже появляются довольно характерные свидетельства того, что пик ожиданий инвесторов позади. Так, в одном из самых спекулятивных сегментов долгового рынка - leveraged loans - в 1 квартале этого года объемы упали на 58% (!) по сравнению с аналогичным периодом 2021. Более того, признаки стресса демонстрируют и запаздывающие индикаторы. Число дефолтов в 1 квартале 2022 выросло, пока незначительно, впервые с 2020 года.

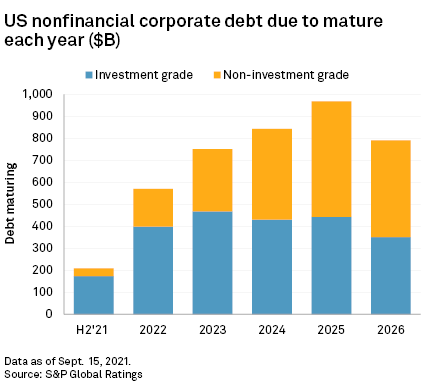

Здесь уместно также привести график выплат по облигациям:

Как видим, в 2023 объемы погашений выше, причем для высокрисковых облигаций - очень существенно, по сравнению с 2022. Это говорит о растущей вероятности кризиса корпоративного долга в 2023. Чем дальше - тем больше потребность в рефинасировании и тем сложнее будет выгребать рынку. Но далеко не факт, что удастся столько протянуть.

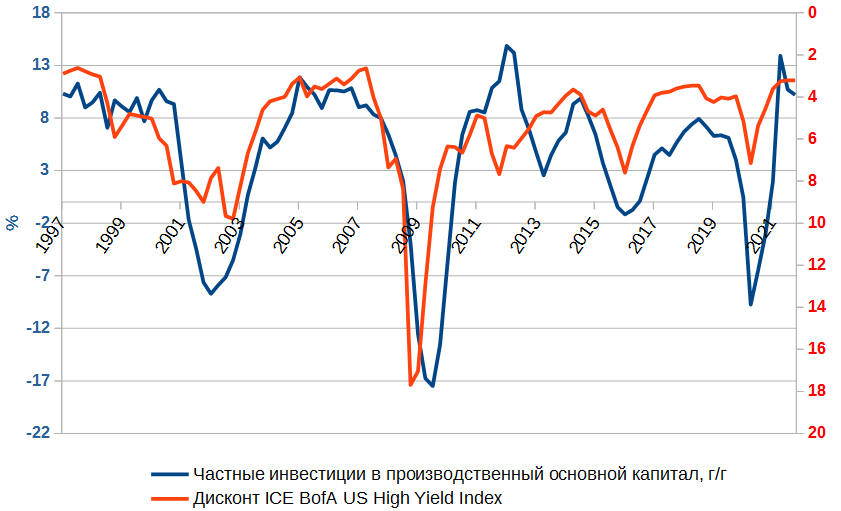

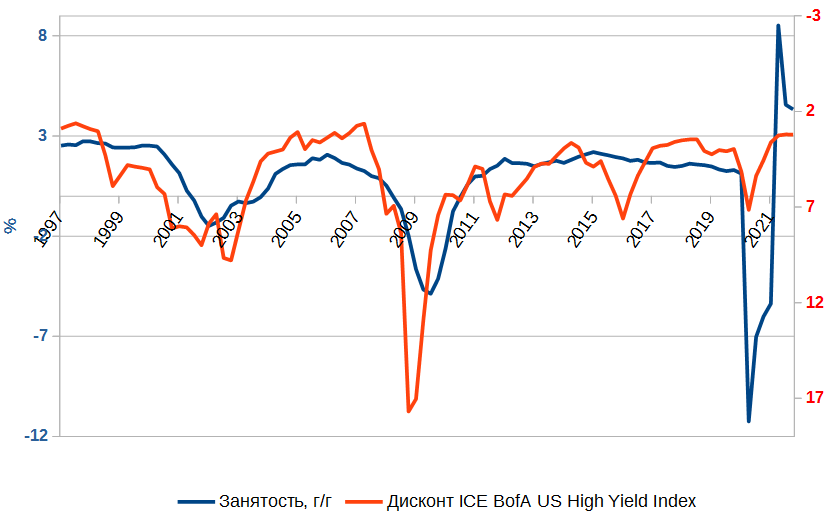

Влияние ужесточения кредитных условий на реальный сектор можно увидеть на следующих графиках. В качестве прокси для кредитных условий взят cпред доходности высокорисковых облигаций по отношению к трэжерис.

Инвестиции достаточно четко реагируют на состояние рынка корпоративного кредита. Занятость - слабее, но в двух предыдущих рецессиях (классического типа, не включая ковидный форс-мажор) связь этих показателей несомненна. Поскольку надвигается очередная рецессия классического образца, стоит опасаться сильного удара по рынку труда из-за остановившегося кредитования предприятий. Это грозит сценарием «нисходящей спирали», в котором уменьшение спроса из-за потери рабочих мест провоцирует новые волны сокращений - повторение Великой Депрессии 1929-1933 гг.

3. Балансы финансовых организаций

В отличие от предыдущих двух тем, риски в финансовом секторе довольно разнородны для разных типов организаций. Более того, связи между этими разными типами тоже сложны и неоднозначны. Что делает очень сложным прогнозирование поведения всей системы в ответ на кризис.

Поэтому имеет смысл рассмотреть уязвимые отрасли по отдельности. Начнем с банков - важнейшего звена системы, способного сильнее всего повлиять на состояние экономики.

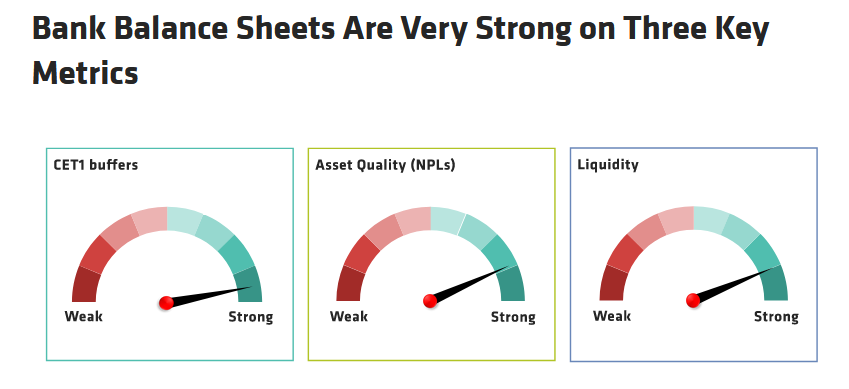

В 2022 год американские банки входят в гораздо лучшей форме, чем входили в 2008. На это повлияло и ужесточение нормативов достаточности капитала, и большие запасы ликвидности (за что отдельное спасибо Пауэллу и его QE), и более высокое качество кредитного портфеля, и развитие секьюритизации, позволяющей сбросить потенциальные проблемы на других игроков.

Где же эти потенциальные проблемы всё-таки могут возникнуть? Очевидно, в первую очередь мы должны смотреть на последствия роста краткосрочной ставки.

Пресса и аналитики сейчас называют рост ставок очень благоприятным фактором для банков. Дело в том, что это должно привести к росту процентной маржи - основного источника прибыли для традиционных кредитных учреждений. Механизм такой: рыночные ставки по кредитам растут вслед за ставкой Федрезерва (и обгоняя ее за счет увеличения спредов). А вот по привлекаемым средствам - депозитам - банки собираются «придержать» ставки на низком уровне.

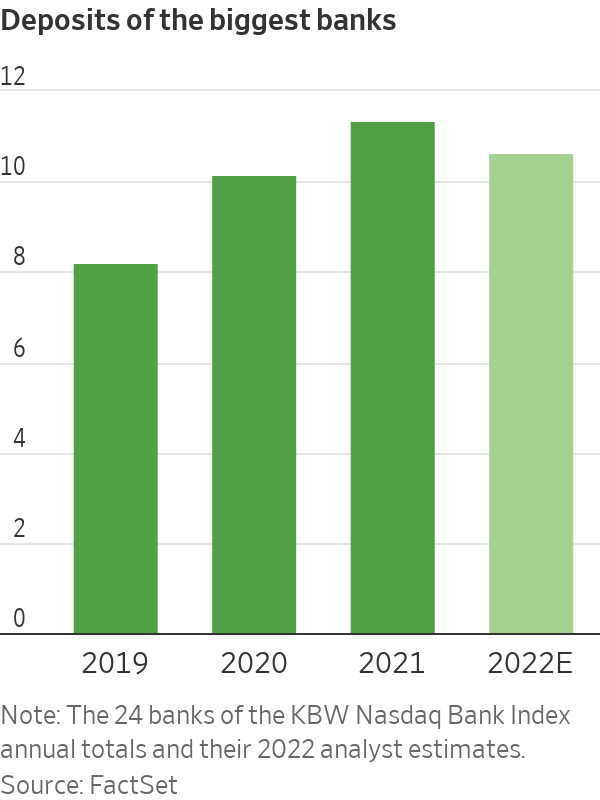

Эта жадность может сыграть с банкирами злую шутку. Очень быстрый темп поднятия учетной ставки ФРС может подтолкнуть держателей средств искать альтернативу низкодоходным банковским депозитам. Прогнозируется, что в этом году, впервые с 1941, объем депозитов в банках снизится - на 6%.

Угроза оттока депозитов может усугубиться технологическими инновациями - пресловутой «демократизацией финансов». Здесь очень показательным является китайский пример. Тамошние банки тоже платили очень скромные проценты вкладчикам - пока мобильное приложение ”Alipay”, используемое сотнями миллионов китайцев для ежедневных расчетов, не предложило свой инструмент для сбережений, «Yu'e bao». Который платил вкладчикам по адекватным, рыночным ставкам и позволял закинуть деньги буквально в 2 клика.

Его успех, по китайским традициям, решили копировать десятки других - и за несколько лет объем средств в денежных фондах КНР увеличился в 10 раз - до 850 млрд. долларов. Такой триумф рыночных отношений не входил в планы финансовых регуляторов, и они, опять же по традиции, обрушились на молодую бизнес-модель с административными репрессиями. Конкурент банковской индустрии был обезврежен.

Но то Китай - где власти готовы решительно и без колебаний расправиться с любым неугодным явлением. В США порядки более либеральные, и опыта жесткого реагирования на внешне невинные финансовые инициативы у них мало. Более того, нетрудно представить дисруптивный рост популярности такого приложения. Решение более чем востребованное (особенно в условиях высокой инфляции), масштабируется очень легко, венчурные инвесторы, увидев рост, будут давать большие деньги на маркетинг. Достаточно посмотреть на успехи финансовых приложений ”Venmo” и “Cashapp” - которые тоже легко могут внедрить подобную фичу.

Эта утечка ликвидности - конечно, небыстрый процесс. Но она может усугубить прогнозный объем оттока. И даже если такое приложение не материализуется, отток ликвидности будет неравномерным для разных банков.

Еще один потенциальный механизм иссякания ликвидности - сокращение объема залогов в системе. Главным объектом залога являются облигации, в первую очередь государственные. Рост ставок снижает рыночную цену таких залогов. Значит, под залог тех же ценных бумаг удастся получить уже меньше средств.

Добавив к этому грядущую необходимость увеличения резервов по ссудам, мы получим еще один фактор риска, который может стать «последней каплей» для наиболее слабых банков. А дальше - сценарий «Лемана», в котором падающие банки парализуют финансовую систему и тащат на дно остальных.

Проблемы из-за роста ставок могут возникнуть и на другом направлении - инвестиционном. Здесь главное внимание нужно уделить крупным институтам, на балансах которых висят многочисленные ценные бумаги (стоимость которых будет падать по мере роста ставки) и обязательства по деривативам, в том числе процентным. Процентные деривативы составляют 80% от всех производных ценных бумаг; суммарный номинал этих контрактов на конец 2021 составил 126 трлн. долларов.

89,2% экспозиции по деривативам приходится на 4 банка: «JPMorgan Chase», «Citibank», «Bank of America» и «Goldman Sachs». Все банки обязаны публиковать данные о риске по торговым операциям - и официально объем риска до смешного мал. Так, из упомянутой четверки наибольший риск по метрике 2-недельной Value-at-Risk у «Голдмана»: 197 млн. долларов. При этом расчетный уровень капитала для него равен 49 млрд. долларов, фактический - около 110 млрд.

Возможно, более показательными были бы результаты стресс-тестирования банков. Но… ФРС так ни разу и не удосужилась проверить устойчивость банков в условиях высокой инфляции, растущих процентных ставок и низкого экономического роста. Базовый сценарий в 2021 предусматривал рост доходности 10-летних трэжерис аж до 1,9% в 2024 году. Кризисный сценарий - до 1,5% к тому же времени. Фактическая доходность на момент написания этих строк уже улетела на 2,9%. Да что там прошлый год - даже стресс-тест 2022 года, результаты которого мы узнаем только летом, рисует пиковую инфляцию 3,9%!

Поэтому вряд ли у кого-то, даже у ФРС, есть хотя бы приблизительные представления о том, насколько большим является риск самого резкого за крайние 27 лет поднятия ставки. Это одно из «известных неизвестных» («known unknowns»). Массивная накачка ликвидностью в 2020-21 годах позволяет относиться к этому «неизвестному» со сдержанным оптимизмом - но она не устраняет полностью риски и неопределенность.

Несмотря на стресс-тесты, периодически всплывают совсем непредвиденные проблемы - причем в достаточно комфортных и стабильных условиях, а не посреди финансовой турбулентности. Очень показательным примером стал кризис на американском рынке РЕПО в сентябре 2019. И здесь стоит обратить внимание на то, что рынок свопционов на процентные ставки уже сейчас демонстрирует признаки стресса: вмененная волатильность растёт, а ликвидность - падает. Рынок деривативов, поломавшийся в самый критический момент, может свести на нет все грамотно выстроенные схемы хеджирования и дать старт цепочке банкротств.

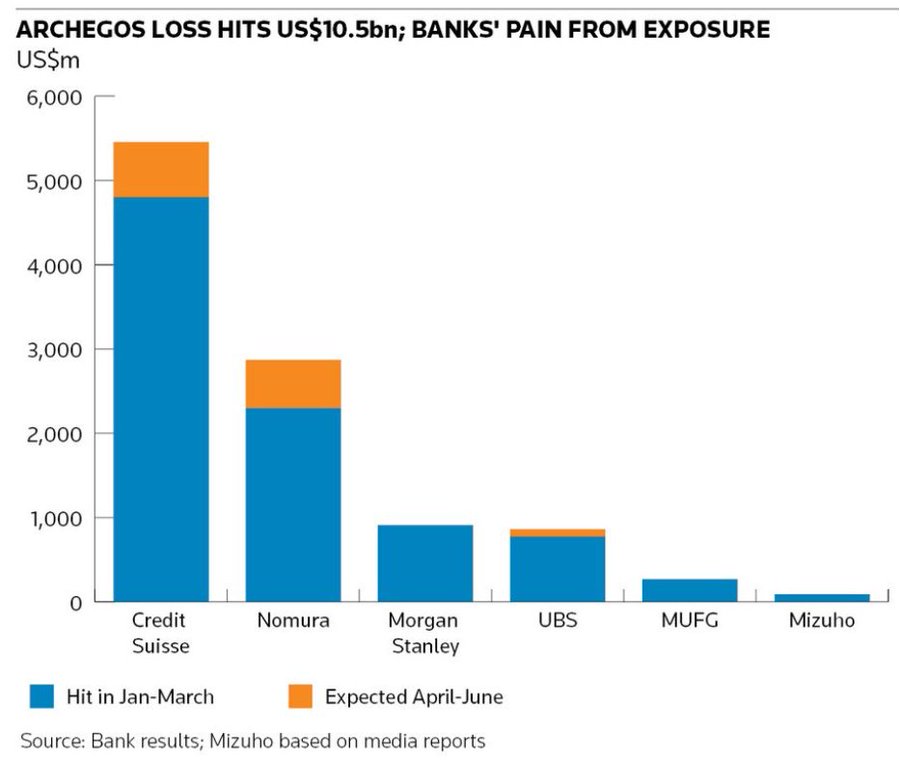

Потенциальными «слабыми звеньями» могут стать и небанковские участники финансовой системы. Например, хедж-фонды, валовый объём активов которых на середину 2021 составлял 9,6 трлн. долларов. Значительно более слабый контроль со стороны финансовых регуляторов порождает повышенный риск - который проявляется даже в максимально благополучное время, как показала история с «Archegos». Коллапс относительно небольшого фонда свёл на нет инвестиционную прибыль банка «Credit Suisse» за 5 (!) предшествующих лет, пострадали и другие банки.

На фондовом рынке огромное влияние получили маркетмейкеры «новой волны». «Citadel Securities» и «Virtu» в сумме проводят порядка половины от всего объема сделок с акциями и другими финансовыми инструментами. По сути, торговля уходит от классического биржевого формата в сторону монополизации, где исход любой сделки находится под контролем проприетарного корпоративного алгоритма.

Сами маркетмейкеры берут риск на свой баланс лишь на кратчайшее время - часто миллисекунды - зарабатывая на гигантских оборотах. Проблема может возникнуть только со стороны функционирования алгоритмов. Они постоянно усложняются - чтобы опережать конкурентов, необходимо постоянно искать всё новые и новые модели и закономерности. И вот эта сложность одновременно порождает хрупкость: растет вероятность ошибки, непредвиденного или нежелательного поведения системы в ответ на изменение внешних условий. Естественно, с таким массивным рыночным влиянием ошибка в отдельно взятом корпоративном алгоритме может поставить под угрозу функционирование всего рынка.

Повод для оптимизма при желании можно найти в коронавирусном обвале марта 2020: условия были очень турбулентными, но ни один заметный игрок не рухнул, и система работала без сбоев. Но там же можно увидеть и поводы для пессимизма. Обвал марта 2020 был очень нетипичным по сравнению с прошлыми медвежьими рынками, в первую очередь по интенсивности. Преобладающее мнение - имел место жесткий кризис ликвидности, усугубивший глубину падения. Ни маркетмейкеры, ни хедж-фонды, ни инвестбанки не смогли обеспечить достаточный запас прочности, чтобы предотвратить такие резкие движения.

Более того, высокий леверидж хедж-фондов и бездействие инвестбанков называются в качестве факторов, способствовавших разрастанию кризиса ликвидности. Изменилось ли что-нибудь за два прошедших года, устранены ли предпосылки для повторения такой ситуации? К сожалению, нет.

В сухом остатке

Все три описанных направления возможных проблем не являются взаимоисключающими. Напротив, они взаимно усиливают друг друга. Поэтому комбинация нескольких описанных сценариев более чем возможна.

Что касается относительной вероятности, финансовый сектор сейчас находится в относительно хорошей форме, и для старта кризиса здесь потребуется особенно неблагоприятное стечение обстоятельств. Но, с другой стороны, именно на него сейчас направлен основной «удар» ужесточения монетарной политики Федрезервом. И это порождает существенные риски.

Сложность ситуации для двух других направлениях примерно сопоставима.

Но стоит понимать, что есть существенная разница и в возможностях властей по купированию кризиса, если он всё-таки начнется в одной из областей. На первый взгляд, проще всего будет решать проблемы всё в тех же финансах. ФРС накопила достаточный опыт, средства понятны (заливание деньгами), работают хорошо и политически необременительны.

Есть лишь одно но: вырвавшаяся из-под контроля инфляция. И это очень, очень сильно отличает будущий кризис от событий 2020 и 2008 годов. Если к моменту начала кризиса не удастся решить проблему инфляции, любое смягчение денежно-кредитной политики (а смягчать ее надо будет сильно) может привести к новому скачку проинфляционных настроений - то есть свести на нет весь предыдущий прогресс по достижению ценовой стабильности. Это очень неприятная дилемма, которая может связать руки Федрезерву. И, как минимум, помешает ему с достаточной скоростью реагировать на ситуацию. А быстрота реагирования в условиях кризиса является очень важным фактором.

На второе место по сложности устранения последствий я бы поставил кризис корпоративного долга. Набор возможных инструментов здесь ограничен - бэйлаут силами правительства и (менее вероятно) ФРС, а также выкуп активов на баланс последней для стабилизации рынка и уменьшения вероятности эффекта домино. Подобные меры требуют политического согласования, которое может затянуться слишком надолго. Экономический эффект тоже неприятный - японский сценарий с компаниями-зомби.

Наконец, прямых и эффективных инструментов для вмешательства на рынке жилья у властей очень немного. Это показало и очень медленное восстановление после кризиса-2008. Да, где-то можно поиграть ставками по ипотеке. При исключительно консолидированной политической расстановке - даже прямыми субсидиями (но это маловероятно). Однако остаются многочисленные вопросы по обеспечению предложения и преемственности политики в условиях достаточно короткого (по меркам сектора) избирательного цикла.

Как и в случае с финансами, угроза инфляции может очень сильно влиять на решимость власти проводить стимулирующую политику в реальном секторе. И победить эту угрозу без лопания надувшихся пузырей может быть очень сложно.

_______________________________________________________________

Друзья, я начал вести канал в Телеграм: Экономика знаний. Подписывайтесь!