Конец эры могущественной индустрии США: проблемы в ЭксонМобил.

Эра могучей нефтяной отрасли США подходит к концу: крупнейшая нефтяная компания страны находится в большой беде. Компания ЭксонМобил, самая прибыльная нефтяная компания США, показывает худшие показатели. Ее прибыль может снизиться на 85% с 2012 г. На самом деле, ситуация с Эксон гораздо хуже, если копнуть глубже.

Рентабельность намного меньше, если учитывать капитальные затраты.

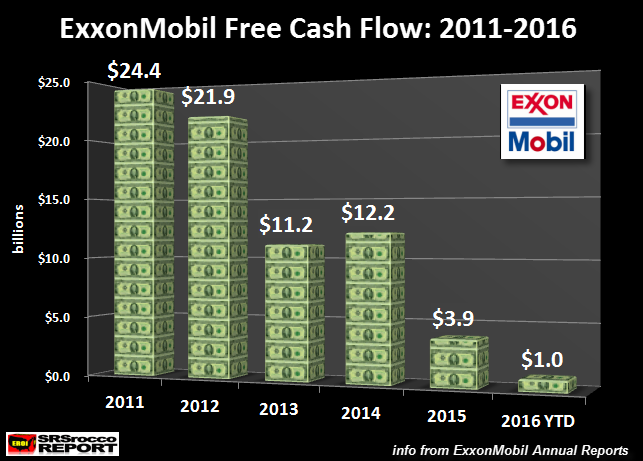

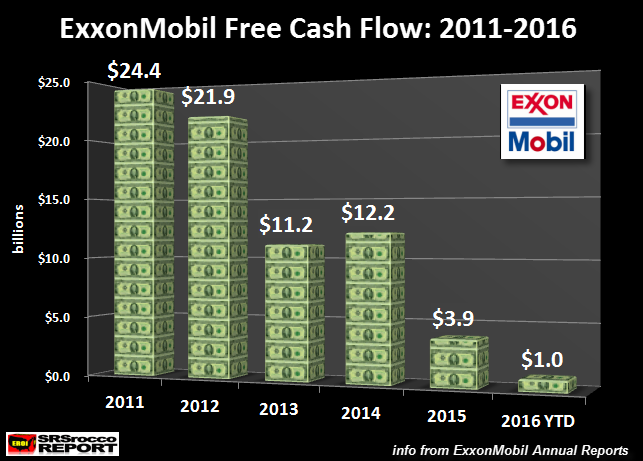

Для того, чтобы понять реальную прибыльность компании, необходимо посмотреть на денежный поток. Он снизилась с $24,4 млрд. в 2011 г. до $1 млрд. за девять месяцев 2016 г.:

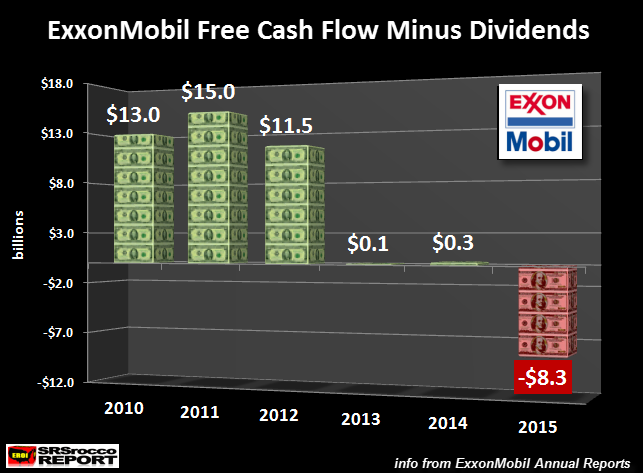

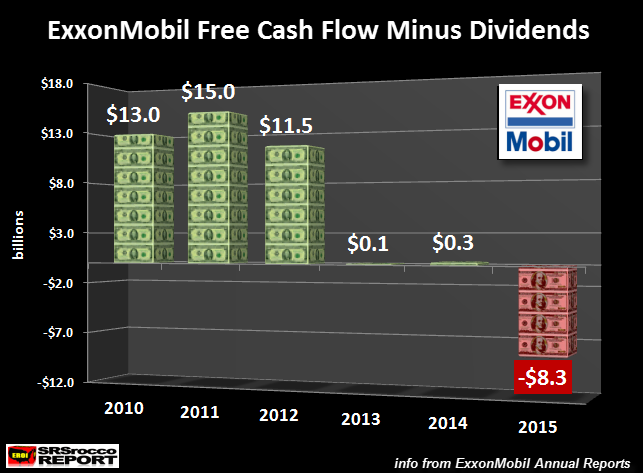

Таким образом, здесь можно видеть, что свободный денежный поток компании Эксон в $1 млрд. снизился на 95% с $24,4 млрд. в 2011 г. Денежный поток не включает выплаты дивидендов, дырка составила $8,3 млрд. в 2015 г.:

Эксон заявила о $45 млрд. чистой прибыли в 2012 г., свободный денежный поток минус дивиденды составили лишь $11,5 млрд. Но компания не сделала денег в 2013 и 2014 гг. Можно говорить, что что-то серьезное происходит.

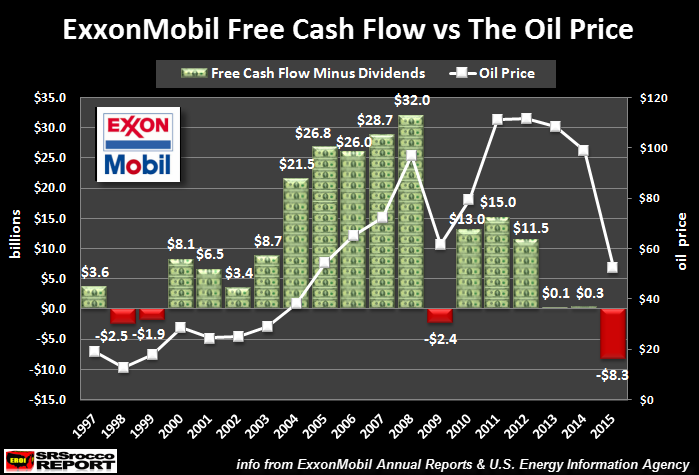

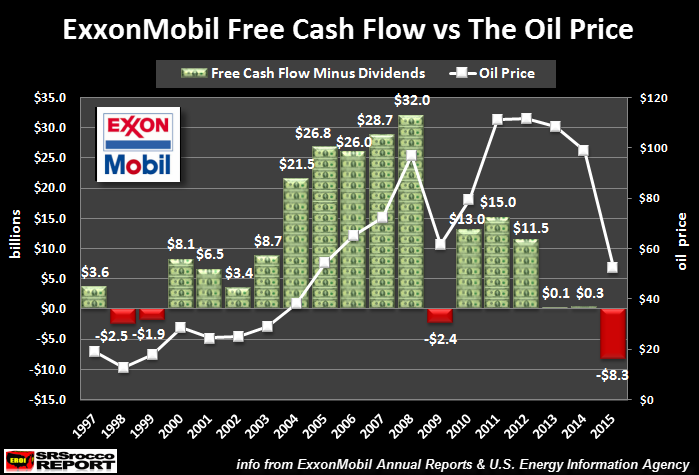

Белая линия отображает среднегодовую цену на нефть, что характеризует зависимость.

1. По мере того как цена на нефть выросла с $20 в 2002 г. до $97 в 2008 г., свободный денежный поток минус дивиденды компании Эксон выросли до $32 млрд. (с $3,4 млрд.). Это хорошо.

2. Плохая новость заключается в том, поток наличности Эксон значительно снизился, когда цена на нефть составляла более, чем $100 в 2011-13 гг. Несмотря на то, что цены на нефть в 2011 и 2012 гг. был выше, чем в 2008 г., свободный денежный поток компании, в том числе дивиденды, составили менее половины. Кроме того, Эксон не добавила ничего в 2013 г., когда цена на нефть была выше $100.

3. Была прибыльность в $20 млрд. с 2004 по 2007 гг., когда цена на нефть составляла $38-72, и как так получилось, что компания не сделала прибыли в 2013 г., когда цена на нефть была на уровне $100??

4. Компания имела отрицательный свободный денежный поток в 1998 г. (- $2,5 млрд.) и в1999 г.(- $1,9 млрд.), когда цена на нефть была на уровне $13-18. Сравните это с дефицитом наличности в $ 8,3 млрд. в 2015 г. при средней цене на нефть в $52 .... в три раза по сравнению с 1998 и 1999 гг.

5. Причиной огромного снижения наличности Эксон, даже при более высоких ценах на нефть, обусловлено двумя факторами: высокие капитальные затраты и высокие дивидендные выплаты.

Массивная увеличение капитальных вложений вызвало разруху в Эксон.

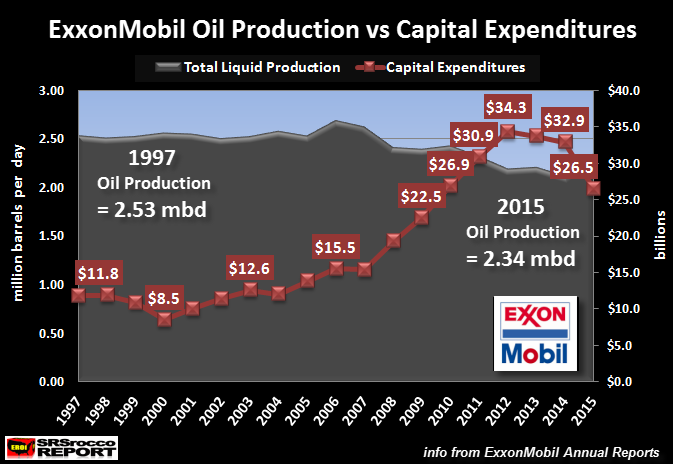

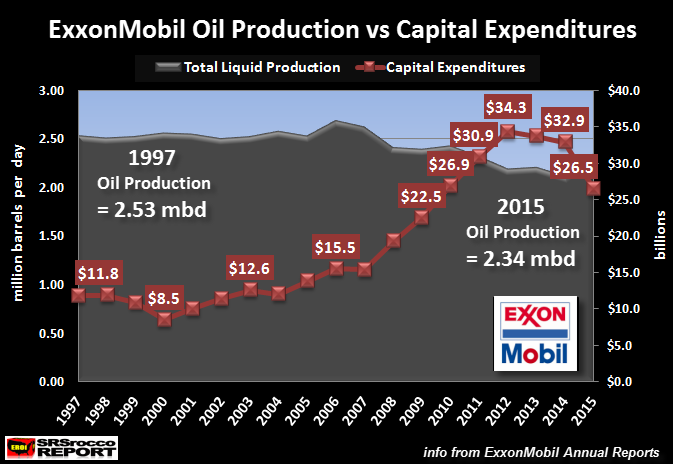

В 1997 г. Эксон потратила $11,8 млрд. на капитальные затраты при добыче 2,5 млн. баррелей в день (MBD) нефти. Тем не менее, их капитальные затраты увеличились почти в три раза - до $34 млрд. в 2012 г., а добыча упала до 2,2 млн. б/д. Мягко говоря, Эксон потратила в три раза больше денег в 2012 г. для добычи 300000 б/д, чем в 1997 г.

Когда компания поняла, что рынок не может позволить себе цену в $120 за баррель, они стали сокращать расходы на разведку. Несмотря на то, что общая добыча увеличилась до 2,34 MBD в 2015 г., капитальные затраты сократились до $26,5 млрд.

Ситуация продолжала ухудшаться в 2016 г. По отчету за 3 квартал капитальные затраты за девять месяцев сократились еще на 40% по сравнению с аналогичным периодом в 2015 г. Без увеличения расходов на капитальные вложения, будет довольно проблематично для компании поддерживать добычу и оставаться прибыльной.

Компания должна утроить капитальные вложения для поддержания добычи, а также увеличить выплаты дивидендов, чтобы поддерживать счастливое настроение акционеров, но падающая цена полностью потрошит компанию изнутри.

Все достаточно плохо, но ситуация еще гораздо хуже для Эксон, если принять во внимание еще два негативных фактора.

Эксон потратила большую часть наличных денег, чтобы выкупить свои акции, вместо того, чтобы финансировать новые нефтяные проекты.

Кажется, будто Эксон поняла на раннем этапе, что пик нефти пришел, поэтому решила не тратить слишком много денег на будущие нефтяные проекты. Вместо этого, компания потратила огромное количество денег на выкуп акций за последние два десятилетия ... особенно с 2005 г.

В то время как Эксон выкупала свои акции в течение нескольких лет, трудно представить суммы. Свободный денежный поток (включая дивиденды) составил $190 млрд. в 1997-2015 гг. Глядя на баланс компании, нет понятия, куда ушли все эти деньги. "Смотрите на выкуп акций». Какой сюрприз.

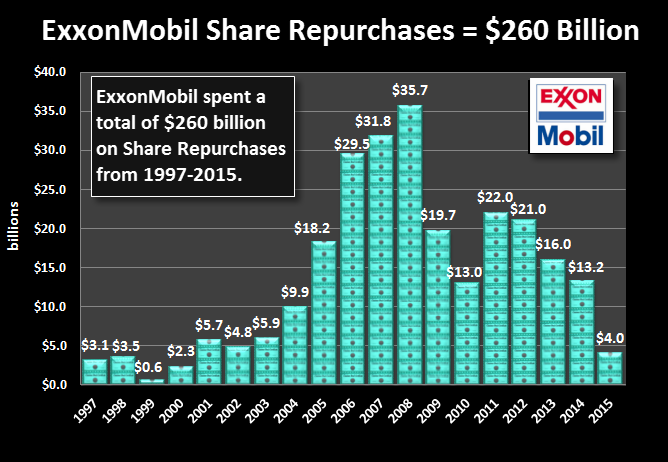

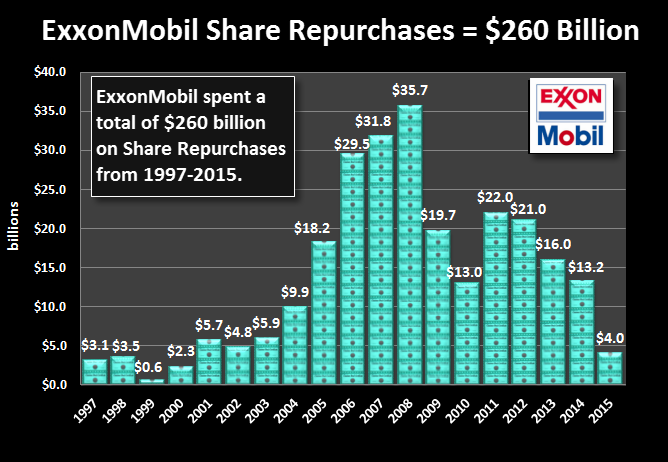

Согласно отчетам Эксон потратила $260 млрд. на выкуп акций с 1997 года:

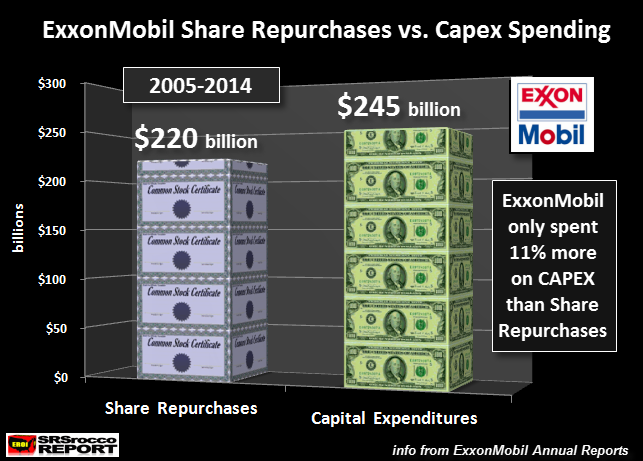

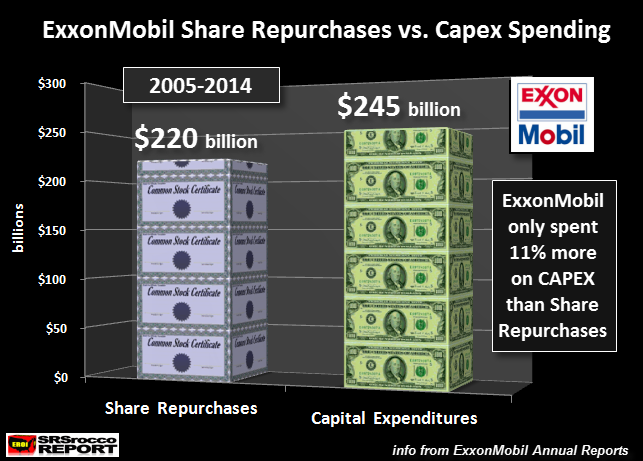

В этом десятилетии Эксон потратила $220 млрд. на покупку собственных акций. Теперь сравните это с общими капвложениями ($245 млрд.) за тот же период времени:

Это означает, что крупнейшая нефтяная компании в США решила выкупить примерно треть своих акций, чем использовать денежные средства для финансирования новых нефтяных проектов.

Долгосрочный долг компании Эксон взвился вверх в последние три года.

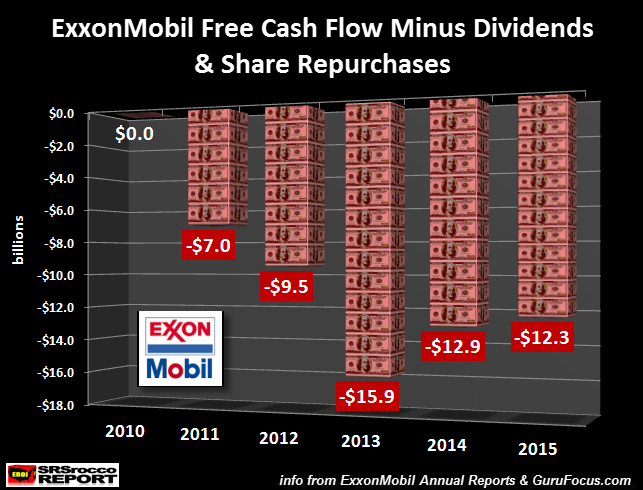

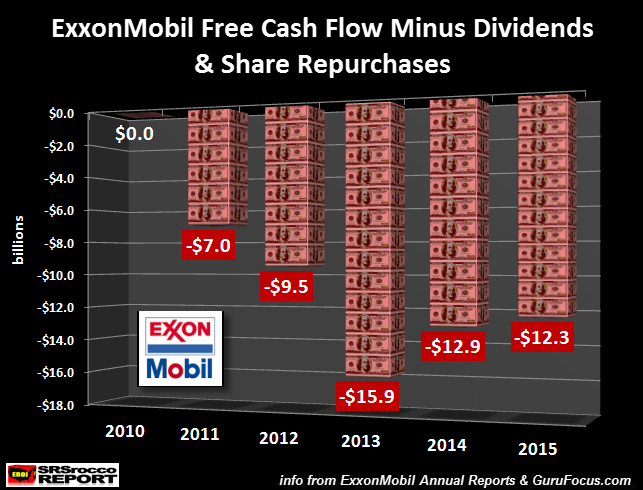

Финансовое положение компании начало ухудшаться в 2011 г. ... когда цена на нефть подскочила до $110 ...:

Таким образом, Эксон сломался уже в 2010 г. и ему пришлось залезать в резервы или занимать деньги, чтобы покрывать дефицит. Всего за пять лет (2011-2015) компания потратила на $58 млрд. больше, чем она получила от поступлений.

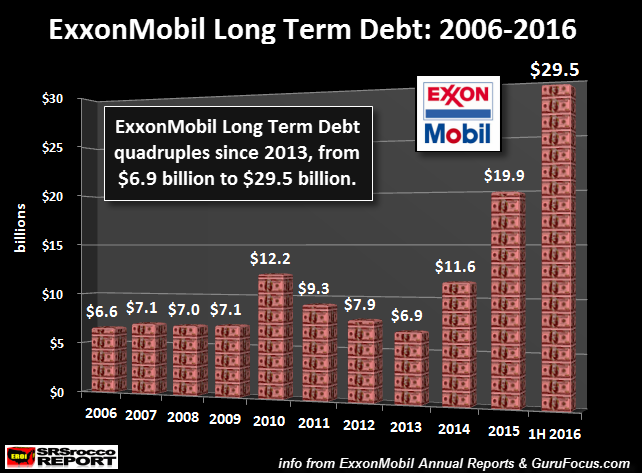

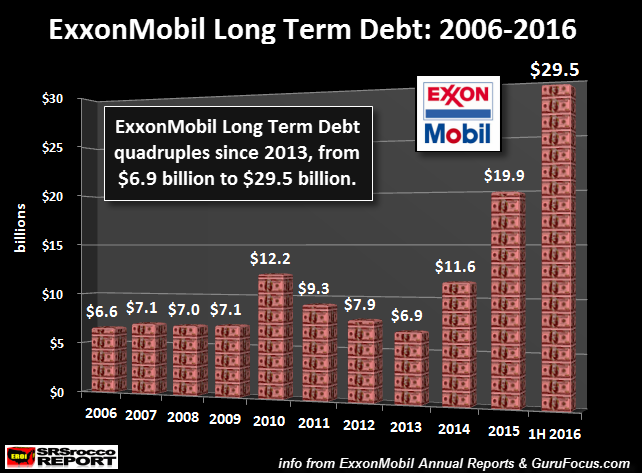

Это оказало глубокое влияние на долгосрочный долг компании Эксон:

Можно видеть, что долгосрочный долг компании Эксон взлетел с $6,9 млрд. в 2013 г. до $29,5 млрд. в первой половине 2016 г. В основном, компания в настоящее время занимает деньги на выкуп акций или выплату дивидендов. Это не является жизнеспособной бизнес-моделью.

Необходимо понимать, что ситуация в крупной нефтяной промышленности США очень тяжелая. Если крупнейшая нефтяная компания в стране находится уже в такой ситуации, то что говорить о других?? Один пример.

Шеврон является второй по величине нефтяной компанией в США. В 2015 г. Шеврон потратила на $18,2 млрд. больше на капитальные расходы и выплаты дивидендов, чем получила от операций. Таким образом, Шеврон потратила на $10 млрд. больше, чем Эксон в прошлом году (8,3 млрд.).

Вырисовывается мрачная картина устойчивости ранее мощной нефтяной индустрии США, особенно когда цены на нефть продолжают снижаться. Как уже упоминалось ранее, есть прогнозы, что в течение десяти лет, 75% заправочных станций США будут закрыты, а нефтяная промышленность, какой мы ее знали, дезинтегрируется.

Плохие новости.

Эксон объявила о списании 20% своих запасов нефти.

Из этого следует сокращение 4,6 млрд. баррелей резервов канадских нефтяных песков и сланцевой нефти в США. Но это уже более 20% запасов компании. Уменьшение резервов означает, что у Эксон их осталось только на 12 лет при текущем уровне добычи. Но это только при текущей цене.

Эпоха в 100+ лет крупной нефтяной индустрии США подходит к концу ... и быстро. К сожалению, американцы понятия не имеют, насколько плачевной может стать ситуация, а многие до сих пор верят в "энергетическую независимость США ". Можно даже предположить, что к 2020 году США будут другими, а многие американцы не готовы к этому.

https://srsroccoreport.com/end-of-the-u-s-major-oil-industry-era-big-trouble-at-exxonmobil/

Рентабельность намного меньше, если учитывать капитальные затраты.

Для того, чтобы понять реальную прибыльность компании, необходимо посмотреть на денежный поток. Он снизилась с $24,4 млрд. в 2011 г. до $1 млрд. за девять месяцев 2016 г.:

Таким образом, здесь можно видеть, что свободный денежный поток компании Эксон в $1 млрд. снизился на 95% с $24,4 млрд. в 2011 г. Денежный поток не включает выплаты дивидендов, дырка составила $8,3 млрд. в 2015 г.:

Эксон заявила о $45 млрд. чистой прибыли в 2012 г., свободный денежный поток минус дивиденды составили лишь $11,5 млрд. Но компания не сделала денег в 2013 и 2014 гг. Можно говорить, что что-то серьезное происходит.

Белая линия отображает среднегодовую цену на нефть, что характеризует зависимость.

1. По мере того как цена на нефть выросла с $20 в 2002 г. до $97 в 2008 г., свободный денежный поток минус дивиденды компании Эксон выросли до $32 млрд. (с $3,4 млрд.). Это хорошо.

2. Плохая новость заключается в том, поток наличности Эксон значительно снизился, когда цена на нефть составляла более, чем $100 в 2011-13 гг. Несмотря на то, что цены на нефть в 2011 и 2012 гг. был выше, чем в 2008 г., свободный денежный поток компании, в том числе дивиденды, составили менее половины. Кроме того, Эксон не добавила ничего в 2013 г., когда цена на нефть была выше $100.

3. Была прибыльность в $20 млрд. с 2004 по 2007 гг., когда цена на нефть составляла $38-72, и как так получилось, что компания не сделала прибыли в 2013 г., когда цена на нефть была на уровне $100??

4. Компания имела отрицательный свободный денежный поток в 1998 г. (- $2,5 млрд.) и в1999 г.(- $1,9 млрд.), когда цена на нефть была на уровне $13-18. Сравните это с дефицитом наличности в $ 8,3 млрд. в 2015 г. при средней цене на нефть в $52 .... в три раза по сравнению с 1998 и 1999 гг.

5. Причиной огромного снижения наличности Эксон, даже при более высоких ценах на нефть, обусловлено двумя факторами: высокие капитальные затраты и высокие дивидендные выплаты.

Массивная увеличение капитальных вложений вызвало разруху в Эксон.

В 1997 г. Эксон потратила $11,8 млрд. на капитальные затраты при добыче 2,5 млн. баррелей в день (MBD) нефти. Тем не менее, их капитальные затраты увеличились почти в три раза - до $34 млрд. в 2012 г., а добыча упала до 2,2 млн. б/д. Мягко говоря, Эксон потратила в три раза больше денег в 2012 г. для добычи 300000 б/д, чем в 1997 г.

Когда компания поняла, что рынок не может позволить себе цену в $120 за баррель, они стали сокращать расходы на разведку. Несмотря на то, что общая добыча увеличилась до 2,34 MBD в 2015 г., капитальные затраты сократились до $26,5 млрд.

Ситуация продолжала ухудшаться в 2016 г. По отчету за 3 квартал капитальные затраты за девять месяцев сократились еще на 40% по сравнению с аналогичным периодом в 2015 г. Без увеличения расходов на капитальные вложения, будет довольно проблематично для компании поддерживать добычу и оставаться прибыльной.

Компания должна утроить капитальные вложения для поддержания добычи, а также увеличить выплаты дивидендов, чтобы поддерживать счастливое настроение акционеров, но падающая цена полностью потрошит компанию изнутри.

Все достаточно плохо, но ситуация еще гораздо хуже для Эксон, если принять во внимание еще два негативных фактора.

Эксон потратила большую часть наличных денег, чтобы выкупить свои акции, вместо того, чтобы финансировать новые нефтяные проекты.

Кажется, будто Эксон поняла на раннем этапе, что пик нефти пришел, поэтому решила не тратить слишком много денег на будущие нефтяные проекты. Вместо этого, компания потратила огромное количество денег на выкуп акций за последние два десятилетия ... особенно с 2005 г.

В то время как Эксон выкупала свои акции в течение нескольких лет, трудно представить суммы. Свободный денежный поток (включая дивиденды) составил $190 млрд. в 1997-2015 гг. Глядя на баланс компании, нет понятия, куда ушли все эти деньги. "Смотрите на выкуп акций». Какой сюрприз.

Согласно отчетам Эксон потратила $260 млрд. на выкуп акций с 1997 года:

В этом десятилетии Эксон потратила $220 млрд. на покупку собственных акций. Теперь сравните это с общими капвложениями ($245 млрд.) за тот же период времени:

Это означает, что крупнейшая нефтяная компании в США решила выкупить примерно треть своих акций, чем использовать денежные средства для финансирования новых нефтяных проектов.

Долгосрочный долг компании Эксон взвился вверх в последние три года.

Финансовое положение компании начало ухудшаться в 2011 г. ... когда цена на нефть подскочила до $110 ...:

Таким образом, Эксон сломался уже в 2010 г. и ему пришлось залезать в резервы или занимать деньги, чтобы покрывать дефицит. Всего за пять лет (2011-2015) компания потратила на $58 млрд. больше, чем она получила от поступлений.

Это оказало глубокое влияние на долгосрочный долг компании Эксон:

Можно видеть, что долгосрочный долг компании Эксон взлетел с $6,9 млрд. в 2013 г. до $29,5 млрд. в первой половине 2016 г. В основном, компания в настоящее время занимает деньги на выкуп акций или выплату дивидендов. Это не является жизнеспособной бизнес-моделью.

Необходимо понимать, что ситуация в крупной нефтяной промышленности США очень тяжелая. Если крупнейшая нефтяная компания в стране находится уже в такой ситуации, то что говорить о других?? Один пример.

Шеврон является второй по величине нефтяной компанией в США. В 2015 г. Шеврон потратила на $18,2 млрд. больше на капитальные расходы и выплаты дивидендов, чем получила от операций. Таким образом, Шеврон потратила на $10 млрд. больше, чем Эксон в прошлом году (8,3 млрд.).

Вырисовывается мрачная картина устойчивости ранее мощной нефтяной индустрии США, особенно когда цены на нефть продолжают снижаться. Как уже упоминалось ранее, есть прогнозы, что в течение десяти лет, 75% заправочных станций США будут закрыты, а нефтяная промышленность, какой мы ее знали, дезинтегрируется.

Плохие новости.

Эксон объявила о списании 20% своих запасов нефти.

Из этого следует сокращение 4,6 млрд. баррелей резервов канадских нефтяных песков и сланцевой нефти в США. Но это уже более 20% запасов компании. Уменьшение резервов означает, что у Эксон их осталось только на 12 лет при текущем уровне добычи. Но это только при текущей цене.

Эпоха в 100+ лет крупной нефтяной индустрии США подходит к концу ... и быстро. К сожалению, американцы понятия не имеют, насколько плачевной может стать ситуация, а многие до сих пор верят в "энергетическую независимость США ". Можно даже предположить, что к 2020 году США будут другими, а многие американцы не готовы к этому.

https://srsroccoreport.com/end-of-the-u-s-major-oil-industry-era-big-trouble-at-exxonmobil/