Как выбрать дивидендные акции

Юлия Семенюк покупает дивидендные акции и ей слово. В октябре 2018 года прошел слух, что Сбербанк купит крупную долю в компании. Тогда акции Яндекса обвалились на 25% - до 1687 Р. Я подумала: «Падает, надо брать». Купила акции в начале ноября по 2007 Р за штуку, а в конце декабря они стоили 1856 Р - то есть потеря в 8% за полтора месяца. Это был единственный раз, когда я купила акции, следуя интуиции. Расскажу, как я обычно их выбираю дивидендные акции.

Что есть в моем портфеле? Почти 90% от моего портфеля - это корпоративные облигации. Там есть Внешэкономбанк, «Мегафон», «Транснефть» и петербургский застройщик «Легенда». Доход получаю за счет купонов - на них я и покупаю дивидендные акции.

Вот какие акции сейчас есть в моем портфеле:

Энергетика - «Ленэнерго», привилегированные акции. Меня привлекли дивиденды в 11%, больше ни на какие параметры не смотрела.

Телеком - «Ростелеком», привилегированные акции. Дивидендная доходность - 7,65%. Меньше «Ленэнерго», но выше банковского вклада. Металлургия - «Мечел», привилегированные акции. Дивидендная доходность - 12,27%. Банки - Сбербанк, привилегированные акции. Купила, потому что банк крупный, с ним ничего не станет, здесь мой брокерский счет. Смотрела день инвестора в Лондоне, понравилась политика банка. Дивиденды выше банковских вкладов.

На что я смотрю при выборе акций

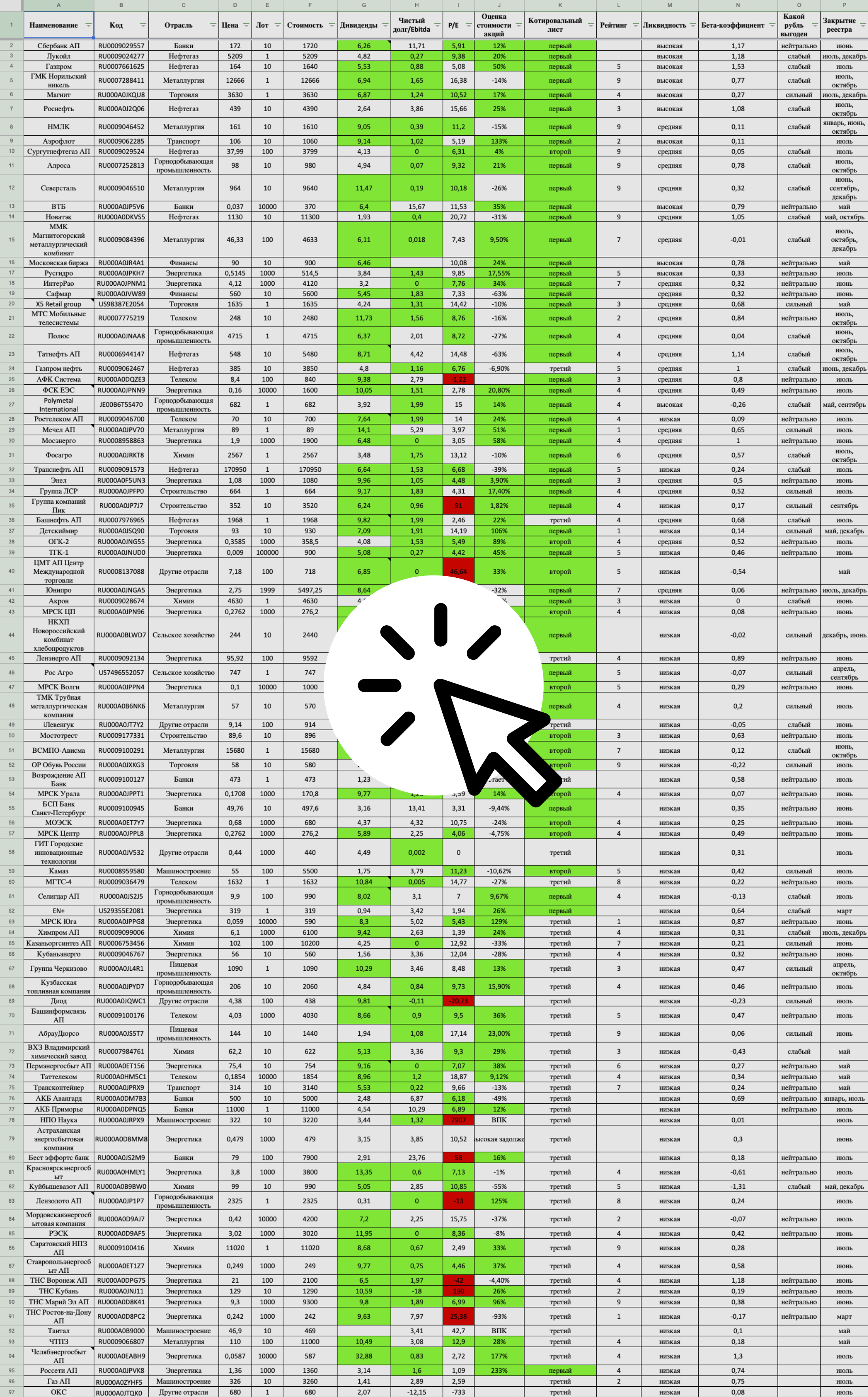

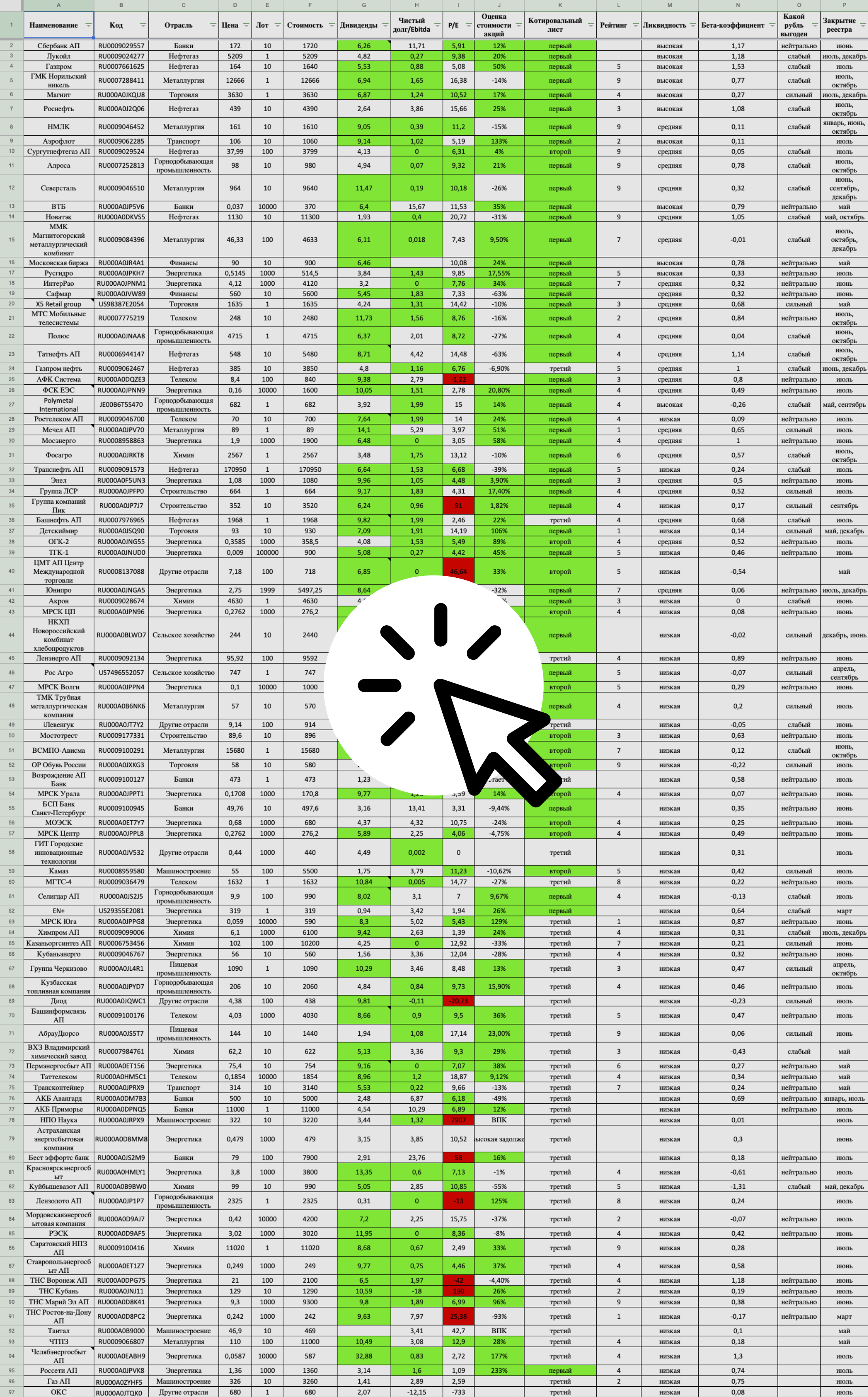

В декабре 2018 года я снова получила часть купонных выплат - настало время закупать акции. Я решила использовать статистический метод выбора, а не эмоции и привязанности. Для этого составила таблицу и внесла в нее дивидендные акции Московской биржи за 2018 год, которые можно купить. Данные собирала из разных источников: что-то на сайтах компаний-эмитентов, а что-то по информационным ресурсам для инвесторов: «Инвестинг-ком» и «Кономи». Вот на какие критерии я ориентировалась.

Текущий уровень дивидендов. Информация о дивидендах есть на сайте компании-эмитента и на информационных сайтах. Чем выше дивиденды, тем лучше.

Уровень закредитованности. Чтобы оценить, сколько долгов у компании, я смотрю мультипликатор Долг/EBITDA. Его можно найти в карточках компаний на сайте «Кономи». Чем больше долгов, тем выше риск стать банкротом.Хорошо, когда отношение долга к EBITDA от 0 до 3. Если больше - плохо: чистая прибыль компании уходит на погашение долгов. Если меньше нуля, тоже плохо: компания не привлекает заемное финансирование и ограничивает свое развитие. Этот показатель не стоит использовать для анализа банков - там долги считаются иначе. Для анализа и сравнения банков есть специальные сервисы - например, «Анализ банков».

P/E говорит о том, за какой срок я верну вложения. Для развивающейся российской экономики хорошо от 1 до 5, но есть нюансы: в зависимости от отрасли может меняться то, какое значение считать нормальным.

Не стоит сравнивать между собой компании из разных отраслей. Например, у банков нет выручки, а более 60% активов составляют кредиты и авансы, поэтому показатель Долг/EBITDA для них не применяют. У нефтегазовых компаний выручка есть, а более 60% активов - это основные средства, поэтому Долг/EBITDA считают, а кроме него применяют и дополнительные показатели, например отношение цены к капитальным вложениям в разведку и добычу. P/E на уровне 7 в одной отрасли может считаться очень высоким, а в другой - очень низким. Всегда стоит сравнивать показатели только внутри отрасли.

Котировальный список. Для размещения акций на бирже компания должна соблюдать требования - по раскрытию отчетности, по количеству акций в обращении, по времени существования, по корпоративному управлению. Чем больше требований соблюдено, тем выше котировальный лист компании и тем безопасней для инвестора. Хорошо - это когда первый или второй котировальный лист.

Например, Сбербанк входит в первый котировальный лист, а «АКБ Приморье» - в третий. Про «АКБ Приморье» я впервые услышала, когда составляла таблицу. Компании из первого списка существуют не менее 3 лет, публикуют международную отчетность как минимум за 3 года, количество их акций в свободном обращении не менее 10% от общего количества (при стоимости компании более 60 млрд рублей). Для компаний из третьего котировального листа эти критерии не применяются. Уточнить, в какой лист входит компания, можно на сайте Московской биржи.

Рейтинг финансового состояния. Это оценка устойчивости компании. Методики оценки сложные и требуют детального изучения отчетности. Я обычный человек, далекий от глубокого погружения в расчеты, поэтому я взяла готовые данные с сайта «Кономи». Хорошим считала показатель от 4 до 10.

Обычно при оценке финансового состояния количество собственных средств и активов сравнивают с количеством заемных средств, чтобы понять, сможет ли компания вовремя возвращать долги и продолжать свою деятельность.

Оценка роста курсовой стоимости - на сколько процентов могут вырасти или упасть акции компании в ближайший год. Оценить перспективы компании можно, сравнивая показатели ее деятельности с показателями деятельности конкурентов. Можно посчитать будущие денежные потоки, а можно посчитать затраты. Хорошо - это когда больше 0.

Перечисленные методы тоже сложные, поэтому я опять взяла готовую оценку, понимая, что результат не гарантирован. По этому критерию буду выбирать только те компании, у которых есть потенциал роста. Компании, акции которых с точки зрения прогнозной оценки могут упасть, рассматривать не буду. Данные о возможном росте или падении цены акций смотрела на «Кономи».

Бета-коэффициент показывает, как сильно меняется цена акций по сравнению с рыночным индексом. Российские акции сравнивают с индексом РТС, который включает в себя самые ходовые акции Московской биржи. Для расчета бета-коэффициента используют сложные математические формулы с ковариацией и дисперсией, но сайт «Инвестинг-ком» предоставляет готовые данные - я использовала их.

Если значение коэффициента больше 1, цена акций меняется быстрее цены индекса РТС. Акции с бета-коэффициентом более 1 - рискованные: их цена меняется часто и сильно.

Если значение от 0 до 1, цена акций меняется медленнее, чем индекс РТС. Такие акции менее рискованные, чем российский рынок.

Если значение меньше 0, цена акций движется разнонаправленно по сравнению с индексом РТС. Эти акции растут тогда, когда рынок падает, и наоборот. Акции с отрицательным бета-коэффициентом хороши для диверсификации. Я рассматриваю бета-коэффициент в качестве справочного дополнения, а не как самостоятельный критерий для выбора акций.

Ликвидность на бирже - это возможность быстро купить или продать акции. Ликвидность на справочных сайтах обозначают как высокую, среднюю или низкую. Высокая и средняя ликвидность - это хорошо. Низкая ликвидность создает проблемы, потому что на рынке может не быть акций в достаточном количестве или может быть 50 акций по 100 Р за штуку, а еще 50 - уже по 130 Р за штуку. Если вы захотите купить 100 штук, придется потратить больше денег. Сведения о ликвидности я смотрела на сайте «Инвест-фандс».

Связь с рублем. Слабый рубль выгоден экспортерам и внутренним производителям с точки зрения увеличения покупательной способности населения. Сильный рубль выгоден производителям, которые закупают импортное сырье. Например, в отчетности компании «Полюс Золото» указано, что доходы от продаж золота она получает в долларах, а оперативные расходы у нее в рублях. Усиление доллара к рублю увеличивает доходы от продаж и уменьшает рублевые затраты - таким образом прибыль растет.

Дата закрытия реестра. Чтобы получить дивиденды, нужно успеть купить акции до закрытия реестра. Сроки закрытия реестра проверяйте на сайте Московской биржи.

Таблица с акциями Московской биржи за 2018 годКак работать с таблицей

Для работы с таблицей я использовала метод исключения по параметрам. Выбрала самый важный параметр и его максимальное или минимальное значение и исключила то, что не подходит.

Для меня наиболее важный параметр - котировальный лист. Предельное значение - первый или второй. Третий слишком рискованный. Так я выбрала 55 компаний.

Следующий параметр - оценка роста курсовой стоимости акций. Предельное значение - больше 0%. Я хотела акции, у которых есть потенциал роста по экономическим моделям. Так список сократился до 37 компаний.

Заключительный параметр - размер дивидендов, выплаченных в 2018 году. Предельное значение - 8%. Ожидаемая инфляция за 2018 год - 4%, ставка депозита Сбербанка - 7-8%. Дивиденды хочется как минимум на уровне 8%. Окончательно выбрано 12 компаний.

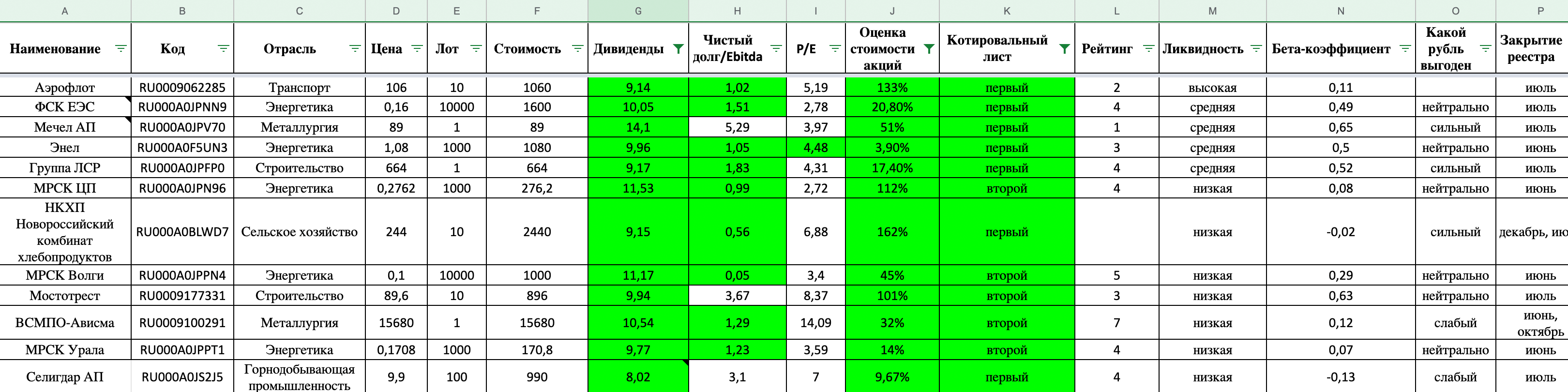

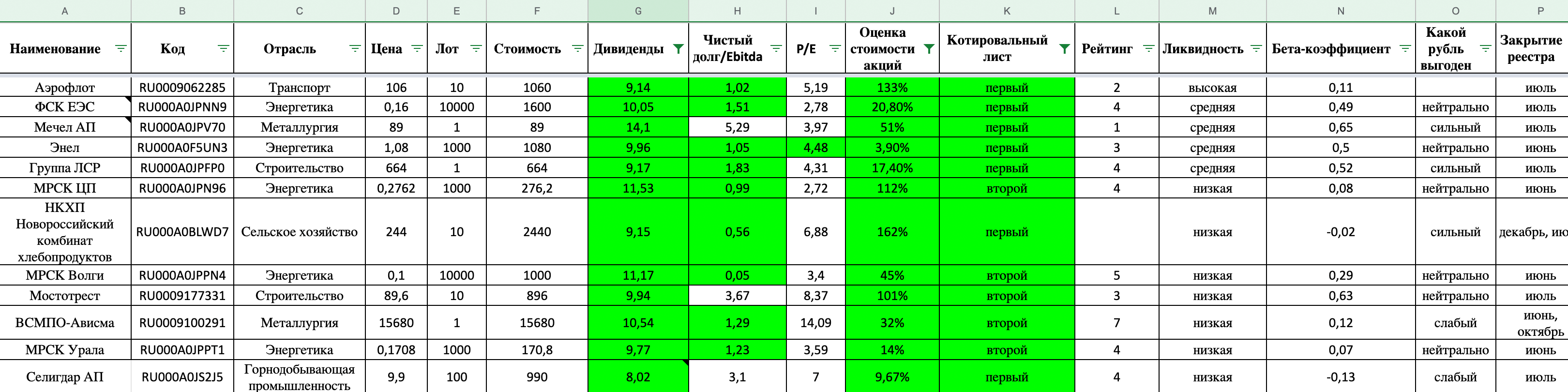

12 компаний из моего шорт-листа

В этой выборке я смотрела на оставшиеся параметры. «Мечел АП» у меня уже был, строительство я убрала, потому что 25% моего портфеля занимают облигации петербургского застройщика «Легенда». От «Мостотреста» и «Селигдара» отказалась из-за высокого показателя Долг/EBITDA - чем он выше, тем больше лет нужно компании на погашение долгов и тем выше риск банкротства. Из пяти энергетических компаний выбрала две для диверсификации рисков.

Вот на чем я остановилась:

«Аэрофлот» - транспорт.

НКХП - сельское хозяйство.

МРСК Волги - энергетика. Выбрала эту компанию, потому что ее рейтинг выше, чем у других в энергетической отрасли.

ВСМПО-Ависма - металлургия.

ФСК ЕЭС - энергетика. При равном с «Энел» рейтинге дивиденды и потенциал роста выше.

После этого я почитала новости и брокерские прогнозы по этим компаниям:

«Аэрофлот» - крупная компания, может попасть под санкции, прибыль компании падает, потому что дорожает авиатопливо и дешевеет рубль. Пассажиропоток увеличивается.

НКХП - была оферта по выкупу от ВТБ по 234 Р в феврале 2019 года. Так как я планово закупала акции в декабре 2018 - январе 2019 года, НКХП решила в этот раз не покупать.

МРСК Волги - ничего плохого не нашла.

ВСМПО-Ависма - ничего плохого не нашла.

ФСК ЕЭС - сделка по обмену сетевыми активами с ДВЭУК должна была завершиться до конца 2018 года. Решила не добавлять эти акции в портфель, так как этот вопрос не был решен до плановой закупки.

На что еще я обращаю внимание

Я вложила деньги минимум на 3 года. Такой срок позволяет не выгадывать каждый рубль при покупке акций, а просто покупать по плану. Я не волнуюсь, что сегодня цена слегка упала, а завтра слегка выросла. Я знаю, что за три года акции будут расти и падать много раз, и не проверяю свой портфель каждую неделю или даже каждый месяц. Делаю это по мере поступления купонного и дивидендного дохода.

При выборе акций стоит учитывать фундаментальные характеристики каждого предприятия, квартальные и ежегодные отчеты, инвестиционные планы и дивидендную политику. Эти данные есть на сайтах компаний в разделе «Акционерам и инвесторам». Например, в презентации «Аэрофлота», кроме финансовых данных, я нашла средний возраст самолетов - 4,1 года. Это самый низкий показатель среди 27 авиакомпаний. Кроме покупки их акций, мне будет спокойнее с ними летать.

Компании не гарантируют выплату дивидендов. Размер дивидендов может зависеть от долговой нагрузки, а выплачивать их могут на основе показателя, прописанного в уставе или дивидендной политике. Например, Сбербанк планирует платить 50% чистой прибыли к 2020 году, а «Алроса» платит 75% свободного денежного потока.

Главное - не метаться при выборе акций, а соблюдать план или свою инвестиционную стратегию. Я наметила на 2019 год «Аэрофлот», МРСК, ВСМПО-Ависма и ФСК ЕЭС. Если их фундаментальные данные не изменятся, тогда куплю. Если компании станут неинтересны с дивидендной точки зрения, то увеличу количество акций тех компаний, которые уже есть в моем портфеле.

Запомнить

Не слушайте ни меня, ни соседа, ни коллегу на работе. Найдите критерии, которые важны именно вам, и сделайте собственный выбор.

Реинвестируйте дивиденды по составленному плану, а не потому, что цена интересных вам акций падает.

Не проверяйте каждый день или каждый месяц, насколько выросли акции.

Если открыли ИИС, разработайте стратегию минимум на 3 года.

Источник

Добавиться в друзья можно вот тут

Понравился пост? Расскажите о нём друзьям, нажав на кнопочку ниже:

Что есть в моем портфеле? Почти 90% от моего портфеля - это корпоративные облигации. Там есть Внешэкономбанк, «Мегафон», «Транснефть» и петербургский застройщик «Легенда». Доход получаю за счет купонов - на них я и покупаю дивидендные акции.

Вот какие акции сейчас есть в моем портфеле:

Энергетика - «Ленэнерго», привилегированные акции. Меня привлекли дивиденды в 11%, больше ни на какие параметры не смотрела.

Телеком - «Ростелеком», привилегированные акции. Дивидендная доходность - 7,65%. Меньше «Ленэнерго», но выше банковского вклада. Металлургия - «Мечел», привилегированные акции. Дивидендная доходность - 12,27%. Банки - Сбербанк, привилегированные акции. Купила, потому что банк крупный, с ним ничего не станет, здесь мой брокерский счет. Смотрела день инвестора в Лондоне, понравилась политика банка. Дивиденды выше банковских вкладов.

На что я смотрю при выборе акций

В декабре 2018 года я снова получила часть купонных выплат - настало время закупать акции. Я решила использовать статистический метод выбора, а не эмоции и привязанности. Для этого составила таблицу и внесла в нее дивидендные акции Московской биржи за 2018 год, которые можно купить. Данные собирала из разных источников: что-то на сайтах компаний-эмитентов, а что-то по информационным ресурсам для инвесторов: «Инвестинг-ком» и «Кономи». Вот на какие критерии я ориентировалась.

Текущий уровень дивидендов. Информация о дивидендах есть на сайте компании-эмитента и на информационных сайтах. Чем выше дивиденды, тем лучше.

Уровень закредитованности. Чтобы оценить, сколько долгов у компании, я смотрю мультипликатор Долг/EBITDA. Его можно найти в карточках компаний на сайте «Кономи». Чем больше долгов, тем выше риск стать банкротом.Хорошо, когда отношение долга к EBITDA от 0 до 3. Если больше - плохо: чистая прибыль компании уходит на погашение долгов. Если меньше нуля, тоже плохо: компания не привлекает заемное финансирование и ограничивает свое развитие. Этот показатель не стоит использовать для анализа банков - там долги считаются иначе. Для анализа и сравнения банков есть специальные сервисы - например, «Анализ банков».

P/E говорит о том, за какой срок я верну вложения. Для развивающейся российской экономики хорошо от 1 до 5, но есть нюансы: в зависимости от отрасли может меняться то, какое значение считать нормальным.

Не стоит сравнивать между собой компании из разных отраслей. Например, у банков нет выручки, а более 60% активов составляют кредиты и авансы, поэтому показатель Долг/EBITDA для них не применяют. У нефтегазовых компаний выручка есть, а более 60% активов - это основные средства, поэтому Долг/EBITDA считают, а кроме него применяют и дополнительные показатели, например отношение цены к капитальным вложениям в разведку и добычу. P/E на уровне 7 в одной отрасли может считаться очень высоким, а в другой - очень низким. Всегда стоит сравнивать показатели только внутри отрасли.

Котировальный список. Для размещения акций на бирже компания должна соблюдать требования - по раскрытию отчетности, по количеству акций в обращении, по времени существования, по корпоративному управлению. Чем больше требований соблюдено, тем выше котировальный лист компании и тем безопасней для инвестора. Хорошо - это когда первый или второй котировальный лист.

Например, Сбербанк входит в первый котировальный лист, а «АКБ Приморье» - в третий. Про «АКБ Приморье» я впервые услышала, когда составляла таблицу. Компании из первого списка существуют не менее 3 лет, публикуют международную отчетность как минимум за 3 года, количество их акций в свободном обращении не менее 10% от общего количества (при стоимости компании более 60 млрд рублей). Для компаний из третьего котировального листа эти критерии не применяются. Уточнить, в какой лист входит компания, можно на сайте Московской биржи.

Рейтинг финансового состояния. Это оценка устойчивости компании. Методики оценки сложные и требуют детального изучения отчетности. Я обычный человек, далекий от глубокого погружения в расчеты, поэтому я взяла готовые данные с сайта «Кономи». Хорошим считала показатель от 4 до 10.

Обычно при оценке финансового состояния количество собственных средств и активов сравнивают с количеством заемных средств, чтобы понять, сможет ли компания вовремя возвращать долги и продолжать свою деятельность.

Оценка роста курсовой стоимости - на сколько процентов могут вырасти или упасть акции компании в ближайший год. Оценить перспективы компании можно, сравнивая показатели ее деятельности с показателями деятельности конкурентов. Можно посчитать будущие денежные потоки, а можно посчитать затраты. Хорошо - это когда больше 0.

Перечисленные методы тоже сложные, поэтому я опять взяла готовую оценку, понимая, что результат не гарантирован. По этому критерию буду выбирать только те компании, у которых есть потенциал роста. Компании, акции которых с точки зрения прогнозной оценки могут упасть, рассматривать не буду. Данные о возможном росте или падении цены акций смотрела на «Кономи».

Бета-коэффициент показывает, как сильно меняется цена акций по сравнению с рыночным индексом. Российские акции сравнивают с индексом РТС, который включает в себя самые ходовые акции Московской биржи. Для расчета бета-коэффициента используют сложные математические формулы с ковариацией и дисперсией, но сайт «Инвестинг-ком» предоставляет готовые данные - я использовала их.

Если значение коэффициента больше 1, цена акций меняется быстрее цены индекса РТС. Акции с бета-коэффициентом более 1 - рискованные: их цена меняется часто и сильно.

Если значение от 0 до 1, цена акций меняется медленнее, чем индекс РТС. Такие акции менее рискованные, чем российский рынок.

Если значение меньше 0, цена акций движется разнонаправленно по сравнению с индексом РТС. Эти акции растут тогда, когда рынок падает, и наоборот. Акции с отрицательным бета-коэффициентом хороши для диверсификации. Я рассматриваю бета-коэффициент в качестве справочного дополнения, а не как самостоятельный критерий для выбора акций.

Ликвидность на бирже - это возможность быстро купить или продать акции. Ликвидность на справочных сайтах обозначают как высокую, среднюю или низкую. Высокая и средняя ликвидность - это хорошо. Низкая ликвидность создает проблемы, потому что на рынке может не быть акций в достаточном количестве или может быть 50 акций по 100 Р за штуку, а еще 50 - уже по 130 Р за штуку. Если вы захотите купить 100 штук, придется потратить больше денег. Сведения о ликвидности я смотрела на сайте «Инвест-фандс».

Связь с рублем. Слабый рубль выгоден экспортерам и внутренним производителям с точки зрения увеличения покупательной способности населения. Сильный рубль выгоден производителям, которые закупают импортное сырье. Например, в отчетности компании «Полюс Золото» указано, что доходы от продаж золота она получает в долларах, а оперативные расходы у нее в рублях. Усиление доллара к рублю увеличивает доходы от продаж и уменьшает рублевые затраты - таким образом прибыль растет.

Дата закрытия реестра. Чтобы получить дивиденды, нужно успеть купить акции до закрытия реестра. Сроки закрытия реестра проверяйте на сайте Московской биржи.

Таблица с акциями Московской биржи за 2018 годКак работать с таблицей

Для работы с таблицей я использовала метод исключения по параметрам. Выбрала самый важный параметр и его максимальное или минимальное значение и исключила то, что не подходит.

Для меня наиболее важный параметр - котировальный лист. Предельное значение - первый или второй. Третий слишком рискованный. Так я выбрала 55 компаний.

Следующий параметр - оценка роста курсовой стоимости акций. Предельное значение - больше 0%. Я хотела акции, у которых есть потенциал роста по экономическим моделям. Так список сократился до 37 компаний.

Заключительный параметр - размер дивидендов, выплаченных в 2018 году. Предельное значение - 8%. Ожидаемая инфляция за 2018 год - 4%, ставка депозита Сбербанка - 7-8%. Дивиденды хочется как минимум на уровне 8%. Окончательно выбрано 12 компаний.

12 компаний из моего шорт-листа

В этой выборке я смотрела на оставшиеся параметры. «Мечел АП» у меня уже был, строительство я убрала, потому что 25% моего портфеля занимают облигации петербургского застройщика «Легенда». От «Мостотреста» и «Селигдара» отказалась из-за высокого показателя Долг/EBITDA - чем он выше, тем больше лет нужно компании на погашение долгов и тем выше риск банкротства. Из пяти энергетических компаний выбрала две для диверсификации рисков.

Вот на чем я остановилась:

«Аэрофлот» - транспорт.

НКХП - сельское хозяйство.

МРСК Волги - энергетика. Выбрала эту компанию, потому что ее рейтинг выше, чем у других в энергетической отрасли.

ВСМПО-Ависма - металлургия.

ФСК ЕЭС - энергетика. При равном с «Энел» рейтинге дивиденды и потенциал роста выше.

После этого я почитала новости и брокерские прогнозы по этим компаниям:

«Аэрофлот» - крупная компания, может попасть под санкции, прибыль компании падает, потому что дорожает авиатопливо и дешевеет рубль. Пассажиропоток увеличивается.

НКХП - была оферта по выкупу от ВТБ по 234 Р в феврале 2019 года. Так как я планово закупала акции в декабре 2018 - январе 2019 года, НКХП решила в этот раз не покупать.

МРСК Волги - ничего плохого не нашла.

ВСМПО-Ависма - ничего плохого не нашла.

ФСК ЕЭС - сделка по обмену сетевыми активами с ДВЭУК должна была завершиться до конца 2018 года. Решила не добавлять эти акции в портфель, так как этот вопрос не был решен до плановой закупки.

На что еще я обращаю внимание

Я вложила деньги минимум на 3 года. Такой срок позволяет не выгадывать каждый рубль при покупке акций, а просто покупать по плану. Я не волнуюсь, что сегодня цена слегка упала, а завтра слегка выросла. Я знаю, что за три года акции будут расти и падать много раз, и не проверяю свой портфель каждую неделю или даже каждый месяц. Делаю это по мере поступления купонного и дивидендного дохода.

При выборе акций стоит учитывать фундаментальные характеристики каждого предприятия, квартальные и ежегодные отчеты, инвестиционные планы и дивидендную политику. Эти данные есть на сайтах компаний в разделе «Акционерам и инвесторам». Например, в презентации «Аэрофлота», кроме финансовых данных, я нашла средний возраст самолетов - 4,1 года. Это самый низкий показатель среди 27 авиакомпаний. Кроме покупки их акций, мне будет спокойнее с ними летать.

Компании не гарантируют выплату дивидендов. Размер дивидендов может зависеть от долговой нагрузки, а выплачивать их могут на основе показателя, прописанного в уставе или дивидендной политике. Например, Сбербанк планирует платить 50% чистой прибыли к 2020 году, а «Алроса» платит 75% свободного денежного потока.

Главное - не метаться при выборе акций, а соблюдать план или свою инвестиционную стратегию. Я наметила на 2019 год «Аэрофлот», МРСК, ВСМПО-Ависма и ФСК ЕЭС. Если их фундаментальные данные не изменятся, тогда куплю. Если компании станут неинтересны с дивидендной точки зрения, то увеличу количество акций тех компаний, которые уже есть в моем портфеле.

Запомнить

Не слушайте ни меня, ни соседа, ни коллегу на работе. Найдите критерии, которые важны именно вам, и сделайте собственный выбор.

Реинвестируйте дивиденды по составленному плану, а не потому, что цена интересных вам акций падает.

Не проверяйте каждый день или каждый месяц, насколько выросли акции.

Если открыли ИИС, разработайте стратегию минимум на 3 года.

Источник

Добавиться в друзья можно вот тут

Понравился пост? Расскажите о нём друзьям, нажав на кнопочку ниже: