Откуда берутся деньги. Как стать хозяевами своей страны.

ПРОДОЛЖЕНИЕ 11

Предыдущая часть

Начало здесь

Но вернемся к рассмотрению "внешней экономической политики" стран.

Например, для России политика китайского Центробанка (Занижение стоимости внутренней денежной единицы, интенсивный экспорт и накопление больших валютных резервов) для завоевания рынков тоже была бы великолепной (по крайней мере неплохой), но при экономически закрытых (или хотя бы контролируемых) границах и - другой структуре экспорта(!). Не сырьевой, а промышленной.

Помимо структуры экспорта о занижении курса своей валюты нужно знать, что:

"...существуют два принципиально разные подхода к искусственному занижению курса национальной валюты.

Первый подход опирается на продажу экспортируемых товаров за инвалюту по демпинговым ценам (в частности, такой подход характерен для современного Китая). Указанный подход предполагает продажу всей полученной экспортерами инвалютной выручки на внутреннем валютном рынке по установленному властями заниженному курсу национальной валюты. При таком подходе убытки от недопоставки на рынок реальных импортных товаров распределяются между экспортерами и неэкспортерами равномерно, т.е. ни одна из этих групп относительных преференций от искусственного занижения курса национальной валюты не извлекает.

Второй подход базируется на частичной продаже инвалютной выручки экспортерами на внутреннем валютном рынке (такой подход характерен для России). При этом официальный курс национальной валюты власти устанавливают по результатам торгов на внутренней валютной бирже.

Например, в 2000 г. в России, по данным С.Ю. Глазьева, непосредственно на ММВБ экспортерами было продано лишь 42 % инвалютной выручки от экспорта. При этом, по оценке ряда экспертов (включая автора), в этом же году установленный по результатам торгов на ММВБ рыночный курс рубля составлял примерно 20-25 % паритетного.

Частичная продажа экспортерами инвалютной выручки становится инструментом перераспределения реальной собственности между экспортерами и неэкспортерами в пользу первых, поскольку позволяет экспортерам обеспечить себе как практически неизменный рублевый доход (при устойчивом спросе на инвалюту на рынке), так и накопления в виде недопоставленной на внутренний валютный рынок части инвалютной выручки."

Но вернемся к разговору о структуре внешней торговли:

"в распространенных Минкоммерции КНР "Направлениях привлечения иностранных инвестиций на 2007 год", приоритет должен отдаваться вложениям в энергосберегающие и экологичные проекты.

Власти предупреждают о необходимости предотвращать "враждебные" поглощения китайских компаний со стороны зарубежных, с тем чтобы "обеспечить контроль за стратегическими отраслями и гарантировать экономическую безопасность государства".

По данным министерства, с 2005 года в стране не было одобрено ни одного проекта по иностранным инвестициям в сферы производства стали, цемента, электролизного алюминия, при этом быстрыми темпами растут иностранные капиталовложения в высокотехнологичные области экономики."

(см. протекционистские принципы развития Британии Фридриха Листа.)

Но при существующей (из-за открытых границ) структуре экспорта для России куда более благоприятной была бы политика стран экспортеров нефти (правда за счет окончательных похорон своей промышленности).

Группа стран экспортеров нефти.

Саудовская Аравия - 0,8

Кувейт - 1,2

ОАЭ - 1,1

Мексика 0,7

Ливия 1,1

Ирак - ?

Иран - 1,2

Венесуэла - 0,8

Видно, что их валюты не недооценены, но даже слегка переоценены. Но тут другая причина. Торгового баланса у них не может быть априори. Их неразвитые, ничтожно малые экономики просто не в состоянии переварить чудовищный профицит внешней торговли. Поэтому на "все заработанное" они просто покупают облигации США. То есть по сути качают нефть бесплатно. За некие виртуальные обязательства, что когда-нибудь "потом" им заплатят еще больше. Чего эти обязательства будут стоить когда кончится нефть, - никто размышлять не хочет.

Упоминание причин этого процесса есть в плохой книге Джона Перкинса. Касается оно Саудовской Аравии, но его слова легко экстраполируются на весь нефтяной Ближний Восток:

...Оглядываясь назад, я все силюсь найти объяснение тому, как могла Саудовская Аравия принять это условие... Условие заключалось в том, что Саудовская Аравия использует нефтедоллары на покупку ценных бумаг правительства Соединенных Штатов. Проценты, полученные от этих ценных бумаг, будут расходоваться министерством финансов США на то, чтобы помочь Саудовской Аравии выйти из Средневековья и войти в современный индустриальный мир. Иными словами, проценты на полученные саудовцами от продажи нефти миллиарды долларов будут использоваться для оплаты американских компаний, воплощающих разработанный мною и моими конкурентами план-мечту по превращению страны в современную индустриальную державу. Наше собственное министерство финансов будет нанимать нас за счет саудовцев для строительства объектов инфраструктуры и даже целых городов на Аравийском полуострове. Хотя саудовцы оставили за собой право участвовать в общей разработке проектов, на самом деле будущий облик и экономику Аравийского полуострова предстояло определять командам лучших иностранных специалистов (в основном неверных, по понятиям мусульман). И это происходило в королевстве, основанном на консервативных ваххабитских принципах и управлявшемся согласно этим принципам в течение нескольких веков! Для них это был рискованный шаг, и все же в сложившихся обстоятельствах, учитывая политическое и военное давление со стороны Вашингтона, думаю, у семьи Сауда не было выбора. С нашей точки зрения, перспективы для получения огромных прибылей открывались неограниченные. Это была прекрасная сделка, обещавшая создать прецедент. Что делало ее еще более привлекательной, так это отсутствие необходимости получать одобрение конгресса - процедура, которую ненавидели корпорации, особенно частные.

Завышенный курс имеют также и страны «золотого миллиарда»

Германия - 1,2

Франция - 1,2

Испания - 1

Англия - ?

Япония - 1,1

Канада - 1,1

Но причина в том, что от экспорта этих стран нужно скорее «защищаться», либо выдерживать паритет, так как они предлагают несырьевую продукцию с наибольшей добавленной стоимостью.

Возвращаемся к нашему Центробанку.

Итак, чего бы нам потребовалось, чтобы стать «хозяином мира» (ну на худой конец страны)?

Наверное, быть свободным от государства, но обладать его силовыми функциями?

Читаем:

«Он (Центробанк) не является органом государственной власти, вместе с тем его полномочия по своей правовой природе относятся к функциям государственной власти, поскольку их реализация предполагает применение мер государственного принуждения.»

Занятно, не правда ли? Так органом какой же власти оказывается Центробанк, если не государственной? «Природа не терпит пустоты». Об этом закон скромно умалчивает и предлагает угадывать самому.

Чья власть непонятно, но(!), - нормативные акты этого органа таинственной «негосударственной власти» обязательны для федеральных органов государственной власти.

« Нормотворческие полномочия Банка России предполагают его исключительные права по изданию нормативных актов, обязательных для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц, по вопросам, отнесенным к его компетенции Федеральным законом "О Центральном банке Российской Федерации (Банке России)" и иными федеральными законами.»

Но не наоборот:

«Банк России в соответствии с Конституцией Российской Федерации не обладает правом законодательной инициативы, однако его участие в законодательном процессе, помимо издания собственных правовых актов, обеспечивается также и тем, что проекты федеральных законов, а также нормативных правовых актов федеральных органов исполнительной власти, касающиеся выполнения Банком России своих функций, должны направляться за заключением в Банк России.»

Так кто командует страной? По крайней мере, не правительство. Его роль, - роль полицейского для обеспечения защиты священной частной собственности. А деньги делить… - это дело тонкое, - тут нужны «специальные знания» вам недоступные.

Наверное, при столь больших полномочиях этот орган «негосударственной власти» обладает также и невероятной ответственностью за свои действия? Ведь правильной (или неправильной) денежной политикой можно влиять на экономику государства куда сильнее, чем законами.

Знаменитое высказывание Ротшильда, - « Дайте мне контроль над денежной эмиссией и мне будет все равно, кто принимает законы» не так уж абсурдно, как может показаться на первый взгляд.

Как бы не так!

«Государство не отвечает по обязательствам Банка России, так же, как и Банк России - по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами. Банк России не отвечает по обязательствам кредитных организаций, а кредитные организации не отвечают по обязательствам Банка России, за исключением случаев, когда Банк России или кредитные организации принимают на себя такие обязательства.»

Простите, а кому доверили пресловутый Стабфонд? Никому не подчиняющейся организации, которая ни за что не отвечает?

Но и это еще не все.

"Статья 7.

Не подлежат государственной регистрации нормативные акты Банка России,

устанавливающие:

курсы иностранных валют по отношению к рублю;

изменение процентных ставок;

размер резервных требований;

размеры обязательных нормативов для кредитных организаций и банковских групп;

прямые количественные ограничения;

правила бухгалтерского учета и отчетности для Банка России;

порядок обеспечения функционирования системы Банка России.

В соответствии с порядком, установленным для федеральных органов

исполнительной власти, также могут не подлежать регистрации иные нормативные акты

Банка России.

Статья 8. Банк России не вправе участвовать в капиталах кредитных организаций,

если иное не установлено федеральными законами.

Но при этом...

Действие части первой настоящей статьи не распространяется на участие Банка

России в капиталах Сберегательного банка Российской Федерации (далее - Сбербанк),

Банка внешней торговли (далее - Внешторгбанк), а также в капиталах следующих

кредитных организаций, созданных на территориях иностранных государств: Донау-банка

АГ, Вена; Ист-Вест Юнайтед банка, Люксембург; Коммерческого банка для Северной

Европы - Евробанка, Париж; Московского Народного банка Лтд, Лондон; Ост-Вест

Хандельсбанка АГ, Франкфурт-на-Майне.

Статья 9. Банк России может участвовать в капиталах и деятельности

международных организаций, которые занимаются развитием сотрудничества в денежно-

кредитной, валютной, банковской сферах, в том числе между центральными банками

иностранных государств.

Статья 19. говорит о том, что члены совета директоров не могут быть государственными служащими, а также членами Правительства Российской Федерации. (к слову и все служащие Банка России не относятся к категории государственных служащих)

Красота замысла и исполнение - изумительны.

Все элементы надгосударственного управления присутствуют.

Не Центробанк зависит от политики государства. А государство зависит от его политики.

Не государство вводит деньги в оборот по мере необходимости и роста экономики. И на самом деле даже не Центробанк. Денежную эмиссию не вправе осуществлять никто из внутренних субъектов экономики. Но… зато ее вправе осуществлять Федеральная Резервная Система другой страны, никак не сообразуясь с потребностями страны в денежной массе. К тому же будучи гарантирована от падения своей валюты, при практически любом торговом дисбалансе.

Как бы абсурдно ни звучала подобная мысль, но вся современная экономика построена на частном контроле над монопольным эмиссионным центром Федеральной Резервной Системой. Владельцами которого являются инвестиционные банки США.

Такой их привилегированный статус сложился на протяжение десятилетий в конце XIX - начале ХХ века и был институциолизирован в два этапа: в 1913 году, с созданием Федеральной резервной системы США, и в 1944 году, по итогам Бреттон-Вудских соглашений. А после распада мирового социалистического Содружества они распространили свое влияние и на территорию бывшего социалистического Содружества.

Именно крупнейшие инвестиционные банки определяют, кто имеет право на получение дешевого кредита - фактически, единственного способа получить прибыль в условиях переизбытка производящих мощностей. Для того чтобы «объективизировать» процесс кредитования используются рейтинговые агентства, аффилированные с инвестбанками - и качество их работы видно по последнему кризису, который они просто не заметили. Для того чтобы иметь единую картину мира в эту же группу аффилированы и аудиторские компании. В картину можно еще включить консалтинговые компании, которые дают клиентам советы, как понравиться мировой финансовой элите, чтобы заслужить у нее доступ к дешевому кредиту, а также Всемирную торговую организацию, контролирующую систему мировой торговли.

…вся система МВФ/МБ (созданная в рамках Бреттон-Вудских соглашений) работает на то, чтобы никто, кроме ФРС не мог эмитировать деньги: тут и система currency board, и ее неявные аналоги и ограничения для стран-участников МВФ и так далее. Достаточно посмотреть, как ограничивает наш Центробанк предоставление рублевых кредитов - что для самого российского ЦБ и Минфина уже стало серьезной проблемой.

Для справки: Режим currency board предполагает, что все обязательства центрального банка (денежная база) полностью покрыты резервами в определенной иностранной валюте - чаще всего в долларах. Фактически центральный банк отказывается от своих так называемых дискреционных прав, то есть прав по регулированию размера денег в экономике. Его денежная политика становится полностью пассивной, она перестает быть политикой в подлинном смысле слова. Центральный банк просто обменивает национальную валюту на иностранную валюту-"якорь" и наоборот. (курс = широкая денежная база/золотовалютные резервы). В такой системе практически нет места самостоятельному Центральному Банку - вся финансовая политика определяется правительством и международными организациями. Их представители входят в так называемый валютный совет, который в рамках политики currency board определяет, какое соотношение между рублевой массой и валютными резервами стоит предпочесть (такое соотношение устанавливается, скажем, раз в три года), а также решает, сколько можно напечатать рублей исходя из текущих валютных резервов, прогноза дефицита бюджета и торгового баланса.

"Валютное управление" позволяет обуздать инфляцию, но государство становится весьма чувствительным к любым внешним воздействиям (например, к падению цен на нефть или нежеланию стран, чьи валюты обеспечивают рубль, кредитовать Россию). Причем эта система саморегулируется: падают резервы - повышаются процентные ставки - уменьшается денежная масса. Растут резервы - падают ставки - растет денежная масса.

В режиме... "currency board Центральный банк не может уже выполнять функции «кредитора последнего шанса» (lender of last resort) в случае кризиса ликвидности в отдельных коммерческих банках или во всем банковском секторе. Также... в режиме currency board центральный банк должен либо вполне приостановить, либо серьезно ограничить функцию финансового агента правительства. Речь идет о ведении казначейских счетов (изменения на которых влияют на колебания денежной базы), размещении государственных ценных бумаг на финансовом рынке и других операциях, реализованных от имени государства."

United Nations Development Programme in Ukraine (UNDP)

Например, Нацбанк Украины, даже не заикается о том, что он находится в режиме Currency Board и везде кричит о своей независимости. Но как же это все легко проверить.

Режим валютного управления страной подразумевает, что ее денежная политика подчинена соотношению курс = денежная база/международные резервы

Как видно на графике, нижняя (синяя) линия показывающая отношение "теоретически расчетного" курса по политике "currency board" (курс = денежная база/резервы) и курса НБУ почти не "вздрагивает". НБУ лишь поддерживает курс гривны несколько заниженным от паритета (единицы), чтобы иметь некоторую возможность регулирования при оттоке валюты из страны.

Чтобы лучше понять процесс, можно привести такую наглядную аналогию. Currency Board можно сравнить с трансмиссией, (коробкой передач) автомобиля. Которая дает жесткое сцепление вала двигателя с колесами и дорогой.

Причем(!), в "классическом", колониальном варианте СВ нельзя даже "переключать скорости" (менять курс валюты. Привязка к резервам и курс фиксируются законодательно.)

Но это в случае введения Currency Board "де-юре"(к счастью, таких сумасшедших, желающих взвалить на себя юридическую ответственность Currency Board, в мире осталось очень мало). В случае же "де факто", как и в рассматриваемых примерах, остается шанс "переключить скорости" (курсы валют), получая выигрыш то в скорости, то в моменте вращения..., но разорвать сцепление вала двигателя с дорогой невозможно. Как "не может" его разорвать незалежна Украина. Скорости (в виде валютного курса) она судорожно переключает, а на сцепление не жмет и вся "энергия двигателя" валютных притоков и оттоков передается "на колеса", это показывает ровная линия графика. При проскальзывании "сцепления" она начала бы метаться в ту или другую сторону.

А Нацбанк оправдывается ( выделения по тексту - НБУ, дословный перевод с укр. economics), -

"Показатель прироста монетарной базы подлежит жесткому контролю. В частности он контролируется в рамках обязательств перед Международным валютным фондом в рамках обязательств, которые Украина взяла на себя при реализации программы "Стенд-бай".

В рамках программы "Стенд-бай установлены количественные критерии эффективности по показателям чистых внутренних активов и чистых международных резервов, которые есть составляющими показателями монетарной базы. Показатель чистых внутренних активов демонстрирует насколько монетарная база формируется за счет выпуска средств в обращение через каналы отличные от валютного, в свою очередь показатель чистых международных резервов характеризует внешнюю стойкость (стабильность) денежной единицы.

По состоянию на 01.01.2011 эти критерии эффективности Национальным банком Украины были выполнены."

"За 2010 год объем чистой, безналичной эмиссии (выпуск средств в обращение за вычетом их изъятия из обращения составил 35,5 млрд. грн. Почти все эти деньги (99,4%) были выпущены в обращение через операции по покупке иностранной валюты для пополнения международных резервов Украины."

В то же время по-настоящему свободная местная валюта легко позволяет себе, в зависимости от ситуации, "недемократично" надавить на "педаль сцепления" и разорвать это жесткое соединение трансмиссии с внешним для страны "двигателем". Ехать сама по себе, исходя из собственных требований, к достаточности капитала, формируя на своей территории структуру собственной, а не экспортно-ориентированной экономики.

А что в России?

Казалось бы большое суверенное государство должно проводить собственную монетарную политику, не оглядываясь на темпы денежной эмиссии других суверенных государств и торговый баланс страны. И официально этот режим валютного управления в стране не задекларирован. Но давайте попробуем проверить. Золотовалютные резервы по состоянию на 1.09 равны 416 040 млн. долларов США - Бюллетень банковской статистики Центрального Банка Российской Федерации.

На сайте Центробанка широкая денежная база (сумма наличных денег в обращении, обязательных резервов и остатков банков на корсчетах в ЦБ РФ. Не путайте с денежными агрегатами. Денежная база - не агрегат, а только основа для их создания.) на ту же дату, - 4 758,0 млрд. рублей. Теоретически ей можно дать определение как "деньгам эмитированным Центральным банком".

(Не путайте с денежной массой М2, которая представляет собой уже мультиплицированную денежную базу во втором уровне банковской системы, - коммерческих банках. (Подробнее здесь стр. 153. Там же подробное определение "денежной базы" в широком определении.) Часто на нее ссылаются при определении валютных курсов. Получается ближе к реальному курсу, но неверно с точки зрения понятия "currency board".)

Считаем курс 4 758,0 млрд. рублей/416, 040 млрд. долларов США=11,4 рубля за доллар.

В то же время официальный курс около 26 рублей за доллар. Почему?

Проверяем по данным Всемирного Банка. С его интересным параметром «PPP conversion factor to official exchange rate ratio» - то есть недооцененность официального курса местной валюты - 0,5 по паритету покупательной способности. Хотя данные старые. За 2005 год. Но суть происходящего судя по всему изменилась не сильно. В нашем примере получается 0,44 (курс на выбранную дату был 25,6262). По прежнему приходящий «извне» доллар в состоянии купить и вывезти в два с лишним раза больше, чем его реальная покупательная способность. И соответственно обратная торговая ситуация, - рубль обменянный в Центробанке может купить вне страны и ввезти в два с лишним раза меньше, чем его реальная покупательная способность. Значит в стране недостаток товаров и избыток денежной массы, а это означает что?

Правильно. Искусственную инфляцию как политику Центробанка. Который отстаивает интересы кого угодно, но не своей страны.

Из служебной записки первого заместителя Председателя Центрального банка Российской

Федерации С. Алексашенко Председателю Банка России (22 мая 1997)

"Начиная с октября 1996 года Россия находится в принципиально новой ситуации в отношении проведения денежной политики: практически мы перешли к

механизму currency board, т. е. каждый новый рубль прироста денежной базы обеспечен соответствующим ростом валютных резервов Банка России. Результат

всех операций Банка России в отношении денежной базы за 7,5 месяцев составил 30 трлн рублей. За это же время результат операций на валютном рынке с учетом

нерезидентов составил 12 трлн рублей, результат операций с Минфином России (приобретение валюты за минусом процентных платежей) - 17 трлн рублей...."

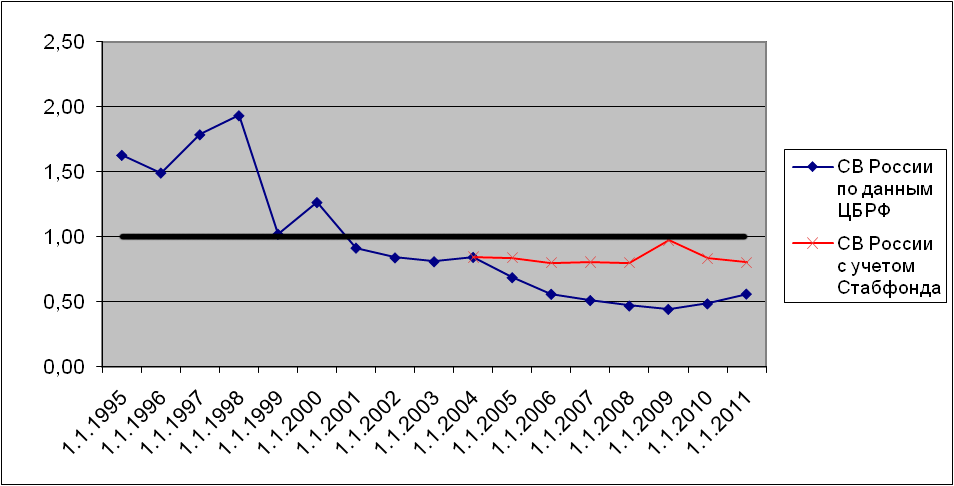

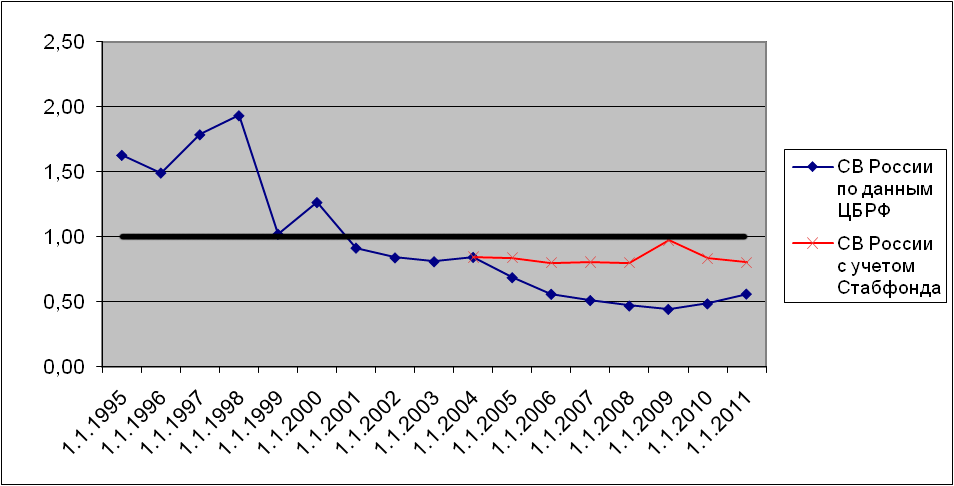

В действительности на тот момент ЦБ РФ возможно и находился в режиме внешнего "валютного управления" Currency Board, но вряд ли долго. Совершенно однозначно под "валютную управу" он попал с 2001 года. И до сих пор не может из под нее вырваться. Обратите внимание на следование устанавливаемого им курса черной линии графика (идеального Currency board-a).

Подробнее об этом графике и политике внешнего валютного управления страной можно (и нужно) прочесть здесь.

Таким образом международная система денежной эмиссии выглядит довольно просто. Центробанки стран мира постоянно должны выпускать дополнительную эмиссию, для обеспечения местными деньгами своих растущих экономик. Но согласно договоренностям с МВФ, - они на это "не имеют права", пока не сформировали соответствующие "золотовалютные резервы". А для того чтобы они смогли их сформировать, - в США должен постоянно существовать дефицит платежного баланса (и соответственно в остальных странах, - профицит внешней торговли). Соответственно весь прирост экономик мира, - это законная добыча США. (Плюс естественно процент по кредиту. Возвращающий назад эмитированный доллар.)

Это правило сформулировал еще Триффен в 60-х годах. Только интересовало оно его несколько с другой стороны. Он переживал, что постоянный дефицит торгового баланса США должен подрывать доверие к доллару и снижать его ценность, как резервной валюты. В общем он не ошибся.

«суть происходящего предельно ясно выразил президент одного из вышеперечисленных корпоративных транснациональных монстров, объединения Эй-Би-Би (ABB) Перси Барневик: он заявил, что глобализация - «это свобода для каждого компаньона, входящего в мое объединение, инвестировать там и тогда, где и когда он того пожелает, покупать и продавать то, что он пожелает, неся при этом минимум возможных тягот, вытекающих из социального законодательства». Формально эта идея была изложена в 1989 году в так называемом «Вашингтонском консенсусе». Это «комплекс джентльменских соглашений, выработанных... совместно мировыми финансовыми организациями и ФРС США с тем, чтобы постепенно отменить меры, принятые государствами по регулированию деятельности финансовых рынков, и со временем добиться полной либерализации действий для этих рынков». «Вашингтонским консенсусом» эти соглашения назвал один из авторов, американский экономист Джон Вильямсон - и хотя потом он многократно пытался объяснить, что его неправильно поняли, было уже поздно.

Суть «Вашингтонского консенсуса» состоит в шести принципах, которым должны следовать государства, желающие реформировать свои экономики. Принципы следующие::

налоговая дисциплина

«конкурентоспособный» валютный курс

либерализации коммерции

либерализация иностранных инвестиций

приватизация

дерегламентирование

Само по себе мнение группы экономистов мало кого волнует, но когда среди разработчиков оказывается ФРС США, тут уже не до шуток, ибо когда мы говорим «МВФ» или «ВБ», то подразумеваем именно «Фед». И действительно, эти идеи были тут же положены в основу условий предоставления кредитов международными финансовыми организациями, трансформировавшись в следующие положения, без выполнения которых МВФ отказывается давать кредит:

- привлечение инвесторов любой ценой, даже если это и происходит в ущерб социальным правам и окружающей среде

- сокращение до крайнего минимума услуг и программ социального развития, превращение систем здравоохранения и образования в набор услуг, предоставляемых на платной основе, отмена дотаций на продукты питания и другие товары первой необходимости - иначе говоря, приватизация социального сектора

- поддержание стабильности национальной денежной единицы любой ценой, принятие жестких бюджетных сокращений

- ограничительная денежная политика (высокие процентные ставки и т.д.)

- всемерное наращивание валютных резервов, даже ценой замораживания потребления

- предоставление полной свободы передвижения капиталов, в том числе беспрепятственный их ввоз и вывоз через границу

- приватизация в областях, не подверженных конкуренции, то есть в так называемых «естественных монополиях»

- налоговые реформы, направленные на «расширение налогооблагаемой базы» (то есть отмена всех налоговых льгот) и «приведение налогового законодательства в соответствие с нормами цивилизованных стран» (например, чтобы делался упор на прямые налоги - подоходный и на прибыль - в ущерб косвенным)

Замечу, что именно по этим принципам проводились экономические реформы в России начиная с конца 1991 года. И именно эти принципы были навязаны большинству стран в течение 1990-х, причем вовсе не только государствам с развивающейся экономикой - значительная часть вышеперечисленных положений вошла, например, в основные принципы Маастрихтского договора 1992 года о создании Европейского Союза. Я уже отмечал в главе о последствиях глобализации для экономик всех стран, куда она проникла, что применение этих мер привело к крайне негативным результатам - что стало очевидно для всех думающих экономистов уже во второй половине 1990-х годов.»

Подробный анализ с источниками читать здесь.

Продолжение

Источник

взято у novijmir в Откуда берутся деньги. Как стать хозяевами своей страны.

Предыдущая часть

Начало здесь

Но вернемся к рассмотрению "внешней экономической политики" стран.

Например, для России политика китайского Центробанка (Занижение стоимости внутренней денежной единицы, интенсивный экспорт и накопление больших валютных резервов) для завоевания рынков тоже была бы великолепной (по крайней мере неплохой), но при экономически закрытых (или хотя бы контролируемых) границах и - другой структуре экспорта(!). Не сырьевой, а промышленной.

Помимо структуры экспорта о занижении курса своей валюты нужно знать, что:

"...существуют два принципиально разные подхода к искусственному занижению курса национальной валюты.

Первый подход опирается на продажу экспортируемых товаров за инвалюту по демпинговым ценам (в частности, такой подход характерен для современного Китая). Указанный подход предполагает продажу всей полученной экспортерами инвалютной выручки на внутреннем валютном рынке по установленному властями заниженному курсу национальной валюты. При таком подходе убытки от недопоставки на рынок реальных импортных товаров распределяются между экспортерами и неэкспортерами равномерно, т.е. ни одна из этих групп относительных преференций от искусственного занижения курса национальной валюты не извлекает.

Второй подход базируется на частичной продаже инвалютной выручки экспортерами на внутреннем валютном рынке (такой подход характерен для России). При этом официальный курс национальной валюты власти устанавливают по результатам торгов на внутренней валютной бирже.

Например, в 2000 г. в России, по данным С.Ю. Глазьева, непосредственно на ММВБ экспортерами было продано лишь 42 % инвалютной выручки от экспорта. При этом, по оценке ряда экспертов (включая автора), в этом же году установленный по результатам торгов на ММВБ рыночный курс рубля составлял примерно 20-25 % паритетного.

Частичная продажа экспортерами инвалютной выручки становится инструментом перераспределения реальной собственности между экспортерами и неэкспортерами в пользу первых, поскольку позволяет экспортерам обеспечить себе как практически неизменный рублевый доход (при устойчивом спросе на инвалюту на рынке), так и накопления в виде недопоставленной на внутренний валютный рынок части инвалютной выручки."

Но вернемся к разговору о структуре внешней торговли:

"в распространенных Минкоммерции КНР "Направлениях привлечения иностранных инвестиций на 2007 год", приоритет должен отдаваться вложениям в энергосберегающие и экологичные проекты.

Власти предупреждают о необходимости предотвращать "враждебные" поглощения китайских компаний со стороны зарубежных, с тем чтобы "обеспечить контроль за стратегическими отраслями и гарантировать экономическую безопасность государства".

По данным министерства, с 2005 года в стране не было одобрено ни одного проекта по иностранным инвестициям в сферы производства стали, цемента, электролизного алюминия, при этом быстрыми темпами растут иностранные капиталовложения в высокотехнологичные области экономики."

(см. протекционистские принципы развития Британии Фридриха Листа.)

Но при существующей (из-за открытых границ) структуре экспорта для России куда более благоприятной была бы политика стран экспортеров нефти (правда за счет окончательных похорон своей промышленности).

Группа стран экспортеров нефти.

Саудовская Аравия - 0,8

Кувейт - 1,2

ОАЭ - 1,1

Мексика 0,7

Ливия 1,1

Ирак - ?

Иран - 1,2

Венесуэла - 0,8

Видно, что их валюты не недооценены, но даже слегка переоценены. Но тут другая причина. Торгового баланса у них не может быть априори. Их неразвитые, ничтожно малые экономики просто не в состоянии переварить чудовищный профицит внешней торговли. Поэтому на "все заработанное" они просто покупают облигации США. То есть по сути качают нефть бесплатно. За некие виртуальные обязательства, что когда-нибудь "потом" им заплатят еще больше. Чего эти обязательства будут стоить когда кончится нефть, - никто размышлять не хочет.

Упоминание причин этого процесса есть в плохой книге Джона Перкинса. Касается оно Саудовской Аравии, но его слова легко экстраполируются на весь нефтяной Ближний Восток:

...Оглядываясь назад, я все силюсь найти объяснение тому, как могла Саудовская Аравия принять это условие... Условие заключалось в том, что Саудовская Аравия использует нефтедоллары на покупку ценных бумаг правительства Соединенных Штатов. Проценты, полученные от этих ценных бумаг, будут расходоваться министерством финансов США на то, чтобы помочь Саудовской Аравии выйти из Средневековья и войти в современный индустриальный мир. Иными словами, проценты на полученные саудовцами от продажи нефти миллиарды долларов будут использоваться для оплаты американских компаний, воплощающих разработанный мною и моими конкурентами план-мечту по превращению страны в современную индустриальную державу. Наше собственное министерство финансов будет нанимать нас за счет саудовцев для строительства объектов инфраструктуры и даже целых городов на Аравийском полуострове. Хотя саудовцы оставили за собой право участвовать в общей разработке проектов, на самом деле будущий облик и экономику Аравийского полуострова предстояло определять командам лучших иностранных специалистов (в основном неверных, по понятиям мусульман). И это происходило в королевстве, основанном на консервативных ваххабитских принципах и управлявшемся согласно этим принципам в течение нескольких веков! Для них это был рискованный шаг, и все же в сложившихся обстоятельствах, учитывая политическое и военное давление со стороны Вашингтона, думаю, у семьи Сауда не было выбора. С нашей точки зрения, перспективы для получения огромных прибылей открывались неограниченные. Это была прекрасная сделка, обещавшая создать прецедент. Что делало ее еще более привлекательной, так это отсутствие необходимости получать одобрение конгресса - процедура, которую ненавидели корпорации, особенно частные.

Завышенный курс имеют также и страны «золотого миллиарда»

Германия - 1,2

Франция - 1,2

Испания - 1

Англия - ?

Япония - 1,1

Канада - 1,1

Но причина в том, что от экспорта этих стран нужно скорее «защищаться», либо выдерживать паритет, так как они предлагают несырьевую продукцию с наибольшей добавленной стоимостью.

Возвращаемся к нашему Центробанку.

Итак, чего бы нам потребовалось, чтобы стать «хозяином мира» (ну на худой конец страны)?

Наверное, быть свободным от государства, но обладать его силовыми функциями?

Читаем:

«Он (Центробанк) не является органом государственной власти, вместе с тем его полномочия по своей правовой природе относятся к функциям государственной власти, поскольку их реализация предполагает применение мер государственного принуждения.»

Занятно, не правда ли? Так органом какой же власти оказывается Центробанк, если не государственной? «Природа не терпит пустоты». Об этом закон скромно умалчивает и предлагает угадывать самому.

Чья власть непонятно, но(!), - нормативные акты этого органа таинственной «негосударственной власти» обязательны для федеральных органов государственной власти.

« Нормотворческие полномочия Банка России предполагают его исключительные права по изданию нормативных актов, обязательных для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц, по вопросам, отнесенным к его компетенции Федеральным законом "О Центральном банке Российской Федерации (Банке России)" и иными федеральными законами.»

Но не наоборот:

«Банк России в соответствии с Конституцией Российской Федерации не обладает правом законодательной инициативы, однако его участие в законодательном процессе, помимо издания собственных правовых актов, обеспечивается также и тем, что проекты федеральных законов, а также нормативных правовых актов федеральных органов исполнительной власти, касающиеся выполнения Банком России своих функций, должны направляться за заключением в Банк России.»

Так кто командует страной? По крайней мере, не правительство. Его роль, - роль полицейского для обеспечения защиты священной частной собственности. А деньги делить… - это дело тонкое, - тут нужны «специальные знания» вам недоступные.

Наверное, при столь больших полномочиях этот орган «негосударственной власти» обладает также и невероятной ответственностью за свои действия? Ведь правильной (или неправильной) денежной политикой можно влиять на экономику государства куда сильнее, чем законами.

Знаменитое высказывание Ротшильда, - « Дайте мне контроль над денежной эмиссией и мне будет все равно, кто принимает законы» не так уж абсурдно, как может показаться на первый взгляд.

Как бы не так!

«Государство не отвечает по обязательствам Банка России, так же, как и Банк России - по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами. Банк России не отвечает по обязательствам кредитных организаций, а кредитные организации не отвечают по обязательствам Банка России, за исключением случаев, когда Банк России или кредитные организации принимают на себя такие обязательства.»

Простите, а кому доверили пресловутый Стабфонд? Никому не подчиняющейся организации, которая ни за что не отвечает?

Но и это еще не все.

"Статья 7.

Не подлежат государственной регистрации нормативные акты Банка России,

устанавливающие:

курсы иностранных валют по отношению к рублю;

изменение процентных ставок;

размер резервных требований;

размеры обязательных нормативов для кредитных организаций и банковских групп;

прямые количественные ограничения;

правила бухгалтерского учета и отчетности для Банка России;

порядок обеспечения функционирования системы Банка России.

В соответствии с порядком, установленным для федеральных органов

исполнительной власти, также могут не подлежать регистрации иные нормативные акты

Банка России.

Статья 8. Банк России не вправе участвовать в капиталах кредитных организаций,

если иное не установлено федеральными законами.

Но при этом...

Действие части первой настоящей статьи не распространяется на участие Банка

России в капиталах Сберегательного банка Российской Федерации (далее - Сбербанк),

Банка внешней торговли (далее - Внешторгбанк), а также в капиталах следующих

кредитных организаций, созданных на территориях иностранных государств: Донау-банка

АГ, Вена; Ист-Вест Юнайтед банка, Люксембург; Коммерческого банка для Северной

Европы - Евробанка, Париж; Московского Народного банка Лтд, Лондон; Ост-Вест

Хандельсбанка АГ, Франкфурт-на-Майне.

Статья 9. Банк России может участвовать в капиталах и деятельности

международных организаций, которые занимаются развитием сотрудничества в денежно-

кредитной, валютной, банковской сферах, в том числе между центральными банками

иностранных государств.

Статья 19. говорит о том, что члены совета директоров не могут быть государственными служащими, а также членами Правительства Российской Федерации. (к слову и все служащие Банка России не относятся к категории государственных служащих)

Красота замысла и исполнение - изумительны.

Все элементы надгосударственного управления присутствуют.

Не Центробанк зависит от политики государства. А государство зависит от его политики.

Не государство вводит деньги в оборот по мере необходимости и роста экономики. И на самом деле даже не Центробанк. Денежную эмиссию не вправе осуществлять никто из внутренних субъектов экономики. Но… зато ее вправе осуществлять Федеральная Резервная Система другой страны, никак не сообразуясь с потребностями страны в денежной массе. К тому же будучи гарантирована от падения своей валюты, при практически любом торговом дисбалансе.

Как бы абсурдно ни звучала подобная мысль, но вся современная экономика построена на частном контроле над монопольным эмиссионным центром Федеральной Резервной Системой. Владельцами которого являются инвестиционные банки США.

Такой их привилегированный статус сложился на протяжение десятилетий в конце XIX - начале ХХ века и был институциолизирован в два этапа: в 1913 году, с созданием Федеральной резервной системы США, и в 1944 году, по итогам Бреттон-Вудских соглашений. А после распада мирового социалистического Содружества они распространили свое влияние и на территорию бывшего социалистического Содружества.

Именно крупнейшие инвестиционные банки определяют, кто имеет право на получение дешевого кредита - фактически, единственного способа получить прибыль в условиях переизбытка производящих мощностей. Для того чтобы «объективизировать» процесс кредитования используются рейтинговые агентства, аффилированные с инвестбанками - и качество их работы видно по последнему кризису, который они просто не заметили. Для того чтобы иметь единую картину мира в эту же группу аффилированы и аудиторские компании. В картину можно еще включить консалтинговые компании, которые дают клиентам советы, как понравиться мировой финансовой элите, чтобы заслужить у нее доступ к дешевому кредиту, а также Всемирную торговую организацию, контролирующую систему мировой торговли.

…вся система МВФ/МБ (созданная в рамках Бреттон-Вудских соглашений) работает на то, чтобы никто, кроме ФРС не мог эмитировать деньги: тут и система currency board, и ее неявные аналоги и ограничения для стран-участников МВФ и так далее. Достаточно посмотреть, как ограничивает наш Центробанк предоставление рублевых кредитов - что для самого российского ЦБ и Минфина уже стало серьезной проблемой.

Для справки: Режим currency board предполагает, что все обязательства центрального банка (денежная база) полностью покрыты резервами в определенной иностранной валюте - чаще всего в долларах. Фактически центральный банк отказывается от своих так называемых дискреционных прав, то есть прав по регулированию размера денег в экономике. Его денежная политика становится полностью пассивной, она перестает быть политикой в подлинном смысле слова. Центральный банк просто обменивает национальную валюту на иностранную валюту-"якорь" и наоборот. (курс = широкая денежная база/золотовалютные резервы). В такой системе практически нет места самостоятельному Центральному Банку - вся финансовая политика определяется правительством и международными организациями. Их представители входят в так называемый валютный совет, который в рамках политики currency board определяет, какое соотношение между рублевой массой и валютными резервами стоит предпочесть (такое соотношение устанавливается, скажем, раз в три года), а также решает, сколько можно напечатать рублей исходя из текущих валютных резервов, прогноза дефицита бюджета и торгового баланса.

"Валютное управление" позволяет обуздать инфляцию, но государство становится весьма чувствительным к любым внешним воздействиям (например, к падению цен на нефть или нежеланию стран, чьи валюты обеспечивают рубль, кредитовать Россию). Причем эта система саморегулируется: падают резервы - повышаются процентные ставки - уменьшается денежная масса. Растут резервы - падают ставки - растет денежная масса.

В режиме... "currency board Центральный банк не может уже выполнять функции «кредитора последнего шанса» (lender of last resort) в случае кризиса ликвидности в отдельных коммерческих банках или во всем банковском секторе. Также... в режиме currency board центральный банк должен либо вполне приостановить, либо серьезно ограничить функцию финансового агента правительства. Речь идет о ведении казначейских счетов (изменения на которых влияют на колебания денежной базы), размещении государственных ценных бумаг на финансовом рынке и других операциях, реализованных от имени государства."

United Nations Development Programme in Ukraine (UNDP)

Например, Нацбанк Украины, даже не заикается о том, что он находится в режиме Currency Board и везде кричит о своей независимости. Но как же это все легко проверить.

Режим валютного управления страной подразумевает, что ее денежная политика подчинена соотношению курс = денежная база/международные резервы

Как видно на графике, нижняя (синяя) линия показывающая отношение "теоретически расчетного" курса по политике "currency board" (курс = денежная база/резервы) и курса НБУ почти не "вздрагивает". НБУ лишь поддерживает курс гривны несколько заниженным от паритета (единицы), чтобы иметь некоторую возможность регулирования при оттоке валюты из страны.

- Выше единицы он быть не может, так поддержание подобной политики быстро истощит "резервы" Нацбанка (если они есть) и приведет дефолту.

- В случае равенства 1, - исчезает возможность регулирования. Процесс может идти только в одном направлении - при втекании в страну валюты. (или нулевом балансе) Также отсутствует экономический стимул в продаже валюты Нацбанку. Нет маржи.

- Зато занижать путем выкупа валюты и "формированием резервов" можно бесконечно долго. В "гривне" Нацбанк не ограничен. К тому же остается некоторый зазор для управления, при неожиданном оттоке валюты из страны. И самое главное, кто бы "продавал" валюту Нацбанку, если бы он не занижал паритетную стоимость гривны.

Чтобы лучше понять процесс, можно привести такую наглядную аналогию. Currency Board можно сравнить с трансмиссией, (коробкой передач) автомобиля. Которая дает жесткое сцепление вала двигателя с колесами и дорогой.

Причем(!), в "классическом", колониальном варианте СВ нельзя даже "переключать скорости" (менять курс валюты. Привязка к резервам и курс фиксируются законодательно.)

Но это в случае введения Currency Board "де-юре"(к счастью, таких сумасшедших, желающих взвалить на себя юридическую ответственность Currency Board, в мире осталось очень мало). В случае же "де факто", как и в рассматриваемых примерах, остается шанс "переключить скорости" (курсы валют), получая выигрыш то в скорости, то в моменте вращения..., но разорвать сцепление вала двигателя с дорогой невозможно. Как "не может" его разорвать незалежна Украина. Скорости (в виде валютного курса) она судорожно переключает, а на сцепление не жмет и вся "энергия двигателя" валютных притоков и оттоков передается "на колеса", это показывает ровная линия графика. При проскальзывании "сцепления" она начала бы метаться в ту или другую сторону.

А Нацбанк оправдывается ( выделения по тексту - НБУ, дословный перевод с укр. economics), -

"Показатель прироста монетарной базы подлежит жесткому контролю. В частности он контролируется в рамках обязательств перед Международным валютным фондом в рамках обязательств, которые Украина взяла на себя при реализации программы "Стенд-бай".

В рамках программы "Стенд-бай установлены количественные критерии эффективности по показателям чистых внутренних активов и чистых международных резервов, которые есть составляющими показателями монетарной базы. Показатель чистых внутренних активов демонстрирует насколько монетарная база формируется за счет выпуска средств в обращение через каналы отличные от валютного, в свою очередь показатель чистых международных резервов характеризует внешнюю стойкость (стабильность) денежной единицы.

По состоянию на 01.01.2011 эти критерии эффективности Национальным банком Украины были выполнены."

"За 2010 год объем чистой, безналичной эмиссии (выпуск средств в обращение за вычетом их изъятия из обращения составил 35,5 млрд. грн. Почти все эти деньги (99,4%) были выпущены в обращение через операции по покупке иностранной валюты для пополнения международных резервов Украины."

В то же время по-настоящему свободная местная валюта легко позволяет себе, в зависимости от ситуации, "недемократично" надавить на "педаль сцепления" и разорвать это жесткое соединение трансмиссии с внешним для страны "двигателем". Ехать сама по себе, исходя из собственных требований, к достаточности капитала, формируя на своей территории структуру собственной, а не экспортно-ориентированной экономики.

А что в России?

Казалось бы большое суверенное государство должно проводить собственную монетарную политику, не оглядываясь на темпы денежной эмиссии других суверенных государств и торговый баланс страны. И официально этот режим валютного управления в стране не задекларирован. Но давайте попробуем проверить. Золотовалютные резервы по состоянию на 1.09 равны 416 040 млн. долларов США - Бюллетень банковской статистики Центрального Банка Российской Федерации.

На сайте Центробанка широкая денежная база (сумма наличных денег в обращении, обязательных резервов и остатков банков на корсчетах в ЦБ РФ. Не путайте с денежными агрегатами. Денежная база - не агрегат, а только основа для их создания.) на ту же дату, - 4 758,0 млрд. рублей. Теоретически ей можно дать определение как "деньгам эмитированным Центральным банком".

(Не путайте с денежной массой М2, которая представляет собой уже мультиплицированную денежную базу во втором уровне банковской системы, - коммерческих банках. (Подробнее здесь стр. 153. Там же подробное определение "денежной базы" в широком определении.) Часто на нее ссылаются при определении валютных курсов. Получается ближе к реальному курсу, но неверно с точки зрения понятия "currency board".)

Считаем курс 4 758,0 млрд. рублей/416, 040 млрд. долларов США=11,4 рубля за доллар.

В то же время официальный курс около 26 рублей за доллар. Почему?

Проверяем по данным Всемирного Банка. С его интересным параметром «PPP conversion factor to official exchange rate ratio» - то есть недооцененность официального курса местной валюты - 0,5 по паритету покупательной способности. Хотя данные старые. За 2005 год. Но суть происходящего судя по всему изменилась не сильно. В нашем примере получается 0,44 (курс на выбранную дату был 25,6262). По прежнему приходящий «извне» доллар в состоянии купить и вывезти в два с лишним раза больше, чем его реальная покупательная способность. И соответственно обратная торговая ситуация, - рубль обменянный в Центробанке может купить вне страны и ввезти в два с лишним раза меньше, чем его реальная покупательная способность. Значит в стране недостаток товаров и избыток денежной массы, а это означает что?

Правильно. Искусственную инфляцию как политику Центробанка. Который отстаивает интересы кого угодно, но не своей страны.

Из служебной записки первого заместителя Председателя Центрального банка Российской

Федерации С. Алексашенко Председателю Банка России (22 мая 1997)

"Начиная с октября 1996 года Россия находится в принципиально новой ситуации в отношении проведения денежной политики: практически мы перешли к

механизму currency board, т. е. каждый новый рубль прироста денежной базы обеспечен соответствующим ростом валютных резервов Банка России. Результат

всех операций Банка России в отношении денежной базы за 7,5 месяцев составил 30 трлн рублей. За это же время результат операций на валютном рынке с учетом

нерезидентов составил 12 трлн рублей, результат операций с Минфином России (приобретение валюты за минусом процентных платежей) - 17 трлн рублей...."

В действительности на тот момент ЦБ РФ возможно и находился в режиме внешнего "валютного управления" Currency Board, но вряд ли долго. Совершенно однозначно под "валютную управу" он попал с 2001 года. И до сих пор не может из под нее вырваться. Обратите внимание на следование устанавливаемого им курса черной линии графика (идеального Currency board-a).

Подробнее об этом графике и политике внешнего валютного управления страной можно (и нужно) прочесть здесь.

Таким образом международная система денежной эмиссии выглядит довольно просто. Центробанки стран мира постоянно должны выпускать дополнительную эмиссию, для обеспечения местными деньгами своих растущих экономик. Но согласно договоренностям с МВФ, - они на это "не имеют права", пока не сформировали соответствующие "золотовалютные резервы". А для того чтобы они смогли их сформировать, - в США должен постоянно существовать дефицит платежного баланса (и соответственно в остальных странах, - профицит внешней торговли). Соответственно весь прирост экономик мира, - это законная добыча США. (Плюс естественно процент по кредиту. Возвращающий назад эмитированный доллар.)

Это правило сформулировал еще Триффен в 60-х годах. Только интересовало оно его несколько с другой стороны. Он переживал, что постоянный дефицит торгового баланса США должен подрывать доверие к доллару и снижать его ценность, как резервной валюты. В общем он не ошибся.

«суть происходящего предельно ясно выразил президент одного из вышеперечисленных корпоративных транснациональных монстров, объединения Эй-Би-Би (ABB) Перси Барневик: он заявил, что глобализация - «это свобода для каждого компаньона, входящего в мое объединение, инвестировать там и тогда, где и когда он того пожелает, покупать и продавать то, что он пожелает, неся при этом минимум возможных тягот, вытекающих из социального законодательства». Формально эта идея была изложена в 1989 году в так называемом «Вашингтонском консенсусе». Это «комплекс джентльменских соглашений, выработанных... совместно мировыми финансовыми организациями и ФРС США с тем, чтобы постепенно отменить меры, принятые государствами по регулированию деятельности финансовых рынков, и со временем добиться полной либерализации действий для этих рынков». «Вашингтонским консенсусом» эти соглашения назвал один из авторов, американский экономист Джон Вильямсон - и хотя потом он многократно пытался объяснить, что его неправильно поняли, было уже поздно.

Суть «Вашингтонского консенсуса» состоит в шести принципах, которым должны следовать государства, желающие реформировать свои экономики. Принципы следующие::

налоговая дисциплина

«конкурентоспособный» валютный курс

либерализации коммерции

либерализация иностранных инвестиций

приватизация

дерегламентирование

Само по себе мнение группы экономистов мало кого волнует, но когда среди разработчиков оказывается ФРС США, тут уже не до шуток, ибо когда мы говорим «МВФ» или «ВБ», то подразумеваем именно «Фед». И действительно, эти идеи были тут же положены в основу условий предоставления кредитов международными финансовыми организациями, трансформировавшись в следующие положения, без выполнения которых МВФ отказывается давать кредит:

- привлечение инвесторов любой ценой, даже если это и происходит в ущерб социальным правам и окружающей среде

- сокращение до крайнего минимума услуг и программ социального развития, превращение систем здравоохранения и образования в набор услуг, предоставляемых на платной основе, отмена дотаций на продукты питания и другие товары первой необходимости - иначе говоря, приватизация социального сектора

- поддержание стабильности национальной денежной единицы любой ценой, принятие жестких бюджетных сокращений

- ограничительная денежная политика (высокие процентные ставки и т.д.)

- всемерное наращивание валютных резервов, даже ценой замораживания потребления

- предоставление полной свободы передвижения капиталов, в том числе беспрепятственный их ввоз и вывоз через границу

- приватизация в областях, не подверженных конкуренции, то есть в так называемых «естественных монополиях»

- налоговые реформы, направленные на «расширение налогооблагаемой базы» (то есть отмена всех налоговых льгот) и «приведение налогового законодательства в соответствие с нормами цивилизованных стран» (например, чтобы делался упор на прямые налоги - подоходный и на прибыль - в ущерб косвенным)

Замечу, что именно по этим принципам проводились экономические реформы в России начиная с конца 1991 года. И именно эти принципы были навязаны большинству стран в течение 1990-х, причем вовсе не только государствам с развивающейся экономикой - значительная часть вышеперечисленных положений вошла, например, в основные принципы Маастрихтского договора 1992 года о создании Европейского Союза. Я уже отмечал в главе о последствиях глобализации для экономик всех стран, куда она проникла, что применение этих мер привело к крайне негативным результатам - что стало очевидно для всех думающих экономистов уже во второй половине 1990-х годов.»

Подробный анализ с источниками читать здесь.

Продолжение

Источник

взято у novijmir в Откуда берутся деньги. Как стать хозяевами своей страны.