Как дедолларизация идёт по миру Часть 3

inance Сегодня 18:35 1679 12 14.60

Как дедолларизация идёт по миру

Геополитика

Россия-Запад, Доллар-Рубль

Часть 3

Всё меньше стран и организаций используют доллар в международных сделках, и это постепенно сокращает гегемонию американской валюты.

[Spoiler (click to open)]

Особенно активно действует Китай. Именно он стал основным борцом против мировой долларовой системы, стремясь добиться аналогичного статуса для юаня. Самой последней кульминацией мирового движения, поддерживающего дедолларизацию, стало создание Азиатского банка инфраструктурных инвестиций. Сейчас он включает в себя 57 стран и капитал в размере $100 млрд, банк должен стать конкурентом Всемирному банку и МВФ.

Логотип Азиатского банка инфраструктурных инвестиций http://vkrizis.ru/wp-content/uploads/2015/04/image_650_365.jpg

Примечательно, что США активно уговаривали своих союзников выступить против AIIB, но многие из них присоединились к банку. Даже МВФ заявил, что был бы заинтересован в сотрудничестве.

Карикатура на тему Азиатского банка инфраструктурных инвестиций http://south-insight.com/sites/default/files/styles/full-news/public/field/image/123.jpg

Краткая справка об Азиатском банке инфраструктурных инвестиций:

Другим важным событием в этом направлении является союз между Российской Федерацией и Китайской Республикой. В мае 2014 года была заключена крупнейшая и историческая газовая сделка между Россией и Китайской Народной Республикой. Вслед за историческим газовым соглашением на $400 млрд Владимир Путин и Си Цзиньпин подписали новое соглашение 9 ноября.

Россия по прогнозам будет поставлять в Китай до 68 миллиард куб. м в год к 2030 году, что составляет приблизительно 11% необходимого Китайской Республике газа. В итоге «Газпром» станет крупнейшим поставщиком газа в Китай, по данным компании. В более долгосрочной перспективе экспорт газа в Китай из Российской Федерации должен вырасти до 100 миллиард куб. м в год. Этот план Александр Медведев, заместитель председателя правления ОАО «Газпром», в июне назвал «реалистичным». И самое интересное, что Китай и Россия договорились платить друг другу в государственных валютах, а не в долларах.

Конечно, призывает отказаться от доллара не только Китай. Еще в 2010 г. ООН в своем докладе указала, что необходимо отказаться от доллара Соединенных Штатов Америки в качестве единственной резервной валюты. Совет по сотрудничеству стран Персидского залива также выразил желание создать собственную резервную валюту. Нет сомнений, что в краткосрочной перспективе, на фоне проблем китайского рынка акций и Еврозоны, доллар продолжит «царствовать» на рынке.

Пекину еще предстоит пройти очень долгий путь реформ, изменений, повышения прозрачности, привлечения инвесторов и увеличения доверия к своей экономике, прежде чем юань сможет стать резервной валюты. Сейчас более 10 тыс. финансовых учреждений работают с китайским юанем по сравнению с 900 в 2011 году. А офшорные операции с юанем оцениваются в $143 миллиард. При этом доля китайского экспорта и импорта, номинированная в юанях, выросла почти в шесть раз за три года до 12%.

У китайцев есть проблемы с этим планом. Правительство пока не избавилось от контроля за движением капитала, которое бы позволило достичь полной конвертируемости, так как боится увеличить спекулятивные потоки, которые могут нанести неприятный удар китайской экономике. Тем не менее каждый шаг Китая, который делает все возможное для интернационализации юаня, приближает мир к концу гегемонии доллара.

Причины дедолларизации

Причиной дедолларизации является недобросовестное использование американцами и их англосаксонскими союзниками своего привилегированного положения в мировой финансовой системе.

США и иные страны Запада набрали гигантские внешние долги, которые они не в состоянии отдать честным путём, в связи с чем они массово «печатают деньги» в рамках так называемых «количественных смягчений», инфляция при этом «экспортируется» в другие страны, куда выбрасывается лишняя долларовая масса.

Американцы и их союзники регулярно осуществляют финансовые спекулятивные атаки на валюты и фондовые биржи неугодных им стран, обрушивая курсы местных валют, с тем чтобы укрепить доверие к доллару и подорвать экономики стран-конкурентов.

Контролируемые американцами международные финансовые институты типа МВФ выставляют находящимся в кризисе странам жесточайшие условия для получения кредитов, что, как правило ведёт к ещё большему ухудшению экономической ситуации и впадению стран-жертв в кабальную зависимость от США.

Как происходит дедолларизация?

Дедолларизация происходит в следующих формах:

- запрет или ограничение использования доллара во внутригосударственных расчётах;

- переход на официальные валюты государств во взаимных расчётах между странами;

- переход на государственные валюты в торговле энергоносителями и другими природными ресурсами;

- сокращение доли доллара и объёмов финансовых ценных бумаг США, в частности гос.облигаций США, в структуре финансово-валютных резервов иных стран;

- создание новых международных банков, фондов и иных финансовых институтов, независимых от США;

- переход на национальные системы платёжных карт и банковских переводов (или альтернативные американским системы, например китайские);

- деофшоризация бизнеса и возвращение капиталов в страны их происхождения, что снижает зависимость от внешней финансовой системы.

Дедолларизация обратна процессу долларизации, происходившему в течение XX века.

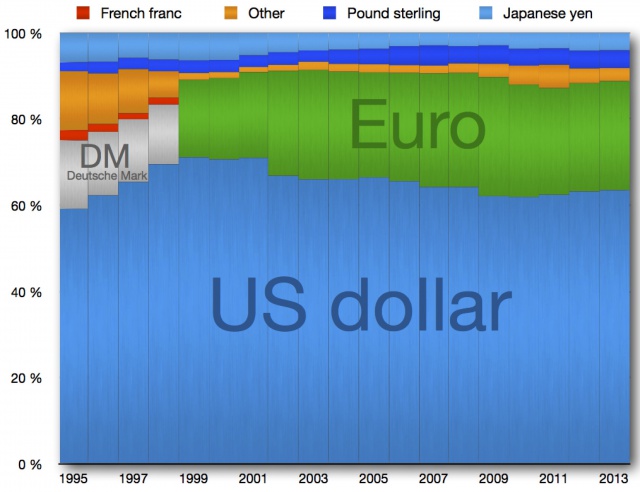

Доля глобальных резервных валют на мировом рынке

http://b1.vestifinance.ru/c/125063.640xp.jpg

Доллар США рано или поздно может утратить статус резервной валюты. Фактически этот процесс уже начался, и доллар постепенно уступает этот статус европейской валюте и валюте Китая.

Доллар стал основной резервной валютой в мире еще в 1970-х годах, и с тех пор никто не решился изменить эту систему. Тем не менее, влияние доллара с годами становится всё меньше. Лучшим результатом доллара была доля на уровне 71% в мировых валютных резервах, но в 2014 г. показатель снизился до 62,9%. Достаточно активно снижается использования доллара при двусторонних сделках между различными странами и компаниями.

Во многих случаях использовать локальных валюты просто выгоднее, так как нет дополнительной конвертации и, соответственно, потерь от курсовой разницы.

Для этого страны заключают соглашения о своп-линиях, что позволяет пользоваться иностранной валютой в заранее оговоренном объёме. Грубо говоря, центральные банки могут выдавать кредиты своим банкам сразу же в валюте партнёра, что значительно облегчает торговые и финансовые операции.

ПРОДОЛЖЕНИЕ СЛЕДУЕТ

http://cont.ws/post/122649