Печатный станок, гиперинфляция и цены на жильё

Денежная масса и денежная база

Меня часто спрашивают о том как эмиссия отразится на стоимости жилья. Вроде бы эмиссия - фактор провоцирующий инфляцию, а потому цены должны расти.

Станок. Фото из интернета

Различные околоэкономические интернет - каналы в течение нескольких месяцев спекулируют на статистических данных, свидетельствующих о росте денежной массы. Это преподносится как прелюдия к гиперинфляции.

Большинство думает, что государство (хотя на самом деле это функция ЦБ) печатает деньги для покрытия дефицита бюджета. В сознании масс прочно закрепилась определённая логическая связка: печатный станок = гиперинфляция.

Простой человек видит этот процесс так:

"дефицит бюджета вынуждает государство включить печатный станок, начинается бешеная эмиссия рублей следствием которой является гиперинфляция."

Действительно, финансирование дефицита бюджета посредством необеспеченной эмиссии - явление очень распространенное в различных банановых экономиках. Это называется красивым словом "сеньораж", его - то мы и наблюдали в России в 90-е годы.

Отсылка к гиперинфляции 90-х до сих пор ловко используется маркетологами как инструмент для увеличения продаж.

С банановыми экономиками всё ясно: печатаем деньги, облагаем население инфляционное налогом, решаем проблему хронически дефицитного бюджета.

Однако в данную логику не вписывается то обстоятельство, что центральные банки самых экономически успешных стран тоже не брезгуют эмиссией, но при этом с финансами их стран все в порядке. Видимо всё зависит от того как этим самым станком пользоваться.

Важно понимать, что предложение денег - процесс двухуровневый.

На первом уровне посредством эмиссии ЦБ формируется денежная база (ДБ). Важно не путать ДБ с другим важнейшим показателем - денежной массой (ДМ). ДМ же создаётся самой экономикой уже на втором уровне. Таким образом ДМ не подконтрольна ЦБ.

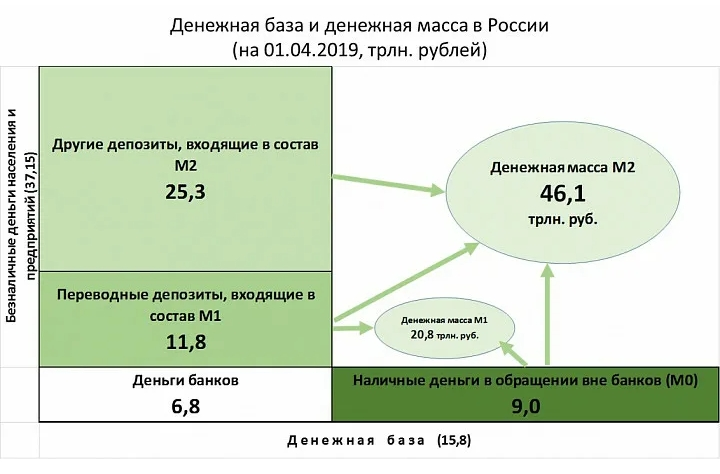

Мы видим, что при ДБ равной 15,8 трлн руб. ДМ (М2) составляет 46,1 трлн руб. То есть ЦБ напечатал 15,8 трлн, а экономика превратила их в 46,1 трлн. Таким образом, предложение денег в экономике в 3 раза превышает напечатанный ЦБ объем. Фото из интернета

ДМ создаётся банковским сектором и зависит от банковского мультипликатора, который в конечном итоге является показателем экономической активности.

Интересно, что объем денежной массы в разы превышает объем денежной базы.

1 напечатанный ЦБ рубль может быть превращён экономикой в 3-10 рублей. В этом примере ДБ равна 1 рублю, а ДМ равна 3-10 рублям. Во сколько превратиться в итоге 1 рубль в 3 или 10 зависит от мультипликатора.

Теперь вы понимаете почему смешны посты всех этих полуграмотных блогеров, спекулирующих на данной теме. Они буквально расписываются в своей некомпетентности, заявляя что:

ЦБ на фоне кризиса резко нарастил денежную массу, напечатав n- триллионов рублей.

Денежная масса и денежная база. Как видите, ДМ в несколько раз больше ДБ.

ЦБ предоставляет лишь денежную базу, которая, в свою очередь является лишь фундаментом для денежной массы.

Воспользуемся аналогией со строительством дома. ЦБ предоставляет фундамент (ДБ), а что будет на нём построено (ДМ) избушка или небоскрёб зависит от активности экономических агентов. Мы понимаем, что объем здания в разы превосходит объем фундамента.

Таким образом, денежная масса, т.е. предложение денег зависит не столько от эмиссии ЦБ, сколько от эффективности банковского сектора и активности экономики.

Влияние печатного станка на предложение денег (ДМ) не стоит преувеличивать. История знает множество примеров, когда при росте денежной базы, денежная масса либо росла незначительно, либо вовсе сокращалась.

С другой стороны, в подавляющем большинстве случаев рост денежной базы приводит и к росту денежной массы, но поскольку банковский мультипликатор изменчив, то линейная зависимость здесь отсутствует.

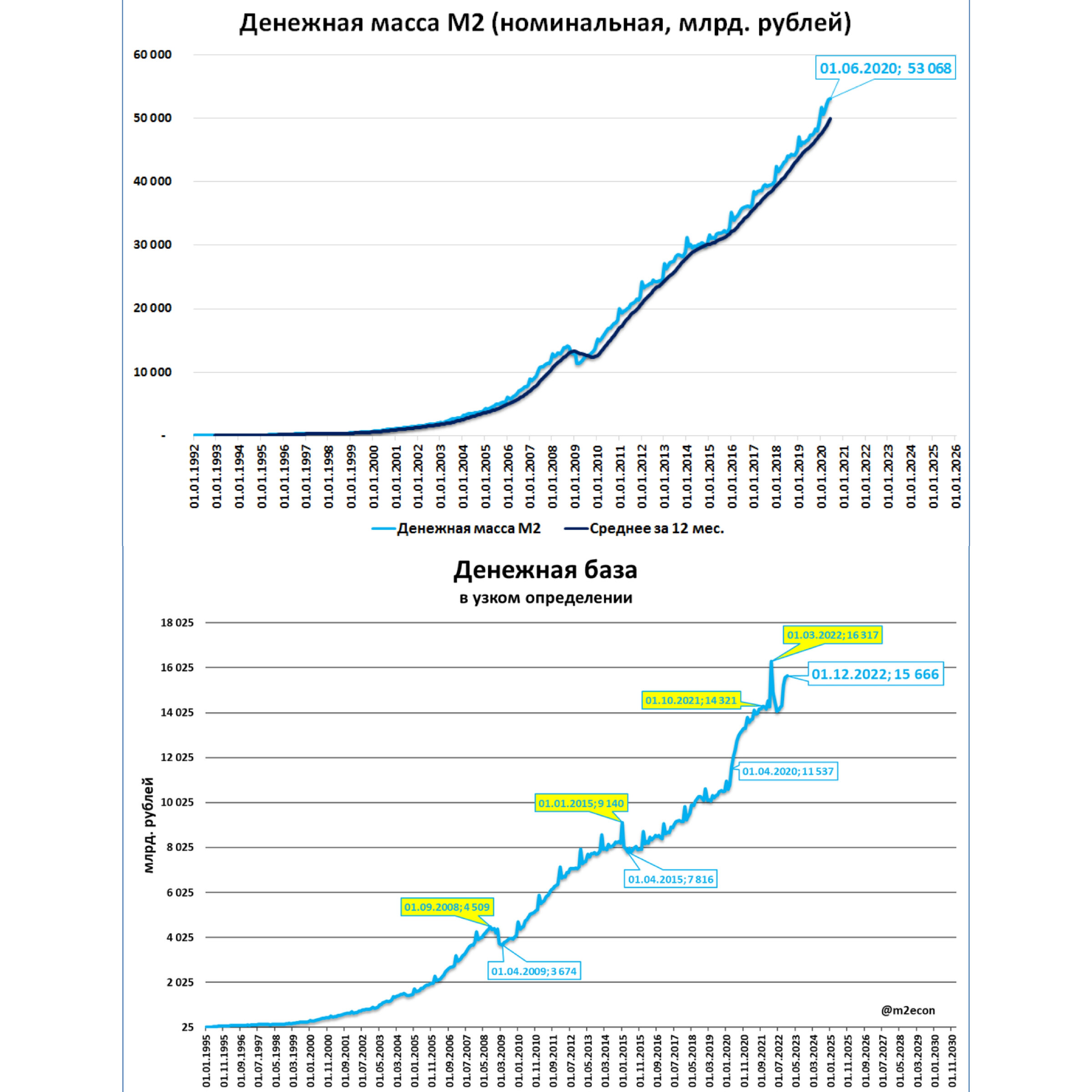

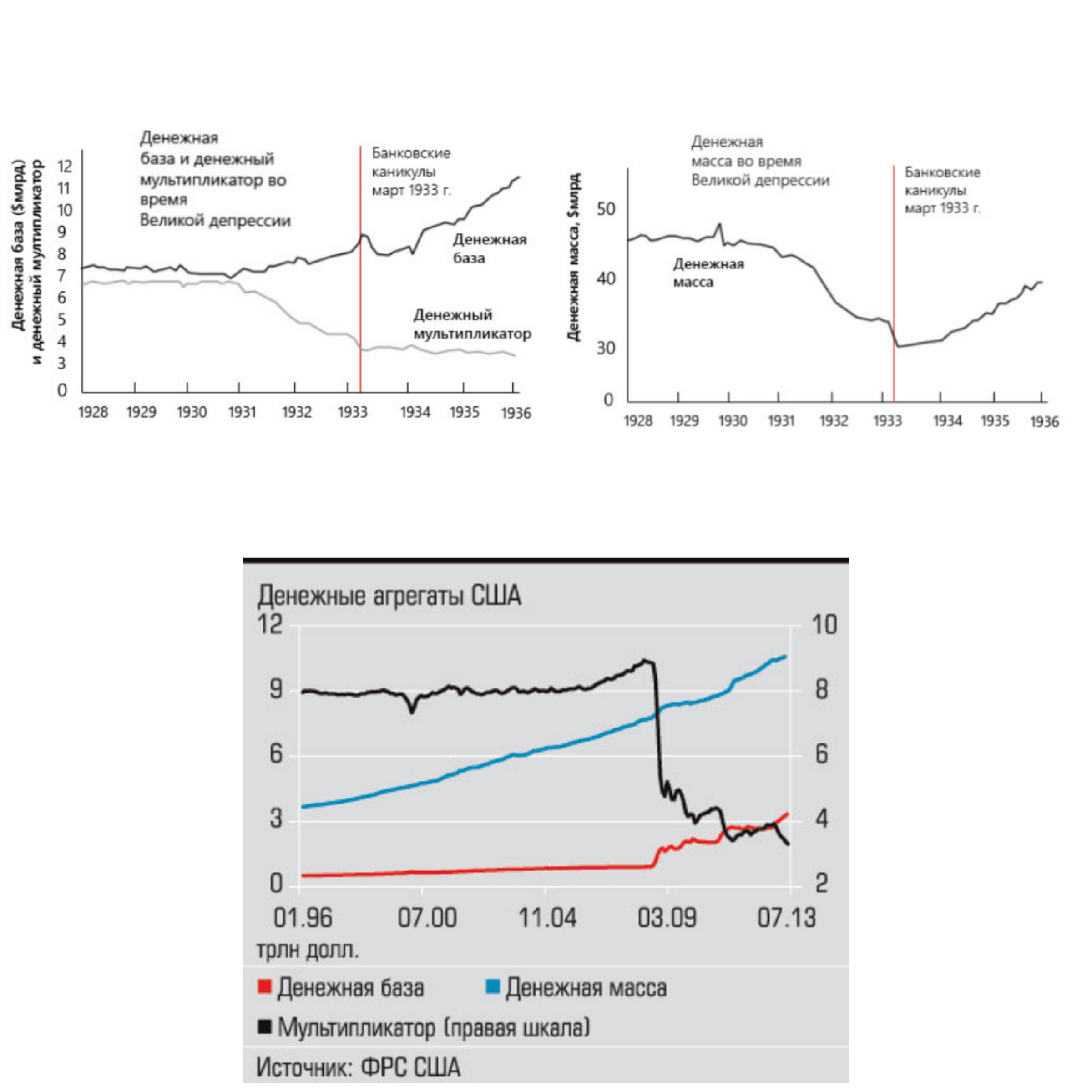

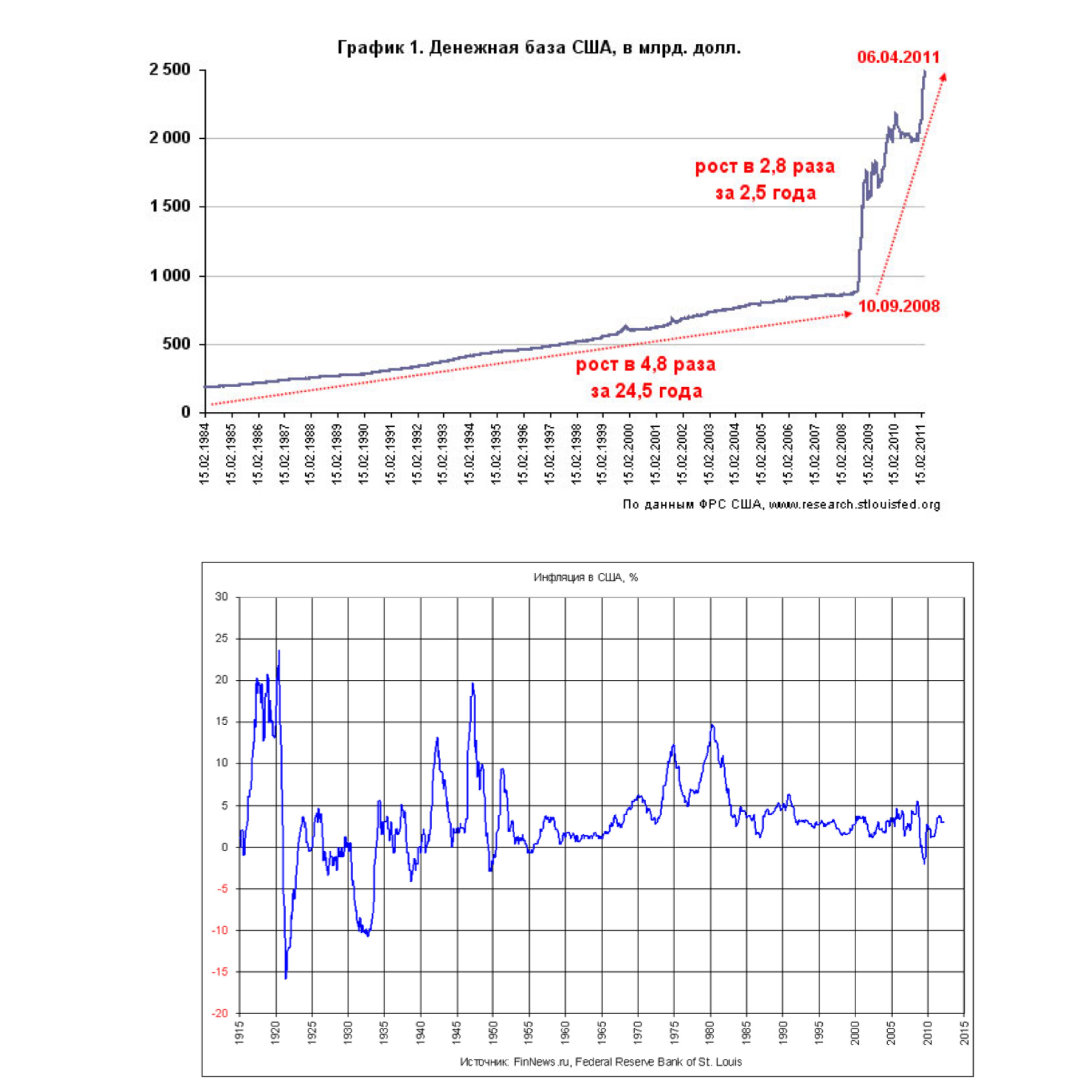

Мы можем видеть как во время Великой депрессии рост денежной базы не сопровождался ростом денежной массы, напротив, мы видим кратное сокращение последней. В 2008 году двукратное одномоментное увеличение денежной базы смогло удержать денежную массу от срыва в пропасть.

Вернемся к печатному станку. Нам необходимо понять как же ЦБ добавляет деньги в экономику. Вопреки распространенному мнению, ЦБ не просто печатает деньги.

На самом деле ЦБ выпускает деньги под приобретение тех или иных активов. В РФ эмиссия рублей осуществлялась посредством скупки валюты в резервы.

Те самые ЗВР - это фактически валютное обеспечение рублей, т.е. некий аналог золотого стандарта, где функцию золота выполняет иностранная валюта.

Так же ЦБ может наращивать денежную базу посредством скупки любый активов, но чаще всего он скупает валюту, облигации и золото.

Абсолютно понятно, что ЦБ может управлять денежной базой как увеличивая её, так и уменьшая. Если основным эмиссионным механизмом является скупка валюты, то сокращение денежной базы осуществляется посредством продажи валюты на рынке (валютные интервенции). Аналогично ЦБ поступает с облигациями и золотом.

Так же для управления денежной базой ЦБ прибегает к РЕПО. Данный механизм предполагает скупку ценных бумаг с обязательством их продажи на определённую дату. Таким образом Регулятор предоставляет ликвидность на определённый срок.

Эмиссия и инфляция!

Мы пришли к выводу, что обывательское представление о работе печатного станка имеет мало общего с реальность.

Процесс добавления денег в экономику состоит из двух стадий, а сама по себе эмиссия не так уж и сильно влияет на объем денег в экономике.

Экономистов не интересует эмиссия как таковая, их интересует как эмитированные деньги работают в экономике, а потому показатель денежной массы (ДМ) для них намного информативен, чем показатель денежной базы (ДБ).

В своих статьях экономисты в подавляющем большинстве случаев опираются на данные по ДМ отчего у обывателей возникает путаница. Когда обыватель читает экономическую статью, то он встречает там словосочетание "денежная масса". Значение термина в статье обычно не раскрывается, а потому читатель трактует его, руководствуясь интуицией. Фактически под ДМ он понимает совершенно другой термин - ДБ.

Самым распространённым заблуждением людей далёких от экономики является святая уверенность в том, что эмиссия неизбежно приводит к инфляции. В принципе в некоторой степени это так; логично предположить, что при увеличении денежной базы и денежной массы инфляция должна расти, а при обратном процессе снижаться.

На самом деле механизм работает несколько иначе, а линейная зависимость здесь отсутствует. В справедливости этого утверждения мы можем убедиться на конкретных контр - примерах.

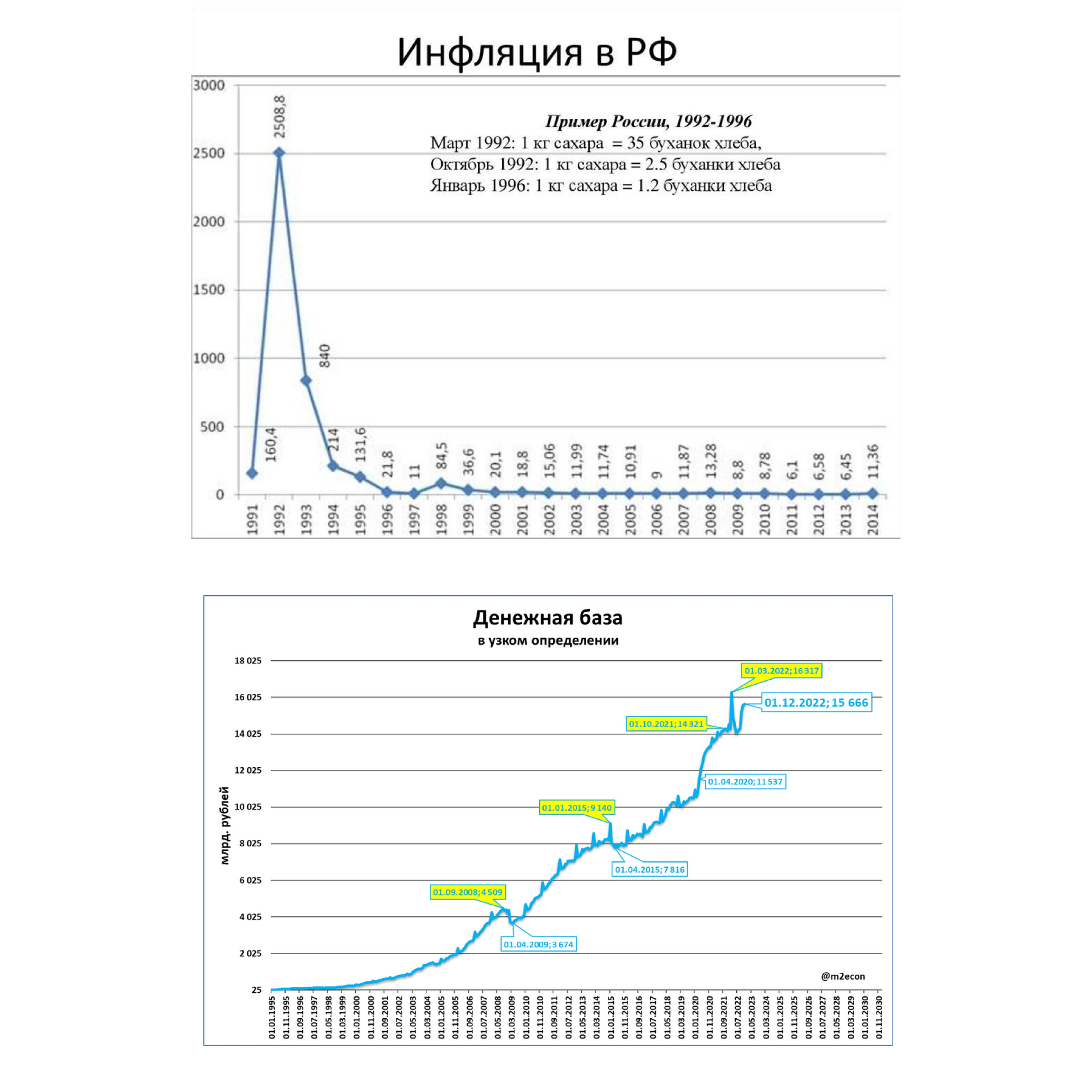

Несмотря на рост денежной массы в "нулевые" инфляция в этот период снижалась.

В период с 2000 г. по 2008 г. экономика России росла за счёт бурного потока нефтедолларов. Росли ДБ и ДМ, а инфляция хоть и была по сегодняшним меркам очень высокой, но всё же она перманентно снижалась.

В 2009 и 2014 ЦБ, пытаясь погасить пожар на валютном рынке усиленно сжигал ЗВР, выражаясь более научно, он проводил валютные интервенции. Банк России фактически сокращал денежную базу, изымая рубли из экономики. Сокращалась денежная база, но ещё сильнее сокращалась денежная масса.

Резкое сокращение денежной массы в 2007-2009 гг. ввергло экономику в тяжелейший кризис. Как видно из данного графика, сокращение денежной массы не способствовало снижению инфляции. Ситуация повторилась в 2014 г.

По логике большинства, сокращение ДМ и ДБ должно было привести к снижению инфляции, но на деле все было с точностью да наоборот. Именно в 2009 и 2014 мы наблюдали самые высокие инфляционные пики. Получается, что между эмиссией и инфляцией нет такой строгой корреляции как принято считать.

Рассмотрим другой пример. ФРС США и ЦБ ЕС перманентно увеличивали денежную базу с 2008 по 2020 гг., росла денежная масса, но несмотря на это, инфляция в тот период была на минимальных значениях.

Многократный рост денежной базы в США не привел к росту инфляции. Инфляции оставалась на минимальных значениях в течение целого десятилетия

Вопреки доминирующему даже в научных кругах мнению, инфляция - явление монетарное лишь отчасти. Я уже несколько лет пытаюсь достучаться до умов обывателей, доказывая им, что инфляция есть в конечном итоге производная спроса.

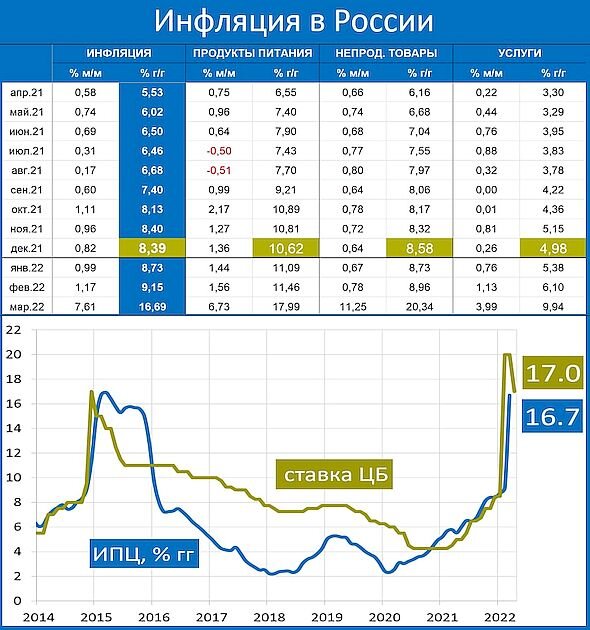

Таким образом, на инфляцию оказывает влияние не столько объем денежной массы, сколько стоимость кредита. А мы с вами знаем, что стоимость кредита зависит от процентной ставки, устанавливаемой Регулятором.

Снижая процентную ставку, ЦБ делает кредиты доступнее, это приводит к увеличению спроса, а следовательно и к росту цен. По этому механизму раскручивалась инфляция в РФ в 2020-2021 гг.

Когда ЦБ повышает ставку, кредиты становятся дороже, а товары и услуги менее доступными. Спрос падает, а вместе с ним падает и цена. Низкая инфляция в России 2016-2019 гг. стала следствием резкого повышения ЦБ ставки в 2014 году. Точно так же умеренно жёсткая денежно-кредитная политика 2022 г. придавит инфляцию уже в 2023 г.

Инфляция и ставка ЦБ. График из интернета.

Однако и здесь есть нюансы. Если товарный рынок перенасыщен предложением (затоваривание), то сколько ни понижай ставку и ни печатай денег раскрутить товарную инфляцию не удастся. Пример ЕС и США в период с 2009 по 2019 гг.

Таким образом, для того чтобы работа печатного станка оказала влияние на цены необходимо соблюдение следующих условий:

- на рынке должно отсутствовать затоваривание,

- напечатанные деньги должны оказаться на руках у населения,

- товары и услуги должны быть востребованы населением,

- отсутствие у населения сберегательных поведенческих паттернов.

Инфляция в России вызвана вовсе не эмиссией рублей, а главным образом пятью факторами:

- недостаточной конкуренцией в определенных отраслях экономики,

- ежегодным ростом акцизов тарифов в т. ч. ЖКХ,

- дефицитом предложения по некоторым категориям товаров (импортозавимость);

- экспортной ориентацией экономики, следствием чего рубль остаётся вечно слабой и волатильной валютой;

- поведенческими паттернами населения.

Когда эмиссия не приводит к инфляции?

Мы пришли к выводу, что эмиссия хоть и является по своей природе проинфляционным фактором, преувеличивать её вклад в рост потребительских нельзя.

История знает примеры когда одномоментная двукратная эмиссия не приводила росту цен. Напротив, с её помощью едва удавалось спасти экономику от дефляционного коллапса.

И напротив, на целом ряде примеров я доказал, что сокращение денежной базы, может способствовать росту инфляции, что в первом приближении выглядит абсурдно.

Ничего абсурдного здесь нет, а причина же лежит на поверхности: не только обыватели, но даже самые именитые экономисты не понимают природу инфляции.

Сегодня в экономической науке доминирует представление об инфляции как о явлении чисто монетарной (денежной) природы. То есть, инфляция существует потому что существуют деньги.

Такой взгляд на инфляцию имел отец - основатель монетаризма Милтон Фридман. Его ученики и последователи руководят сегодня такими структурами как ФРС, ЕЦБ, МВФ и т.п.

Я считаю, что Фридман несколько преувеличивал роль денег, хотя и допускаю, что его слова про монетарную природу инфляции были либо неправильно истолкованы, либо просто вырваны из контекста.

Моя позиция заключается в том, что

инфляция есть в конечном итоге производная спроса!

Если мы примем это определение, то всё сразу встанет на свои. Эмиссия может стать причиной роста цен, только при соблюдении ряда условий. Предлагаю разобрать эту тему более подробно.

Условие 1. На рынке товаров и услуг должно отсутствовать затоваривание.

Мы с вами можем убедиться в справедливости данного утверждения на конкретных примерах.

Масштабы эмиссии в США и ЕС кратно превосходят масштабы эмиссии в РФ. В отдельные периоды истории денежная база удваивалась менее чем за год, несмотря на это, инфляция в странах Запада находились на околонулевых значениях в течение десятка лет.

Напротив, в РФ несмотря на достаточно жестокую денежно-кредитную политику, инфляция оставалась высокой, во всякой случае по меркам Запада.

Всё дело в том, что западные рынки испытывали хронический профицит товаров и услуг на протяжении почти двух десятилетий. Предложение обгоняло спрос, а цены годами стояли на месте.

В отличие от западных рынков, российских рынок испытает хронический дефицит предложения, а потому цены будут расти даже если печатный станок остановится.

С другой стороны, бесконтрольная эмиссия в условиях ненасыщенного предложением рынка, действительно может стать причиной галопирующей или даже гиперинфляции, однако для этого должно соблюдаться второе условие, которое мы рассмотрим ниже.

Условие 2. Напечатанные деньги должны оказаться на руках у населения.

Если избыточная денежная масса не попадает на руки населению, то привести к росту цен на рынке товаров и услуг она не сможет.

Всё просто, если деньги раздать населению, то оно начнёт их использовать для приобретения товаров и услуг. Если денег стало больше, а количество товаров и услуг не увеличилось на эквивалентную величину, то цены будут расти.

Однако, в данных условиях рост цен может быть вызвать не только эмиссией, но и банальным удешевлением кредита. Можно, не увеличивая денежную базу, понизить ключевую ставку, что поспособствует увеличению спроса и росту цен.

Как сказал один известный американский экономист:

Не важно сколько вы напечатаете денег, если они не попадут на руки населению роста инфляции не будет.

Избыточная денежная масса обычно санируется в финансовом секторе экономики. На финансовых рынках мы обычно наблюдаем локальную инфляцию, но и её можно купировать инструментами денежно - кредитной политики.

Деньги от печатного станка в большинстве случаев (РФ не исключение) не попадают на руки населению, а потому эмиссия не оказывает значимого влияния на рост цен.

С другой стороны, у нас есть пример Турции, где мягкая денежно-кредитная политика привела к галопирующей инфляции. Рост денежной базы в купе с околонулевыми ставками поставил страну на грань финансовой катастрофы.

Условие 3. Товары и услуги должны быть востребованы населением

Даже в условиях гиперинфляции отдельные категории товаров либо не дорожают вовсе, либо дорожают незначительно по отношению к средней инфляции.

Например, в условиях гиперинфляции вода в колодце (даже если он кому-то принадлежит) условно бесплатна. Воды в Центральной России в избытке, а потому если условных собственник колодца будет повышать плату, то покупатели перестанут им пользоваться. Каждый выроет себе колодец на огороде.

В некоторых странах Ближнего Востока в 80-е годы на фоне очень высокой инфляции не дорожал бензин. Им буквально мыли улицы, т.к. он стоил банально дешевле воды.

Условие 4. Отсутствие у населения сберегательных поведенческих паттернов.

Здесь всё очень просто, чем больше население склонно сберегать, тем ниже инфляция, при прочих равных разумеется.

Население США менее склонно к сберегательной манере поведения, нежели население ЕС. Поэтому, даже несмотря на более высокий уровень издержек в экономике ЕС, инфляция в развитых странах Западной Европы, ниже чем в США. Во всяком случае так было до 2021 года.

Европа зависит от импорта ресурсов намного сильнее, чем США, а поэтому инфляция издержек там всегда была намного выше, но сберегательная модель потребления населения нивелировала этот эффект.

В России население никогда не отличалось сберегательным поведением, а потому не стоит удивляться росту цен на квартиры, машины и айфоны.

Только наш человек с зарплатой 25 000 рублей будет покупать айфон стоимостью 80 000 рублей и ездить на автомобиле стоимостью 2 000 000 руб. Спасибо потребительскому кредитованию. В Германии подобное невозможно. Немцы очень прижимисты.

Таким образом, мы пришли к выводу, что инфляция есть явление монетарной природы лишь отчасти.

Эмиссия и недвижимость!

Мы подошли к самому главному вопросу: "Как ведет себя недвижимость в условиях избыточной эмиссии?"

Очень часто можно услышать утверждение, что недвижимость представляет собой кубышку, для парковки "лишних денег".

В развитых экономиках избыточная денежная масса обычно санируется хотя, правильнее сказать, депонируется в финансовом секторе.

Мы с вами знаем, что недвижимость обладает свойствами финансового актива, а потому она имеет не только функциональную, но ещё и инвестиционную ценность.

Проблема заключается в том, что владение недвижимостью сопряжено с достаточно солидными издержками. Владение жильём как минимум обязывает собственника нести ежемесячные расходы на ЖКХ.

Кроме того, недвижимость облагается налогом на собственность, а потому держать сбережения в бетоне всегда на порядок более накладно, чем в тех же ценных бумагах.

Вопреки распространенному мнению, недвижимость не приносит пассивного дохода. Аренда есть полноценный бизнес со всеми вытекающими издержками и рисками.

Итак, недвижимость, хоть и обладает свойствами финансового актива, в качестве объекта инвестиций и сбережений сильно уступает другим традиционным инструментам (акции, облигации, валюта и т.п.)

Посудите сами, так называемый "пассивный доход" от недвижимости в несколько раз уступает банальному депозиту. Недвижимость, в отличие от акций имеет низкий потолок роста и крайне низкую ликвидность.

Ну и ежемесячные издержки на содержание собственности не дают возможность законсервировать объект до лучших времён. То есть, если квартира не сдаётся, владелец получаешь отрицательный доход.

Таким образом, напрашивается следующий вывод: бетон как финансовый актив, вряд ли походит на роль санитара избыточной денежной массы экономики.

А может быть я ошибаюсь?

Кто - то обязательно попросит привести исторические примеры, когда недвижимость дешевела при кратном увеличение денежной базы (эмиссии).

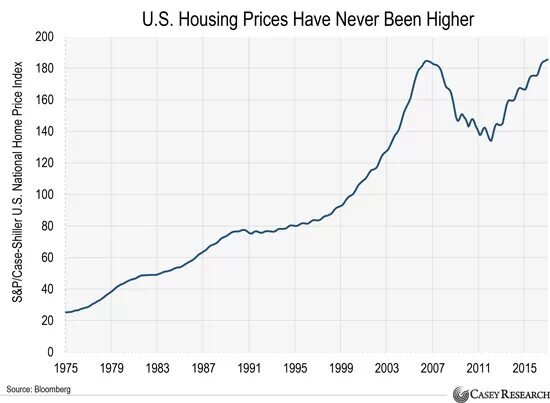

Пример 1. США 2007-2012

Несмотря на более чем двукратный рост денежной базы, недвижимость существенно обвалилась в цене.

Здесь особенно тонкие тролли могут парировать тем, что недвижимость с 2013 года опять начала расти и к 2017 году отыграла кризисный обвал.

На самом деле ничего удивительного здесь нет. Цены на недвижимость в США перешли к росту на фоне роста американской экономики.

Мы помним, что единственным устойчивым драйвером роста цен на недвижимость является экономический рост.

Пример 2. Япония 1990-2022

Этот пример интереснее. На протяжении трёх десятилетий экономика Японии стагнирует. Несмотря на многократный рост денежной базы за 30 лет, цены на недвижимость стоят как вкопанные.

Получается, что экстремально мягкая ДКП десятилетиями не может сдвинуть цены с мёртвой точки?

Да!

Пример 3. Китай 2020-2022

Китайский пример ещё интереснее. Народный банк Китая придерживается относительно мягкой ДКП, экономика растет, а цены на недвижимость с 2021 года падают.

Как же так вышло?

Причина банальна - затоваривание рынка. Китай понастроил целые города человейников в эпоху инвестиционного бума.

Китайцы здесь чем-то похожи на россиян. Они очень верили в бетон, предпочитая держать сбережения в квадратных метрах, которые "всегда дорожают".

Песец пришёл откуда не ждали. Китайская экономика начала буксовать, рост реальных доходов замедлился, а население внезапно обнаружило, что цены на бетон перестали расти. На рынке началась стагнация, а когда инвесторы поняли, что вторичку просто некому продать, началось падение цен.

Таким образом я убедительно доказал, что цены на недвижимость зависят главным образом от спроса населения, а не от количества напечатанных денег, инфляции, магнитных бурь и ретроградного Юпитера.

Источник: ссылка

Смотрите также:

Ставка ЦБ и экономический рост (выступление С Блинова) История роста отечественной экономики

ЦИФРОВОЙ ГОСПЛАН - будущее экономики России! Пример ИРАНА. Путин на ПМЭФ. Эмбарго на золото//Бабаков

Кристалл роста. К русскому экономическому чуду

ПОВЕСТКА ДНЯ

Меня часто спрашивают о том как эмиссия отразится на стоимости жилья. Вроде бы эмиссия - фактор провоцирующий инфляцию, а потому цены должны расти.

Станок. Фото из интернета

Различные околоэкономические интернет - каналы в течение нескольких месяцев спекулируют на статистических данных, свидетельствующих о росте денежной массы. Это преподносится как прелюдия к гиперинфляции.

Большинство думает, что государство (хотя на самом деле это функция ЦБ) печатает деньги для покрытия дефицита бюджета. В сознании масс прочно закрепилась определённая логическая связка: печатный станок = гиперинфляция.

Простой человек видит этот процесс так:

"дефицит бюджета вынуждает государство включить печатный станок, начинается бешеная эмиссия рублей следствием которой является гиперинфляция."

Действительно, финансирование дефицита бюджета посредством необеспеченной эмиссии - явление очень распространенное в различных банановых экономиках. Это называется красивым словом "сеньораж", его - то мы и наблюдали в России в 90-е годы.

Отсылка к гиперинфляции 90-х до сих пор ловко используется маркетологами как инструмент для увеличения продаж.

С банановыми экономиками всё ясно: печатаем деньги, облагаем население инфляционное налогом, решаем проблему хронически дефицитного бюджета.

Однако в данную логику не вписывается то обстоятельство, что центральные банки самых экономически успешных стран тоже не брезгуют эмиссией, но при этом с финансами их стран все в порядке. Видимо всё зависит от того как этим самым станком пользоваться.

Важно понимать, что предложение денег - процесс двухуровневый.

На первом уровне посредством эмиссии ЦБ формируется денежная база (ДБ). Важно не путать ДБ с другим важнейшим показателем - денежной массой (ДМ). ДМ же создаётся самой экономикой уже на втором уровне. Таким образом ДМ не подконтрольна ЦБ.

Мы видим, что при ДБ равной 15,8 трлн руб. ДМ (М2) составляет 46,1 трлн руб. То есть ЦБ напечатал 15,8 трлн, а экономика превратила их в 46,1 трлн. Таким образом, предложение денег в экономике в 3 раза превышает напечатанный ЦБ объем. Фото из интернета

ДМ создаётся банковским сектором и зависит от банковского мультипликатора, который в конечном итоге является показателем экономической активности.

Интересно, что объем денежной массы в разы превышает объем денежной базы.

1 напечатанный ЦБ рубль может быть превращён экономикой в 3-10 рублей. В этом примере ДБ равна 1 рублю, а ДМ равна 3-10 рублям. Во сколько превратиться в итоге 1 рубль в 3 или 10 зависит от мультипликатора.

Теперь вы понимаете почему смешны посты всех этих полуграмотных блогеров, спекулирующих на данной теме. Они буквально расписываются в своей некомпетентности, заявляя что:

ЦБ на фоне кризиса резко нарастил денежную массу, напечатав n- триллионов рублей.

Денежная масса и денежная база. Как видите, ДМ в несколько раз больше ДБ.

ЦБ предоставляет лишь денежную базу, которая, в свою очередь является лишь фундаментом для денежной массы.

Воспользуемся аналогией со строительством дома. ЦБ предоставляет фундамент (ДБ), а что будет на нём построено (ДМ) избушка или небоскрёб зависит от активности экономических агентов. Мы понимаем, что объем здания в разы превосходит объем фундамента.

Таким образом, денежная масса, т.е. предложение денег зависит не столько от эмиссии ЦБ, сколько от эффективности банковского сектора и активности экономики.

Влияние печатного станка на предложение денег (ДМ) не стоит преувеличивать. История знает множество примеров, когда при росте денежной базы, денежная масса либо росла незначительно, либо вовсе сокращалась.

С другой стороны, в подавляющем большинстве случаев рост денежной базы приводит и к росту денежной массы, но поскольку банковский мультипликатор изменчив, то линейная зависимость здесь отсутствует.

Мы можем видеть как во время Великой депрессии рост денежной базы не сопровождался ростом денежной массы, напротив, мы видим кратное сокращение последней. В 2008 году двукратное одномоментное увеличение денежной базы смогло удержать денежную массу от срыва в пропасть.

Вернемся к печатному станку. Нам необходимо понять как же ЦБ добавляет деньги в экономику. Вопреки распространенному мнению, ЦБ не просто печатает деньги.

На самом деле ЦБ выпускает деньги под приобретение тех или иных активов. В РФ эмиссия рублей осуществлялась посредством скупки валюты в резервы.

Те самые ЗВР - это фактически валютное обеспечение рублей, т.е. некий аналог золотого стандарта, где функцию золота выполняет иностранная валюта.

Так же ЦБ может наращивать денежную базу посредством скупки любый активов, но чаще всего он скупает валюту, облигации и золото.

Абсолютно понятно, что ЦБ может управлять денежной базой как увеличивая её, так и уменьшая. Если основным эмиссионным механизмом является скупка валюты, то сокращение денежной базы осуществляется посредством продажи валюты на рынке (валютные интервенции). Аналогично ЦБ поступает с облигациями и золотом.

Так же для управления денежной базой ЦБ прибегает к РЕПО. Данный механизм предполагает скупку ценных бумаг с обязательством их продажи на определённую дату. Таким образом Регулятор предоставляет ликвидность на определённый срок.

Эмиссия и инфляция!

Мы пришли к выводу, что обывательское представление о работе печатного станка имеет мало общего с реальность.

Процесс добавления денег в экономику состоит из двух стадий, а сама по себе эмиссия не так уж и сильно влияет на объем денег в экономике.

Экономистов не интересует эмиссия как таковая, их интересует как эмитированные деньги работают в экономике, а потому показатель денежной массы (ДМ) для них намного информативен, чем показатель денежной базы (ДБ).

В своих статьях экономисты в подавляющем большинстве случаев опираются на данные по ДМ отчего у обывателей возникает путаница. Когда обыватель читает экономическую статью, то он встречает там словосочетание "денежная масса". Значение термина в статье обычно не раскрывается, а потому читатель трактует его, руководствуясь интуицией. Фактически под ДМ он понимает совершенно другой термин - ДБ.

Самым распространённым заблуждением людей далёких от экономики является святая уверенность в том, что эмиссия неизбежно приводит к инфляции. В принципе в некоторой степени это так; логично предположить, что при увеличении денежной базы и денежной массы инфляция должна расти, а при обратном процессе снижаться.

На самом деле механизм работает несколько иначе, а линейная зависимость здесь отсутствует. В справедливости этого утверждения мы можем убедиться на конкретных контр - примерах.

Несмотря на рост денежной массы в "нулевые" инфляция в этот период снижалась.

В период с 2000 г. по 2008 г. экономика России росла за счёт бурного потока нефтедолларов. Росли ДБ и ДМ, а инфляция хоть и была по сегодняшним меркам очень высокой, но всё же она перманентно снижалась.

В 2009 и 2014 ЦБ, пытаясь погасить пожар на валютном рынке усиленно сжигал ЗВР, выражаясь более научно, он проводил валютные интервенции. Банк России фактически сокращал денежную базу, изымая рубли из экономики. Сокращалась денежная база, но ещё сильнее сокращалась денежная масса.

Резкое сокращение денежной массы в 2007-2009 гг. ввергло экономику в тяжелейший кризис. Как видно из данного графика, сокращение денежной массы не способствовало снижению инфляции. Ситуация повторилась в 2014 г.

По логике большинства, сокращение ДМ и ДБ должно было привести к снижению инфляции, но на деле все было с точностью да наоборот. Именно в 2009 и 2014 мы наблюдали самые высокие инфляционные пики. Получается, что между эмиссией и инфляцией нет такой строгой корреляции как принято считать.

Рассмотрим другой пример. ФРС США и ЦБ ЕС перманентно увеличивали денежную базу с 2008 по 2020 гг., росла денежная масса, но несмотря на это, инфляция в тот период была на минимальных значениях.

Многократный рост денежной базы в США не привел к росту инфляции. Инфляции оставалась на минимальных значениях в течение целого десятилетия

Вопреки доминирующему даже в научных кругах мнению, инфляция - явление монетарное лишь отчасти. Я уже несколько лет пытаюсь достучаться до умов обывателей, доказывая им, что инфляция есть в конечном итоге производная спроса.

Таким образом, на инфляцию оказывает влияние не столько объем денежной массы, сколько стоимость кредита. А мы с вами знаем, что стоимость кредита зависит от процентной ставки, устанавливаемой Регулятором.

Снижая процентную ставку, ЦБ делает кредиты доступнее, это приводит к увеличению спроса, а следовательно и к росту цен. По этому механизму раскручивалась инфляция в РФ в 2020-2021 гг.

Когда ЦБ повышает ставку, кредиты становятся дороже, а товары и услуги менее доступными. Спрос падает, а вместе с ним падает и цена. Низкая инфляция в России 2016-2019 гг. стала следствием резкого повышения ЦБ ставки в 2014 году. Точно так же умеренно жёсткая денежно-кредитная политика 2022 г. придавит инфляцию уже в 2023 г.

Инфляция и ставка ЦБ. График из интернета.

Однако и здесь есть нюансы. Если товарный рынок перенасыщен предложением (затоваривание), то сколько ни понижай ставку и ни печатай денег раскрутить товарную инфляцию не удастся. Пример ЕС и США в период с 2009 по 2019 гг.

Таким образом, для того чтобы работа печатного станка оказала влияние на цены необходимо соблюдение следующих условий:

- на рынке должно отсутствовать затоваривание,

- напечатанные деньги должны оказаться на руках у населения,

- товары и услуги должны быть востребованы населением,

- отсутствие у населения сберегательных поведенческих паттернов.

Инфляция в России вызвана вовсе не эмиссией рублей, а главным образом пятью факторами:

- недостаточной конкуренцией в определенных отраслях экономики,

- ежегодным ростом акцизов тарифов в т. ч. ЖКХ,

- дефицитом предложения по некоторым категориям товаров (импортозавимость);

- экспортной ориентацией экономики, следствием чего рубль остаётся вечно слабой и волатильной валютой;

- поведенческими паттернами населения.

Когда эмиссия не приводит к инфляции?

Мы пришли к выводу, что эмиссия хоть и является по своей природе проинфляционным фактором, преувеличивать её вклад в рост потребительских нельзя.

История знает примеры когда одномоментная двукратная эмиссия не приводила росту цен. Напротив, с её помощью едва удавалось спасти экономику от дефляционного коллапса.

И напротив, на целом ряде примеров я доказал, что сокращение денежной базы, может способствовать росту инфляции, что в первом приближении выглядит абсурдно.

Ничего абсурдного здесь нет, а причина же лежит на поверхности: не только обыватели, но даже самые именитые экономисты не понимают природу инфляции.

Сегодня в экономической науке доминирует представление об инфляции как о явлении чисто монетарной (денежной) природы. То есть, инфляция существует потому что существуют деньги.

Такой взгляд на инфляцию имел отец - основатель монетаризма Милтон Фридман. Его ученики и последователи руководят сегодня такими структурами как ФРС, ЕЦБ, МВФ и т.п.

Я считаю, что Фридман несколько преувеличивал роль денег, хотя и допускаю, что его слова про монетарную природу инфляции были либо неправильно истолкованы, либо просто вырваны из контекста.

Моя позиция заключается в том, что

инфляция есть в конечном итоге производная спроса!

Если мы примем это определение, то всё сразу встанет на свои. Эмиссия может стать причиной роста цен, только при соблюдении ряда условий. Предлагаю разобрать эту тему более подробно.

Условие 1. На рынке товаров и услуг должно отсутствовать затоваривание.

Мы с вами можем убедиться в справедливости данного утверждения на конкретных примерах.

Масштабы эмиссии в США и ЕС кратно превосходят масштабы эмиссии в РФ. В отдельные периоды истории денежная база удваивалась менее чем за год, несмотря на это, инфляция в странах Запада находились на околонулевых значениях в течение десятка лет.

Напротив, в РФ несмотря на достаточно жестокую денежно-кредитную политику, инфляция оставалась высокой, во всякой случае по меркам Запада.

Всё дело в том, что западные рынки испытывали хронический профицит товаров и услуг на протяжении почти двух десятилетий. Предложение обгоняло спрос, а цены годами стояли на месте.

В отличие от западных рынков, российских рынок испытает хронический дефицит предложения, а потому цены будут расти даже если печатный станок остановится.

С другой стороны, бесконтрольная эмиссия в условиях ненасыщенного предложением рынка, действительно может стать причиной галопирующей или даже гиперинфляции, однако для этого должно соблюдаться второе условие, которое мы рассмотрим ниже.

Условие 2. Напечатанные деньги должны оказаться на руках у населения.

Если избыточная денежная масса не попадает на руки населению, то привести к росту цен на рынке товаров и услуг она не сможет.

Всё просто, если деньги раздать населению, то оно начнёт их использовать для приобретения товаров и услуг. Если денег стало больше, а количество товаров и услуг не увеличилось на эквивалентную величину, то цены будут расти.

Однако, в данных условиях рост цен может быть вызвать не только эмиссией, но и банальным удешевлением кредита. Можно, не увеличивая денежную базу, понизить ключевую ставку, что поспособствует увеличению спроса и росту цен.

Как сказал один известный американский экономист:

Не важно сколько вы напечатаете денег, если они не попадут на руки населению роста инфляции не будет.

Избыточная денежная масса обычно санируется в финансовом секторе экономики. На финансовых рынках мы обычно наблюдаем локальную инфляцию, но и её можно купировать инструментами денежно - кредитной политики.

Деньги от печатного станка в большинстве случаев (РФ не исключение) не попадают на руки населению, а потому эмиссия не оказывает значимого влияния на рост цен.

С другой стороны, у нас есть пример Турции, где мягкая денежно-кредитная политика привела к галопирующей инфляции. Рост денежной базы в купе с околонулевыми ставками поставил страну на грань финансовой катастрофы.

Условие 3. Товары и услуги должны быть востребованы населением

Даже в условиях гиперинфляции отдельные категории товаров либо не дорожают вовсе, либо дорожают незначительно по отношению к средней инфляции.

Например, в условиях гиперинфляции вода в колодце (даже если он кому-то принадлежит) условно бесплатна. Воды в Центральной России в избытке, а потому если условных собственник колодца будет повышать плату, то покупатели перестанут им пользоваться. Каждый выроет себе колодец на огороде.

В некоторых странах Ближнего Востока в 80-е годы на фоне очень высокой инфляции не дорожал бензин. Им буквально мыли улицы, т.к. он стоил банально дешевле воды.

Условие 4. Отсутствие у населения сберегательных поведенческих паттернов.

Здесь всё очень просто, чем больше население склонно сберегать, тем ниже инфляция, при прочих равных разумеется.

Население США менее склонно к сберегательной манере поведения, нежели население ЕС. Поэтому, даже несмотря на более высокий уровень издержек в экономике ЕС, инфляция в развитых странах Западной Европы, ниже чем в США. Во всяком случае так было до 2021 года.

Европа зависит от импорта ресурсов намного сильнее, чем США, а поэтому инфляция издержек там всегда была намного выше, но сберегательная модель потребления населения нивелировала этот эффект.

В России население никогда не отличалось сберегательным поведением, а потому не стоит удивляться росту цен на квартиры, машины и айфоны.

Только наш человек с зарплатой 25 000 рублей будет покупать айфон стоимостью 80 000 рублей и ездить на автомобиле стоимостью 2 000 000 руб. Спасибо потребительскому кредитованию. В Германии подобное невозможно. Немцы очень прижимисты.

Таким образом, мы пришли к выводу, что инфляция есть явление монетарной природы лишь отчасти.

Эмиссия и недвижимость!

Мы подошли к самому главному вопросу: "Как ведет себя недвижимость в условиях избыточной эмиссии?"

Очень часто можно услышать утверждение, что недвижимость представляет собой кубышку, для парковки "лишних денег".

В развитых экономиках избыточная денежная масса обычно санируется хотя, правильнее сказать, депонируется в финансовом секторе.

Мы с вами знаем, что недвижимость обладает свойствами финансового актива, а потому она имеет не только функциональную, но ещё и инвестиционную ценность.

Проблема заключается в том, что владение недвижимостью сопряжено с достаточно солидными издержками. Владение жильём как минимум обязывает собственника нести ежемесячные расходы на ЖКХ.

Кроме того, недвижимость облагается налогом на собственность, а потому держать сбережения в бетоне всегда на порядок более накладно, чем в тех же ценных бумагах.

Вопреки распространенному мнению, недвижимость не приносит пассивного дохода. Аренда есть полноценный бизнес со всеми вытекающими издержками и рисками.

Итак, недвижимость, хоть и обладает свойствами финансового актива, в качестве объекта инвестиций и сбережений сильно уступает другим традиционным инструментам (акции, облигации, валюта и т.п.)

Посудите сами, так называемый "пассивный доход" от недвижимости в несколько раз уступает банальному депозиту. Недвижимость, в отличие от акций имеет низкий потолок роста и крайне низкую ликвидность.

Ну и ежемесячные издержки на содержание собственности не дают возможность законсервировать объект до лучших времён. То есть, если квартира не сдаётся, владелец получаешь отрицательный доход.

Таким образом, напрашивается следующий вывод: бетон как финансовый актив, вряд ли походит на роль санитара избыточной денежной массы экономики.

А может быть я ошибаюсь?

Кто - то обязательно попросит привести исторические примеры, когда недвижимость дешевела при кратном увеличение денежной базы (эмиссии).

Пример 1. США 2007-2012

Несмотря на более чем двукратный рост денежной базы, недвижимость существенно обвалилась в цене.

Здесь особенно тонкие тролли могут парировать тем, что недвижимость с 2013 года опять начала расти и к 2017 году отыграла кризисный обвал.

На самом деле ничего удивительного здесь нет. Цены на недвижимость в США перешли к росту на фоне роста американской экономики.

Мы помним, что единственным устойчивым драйвером роста цен на недвижимость является экономический рост.

Пример 2. Япония 1990-2022

Этот пример интереснее. На протяжении трёх десятилетий экономика Японии стагнирует. Несмотря на многократный рост денежной базы за 30 лет, цены на недвижимость стоят как вкопанные.

Получается, что экстремально мягкая ДКП десятилетиями не может сдвинуть цены с мёртвой точки?

Да!

Пример 3. Китай 2020-2022

Китайский пример ещё интереснее. Народный банк Китая придерживается относительно мягкой ДКП, экономика растет, а цены на недвижимость с 2021 года падают.

Как же так вышло?

Причина банальна - затоваривание рынка. Китай понастроил целые города человейников в эпоху инвестиционного бума.

Китайцы здесь чем-то похожи на россиян. Они очень верили в бетон, предпочитая держать сбережения в квадратных метрах, которые "всегда дорожают".

Песец пришёл откуда не ждали. Китайская экономика начала буксовать, рост реальных доходов замедлился, а население внезапно обнаружило, что цены на бетон перестали расти. На рынке началась стагнация, а когда инвесторы поняли, что вторичку просто некому продать, началось падение цен.

Таким образом я убедительно доказал, что цены на недвижимость зависят главным образом от спроса населения, а не от количества напечатанных денег, инфляции, магнитных бурь и ретроградного Юпитера.

Источник: ссылка

Смотрите также:

Ставка ЦБ и экономический рост (выступление С Блинова) История роста отечественной экономики

ЦИФРОВОЙ ГОСПЛАН - будущее экономики России! Пример ИРАНА. Путин на ПМЭФ. Эмбарго на золото//Бабаков

Кристалл роста. К русскому экономическому чуду

ПОВЕСТКА ДНЯ