Доходное место: в каких странах менее рискованно вкладывать деньги

Источник

Высокая волатильность биржевых индексов отражает повышенные риски инвестиций в фондовый рынок страны. Эксперт по фондовому рынку «БКС Брокер» Михаил Зельцер исследовал показатели риска индексов акций крупнейших экономик мира и выявил страны, наиболее привлекательные для вложения средств с точки зрения риска и доходности

Движение цен рисковых активов на мировых финансовых рынках под влиянием геополитических, экономических и, как показал «коронакризис», гуманитарных факторов, как правило, характеризуется однонаправленностью. Глобальные позитивные драйверы приводят к притоку инвесторов в финансовые инструменты подавляющего большинства стран, рост же неопределенности выливается в падение биржевых индексов.

Однако фондовые инструменты крупнейших экономик по-разному проявляют чувствительность к тем или иным факторам их ценообразования. Ряд стран демонстрируют большую устойчивость цен национальных активов к факторам внешней среды, акцентируя внимание участников рынка на внутренних условиях инвестиций. Напротив, фондовые площадки других государств способны проявлять повышенную отзывчивость к общемировым трендам, усугубляя ситуацию и внутристрановыми особенностями.

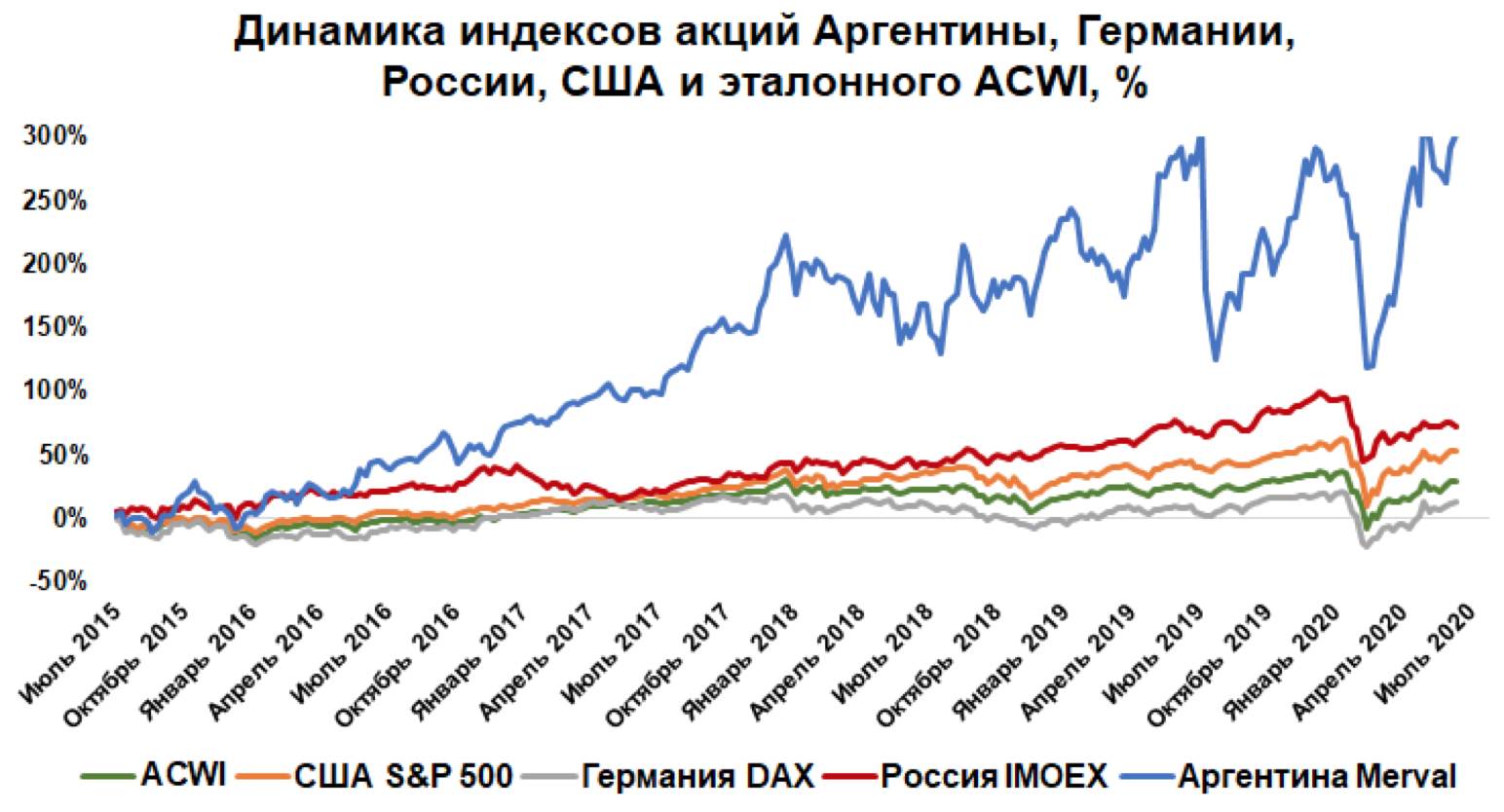

На рисунке представлена экстремальная волатильность биржевого индекса Аргентины Merval: риск инвестиций в акции компаний страны кратно превышает показатели риска ведущих биржевых площадок.

Вообще говоря, привлекательность фондового рынка страны подразумевает оценку его потенциала, или доходности вложений, и присущих инвестиционному процессу рисков. Если получение прибыли носит вероятностный характер, а доходность прошлых периодов не гарантирует достижения положительного результата в будущем, то, исследуя статистические зависимости движения цен фондовых инструментов на больших исторических массивах данных, можно с высокой степенью достоверности определить рискованность инвестиций и допустимые масштабы убытков.

В конечном счете страны с повышенной волатильностью биржевых индексов и чувствительностью к негативным общемировым тенденциям будут характеризоваться и существенным риском получения потерь по инвестициям.

С целью оценки устойчивости национальных фондовых площадок к процессам, протекающим на глобальных рынках капитала, проведем исследование показателей риска индексов акций крупнейших экономик мира и выявим наиболее привлекательные страны для вложения средств с позиции риска и доходности инвестиций.

Как проводилась оценка

Базой исследования выбраны биржевые индексы стран из группы 20 ведущих экономик мира. На долю стран G-20 приходится порядка 80% глобального ВВП и примерно столько же от общей капитализации всех фондовых рынков мира, взлетевшей к началу 2020 года выше $85 трлн.

Эталонным показателем или бенчмарком для сравнения страновых фондовых индексов выступил глобальный индекс MSCI All Country World Index (ACWI), отражающий динамику 23 развитых и 26 развивающихся рынков акций.

Временной интервал оценки - 5 лет, с июля 2015 года и по настоящее время на основе недельных значений индексов. Столь долгосрочный характер наблюдения за динамкой мировых рынков акций обусловлен необходимостью получения более достоверных результатов. С учетом существенных изменений цен биржевых активов в первой половине 2020 года на волне экономико-гуманитарного кризиса из-за возведения барьеров распространению пандемии, отдельно проведен анализ устойчивости страновых индексов акций и за последние 12 месяцев.

В качестве индикаторов риска инвестиций в страновые индексы рассматриваются следующие показатели:

Бета-коэффициент (β) - показатель, характеризующий чувствительность национального индекса акций к изменению эталонного MSCI ACWI за аналогичный период времени. Нормативное значение β равно 1.

Страновой индекс со значением «бета» больше 1 характеризуется повышенным риском вложения средств. Например, если текущая годовая «бета» рынка Бразилии составила 1,12 по отношению к бенчмарку MSCI ACWI, это означает, что при изменении глобального индекса на 1% индекс Bovespa изменится сильнее - на 1,12%.

Однако повышенный бета-коэффициент индекса акций может привлекать спекулятивно-настроенных инвесторов, рассчитывающих увеличить свою доходность на волне общемирового подъема рынков. Напротив, в ситуации глобального спада, высокая бета рынка страны таит риски дополнительных потерь стоимости активов.

В ситуации повышенной неопределенности целесообразно выбирать индексы со значением «бета» <1. Редко встречающиеся отрицательные значения показателя говорят о невосприимчивости фондового рынка страны к тенденциям движения мирового капитала.

Коэффициент корреляции (R) - показатель, отражающий силу взаимосвязи индекса конкретной страны и эталона MSCI ACWI. Чем ближе значение показателя к 1, тем связь сильнее. Исторически у американского рынка с глобальным бенчмарком очень высокая прямая сила связи (0,96), что отражает ведущую роль рынка акций США в ценообразовании мировых фондовых активов.

Долгосрочная слабо отрицательная корреляция китайского рынка акций говорит об обратной зависимости индекса Shanghai Composite от мирового эталона и подавляющем влиянии внутристрановых факторов на динамику национального рынка капитала.

Сигма-коэффициент (σ) - показатель волатильности рынка акций относительно средних значений его доходности за период. Коэффициент сигма или стандартное отклонение отражает статистически возможную величину потерь в стоимости актива в процентах за определенный период времени.

Например, волатильность фондового рынка Аргентины за последний год составила 63%, что говорит о чрезвычайно высоких рисках инвестиций в ценные бумаги страны относительно большинства фондовых рынков мира.

Доходность индекса (I) за период приведена в качестве справочного значения, а также для оценки эффективности инвестиции при соотнесении средней доходности за период и риска соответствующего фондового индекса.

При помощи показателя риск/доходность (σ/I) можно провести отбор наиболее привлекательных финансовых инструментов для включения их в сбалансированный инвестиционный портфель. В общем, чем значение риск/доходность ниже, тем инвестиционно-привлекательнее выглядит тот или иной страновой индекс акций.

Результаты исследования

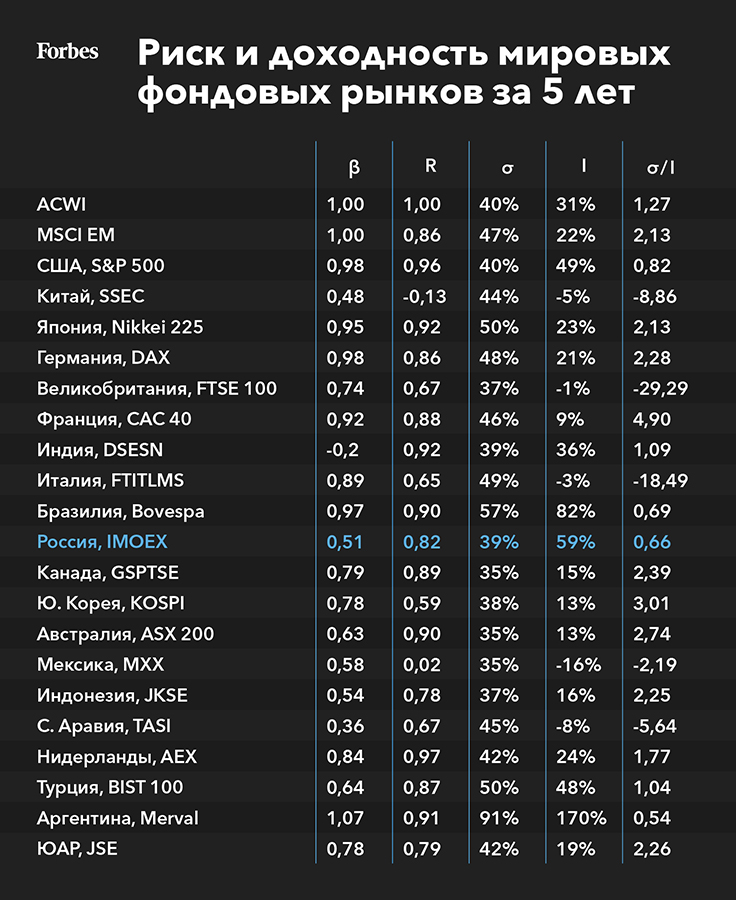

Оценка риска инвестиций в индексы стран G-20 на долгосрочном временном интервале (5 лет) представлена в таблице, отсортированной по масштабу ВВП стран мира.

После завершения программы количественного смягчения (QE) в США в конце 2014 года международный валютный рынок пришел в движение, обусловив существенные изменения риск-параметров мировых рынков акций. Чувствительность или «бета» национальных фондовых рынков к процентному изменению глобальных индексов стала снижаться. Особенно это проявилось на рынках развивающихся экономик.

Если в конце 2000-х можно было наблюдать значение бета коэффициента в диапазоне 1,5-2 (когда при каждом отклонении бенчмарка на 1% индексы развивающихся рынков кратно падали или росли), то за последние 5 лет тенденция к снижению бета-параметра лишь усилилась: финансовые рынки «молодых» экономик перестали так чутко реагировать на внешние факторы, повысив вес внутренних драйверов ценообразования рисковых активов.

Бета композитного индекса развивающихся экономик (MSCI EM, emerging market) в настоящее время равна 1, демонстрируя полную синхронность с ACWI. При это яркие представители группы стран BRICS - Китай и Россия - обладают бетой лишь около 0,5; ЮАР - 0,78, а рынок Индии вообще нейтрален к скачкам ведущих рынков акций.

Таким образом, из всех стран G-20, относительно низкой восприимчивостью к глобальным тенденциям характеризуются индексы Саудовской Аравии, Китая, России, Индонезии, Австралии и Турции. В данных экономиках внутренние факторы доминируют над внешними драйверами цен национальных активов. При этом масштаб экономики не оказывает влияние на чувствительность рынка акций: бета коэффициента второй по величине ВВП страны, Китая, в 2 раза ниже показателя США и Японии.

По параметру корреляции, отражающего силу взаимосвязи индексов, подавляющее большинство национальных фондовых рынков характеризуются однонаправленностью движения с эталонным индикатором ACWI. Однако в последние годы связь китайского и мексиканского рынков акций с динамикой бенчмарка не диагностируется. В силу своего масштаба, по-прежнему, очень высокая прямая сила связи наблюдается у рынка акций США, который по сути также может выступать бенчмарком для большинства стран. Российский рынок обладает высокой прямой связью с ACWI.

Волатильность (сигма) G-20, как правило, укладывается в диапазон 40-50%, и это означает, что на долгосрочном 5-летнем интервале риск убытков не превышал и половины инвестиционного капитала. При этом максимальным риском потерь обладает рынок Аргентины (91%) в силу многолетнего дефолтного состояния экономики страны. К рынкам с наименьшей волатильностью можно отнести Канаду, Австралию, Мексику, Индонезию, Великобританию, Южную Корею, Индию и Россию.

Наибольшую доходность (I) за исследуемый период показали рынки Аргентины, Бразилии и России. Относительный показатель инвестиционной привлекательности, рассчитываемый на основе соотнесения риска инвестиций и исторического результата от вложений средств, выводит в лидирующую группы следующие рынки стран: Россия (0,66), Бразилия (0,69), США (0,82). Значение коэффициента риск/доходность <1 говорит об адекватности принимаемых инвестором рисков математическому ожиданию дохода.

Относительно неплохими позициями обладают рынки акций Турции (1,04) и Индии (1,09). Почти полная неопределенность результата инвестиций в рынок Аргентины, по причине экстремальной волатильности цен, не позволяет рассматривать значение показателя риск/доходность, равное 0,53, в качестве индикатора принятия инвестиционного решения. Простыми сломами, риск полной потери капитала на фондовом рынке Аргентины может реализоваться ранее, чем будет достигнут прогресс.

Статистические параметры риска и доходности инвестиций в страновые индексы G-20 за последние 12 месяцев представлены в таблице:

Рекордная волатильность первого полугодия 2020 года, ставшая отражением исторического обвала фондовых рынков в марте этого года на волне «коронакризиса» и последовавшего с апреля столь же стремительного восстановления котировок акций на фоне безлимитного монетарного стимулирования, существенным образом сказалась на метриках риска.

Поскольку доходность рынка является случайной величиной, а процесс восстановления экономики идет в каждой стране в своем темпе, расчет относительного показателя риск/доходность не производился, а оценка инвестиционной привлекательности фондовых рынков осуществлялась исключительно на основе чувствительности национальных индексов к общемировому социально-экономическому кризису и волатильности.

Тем не менее, и в ситуации высокой неопределенности можно выделить рынки, продемонстрировавшие относительную устойчивость. Наименьшую волатильность за последний год проявили индексы Китая и России. Несмотря на почти сопоставимые значения параметров риска Австралии, Мексики, Индонезии и Саудовской Аравии, доходность фондовых рынков этих стран до сих пор находится на отрицательной территории.

Выводы

В последние годы наблюдается тенденция снижения чувствительности национальных рынков акций, особенно в развивающихся экономиках, к изменчивости цен на глобальных биржевых площадках. Значение внутристрановых факторов ценообразования рисковых активов возрастает. Наглядным примером роста устойчивости национальных рынков акций служит падение показателя «бета» для России и Китая.

Высокая волатильность фондовых индексов сейчас в большей степени присуща развитым рынкам. Причина такого положения кроется как в высокой капитализации и ликвидности рынков, привлекающие спекулянтов, так и структуре ВВП развитых стран: исследование показало высокую уязвимость стран в эпоху кризиса, где доля сектора сферы услуг существенно превышает уровень промышленных сил. Средний фондовый риск развивающихся экономик почти на 2 п.п. ниже глобальных развитых рынков. Относительно низкая амплитуда колебаний индексов характерна для Китая, России, Мексики, Саудовской Аравии, Индонезии и Австралии - единственного представителя группы развитых рынков, относящегося к Азиатско-Тихоокеанскому региону.

По совокупности риск-параметров наибольшей инвестиционной привлекательностью в долгосрочной перспективе обладают рынки акций России, Бразилии и Китая. Все они относятся к развивающимся экономикам, а по критерию риск/доходности способны «конкурировать за капитал» с ведущими биржевыми площадками мира, в том числе и США. В краткосрочном периоде ряд стран группы BRICS также демонстрируют пониженные риски инвестиций.

На основе результатов оценки инвесторы с различными предпочтениями способны выбрать подходящий себе рынок акций по соотношению риска и доходности. Возможности межстрановой и даже межрегиональной диверсификации позволяют снизить риск инвестиций отдельно взятого фондового рынка страны.

Автор: Михаил Зельцер