ЕЦБ: ждать ли понижения ставок?

Важно!

Ставка рефинансирования ЕЦБ: 0,5% (снизили на 0,25 пп)

Ставка по кредитам ЕЦБ: 1,0% (снизили на 0,5 пп)

Депозитная ставка ЕЦБ: 0,0% (не изменилась!!!)

Пост обязятелен к прочтению - станет понятно, почему депозитную не трогали. ошибся со ставкой рефинансирования. по евре - верное направление.

Последние данные по еврозоне по-прежнему говорят о слабости экономики региона, и шансы на скорое восстановление остаются призрачными. При этом инфляция остается значительно ниже целевого уровня монетарного регулятора, отвечающего за ценовую стабильность в регионе. На этом фоне рождается все больше слухов о том, что ЕЦБ пойдет по пути понижения ставки рефинансирования (refinancing rate) на ближайшем заседании. На фоне информационного вакуума порой даже высказываются предположения, что до отрицательного значения будет снижена депозитная ставка (deposit rate) и запущена программа OMT (Outright Market Transactions).

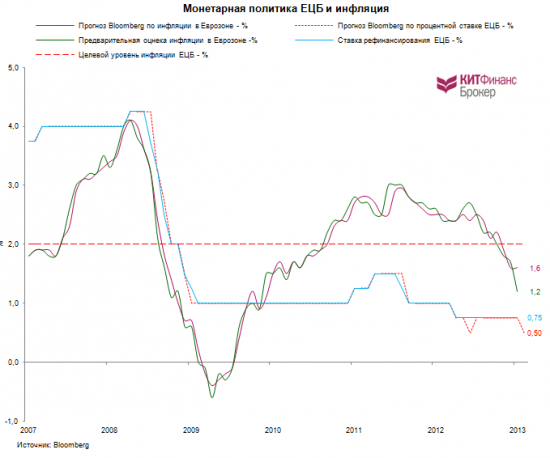

Согласно ожиданиям экономистов, опрошенных Bloomberg, ЕЦБ понизит процентную ставку с текущих 0,75% до 0,5% на заседании 2 мая 2013 года. Такие прогнозы делают 43 из 70 опрошенных агентством экономистов.

Я не разделяю такую точку зрения, считая, что ЕЦБ оставит ставки неизменными с вероятностью 80%. На то есть веские аргументы, о которых пойдет речь в данном обзоре.

Еврозона полна противоречий. Монетарная политика ЕЦБ крайне неравномерно влияет на различные страны, входящие в зону евро. Сегодня запуск нетрадиционных мер и программ со стороны регулятора может иметь больший положительный эффект, нежели чем понижение процентной ставки (и/или депозитной) в условиях “сломанного” трансмиссионного механизма.

Более того, сегодня ответственность за решение европейских проблем скорее лежит на политиках и фискальных властях, нежели чем на монетарном регуляторе.

…про ставки ЕЦБ

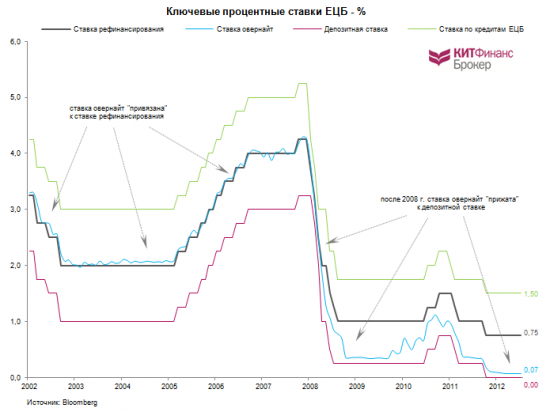

Текущее значение ставки рефинансирования, под которую ЕЦБ предоставляет ликвидность банкам Еврозоны без ограничения на объем предоставляемых средств через аукционы MRO и LTRO, составляет 0,75%.

Ставка по кредитам ЕЦБ (Marginal Lending Facility), под которую регулятор занимает деньги коммерческим банкам, находится на уровне 1,50%. Эта ставка является предельной ставкой кредитования и верхней границей ставок овернайт.

Депозитная ставка, которая в июле 2012 г. была снижена до 0,0% - это ставка, под которую ЕЦБ привлекает избыточную ликвидность (или избыточные резервы) коммерческих банков в конце каждого рабочего дня.

В “нормальных” условиях ставка рефинансирования выступает бенчмарком дляставки овернайт, под которую банки занимают деньги друг у друга на межбанковском рынке, а минимальную планку для овернайта определяет уровень депозитной ставки.

Посткризисную ситуацию на банковском рынке зоны евро сложно назвать нормальной. Под “тяжестью” объема избыточных резервов, составлявших на своем пике в марте 2012 года почти 800 млрд. евро после двух операции LTRO, ставки овернайт окончательно прижались к депозитной ставке.

О чем это говорит?

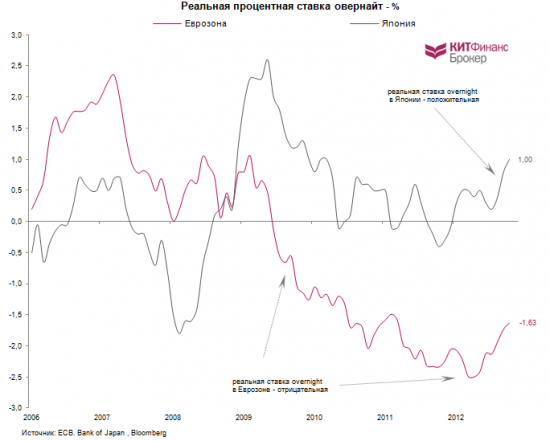

Понижение ставки рефинансирования практически не окажет влияния на ставку овернайт. Если ЕЦБ хочет смягчить уровень ставок на денежном рынке еврозоны, то скорее регулятору нужно снизить депозитную ставку до отрицательного значения. Однако отрицательная депозитная ставка может лишь предотвратить риски нарушения ценовой стабильности (т.е. риски дефляции), которую ЕЦБ по своему мандату обязан поддерживать. Но проблема дефляции сегодня не стоит на повестке дня и реальные процентные ставки в Еврозоне находятся в отрицательной области.

При этом отрицательная ставка будет нести в себе ряд рисков, включая контрпродуктивное влияние на прибыльность европейских банков. Очевидность того, что банки начнут активнее кредитовать реальный сектор экономики при отрицательной депозитной ставке, можно поставить под сомнение.

Здесь ситуация усложняется еще и тем фактом, что значительную часть избыточных резервов формируют страны, составляющие ядро еврозоны. Основной эффект отрицательных депозитных ставок может привести к дисбалансу монетарной политики ЕЦБ в будущем и привести к росту доходностей гособлигаций ключевых стран зоны евро.

Эффект от отрицательной депозитной ставки будет больше, если найдутся веские причины для начала “бегства” капитала обратно в периферийные страны - либо через каналы банковского сектора, либо через рынок гособлигаций. В этом случае, ЕЦБ может повторить действия Центробанка Дании, который опустил уровень своего аналога депозитной ставки ниже нулевого рубежа с целью ограничения притока капитала и предотвращения роста национальной валюты.

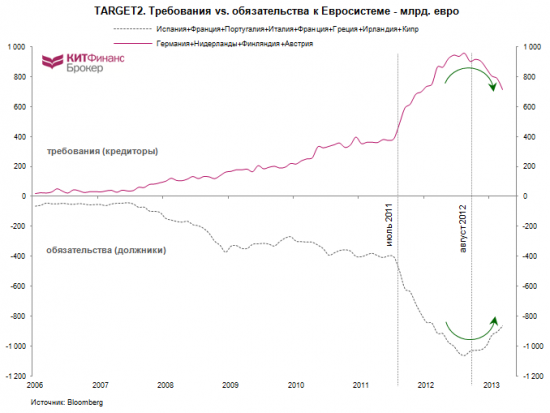

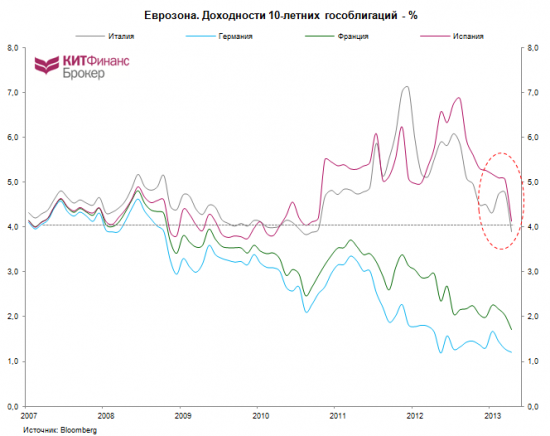

Но после июльского понижения депозитной ставки капитал уже начал возвращаться обратно в периферию. И процесс этот продолжается сегодня. Нет поводов для его ускорения, тем более через установление отрицательной депозитной ставки.

Это легко отслеживается на графике TARGET2, отражающем динамику объема требований и обязательств центральных банков еврозоны к Евросистеме.

С июля 2012 года обязательства европейской периферии активно сокращаются, как и требования заемщиков капитала.

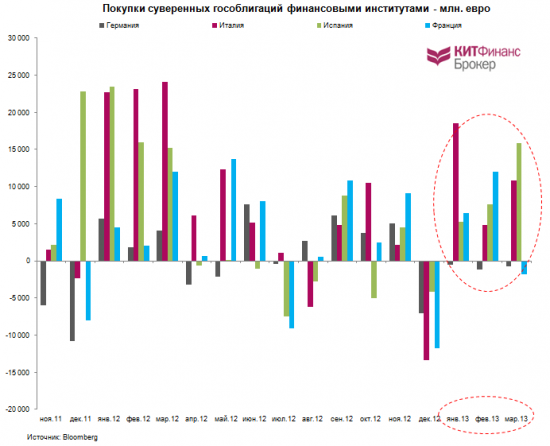

Хорошим подтверждением также выступает график динамики вложений финансовых институтов в суверенные гособлигации еврозоны. К примеру, по итогам первого квартала объем покупок испанских бондов составил 28,6 млрд. евро, итальянских - 34,1 млрд. евро. Немецкие, напротив, продали на 2,4 млрд. евро. Капитал идет в периферию!

Более того, доходности по 10-летним гособлигациям Италии и Испании возвращаются к докризисным уровням.

По моему мнению, снижение ставки рефинансирования и депозитной ставки не будет иметь должного эффекта.

… про сокращающееся кредитование и жесткие кредитные стандарты

Несмотря на ранее предпринятые монетарными властями шаги, кредитование нефинансового сектора экономики и домохозяйств еврозоны находится в депрессивном состоянии. Это сильно бьет по экономике региона.

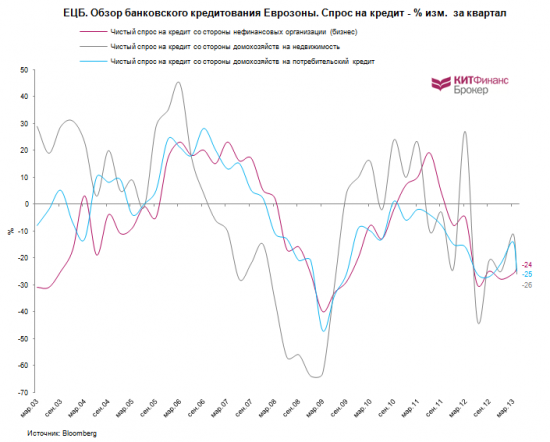

Ежеквартальное исследование ЕЦБ по кредитованию банковского сектора, опубликованное на прошлой неделе, красноречиво указывает на сокращение корпоративного и розничного кредитования по итогам первых трех месяцев 2013 года.

Чистое сокращение спроса на банковские кредиты со стороны предприятий составило -24% против -26% в предыдущем периоде. Эти цифры отражают разницу между процентом банков, сообщивших о “значительном” или “незначительном” росте на кредит, и процентом банков, отметивших “незначительное” и “значительное” падение спроса на кредит.

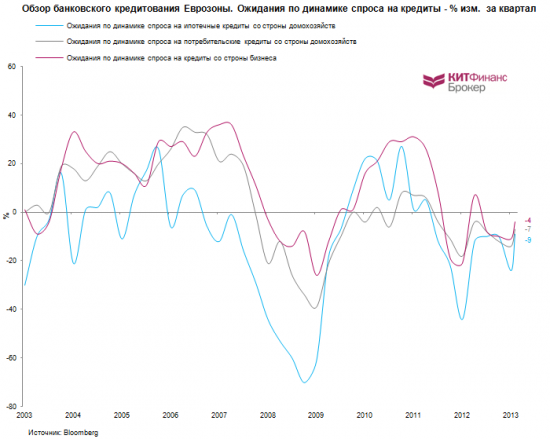

Падение кредитного спроса со стороны европейского бизнеса во многом связано с замораживанием процесса инвестиции в основной капитал. Согласно имеющимся данным, общее падение было значительно сильнее, чем ее историческое среднее. Во втором квартале 2013 года, банки зоны евро, как ожидается, снижение спроса на кредиты со стороны бизнеса существенно замедлится.

Похожая история наблюдалась в среде домохозяйств. Разница между процентом банков, сообщивших о сокращении спроса на ипотечный кредит со стороны домохозяйств, и процентом банков, отрапортовавших об увеличении такого спроса, в первом квартале 2013 года сократилось до -26% с -11% в предыдущем периоде, на потребительский - до -25% с -14%, соответственно. Это значительно хуже среднеисторических значений, говорится в отчете регулятора.

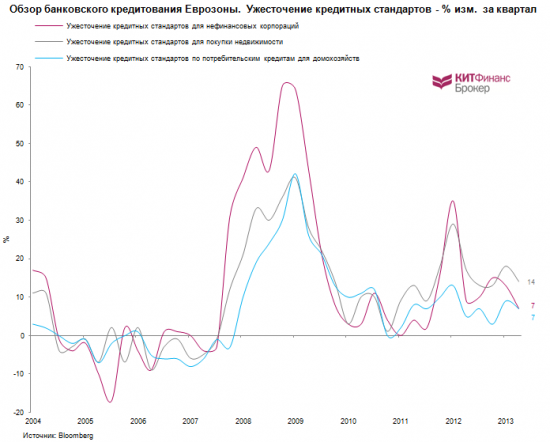

Банки еврозоны продолжали ужесточать стандарты кредитования в первом квартале 2013 года, но меньше, чем в предыдущем квартале (до 7% с 13%). В докладе также говорится, что банки еврозоны ожидают стабильного ужесточения кредитных стандартов для корпоративных кредитов во втором квартале по сравнению с первым кварталом.

Получается, что в первом квартале 2013 года кредитование корпоративного и розничного сектора Еврозоны сократилось, несмотря на уменьшение числа банков, которые пошли на ужесточение кредитных условий. Т.е. падение конечно спроса явилось главной причиной сокращения кредитования.

Эти негативные тенденции лежат в основе роста ожиданий по смягчению монетарной политики на ближайшем заседании ЕЦБ.

Но, не все так очевидно и снижением ставок проблему сокращения кредитования едва ли получится решить. К тому же ожидания банков по динамике спроса на кредиты, согласно последнему опросу, улучшились.

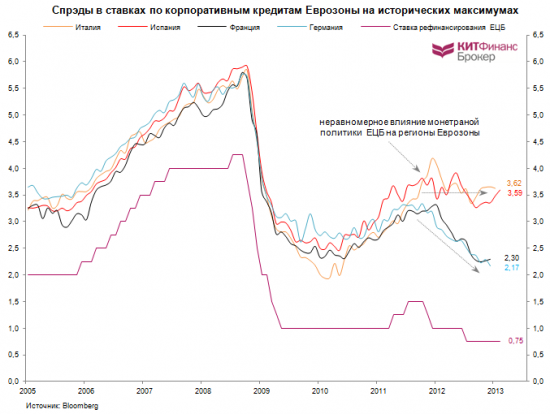

… про неравномерное влияние монетарной политики

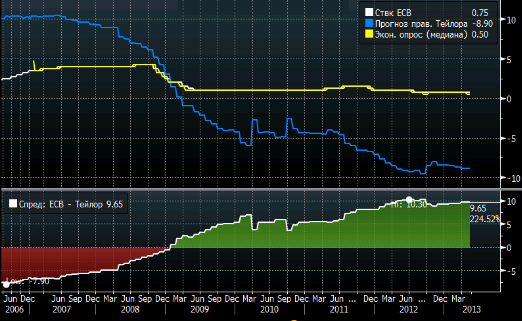

Главная проблема и головная боль монетарных властей еврозоны в том, что политика ЕЦБ оказывает неравномерное влияние на различные части еврозоны. Убедиться в этом можно, применив правило Тейлора, либо посмотрев на уровень процентных ставок по новым кредитам в различных странах зоны евро.

… про расширяющиеся спрэды в ставках на кредиты

Несмотря на массированные инъекции ликвидности со стороны ЕЦБ в виде кредитов LTRO и поддерживание сверхмягкой монетарной политики, проценты по корпоративным кредитам в европейской периферии остаются высокими, разительно отличаясь от ситуации в Германии и Франции.

Стоимость корпоративных кредитов в Италии и Испании вновь начала заметно расти в конце 2012 года. Гэп между периферийными странами и ядром еврозоны продолжил расширяться. Занять деньги в Германии или Франции под новый бизнес сегодня в полтора раза дешевле, чем в Италии и Испании.

На представленном графике хорошо видно, что поэтапное снижение процентной ставки ЕЦБ с 2011 г. отразилось в падении стоимости кредита в странах, составляющих ядро еврозоны (core countries), но никак не повлияло на проблемную периферию.

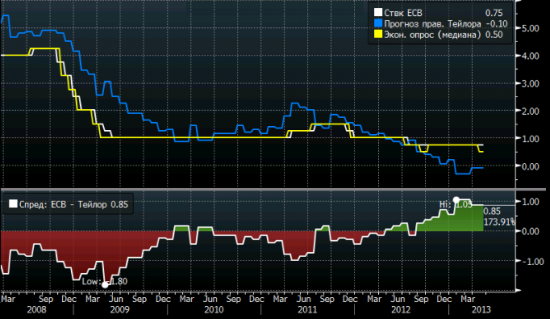

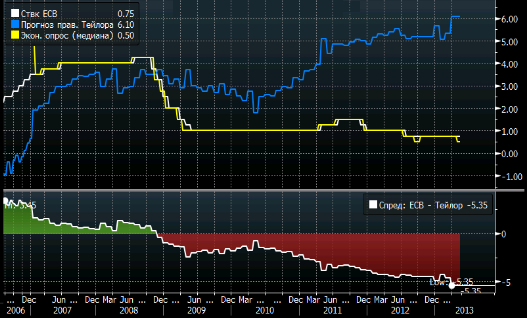

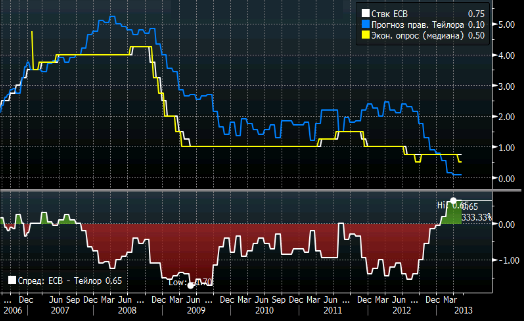

… про правило Тейлора

Правило Тейлора, основанное на коэффициентах, предложенных ФРБ Сан-Франциско (основывается на данных по базовой инфляции и безработице), указывает на то, что ЕЦБ должен пойти на понижение процентной ставки до нуля с текущих 0,75%.

Но, согласно правилу Тейлора, процентная ставка для Германии должна сегодня составлять не 0,75%, а целых 6,0%.

Для второй экономики еврозоны - Франции - ставка рефинансирования сегодня должна опуститься до 0,0%.

Правило Тейлора для европейской периферии красноречиво свидетельствует о крайней необходимости снижения базовой ставки. К примеру, в Испании с учетом катастрофической ситуацией с безработицей ставка должна быть глубоко отрицательной:

Такое вот противоречие в противоречивой еврозоне. Дисбалансы внутри валютного союза по-прежнему велики.

… про инфляцию и мандат ЕЦБ

Веским аргументом в пользу снижения процентной ставки служат предварительные данные по инфляции в еврозоне, которая в апреле 2013 года вопреки ожиданиям составила 1,2%, что стало минимальным значением с февраля 2010 года. Инфляция находится ниже целевого ориентира ЕЦБ в 2% уже три месяца подряд. Более того, ЕЦБ видит инфляцию на уровне 1,6% в 2013 году и 1,3% в 2014 году. А это открывает возможности для монетарного смягчения.

… про выборы в Германии

Выборы Канцлера Германии состоятся осенью 2013 года - это ключевое событие для еврозоны в текущем году.

Существует достаточная вероятность того, что Ангела Меркель проиграет выборы, и скорее всего, что её пост займёт Пеер Штайнбрюк, настаивающий на проактивной политике ЕЦБ в решение проблем периферии. Ключевые решения в Еврозоне так или иначе во многом зависят от мнения немецких властей.

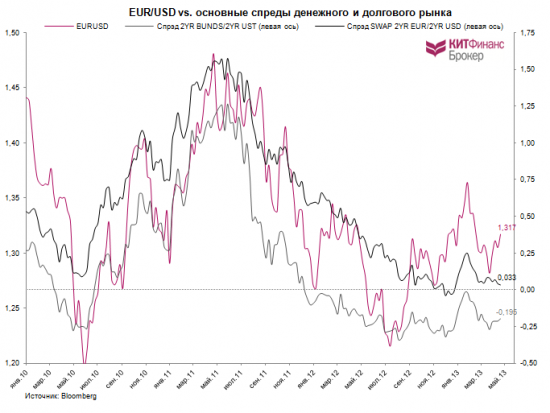

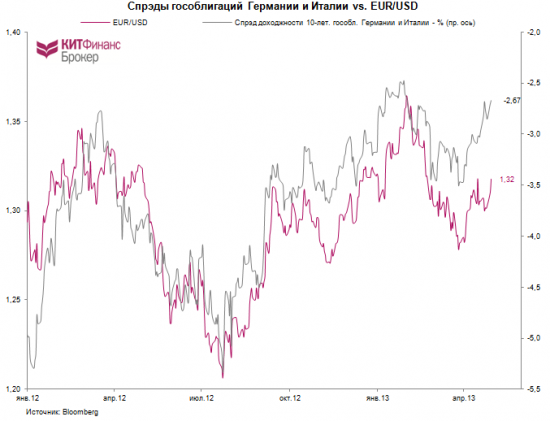

… евро и ключевые спрэды на денежном рынке и долговом рынке

Текущая динамика спрэдов между доходностями немецких и американских 2-летних облигаций и 2-летнего своп-базиса евро-доллара оказывает поддержку единой валюте.

В свете последней реакции единой валюты на политическую нестабильность в Италии интересным представляется корреляция между разницей в динамике 10-летних немецких и итальянских гособлигаций и валютной парой EUR/USD. Как видно, разрешение итальянской истории благоприятно отразилось на динамике единой европейской валюты.

Последний пример является хорошим подтверждением того факта, что ответственность за решение европейских проблем сегодня скорее лежит на политиках и фискальных властях, нежели чем на монетарном регуляторе. Об этом недавно упомянул и глава Бундесбанка Йенс Вайдман. «Все задаются вопросом, что еще мог бы сделать Центральный банк, - с сожалением констатировал глава Бундесбанка, - вместо того, чтобы спрашивать о вкладе других политически ответственных лиц». Таким образом, он напрямую призывает правительства стран еврозоны ускорить и углубить неотложные реформы. И правильно делает.

… сухой остаток

В сухом остатке остаются следующие мысли. Если мои ожидания оправдаются и ставки оставят неизменными, евро получит поддержку на среднесрочную перспективу (говорить о краткосрочной реакции смысла нет никакого). Понижение ставки, что я расцениваю как маловероятное событие, в свою очередь не должно привести к сильным продажам евровалюты. Есть мнение, что до выборов в Германии единая валюта останется зажатой в узком “жестком” коридоре 1,28-1,36. Важно сделать небольшую ремарку.

Сегодня очень важно следить за реакцией доллара. До недавнего времени, режим спроса на риск/отсутсвия спроса на риск предполагал, чем хуже данные по экономике США, тем сильнее продавался доллар в ожидании ответа ФРС в виде очередного QE. Теперь, когда QE стал “open ended” и названы четкие условия его завершения, то доллар должен вернуться к своей обычной корреляции, о которой уже подзабыли - чем лучше данные по экономике США будут выходить, тем сильнее будет становиться доллар.

Долгосрочные перспективы евро по-прежнему видятся в негативном ключе. Еврозона дольше всех будет выкарабкиваться из кризиса. Вероятность увидеть уровни 1,20-1,25 в перспективе 2014-2015 года остается достаточно высокой. Проблема еврозоны в том, что она еврозона.