Бурятзолото (BRZL) Итоги 9 мес. 2019 г: убыточное золото

Компания Бурятзолото опубликовала отчетность по РСБУ за 9 мес. 2019 года.

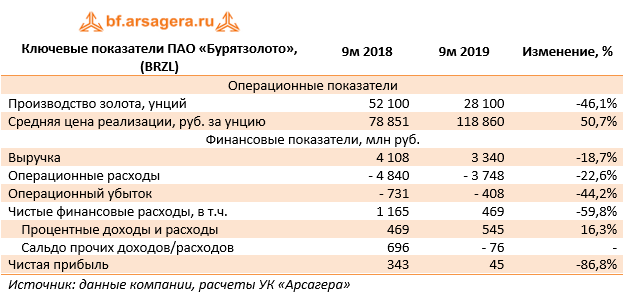

Выручка компании сократилась на 18,7% до 3,3 млрд руб. Основной причиной выступило снижение объемов добычи золота на 46,1% до 28,1 тыс. унций. Сама компания не поясняет причины такой динамики объемов добычи. По нашему мнению, данное сокращение связано с большими значениями AISC (себестоимость с учетом капвложений) рудников Бурятзолото относительно других дочек холдинга Nordgold. При этом средние рублевые цены реализации золота, по нашим подсчетам, возросли на 50,7% до 118,9 тыс. руб., на фоне роста цен на золото и ослабление рубля.

Операционные расходы компании сократились на 22,6% до 3,7 млрд руб. В итоге на операционном уровне убыток составил 408 млн руб.

В блоке финансовых статей обращает на себя внимание умеренное отрицательное сальдо прочих доходов/расходов, составившее 76 млн руб. Благодаря полученным процентам по финансовым вложениям компания смогла показать чистую прибыль в размере 45 млн руб., что существенное уступает прошлогоднему значению.

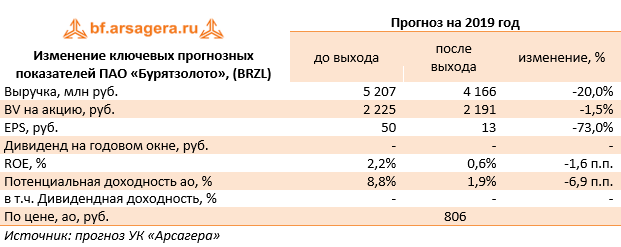

Отчетность вышла хуже наших ожиданий, в связи, с чем был пересмотрен прогноз финансовых показателей на будущий период. Основной проблемой компании продолжают оставаться падающие объемы добычи, а также отсутствие грамотной модели управления акционерным капиталом. Напомним, что компания не имеет долговой нагрузки, а ее финансовые вложения и денежные средства на конец отчетного периода составили 11,4 млрд руб., в то время как текущая капитализация составляет только 6 млрд руб.

На данный момент акции компании торгуются с P/BV 2019 около 0,4 и не входят в число наших приоритетов.

___________________________________________

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях