ШАЛТАЙ-БОЛТАЙ...-241

Еще раз про американские облигации и "кредитование экономики США"

crimsonalter

Я (наивный человек) надеялся, что соцсети и "патриотическая общественность" (тм) уже наигрались в пугалку про "ааа! преступный путинский режим и преступное медведевское правительство вкладывают деньги в экономику США! Покупают американские облигации пока сами американцы мешают нам размещать наши евробонды! Это мазохизм и предательство!! Мы даем американцам деньги под ноль процентов, а сами занимаем дорого! Это вредительство!"

Зря надеялся. Не наигрались. От обозревателей Ленты и до колумнистов Однако/НаЛинии всех трясет от праведного гнева.

По многочисленным просьбам коротко разъясняю ситуацию еще один, последний, раз. Без комментов, так как на последующие споры нет времени и желания.

Я всегда пытаюсь апеллировать к здравому смыслу читателей. Попробую и на этот раз. Давайте оглядимся вокруг: есть ли еще на планете страны, которые с одной стороны держат часть золотовалютных резервов в облигациях США и при этом сами выходят на рынок с целью взять в долг?

Самый яркий пример - Китай. Он владеет американскими облигациями на 1,23 триллиона долларов и при этом внешний валютный долг составляет почти 0,85 триллиона долларов. Большая часть этого долга приходится на государственные банки, китайский Центральный Банк и правительство КНР.http://www.barrons.com/articles/does-chinas-external-debt-pose-a-major-risk-1444726980

Казалось бы, почему бы ЦБ Китая не продать облигации США и не удовлетворить потребность государственного банковского сектора и правительства КНР в валютном финансировании?

Второй вопрос: зачем КНР вообще держать валюту в американских облигациях, ведь можно ее вложить в китайскую экономику?

Надеюсь, что даже самый эмоциональный патриот задумается. Если в КНР еще никого не расстреляли за эту схему, может в ней есть смысл? Или там тоже везде один "коллективный Улюкаев", который вредительством занимается под прикрытием компартии Китая?

Второй яркий пример - Венесуэла. Несмотря на то, что в стране - ужас и почти экономический коллапс, валюта обесценивается и все ужасно, все равно Венесуэле принадлежат облигации США на 278 миллионов долларов (данные на 1 января 2016) - http://ticdata.treasury.gov/Publish/slt3d.txt

Я еще раз апеллирую к здравому смыслу: Чавес, Мадуро и его команда - идиоты и вредители? Или опять же, в этой схеме есть смысл?

Кстати, Венесуэла еще и активный заемщик на рынке облигаций, причем под ужасно высокие проценты.

Итак везде на планете (я взял всего два экстремальных примера стран любимых патриотической общественностью, но их десятки) существует ситуация когда с одной стороны у государства есть резервы, которые хранятся в том числе в валюте США в форме краткосрочных облигаций, и при этом есть и валютные займы, которые государства берут на международном рынке.

Теперь логика оставляет только два варианта:

Первый вариант - "патриотическая общественность" в лице блогеров, колумнистов и примкнувших пользователей соцсетей, разоблачила всемирный заговор предателей и компрадоров, которые захватили все страны, правительства и центральные банки, от Китая до Японии и от Венесуэлы до Монголии. Если этот вариант вам близок, могу только посочувствовать, но помочь ничем не могу.

Второй вариант - несмотря на то, что ситуация "не стыкуется" с обывательской логикой, в ней таки есть смысл.

Теперь о смысле. Обычно, держателем американских облигаций является центральный банк той или иной страны. То есть та самая структура, которая занимается стабилизацией национальной валюты. Валютные резервы ей нужны на тот случай, если из страны массово бегут капиталы или государству вот-прямо-сейчас нужно очень много валюты. Это буфер, кубышка и страховочный трос. Если его нет, то единственный кто будет завтра решать сколько рублей стоит доллар - это будут частные спекулянты.

Есть идиоты, которые считают, что при положительном торговом балансе валютные резервы не нужны. Это бред примерно из той же серии, что и идея о том, что "раз есть зарплата, то зачем нужны сбережения?". Сбережения, как и валютные резервы, нужны на тот случай если "зарплата" внезапно кончается. Например, если бы у Китая не было больших резервов, то он не смог бы в прошлом году пережить отток капитала на 1 триллион долларов из страны. А так - выжил и вполне активно сопротивляется наездам господина Сороса и его друзей.

Еще раз подчеркиваю: центральным банкам, хоть России, хоть Китая, хоть Венесуэлы нужно хранить валютный резерв в чем-то, что:

а) можно в любой момент превратить в валютную "наличность"

б) маловероятно потерять

Предложение "просто хранить деньги на счету в банке" можно рассмотреть до тех пор пока не возникают два вопроса: что будет если конкретный банк пойдет ко дну? не лучше ли на эти резервы получать хоть какой-то процент и иметь гарантию возврата?

Вот и приходят все мировые цб к одному и тому же выводу: оптимальный способ хранения - краткосрочные американские облигации.

Часто возникает вопрос: а что будет если американцы введут санкции и конфискуют наши долларовые облигации? Отвечаю: к большому сожалению, американцы не сделают нам такого подарка. Конфискация или заморозка облигаций вне санкций ООН приведет к коллапсу американского рынка облигаций, так как все страны у которых есть потенциальные конфликты с США (например Китай) придут к выводу, что американцы сошли с ума, не соблюдают правил игры и от их бумаг нужно немедленно избавиться. Это был бы убийственный удар для всей долларовой системы.

Министерствам финансов, которые выходят на рынок со своими облигациями и ищут покупателей, деньги нужны для инвестиций (ну или для проедания :) ), и нужны они на долгий срок для вложения в проекты, которые не предполагают возможности в любой момент взять и "выдрать" из них деньги, потому что государству понадобилась срочно валюта или потому что нужно держать курс национальной валюты. Именно по-этому, за редким исключением, облигации большинства стран не подходят для того чтобы держать в них золотовалютные резервы, так как их просто невозможно в случае необходимости быстро и без потерь продать за наличную валюту. Более того, даже страны у которых очень "глубокие" рынки своих облигаций (Германия, Франция, Япония) все равно держат часть резервов в "чужих" облигациях.

Кстати, для того чтобы сделать ликвидный рынок облигаций российского Минфина, их надо выпускать в гораздо больших количествах (КНР активно идет по этому пути).

Последнее. Возникает логичный вопрос: когда это все прекратится? Когда мировая система перестанет быть завязана на доллар?

Желание похерить систему - логичное и правильное, но рубить с плеча, да и в одиночку - дураков нет, ибо последствия для экономики конкретных стран-ренегатов (если их будет мало) будут тяжелейшими. Демонтаж долларовой системы проходит с китайкой осторожностью и китайским же упорством (ничего не поделаешь, ибо именно КНР в силу размеров является локомотивом этого процесса. Бежать впереди паровоза - бесполезно). "Пул валют БРИКС" - это будущий "коллективный золотовалютный резерв нового типа, в котором доллар не будет нужен. Банк развития БРИКС - будет в некоторой степени заменять международный рынок облигаций, где все еще предпочитают кредитовать в долларах. Рекордная покупка золота в российские и китайские резервы - это тоже направление демонтажа долларовой системы (или "страховка" для этого процесса). К моменту почти неизбежного запуска американской гиперинфляции все должно быть готово, и вроде бы все шансы вовремя успеть у нас и наших союзников есть.

Это не значит, что у нас все отлично в сфере экономики и управления финансами. У нас там много серьезнейших проблем, но нужно решать реальные проблемы, а не расчесывать паранойю в стиле "у соседей излучатели КГБ в туалете стоят" как это делают "лидеры мнений" в СМИ и соцсетях.

Все у нас получится. А если получится сделать так чтобы в инфполе истерили меньше, а думали больше, то будет совсем круто.

ПС: А еще я иногда дико завидую руководителям СССР. Вот им в 1925 не надо было в объяснять в соцсетях зачем СССР берет валютный кредит у Дойче Банка на развитие экономики страны. Лепота ))

Значительная часть паникёров - проплаченные пиндостанским посольством «патриЁты».Япония: Несмотря на девальвацию йены, экспорт сокращается

чт, 17/03/2016 - 08:38 | alexsword (4 года 5 месяцев)

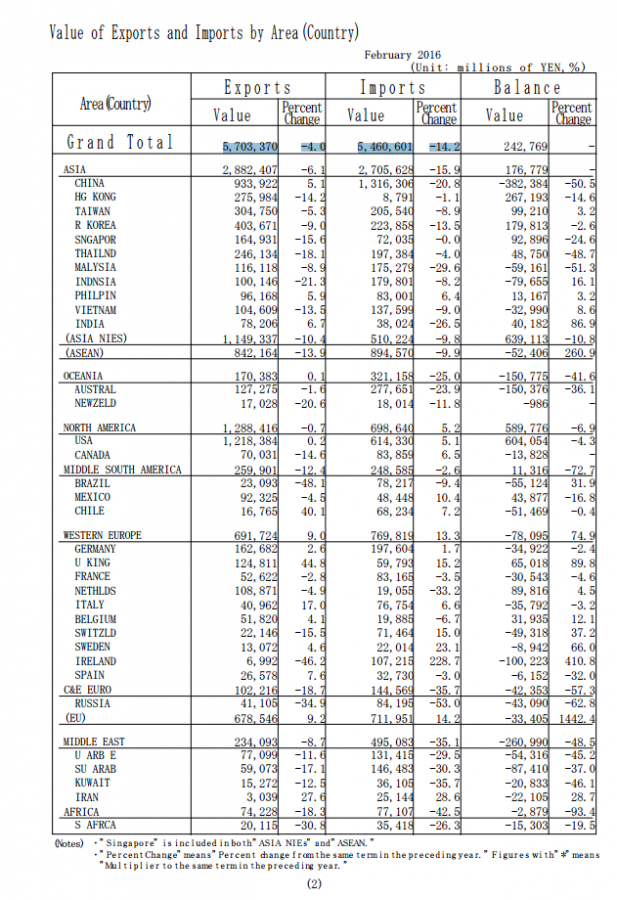

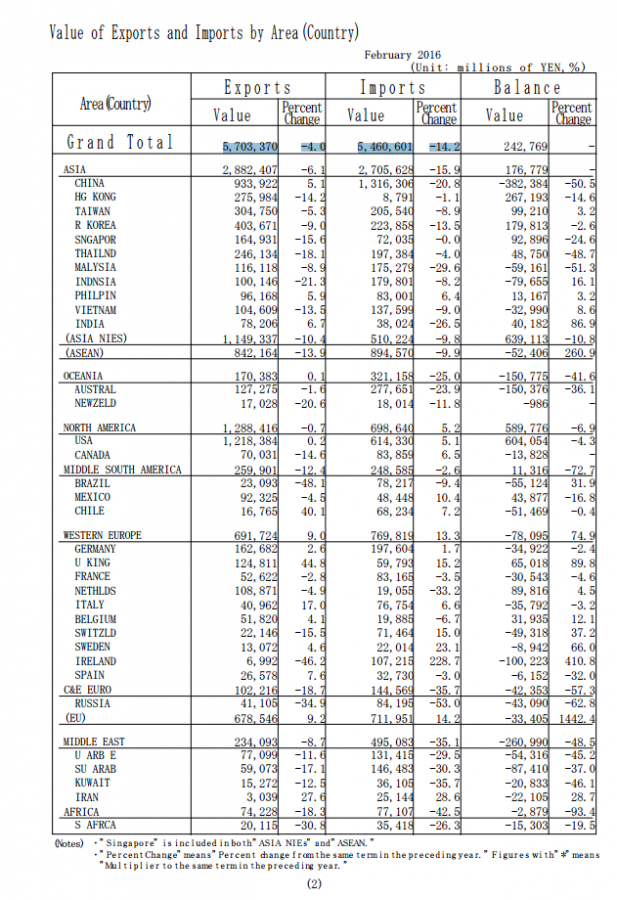

Япония сообщает, что импорт сократился на 14.2%, а экспорт сократился на 4% - несмотря на девальвацию йены. Это показывает, что для импортеров ресурсов позитивный эффект от девальвации национальной валюты для производства не столь очевидный (особенно когда другие страны начинают воротить нос от йены, ибо пованивает трупиком).

Эффект от девальвации для экспорта исчерпан.

Физические объемы импорта примерно на уровне 2010, в то время как экспорт рухнул на 10-15%.

https://aftershock.news/sites/default/files/u5/teasers/8b51e99bdee69922fec76f321ef8d0b8%5B1%5D.png

И очень интересно следующее, если смотреть не на денежные показатели, а на физические (количественные), то мы видим устойчивую деградацию экономики Японии - по сравнению с 2010 объемы импорта остались прежними, а экспорт прилично сократился (10-15%). Это говорит, что в терминах физики, Япония все меньше может предложить миру в обмен на свое содержание.

ИСТОЧНИК

Из комментов на афтершоке:

Ecelop111 (2 года 12 месяцев)(09:42:47 / 17-03-2016)

если смотреть сугубо последние новости по Японии и предположить, что она отражают реальность (а не нарисованы статистиками), то они неоднозначны - где-то плохо, где-то не очень, и мягко говоря, противоречивы.

совсем как в США=))) что-то не сходится.

17.03 02:50

Япония. Сальдо торгового баланса в феврале: 242.8 млрд. иен против прогноза 400.2 млрд. иен

17.03 02:50

Япония. Покупки иностранными инвесторами японских акций за неделю до 11 марта: -1.583 трлн. иен против -138.5 млрд. иен на предыдущей неделе

17.03 02:50

Япония. Покупки иностранными инвесторами японских облигаций за неделю до 11 марта: 994.1 млрд. иен против против -86.3 млрд. иен на предыдущей неделе

17.03 02:50

Япония. Покупки японскими инвесторами иностранных акций за неделю до 11 марта: 121.3 млрд. иен против 252.4 млрд. на предыдущей неделе

17.03 02:50

Япония. Покупки японскими инвесторами иностранных облигаций за неделю до 11 марта: 897.3 млрд. иен против 1.538 трлн. иен на предыдущей неделе

15.03 07:43

Япония. Индекс деловой активности в секторе услуг в январе +1.5% м/м против прогноза +0.3% м/м

15.03 07:43

Япония. Загрузка производственных мощностей в январе +2.6% м/м против -1.0% м/м

15.03 07:43

Япония. Промышленное производство в январе +3.7% м/м до -3.8% г/г против +3.7% м/м до -3.8% г/г

14.03 05:50

Япония. Заказы на станки и оборудование в январе: 15.00% м/м 8.4% г/г против прогноза 1.9% м/м -3.8% г/г

11.03 02:50

Япония. Индекс деловых настроений крупных компаний обрабатывающей промышленности в первом квартале -7.9 против +3.8 в четвертом квартале 2015

11.03 02:50

Япония. Общеотраслевой индекс деловых настроений крупных компаний в первом квартале -3.2 против +4.6 в четвертом квартале 2015

и да, конечно эффект от девальвации исчерпан - курс же пошел расти, со 130 уже к 112 доскакал и смотрит на 100.

Ничего странного - на дворе бушует мировой кризис, набирая обороты. Япония от него пострадает, НАВЕРНЯКА, очень сильно. А многие положительные показатели - результат подтасовок в статистике.

Экспорт Японии в США рухнул до минимума с 2011 года

Япония сегодня опубликовала данные по торговому балансу, положительное сальдо стало максимальным за последние 5 лет (+243 млрд иен). Впрочем, есть и негативные моменты.

Итак, экспорт из Японии снизился год к году на 4% (чуть хуже прогноза), а импорт упал на 14,2%, что, несмотря на сильное падение, оказалось лучше ожиданий.

Впрочем, главный момент заключается в другом. Экспорт из Японии в США продолжил снижаться, причем падение стало максимальным с 2011 г. Судя по всему, преимущества Страны восходящего солнца от девальвации валюты сошли на нет, тем более что в последнее время иена существенно укрепилась к доллару. Любопытно будет посмотреть, на какие шаги теперь пойдет Синдзо Абэ, ведь девальвация была одной из составляющих его программы стимулов.

Ниже приведем график, на котором наглядно просматривается корреляция курса японской иены и экспорта из Японии в США.

"Выгода от слабой иены прошла. Мы ничего не можем с этим поделать и пессимистично смотрим на будущие перспективы экспорта", - сказал Атсуши Такеда, экономист Itochu Corp. в Токио.

Он также отметил, что внутренний спрос вряд ли сможет заместить падение экспорта, поэтому он ждет очередного экономического спада уже в этом квартале.

Ситуация стала еще хуже после итогов заседания ФРС. Поскольку прогнозы членов Комитета по операциям на открытом рынке оказались слишком "голубиными", доллар начал стремительно терять позиции почти ко всем валютам. Иена здесь не исключение, причем падение в этой паре было даже лучше.

С таким курсом национальной валюты на восстановление Японии действительно рассчитывать будет трудно.

Кстати, обвал доллара вызвал и достаточно мощное движение в китайском юане. После трехдневного ослабления китайская валюта продемонстрировала одно из самых сильных внутридневных укреплений с февраля. Скорее всего, имело место массовое закрытие коротких позиций.

Zerohedge

Любопытно, что за неделю это уже второй "вынос" спекулянтов, игравших на понижение. В прошлый четверг после заседания ЕЦБ была схожая картина, это видно из графика.

Банк Японии сохранил параметры монетарной политики

На днях состоялось заседание Банка Японии, но никаких изменений на нем не произошло. Ставка осталась на отрицательном уровне, причем двое членов Банка Японии высказались против сохранения отрицательной процентной ставки, а семеро - за.

Напомним, ЦБ Японии впервые ввел отрицательную процентную ставку в январе 2016 г., установив ее на уровне минус 0,1%, пишет РИА "Новости".

Одновременно Банк Японии вновь подтвердил намерение сохранить курс на увеличение денежной базы в пределах 80 трлн иен ежегодно, что также полностью совпало с прогнозами аналитиков. Решение было принято голосованием: 8 человек - "за", 1 - "против".

Ага, собственное производство в Пиндостане падает, но и импорт, не только из Японии, сокращается. Но, пиндостанские статистики своей честью (J) клянутся, что кризиса у них нет.

crimsonalter

Я (наивный человек) надеялся, что соцсети и "патриотическая общественность" (тм) уже наигрались в пугалку про "ааа! преступный путинский режим и преступное медведевское правительство вкладывают деньги в экономику США! Покупают американские облигации пока сами американцы мешают нам размещать наши евробонды! Это мазохизм и предательство!! Мы даем американцам деньги под ноль процентов, а сами занимаем дорого! Это вредительство!"

Зря надеялся. Не наигрались. От обозревателей Ленты и до колумнистов Однако/НаЛинии всех трясет от праведного гнева.

По многочисленным просьбам коротко разъясняю ситуацию еще один, последний, раз. Без комментов, так как на последующие споры нет времени и желания.

Я всегда пытаюсь апеллировать к здравому смыслу читателей. Попробую и на этот раз. Давайте оглядимся вокруг: есть ли еще на планете страны, которые с одной стороны держат часть золотовалютных резервов в облигациях США и при этом сами выходят на рынок с целью взять в долг?

Самый яркий пример - Китай. Он владеет американскими облигациями на 1,23 триллиона долларов и при этом внешний валютный долг составляет почти 0,85 триллиона долларов. Большая часть этого долга приходится на государственные банки, китайский Центральный Банк и правительство КНР.http://www.barrons.com/articles/does-chinas-external-debt-pose-a-major-risk-1444726980

Казалось бы, почему бы ЦБ Китая не продать облигации США и не удовлетворить потребность государственного банковского сектора и правительства КНР в валютном финансировании?

Второй вопрос: зачем КНР вообще держать валюту в американских облигациях, ведь можно ее вложить в китайскую экономику?

Надеюсь, что даже самый эмоциональный патриот задумается. Если в КНР еще никого не расстреляли за эту схему, может в ней есть смысл? Или там тоже везде один "коллективный Улюкаев", который вредительством занимается под прикрытием компартии Китая?

Второй яркий пример - Венесуэла. Несмотря на то, что в стране - ужас и почти экономический коллапс, валюта обесценивается и все ужасно, все равно Венесуэле принадлежат облигации США на 278 миллионов долларов (данные на 1 января 2016) - http://ticdata.treasury.gov/Publish/slt3d.txt

Я еще раз апеллирую к здравому смыслу: Чавес, Мадуро и его команда - идиоты и вредители? Или опять же, в этой схеме есть смысл?

Кстати, Венесуэла еще и активный заемщик на рынке облигаций, причем под ужасно высокие проценты.

Итак везде на планете (я взял всего два экстремальных примера стран любимых патриотической общественностью, но их десятки) существует ситуация когда с одной стороны у государства есть резервы, которые хранятся в том числе в валюте США в форме краткосрочных облигаций, и при этом есть и валютные займы, которые государства берут на международном рынке.

Теперь логика оставляет только два варианта:

Первый вариант - "патриотическая общественность" в лице блогеров, колумнистов и примкнувших пользователей соцсетей, разоблачила всемирный заговор предателей и компрадоров, которые захватили все страны, правительства и центральные банки, от Китая до Японии и от Венесуэлы до Монголии. Если этот вариант вам близок, могу только посочувствовать, но помочь ничем не могу.

Второй вариант - несмотря на то, что ситуация "не стыкуется" с обывательской логикой, в ней таки есть смысл.

Теперь о смысле. Обычно, держателем американских облигаций является центральный банк той или иной страны. То есть та самая структура, которая занимается стабилизацией национальной валюты. Валютные резервы ей нужны на тот случай, если из страны массово бегут капиталы или государству вот-прямо-сейчас нужно очень много валюты. Это буфер, кубышка и страховочный трос. Если его нет, то единственный кто будет завтра решать сколько рублей стоит доллар - это будут частные спекулянты.

Есть идиоты, которые считают, что при положительном торговом балансе валютные резервы не нужны. Это бред примерно из той же серии, что и идея о том, что "раз есть зарплата, то зачем нужны сбережения?". Сбережения, как и валютные резервы, нужны на тот случай если "зарплата" внезапно кончается. Например, если бы у Китая не было больших резервов, то он не смог бы в прошлом году пережить отток капитала на 1 триллион долларов из страны. А так - выжил и вполне активно сопротивляется наездам господина Сороса и его друзей.

Еще раз подчеркиваю: центральным банкам, хоть России, хоть Китая, хоть Венесуэлы нужно хранить валютный резерв в чем-то, что:

а) можно в любой момент превратить в валютную "наличность"

б) маловероятно потерять

Предложение "просто хранить деньги на счету в банке" можно рассмотреть до тех пор пока не возникают два вопроса: что будет если конкретный банк пойдет ко дну? не лучше ли на эти резервы получать хоть какой-то процент и иметь гарантию возврата?

Вот и приходят все мировые цб к одному и тому же выводу: оптимальный способ хранения - краткосрочные американские облигации.

Часто возникает вопрос: а что будет если американцы введут санкции и конфискуют наши долларовые облигации? Отвечаю: к большому сожалению, американцы не сделают нам такого подарка. Конфискация или заморозка облигаций вне санкций ООН приведет к коллапсу американского рынка облигаций, так как все страны у которых есть потенциальные конфликты с США (например Китай) придут к выводу, что американцы сошли с ума, не соблюдают правил игры и от их бумаг нужно немедленно избавиться. Это был бы убийственный удар для всей долларовой системы.

Министерствам финансов, которые выходят на рынок со своими облигациями и ищут покупателей, деньги нужны для инвестиций (ну или для проедания :) ), и нужны они на долгий срок для вложения в проекты, которые не предполагают возможности в любой момент взять и "выдрать" из них деньги, потому что государству понадобилась срочно валюта или потому что нужно держать курс национальной валюты. Именно по-этому, за редким исключением, облигации большинства стран не подходят для того чтобы держать в них золотовалютные резервы, так как их просто невозможно в случае необходимости быстро и без потерь продать за наличную валюту. Более того, даже страны у которых очень "глубокие" рынки своих облигаций (Германия, Франция, Япония) все равно держат часть резервов в "чужих" облигациях.

Кстати, для того чтобы сделать ликвидный рынок облигаций российского Минфина, их надо выпускать в гораздо больших количествах (КНР активно идет по этому пути).

Последнее. Возникает логичный вопрос: когда это все прекратится? Когда мировая система перестанет быть завязана на доллар?

Желание похерить систему - логичное и правильное, но рубить с плеча, да и в одиночку - дураков нет, ибо последствия для экономики конкретных стран-ренегатов (если их будет мало) будут тяжелейшими. Демонтаж долларовой системы проходит с китайкой осторожностью и китайским же упорством (ничего не поделаешь, ибо именно КНР в силу размеров является локомотивом этого процесса. Бежать впереди паровоза - бесполезно). "Пул валют БРИКС" - это будущий "коллективный золотовалютный резерв нового типа, в котором доллар не будет нужен. Банк развития БРИКС - будет в некоторой степени заменять международный рынок облигаций, где все еще предпочитают кредитовать в долларах. Рекордная покупка золота в российские и китайские резервы - это тоже направление демонтажа долларовой системы (или "страховка" для этого процесса). К моменту почти неизбежного запуска американской гиперинфляции все должно быть готово, и вроде бы все шансы вовремя успеть у нас и наших союзников есть.

Это не значит, что у нас все отлично в сфере экономики и управления финансами. У нас там много серьезнейших проблем, но нужно решать реальные проблемы, а не расчесывать паранойю в стиле "у соседей излучатели КГБ в туалете стоят" как это делают "лидеры мнений" в СМИ и соцсетях.

Все у нас получится. А если получится сделать так чтобы в инфполе истерили меньше, а думали больше, то будет совсем круто.

ПС: А еще я иногда дико завидую руководителям СССР. Вот им в 1925 не надо было в объяснять в соцсетях зачем СССР берет валютный кредит у Дойче Банка на развитие экономики страны. Лепота ))

Значительная часть паникёров - проплаченные пиндостанским посольством «патриЁты».Япония: Несмотря на девальвацию йены, экспорт сокращается

чт, 17/03/2016 - 08:38 | alexsword (4 года 5 месяцев)

Япония сообщает, что импорт сократился на 14.2%, а экспорт сократился на 4% - несмотря на девальвацию йены. Это показывает, что для импортеров ресурсов позитивный эффект от девальвации национальной валюты для производства не столь очевидный (особенно когда другие страны начинают воротить нос от йены, ибо пованивает трупиком).

Эффект от девальвации для экспорта исчерпан.

Физические объемы импорта примерно на уровне 2010, в то время как экспорт рухнул на 10-15%.

https://aftershock.news/sites/default/files/u5/teasers/8b51e99bdee69922fec76f321ef8d0b8%5B1%5D.png

И очень интересно следующее, если смотреть не на денежные показатели, а на физические (количественные), то мы видим устойчивую деградацию экономики Японии - по сравнению с 2010 объемы импорта остались прежними, а экспорт прилично сократился (10-15%). Это говорит, что в терминах физики, Япония все меньше может предложить миру в обмен на свое содержание.

ИСТОЧНИК

Из комментов на афтершоке:

Ecelop111 (2 года 12 месяцев)(09:42:47 / 17-03-2016)

если смотреть сугубо последние новости по Японии и предположить, что она отражают реальность (а не нарисованы статистиками), то они неоднозначны - где-то плохо, где-то не очень, и мягко говоря, противоречивы.

совсем как в США=))) что-то не сходится.

17.03 02:50

Япония. Сальдо торгового баланса в феврале: 242.8 млрд. иен против прогноза 400.2 млрд. иен

17.03 02:50

Япония. Покупки иностранными инвесторами японских акций за неделю до 11 марта: -1.583 трлн. иен против -138.5 млрд. иен на предыдущей неделе

17.03 02:50

Япония. Покупки иностранными инвесторами японских облигаций за неделю до 11 марта: 994.1 млрд. иен против против -86.3 млрд. иен на предыдущей неделе

17.03 02:50

Япония. Покупки японскими инвесторами иностранных акций за неделю до 11 марта: 121.3 млрд. иен против 252.4 млрд. на предыдущей неделе

17.03 02:50

Япония. Покупки японскими инвесторами иностранных облигаций за неделю до 11 марта: 897.3 млрд. иен против 1.538 трлн. иен на предыдущей неделе

15.03 07:43

Япония. Индекс деловой активности в секторе услуг в январе +1.5% м/м против прогноза +0.3% м/м

15.03 07:43

Япония. Загрузка производственных мощностей в январе +2.6% м/м против -1.0% м/м

15.03 07:43

Япония. Промышленное производство в январе +3.7% м/м до -3.8% г/г против +3.7% м/м до -3.8% г/г

14.03 05:50

Япония. Заказы на станки и оборудование в январе: 15.00% м/м 8.4% г/г против прогноза 1.9% м/м -3.8% г/г

11.03 02:50

Япония. Индекс деловых настроений крупных компаний обрабатывающей промышленности в первом квартале -7.9 против +3.8 в четвертом квартале 2015

11.03 02:50

Япония. Общеотраслевой индекс деловых настроений крупных компаний в первом квартале -3.2 против +4.6 в четвертом квартале 2015

и да, конечно эффект от девальвации исчерпан - курс же пошел расти, со 130 уже к 112 доскакал и смотрит на 100.

Ничего странного - на дворе бушует мировой кризис, набирая обороты. Япония от него пострадает, НАВЕРНЯКА, очень сильно. А многие положительные показатели - результат подтасовок в статистике.

Экспорт Японии в США рухнул до минимума с 2011 года

Япония сегодня опубликовала данные по торговому балансу, положительное сальдо стало максимальным за последние 5 лет (+243 млрд иен). Впрочем, есть и негативные моменты.

Итак, экспорт из Японии снизился год к году на 4% (чуть хуже прогноза), а импорт упал на 14,2%, что, несмотря на сильное падение, оказалось лучше ожиданий.

Впрочем, главный момент заключается в другом. Экспорт из Японии в США продолжил снижаться, причем падение стало максимальным с 2011 г. Судя по всему, преимущества Страны восходящего солнца от девальвации валюты сошли на нет, тем более что в последнее время иена существенно укрепилась к доллару. Любопытно будет посмотреть, на какие шаги теперь пойдет Синдзо Абэ, ведь девальвация была одной из составляющих его программы стимулов.

Ниже приведем график, на котором наглядно просматривается корреляция курса японской иены и экспорта из Японии в США.

"Выгода от слабой иены прошла. Мы ничего не можем с этим поделать и пессимистично смотрим на будущие перспективы экспорта", - сказал Атсуши Такеда, экономист Itochu Corp. в Токио.

Он также отметил, что внутренний спрос вряд ли сможет заместить падение экспорта, поэтому он ждет очередного экономического спада уже в этом квартале.

Ситуация стала еще хуже после итогов заседания ФРС. Поскольку прогнозы членов Комитета по операциям на открытом рынке оказались слишком "голубиными", доллар начал стремительно терять позиции почти ко всем валютам. Иена здесь не исключение, причем падение в этой паре было даже лучше.

С таким курсом национальной валюты на восстановление Японии действительно рассчитывать будет трудно.

Кстати, обвал доллара вызвал и достаточно мощное движение в китайском юане. После трехдневного ослабления китайская валюта продемонстрировала одно из самых сильных внутридневных укреплений с февраля. Скорее всего, имело место массовое закрытие коротких позиций.

Zerohedge

Любопытно, что за неделю это уже второй "вынос" спекулянтов, игравших на понижение. В прошлый четверг после заседания ЕЦБ была схожая картина, это видно из графика.

Банк Японии сохранил параметры монетарной политики

На днях состоялось заседание Банка Японии, но никаких изменений на нем не произошло. Ставка осталась на отрицательном уровне, причем двое членов Банка Японии высказались против сохранения отрицательной процентной ставки, а семеро - за.

Напомним, ЦБ Японии впервые ввел отрицательную процентную ставку в январе 2016 г., установив ее на уровне минус 0,1%, пишет РИА "Новости".

Одновременно Банк Японии вновь подтвердил намерение сохранить курс на увеличение денежной базы в пределах 80 трлн иен ежегодно, что также полностью совпало с прогнозами аналитиков. Решение было принято голосованием: 8 человек - "за", 1 - "против".

Ага, собственное производство в Пиндостане падает, но и импорт, не только из Японии, сокращается. Но, пиндостанские статистики своей честью (J) клянутся, что кризиса у них нет.