Макроэкономика: итоги мая

Последний месяц весны сопровождался довольно противоречивой экономической информацией. Так, по сообщению Росстата, ВВП России в I квартале текущего года снизился на 2,2% после роста на 0,4% в IV квартале прошлого (здесь и далее: г/г). По информации Минэкономразвития, в апреле спад экономики продолжился, составив 4,2% в годовом выражении. Обратимся к последним данным для того, чтобы проанализировать ситуацию в экономике страны и разобраться в негативных оценках официальных ведомств.

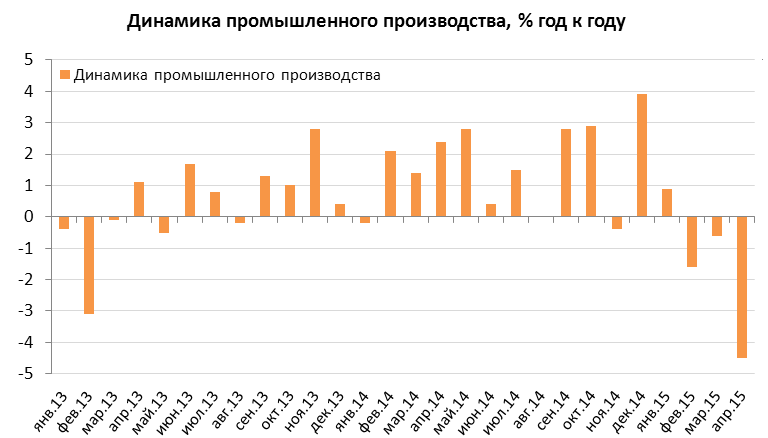

Одним из важнейших показателей, влияющих на динамику ВВП, является промышленное производство. По данным Росстата, в апреле падение промпроизводства ускорилось до 4,5% после снижения всего на 0,6% в марте. По итогам четырех месяцев снижение составляет 1,5%. После замедления спада в марте, большинство экономистов предполагали увидеть продолжение наметившейся тенденции, однако статистика оказалась неожиданной для рынка. В начале года, опираясь на собственный прогноз по ВВП, мы ожидали небольшой рост промышленного производства по итогам 2015 года в районе 0,6%.

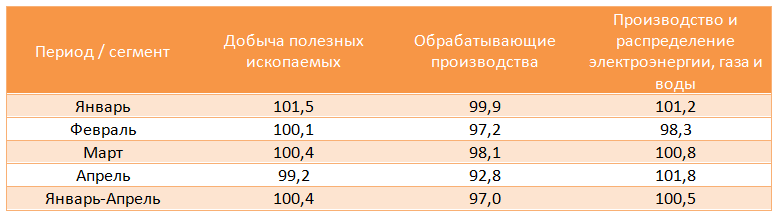

Отметим падение производства в секторе добывающей промышленности (-0,8%) в апреле после роста на 0,4% в марте. Свой вклад здесь могло внести начавшееся укрепление рубля по итогам первого квартала. Всего же с начала года данный сегмент показывает слабый рост в 0,4%. Существенное падение производства было зафиксировано в обрабатывающей промышленности - в апреле оно ускорилось до 7,2% с 1,9% в марте. По итогам четырех месяцев сегмент показывает снижение на 3%. Что касается производства и распределения электроэнергии, газа и воды, рост в данном сегменте в апреле ускорился до 1,8% после роста на 0,8% в марте. Таким образом, основной причиной падения промпроизводства в апреле стало резкое замедление обрабатывающих производств.

Динамика сегментов промышленного производства, % год к году

Исходя из этой статистики, преимущества на операционном уровне по итогам четырех месяцев продолжали получать добывающие компании, а также компании, генерирующие и распределяющие электроэнергию, газ и воду. Операционные результаты компаний, работающих в обрабатывающей промышленности, в целом ухудшаются, что должно оказывать давление и на финансовые показатели предприятий из этой сферы.

В обрабатывающих производствах, несмотря на общую негативную динамику сегмента, продолжается рост выпуска ряда продовольственных товаров, получающих преимущества от начавшихся процессов импортозамещения, а также подогреваемые продовольственным эмбарго (мясо, рыба, сыры). Не останавливается падение производства в тяжелой промышленности (легковые и грузовые автомобили, автобусы). Производство важнейших видов химической продукции показывает небольшой рост.

Динамика выпуска отдельных видов продукции обрабатывающих производств, %

Таким образом, в целом положительную динамику операционных результатов демонстрировали компании, занимающиеся добычей нефти и угля, производители продовольствия, а также представители химической промышленности. Из сектора обрабатывающих производств выделяются компании, занимающиеся производством труб. Следует ожидать улучшения результатов деятельности компаний-представителей этих отраслей. Невыгодное положение с точки зрения операционной деятельности занимают предприятия, выпускающие товары легкой промышленности, а также занимающиеся машиностроением и металлообработкой. Это будет оказывать давление на итоговые результаты их деятельности.

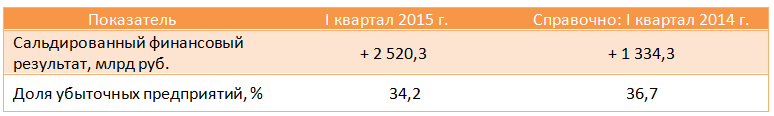

Кроме того, в мае вышла статистика о финансовых результатах деятельности небанковских организаций по итогам первого квартала текущего года. По данным Росстата, сальдированная прибыль российских предприятий в марте превысила 1,5 трлн руб. Таким образом, за первый квартал 2015 года российские компании заработали 2520,3 млрд руб., что на 88,9% больше, чем в первом квартале 2014 года. Улучшение финансового состояния организаций способствовало снижению доли убыточных предприятий на 2,5%. В начале года мы ожидали, что прибыль публичных российских компаний (включая финансовый сектор) увеличится на 2,2%.

Сальдированный финансовый результат и доля убыточных предприятий в I квартале 2015 года, млрд руб.

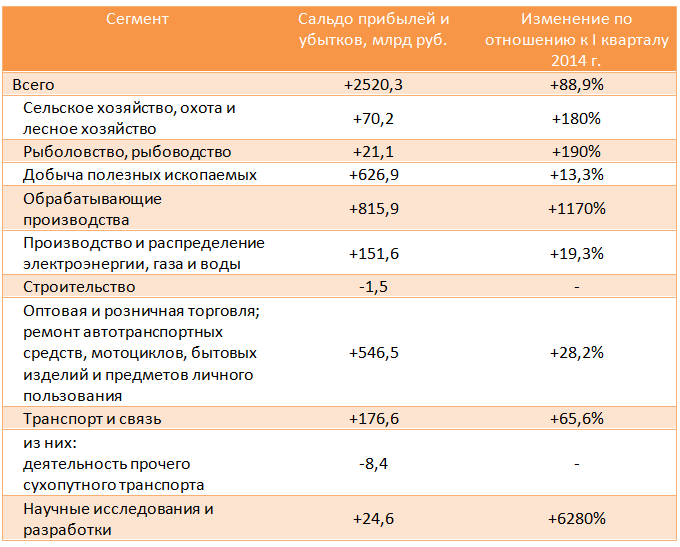

Стоит отметить, что подавляющее большинство отраслей и отдельных видов деятельности показали рост сальдированной прибыли в годовом выражении. Несмотря на замедление оборота розничной торговли, вызванное снижением потребительского спроса, сегмент оптовой и розничной торговли продемонстрировал значительный рост прибыли. В транспортном сегменте прибыль могла вырасти из-за индексации тарифов на грузовые железнодорожные перевозки.

Однако в некоторых отраслях по-прежнему присутствуют проблемы. Так, в строительстве, после почти двукратного роста прибыли в январе-феврале, по итогам первого квартала зафиксирован убыток в 1,5 млрд руб. Вероятно, здесь сказалось общее замедление спроса на недвижимость, вызванное ужесточением ипотечного кредитования. Предприятия с основным видом деятельности «прочий сухопутный транспорт» (помимо железно-дорожного) получили убыток в размере 8,4 млрд руб. Среди других видов деятельности убыток зафиксирован в «операциях с недвижимым имуществом, аренде и предоставлении услуг», а также в «управлении эксплуатацией жилого фонда».

Сальдированный финансовый результат организаций отдельных видов деятельности в I квартале 2015 года

Таким образом, в целом в большинстве российских отраслей (без учета банковских организаций) наблюдается существенное улучшение финансовых результатов. Эти данные говорят о том, что в ближайшем будущем рыночные цены акций публичных компаний, занимающихся связью, телекоммуникациями, транспортом, рыбоводством/рыболовством, а также научными исследованиями, могут показать неплохой рост. Более чем 10-кратный рост прибыли в сегменте «обрабатывающие производства» также позволяет надеяться на рост стоимости акций представителей отрасли, однако не стоит забывать о негативной динамике операционных результатов этого сегмента.

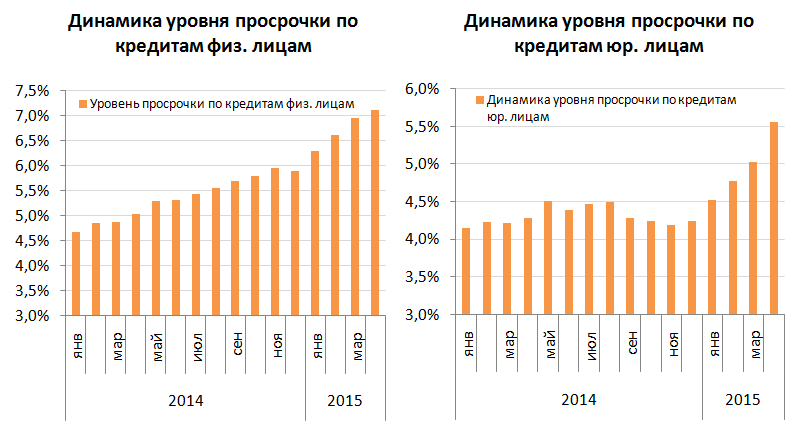

Что же касается сальдированной прибыли кредитных организаций по итогам первого квартала, то она составила 6 млрд руб., причем в первые два месяца текущего года российские банки получали сальдированный убыток. Последняя статистика банковского сектора не слишком яркая. По итогам четырех месяцев текущего года банки зафиксировали 17 млрд руб. чистого убытка (в прошлом году была прибыль в размере 292 млрд руб.). На негативный результат повлиял рост проблемных кредитов и отчислений в резервы. Так, объем просроченной задолженности по корпоративному портфелю за апрель вырос на 6,9%, по розничному - на 1,4%. В результате удельный вес просроченной задолженности по кредитам нефинансовым организациям увеличился с 5,0% до 5,6%, а по розничным кредитам - с 6,9% до 7,1%. Резервы на возможные потери увеличились с начала года на 8,1% (329 млрд руб.).

Что же касается других показателей банковского сектора, то за апрель активы российских банков сократились на 2,8% (на 1 мая составляют 72 трлн руб.). Основная причина негативной динамики - переоценка валютных активов; без ее учета банковские активы выросли на 1%. С начала года активы сократились на 6,9%. Совокупный объем кредитов за апрель уменьшился на 2,8% (в том числе портфель кредитов нефинансовым организациям сократился на 3,5%, кредитам физическим лицам - на 1,1%). С начала года общий объем выданных кредитов снизился на 3,5%.

Основными факторами, влияющими на динамику корпоративного и розничного кредитования, остаются высокие процентные ставки и сокращающиеся реальные доходы населения соответственно. Поэтому по мере смягчения денежно-кредитной политики, проводимой ЦБ, а также по мере замедления инфляции, можно ожидать постепенного восстановления темпов кредитования. Эти факторы также отразятся на качестве кредитных портфелей, что позволит уменьшить отчисления в резервы на возможные потери и, в конечном итоге, поможет вернуть прибыль банковскому сектору. Исходя из этого, в ближайшее время можно ожидать роста курсовой стоимости акций представителей отрасли.

По информации Росстата, реальная заработная плата за январь-апрель снизилась на 10,2%, а по оценке Минэкономразвития, реальные располагаемые денежные доходы населения сократились на 2,2%. Отрицательная динамика данных показателей связана с тем, что темпы роста номинальной заработной платы не успевают за высоким темпом годовой инфляции. Основным фактором, влияющим на показатели реальных доходов населения, а также определяющим состояние потребительского спроса, остается динамика индекса потребительских цен. Прежде чем перейти к динамике инфляции, осветим текущую ситуацию на потребительских рынках России.

Как недавно сообщил Росстат, оборот розничной торговли в России в январе-апреле текущего года составил 8,5 трлн руб., что в сопоставимых ценах ниже на 7,5%, чем в соответствующем периоде 2014 года. По нашему прогнозу, оборот розничной торговли в текущем году составит около 28 трлн руб., и с учетом наших ожиданий по инфляции, в сопоставимых ценах этот показатель снизится на 4,6%. Показатели розничной торговли сейчас страдают из-за падения реальных доходов населения, вызванного высокой инфляцией. Мы ожидаем, что по мере ее замедления, ситуация на рынке розничной торговли будет улучшаться.

Что касается автомобильного рынка, то по данным АЕБ, в апреле объем продаж новых легковых и легких коммерческих автомобилей в России составил 132 388 шт. Это ниже мартовского показателя на 5,3%. В годовом выражении объем продаж в апреле обвалился на 41,6%. За январь-апрель текущего года спад продаж составляет 37,7%. Вместе с тем отмечается умеренное возобновление потребительской активности, вызванное снижением процентных ставок с начала года, а также укреплением курса рубля. Мы ожидаем, что ввиду этих факторов в ближайшее время падение продаж будет замедляться. По нашему прогнозу, который мы делали в начале года, предельным объемом падения отечественного авторынка в 2015 году является уровень 14%.

По данным Росавиации, пассажирооборот на рынке гражданской авиации за январь-апрель текущего года составил 59,7 млрд пасс.км. (-8,9%). Примечательно, что в том числе пассажирооборот в сегменте «международные перевозки» сократился на 17,9%, в сегменте «внутренние перевозки» - вырос на 8,6%. По итогам четырех месяцев было перевезено 23,8 млн человек (+1%). Мы ожидаем, что объем рынка по итогам года составит 86 млн человек (-7,9%). Основными причинами такой динамики мы считаем незначительный темп роста номинального ВВП, а также рост среднегодового курса доллара.

На рынке фармацевтики, по сообщению агентства DSM-Group, объем лекарственных препаратов в закупочных ценах аптек в апреле сократился на 11,9% и по сравнению с мартом и составил 49,2 млрд руб. В натуральном выражении объем рынка в апреле текущего года по сравнению с мартом снизился на 12,7%, по сравнению с апрелем прошлого года - уменьшился на 2,5%. Однако в годовом выражении объем рынка в закупочных ценах аптек за четыре месяца текущего года вырос на 28%. Таким образом, объем рынка увеличивается исключительно под влиянием инфляции. Исходя из наших ожиданий по ее снижению, стоит ожидать замедления роста рынка фармацевтики в ближайшее время. По нашему прогнозу, который мы делали в начале года, рост рынка по итогам 2015 года в рублевом выражении замедлится до 3,7%.

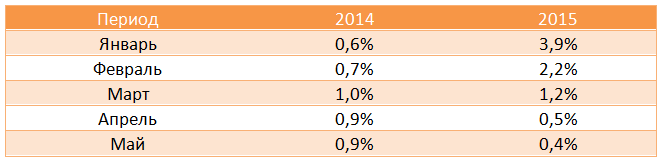

Что касается инфляции, то в мае она оставалась на низком уровне: недельный рост цен на протяжении всего месяца составлял 0,1%. Это привело к тому, что уже по состоянию на 1 июня годовая инфляция замедлилась до 15,8% по сравнению с 16,4% в конце апреля. За весь май инфляция составила 0,4% по сравнению с 0,9% в мае прошлого года.

Динамика инфляции по месяцам в 2014 и 2015 годах

При этом представители Минфина ожидают, что уже в июле на потребительском рынке может начаться дефляция, которая продолжится до сентября. По нашему прогнозу, по итогам 2015 года инфляция снизится до 11,7%. Ее снижение будет оказывать давление на выручку компаний, в первую очередь, занимающихся розничной торговлей, так как в последнее время результаты их деятельности поддерживаются исключительно ростом потребительских цен. Однако, учитывая то, что на динамику инфляции оказывает значительное влияние ситуация на валютном рынке, нужно отметить риски разгона потребительских цен, связанные с возможным обесценением рубля.

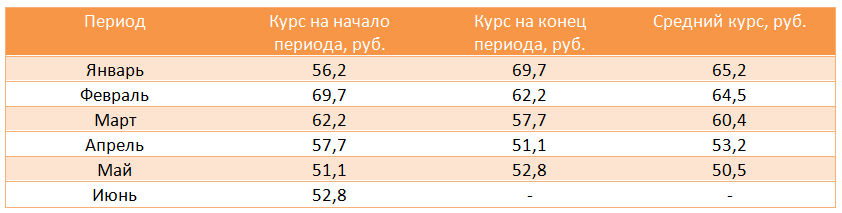

Динамика официального курса доллара США в 2015 г.

За май средний курс рубля укрепился чуть больше, чем на 5%. Одной из причин его укрепления были большие по сравнению с предыдущим месяцем цены на нефть, что могло отразиться на экспортной выручке. Однако ряд факторов препятствовал дальнейшему укреплению рубля, что привело к росту курса доллара к концу месяца. В частности, официальные власти неоднократно заявляли о достижении курсом рубля своего справедливого значения.

Кроме того, с 13 мая Банк России начал проводить ежедневые покупки иностранной валюты в объеме 100-200 млн долл. По сообщению ЦБ, данные операции проводятся с целью пополнения международных резервов и не направлены на поддержание определенного уровня курса. Также регулятор отметил, что для минимизации влияния на динамику валютного курса покупки будут осуществляться равномерно в течение торгового дня. Заметим, что ЦБ не осуществлял валютных интервенций с 15 декабря 2014 года.

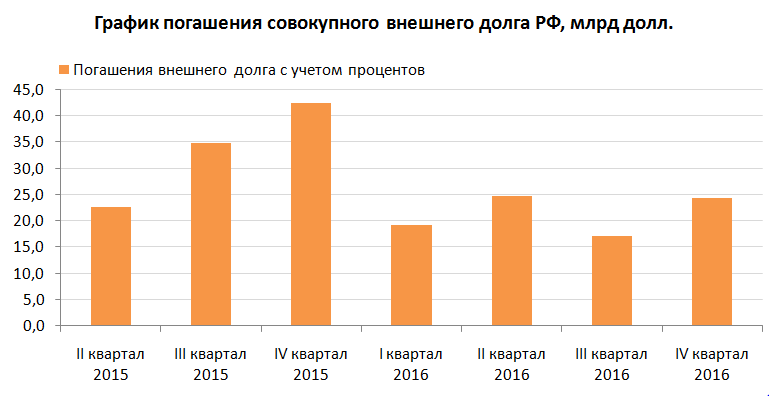

Согласно официальной информации, представленной на сайте ЦБ, по состоянию на 3 июня регулятор скупил уже 2,9 млрд долл. Глава Центробанка Э. Набиуллина заявила, что комфортным уровнем международных резервов является значение в 500 млрд долл. На данный момент резервы страны составляют 356,8 млрд долл. Недостающую часть ЦБ планирует докупать равномерно в течение нескольких лет. Не совсем понятно, откуда была взята цифра 500 млрд долл., тогда как по международной методологии достаточным уровнем резервов РФ является значение в 188 млрд долл. Достаточно обратиться к графику погашения внешнего долга, представленного на сайте регулятора, чтобы убедиться в достаточности текущего уровня резервов страны.

Исходя из данных ЦБ, в ближайшие два года совокупный объем погашений внешнего долга резидентов РФ не превысит 185 млрд долл., поэтому мы не видим необходимости в срочном увеличении ЗВР. Скорее всего, истинные мотивы регулятора заключаются именно в прямом воздействии на курс рубля с целью его ослабления. Это решение ЦБ могло быть вызвано слабыми производственными данными российских предприятий и направлено на поддержание экспортеров, пополнения бюджета страны, а также подавления роста импорта. Таким образом, фактически ЦБ отступает от таргетирования инфляции и переходит к управлению валютным курсом. Поэтому его действия несут в себе риски ослабления рубля и очередного разгона инфляции. Сейчас наш прогноз по среднегодовому курсу доллара составляет 56,7 руб. За пять месяцев среднее значение составляет 58,4 руб. В случае дальнейшего ослабления рубля, от этого будут выигрывать в основном компании-экспортеры, а также предприятия, имеющие валютные вложения и не имеющие валютных кредитов.

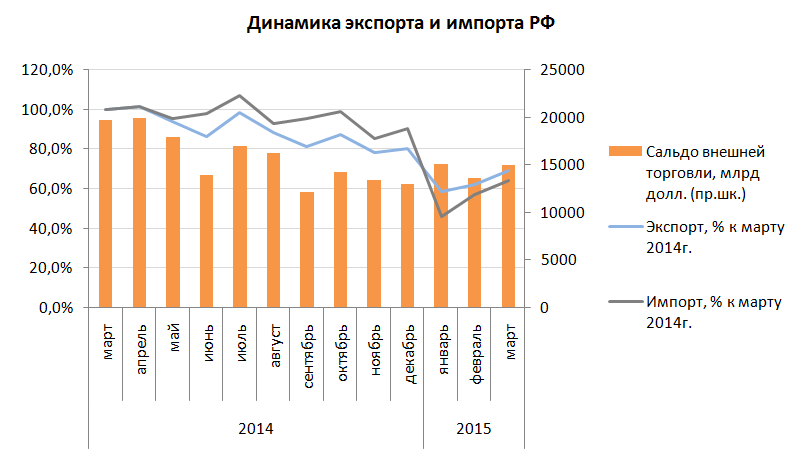

Кроме того, на динамику валютного курса значительное влияние оказывает ситуация с внешней торговлей в стране. В конце мая Банк России опубликовал статистику внешней торговли за первый квартал текущего года. Так, по данным ЦБ, экспорт составил 89,1 млрд долл. (-27,6%), а импорт - 45,4 млрд долл. (-37,3%). Сальдо торгового баланса осталось положительным и составило 43,6 млрд долл. (-13,7%). По нашему прогнозу, экспорт товаров в 2015 году составит около 440 млрд долл. (-11%), а импорт товаров и услуг составит 352 млрд долл. (-18%)

Итак, мы видим, что, несмотря на значительное снижение цен на сырье, серьезных изменений в сальдо торгового баланса не произошло. В то же время, импорт продолжает снижаться большими темпами по сравнению с экспортом, что может свидетельствовать как о начавшихся процессах импортозамещения, так и о сокращении ассортимента закупаемой продукции.

Динамика экспорта и импорта важнейших товаров

Единой динамики экспорта не наблюдается. Что касается импорта, то сильнее всего снизился ввоз машин и оборудования, а также продовольственных товаров. Чуть слабее динамика импорта продукции химической промышленности. При большей доступности кредитных ресурсов, представители этих отраслей могли бы нарастить свою долю на внутреннем рынке, что привело бы к улучшению их финансовых результатов в скором будущем. При прочих равных условиях, акции публичных представителей этих отраслей в ближайшее время могут показать неплохой рост.

Таким образом, негативные оценки динамики ВВП, показывающие продолжение спада экономики, связаны в первую очередь с производственными факторами. Мы наблюдаем снижение темпов выпуска продукции обрабатывающих производств, а также видим проблемы в строительстве, сказывающиеся на финансовых результатах представителей отрасли. Другой причиной является состояние розничной торговли, объемы которой замедляются под воздействием давления на потребительский спрос. Однако мы ожидаем, что данный сектор в ближайшее время начнет восстановление благодаря устойчивой тенденции к замедлению инфляции и, как следствие, нормализации динамики реальных доходов населения.

В целом российские компании показывают неплохие финансовые результаты. Некоторые проблемы присутствуют в банковской сфере, однако ситуация будет улучшаться по мере замедления инфляции и снижения уровня процентных ставок. Что касается внешней торговли, то по нашему мнению, торговое сальдо имеет значительный потенциал роста, подкрепляемого как восстановлением цен на сырье, так и возможностью развития собственных производств, способных вытеснить импортные товары. С другой стороны, подчеркнем риски, которые несет в себе переход Банка России от политики таргетирования инфляции к регулированию валютного курса. Намерения ЦБ наращивать уровень резервов могут оказывать долгосрочное давление на курс рубля. Это повышает риски пересмотра наших прогнозов во втором полугодии, причем не только по курсу доллара, но и по всем основным макроэкономическим показателям, включая ВВП. Напомним, в начале года мы надеялись на максимальный положительный эффект от девальвации в рамках комплекса эффективных мер правительства по развитию отечественной экономики и ожидали, что реальный рост ВВП в 2015 году может составить 0,6%, но уже сейчас развитие событий отклонилось от нашего сценария. Тем не менее, прогноз уровня инфляции и среднего обменного курса рубля, сделанные в начале года, на данный момент полностью оправдываются. В дальнейшем мы продолжим следить за публикацией важнейшей макроэкономической статистики.