Александр Хуршудов: Нефтяные экспортеры могут не опасаться возрождения сланцев

Оригинал взят у vadim44622 в Александр Хуршудов: Нефтяные экспортеры могут не опасаться возрождения сланцев

Скоро минует 7 лет, как я стал наблюдать за выработкой американских трудноизвлекаемых запасов нефти и газа, к которым прилипло некорректное название «сланцевых». Революции из них не вышло, однако на несколько лет они изрядно стабилизировали добычу в США. Без этих новых ресурсов американцам пришлось бы импортировать половину газа и три четверти потребляемой нефти.

И сейчас, когда нефтяные цены устойчиво закрепились выше $50 за баррель, все чаяния охотников до дешевой нефти устремлены в США. Они ждут, что сланцевые компании увеличат бурение, добычу и тем самым развернут цены вниз. Чтобы оценить возможность такого сценария, нужно проанализировать нынешнее состояние сланцевой отрасли. Вот этим мы сейчас и займемся.

1. СЛАНЦЕВЫЙ ГАЗ

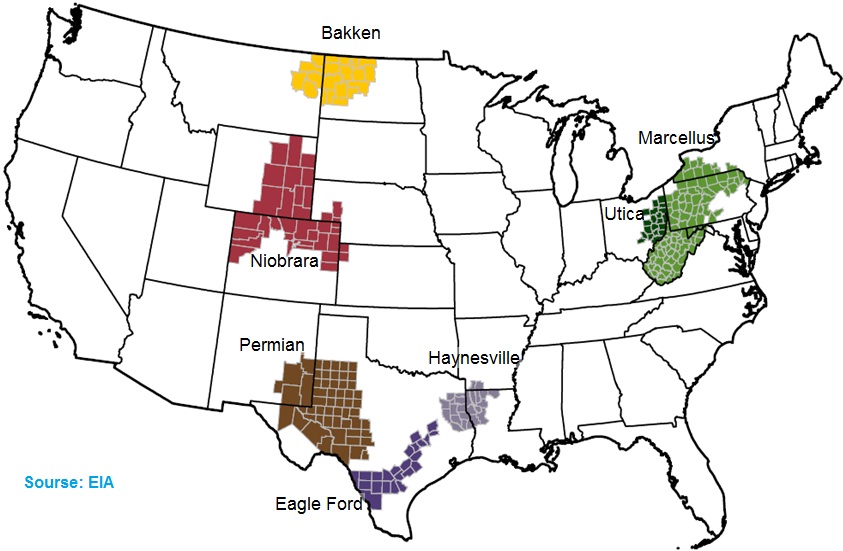

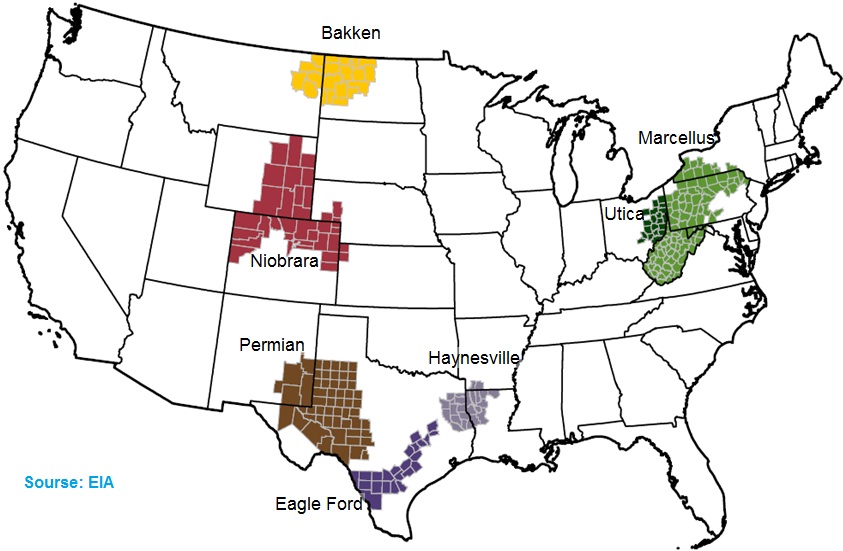

Хотя нефть и важнее, и дороже, но начну я все же с газовых месторождений. Потому что их масштабная разработка началась раньше, почти 9 лет назад. Некоторые уже находятся в стадии истощения, и по ним можно (с некоторыми поправками) представить судьбу нефтяных залежей. Американское агентство энергетической информации EIA выделяет 7 главных сланцевых формаций (рис.1), мы же добавим к ним пионерное месторождение Barnett на севере Техаса.

Рис.1

Основные текущие показатели газовых месторождений приведены в таблице 1. Данные по запасам, ценам и добыче газа взяты из разных материалов EIA, в ряде случаев они пересчитаны для более удобного восприятия. Данные по буровым станкам от компании Baker-Hughes.

Беглый взгляд на таблицу 1 позволяет вынести следующее. Месторождение Barnett находится в завершающей стадии разработки. Бурение здесь прекращено, добыча газа быстро падает, хотя для страны она еще остается существенной. Из оставшихся 379 млрд м3 запасов реально удастся добыть не более половины. Выходит, что запасы были завышены.

Тот же процесс развивается на месторождении Eagle Ford, но быстрее. Здесь имеются нефтяная и газоконденсатная зоны, основная добыча идет из них. Начальные запасы газа тоже завышены, при таких темпах падения (22% в год) их добыть не удастся.

На месторождении Haynesville основной сланцевый пласт залегает на глубинах 3-4 тыс. м, но в вышележащих горизонтах газ тоже присутствует. После выхода на максимум в 2011 году происходит медленное снижение добычи, начальные дебиты скважин здесь сейчас вдвое ниже, чем на свежих площадях. В целом отбор газа соответствует запасам, допускаю, что степень извлечения газа даже несколько превысит проектную величину.

Половину сланцевого газа США дает крупнейшее месторождение Marcellus. В этом году отбор из него ожидается в размере 186 млрд м3, это 5,3% мировой добычи газа. Здесь имеются нетронутые запасы, в частности, на территории штата Нью-Йорк, где пока запрещен гидроразрыв пласта. С нарастанием дефицита газа его разрешат.

Месторождение Utica примыкает к Marcellus. Оно совсем свежее, разрабатывается четвертый год. Доказанные запасы еще не подсчитаны, а потенциальные ресурсы варьируют в пределах 400-1100 млрд м3. Здесь еще можно выбирать для бурения наиболее продуктивные участки; но темпы бурения в несколько раз ниже, чем были на заре «сланцевой революции».

На других крупных месторождениях (Bakken, Niobrara и Permian Basin), запасы и добыча сланцевого газа невелики, бурение на газ прекращено, поэтому в таблицу я их не включил. Теперь проследим последние изменения.

Начало ушедшего года стало кошмаром для сланцевых компаний. В феврале цена нефти WTI снизилась до $26, а за ней, в марте до $60-70 за 1000 м3 рухнули цены газодобытчиков на рынке спот. Таких низких цен не было с 1999 года. Чтобы окупить бурение скважины при этих ценах, нужно добыть из нее более 100 млн м3, а таких на сланцевых месторождениях единицы. Поэтому в течение 3-4 месяцев производители продолжали активно сокращать бурение (рис.2), а за бурением на 3% упала добыча газа. Летом цены восстановились и даже превысили прошлогодний уровень, но бурение практически не увеличилось. Вместо него возрос ввод в эксплуатацию ранее пробуренных, но не освоенных скважин (см. рис.2). Остановлюсь на них чуть подробнее, поскольку на эту тему было много домыслов, которые, как часто бывает, далеки от реалий.

Рис.2

Бурение средней скважины в США, включая покупку минеральных прав, обходится в $6-7 млн. После достижения проектной глубины и крепления ствола скважина сдается заказчику, и буровая бригада переезжает на новую точку. Вскрытие пласта и вызов притока выполняет другой подрядчик, с более мобильным ремонтным станком и своей техникой. Главным процессом освоения сланцевых скважин является многоступенчатый гидроразрыв, при выполнении 20-30 ступеней разрыва их стоимость тоже не маленькая, $1,5-2 млн. Поэтому находится много причин, чтобы освоение скважины ОТЛОЖИТЬ.

Причины бывают технические: к скважине не подведен трубопровод, не хватает мощности аппаратов сепарации, есть еще веская причина под названием «денег нет». Такие скважины долго не простаивают, потому что накладно не иметь отдачи от зарытых в землю миллионов. Хуже, когда причины геологические: скважина вскрыла менее мощный пласт, в нем слишком много глин или мало трещин, и получение хорошего притока вовсе не гарантируется. Такие скважины, бывает, простаивают годами.

В России этот процесс регламентирован и называется консервацией скважин. В США, похоже, надзор за такими скважинами слабее, но учет ведется. Теперь вернемся к скважинам месторождения Marcellus (см. рис.2).

С июня по ноябрь на месторождении было пробурено 223 скважины, а в эксплуатацию ввели 300 стволов, потому что 77 скважин освоили из консервации. Выбирали, конечно, лучшие; если бы все законсервированные скважины были высокопродуктивны, то бурение на целый год остановили бы совсем. Сейчас в консервации осталось 623 скважины, и дальнейшая судьба их не ясна. Некоторые задействуют позднее, когда подрастут газовые цены. Другие будут долго ждать ликвидации, она тоже денег стоит, а доходов не приносит никаких.

В целом на пяти крупнейших газовых месторождениях США осталось примерно 1,9 трлн м3 доказанных запасов; при нынешних темпах они будут добыты за 5 лет. С повышением газовых цен запасы могут подрасти на 1,5-2 трлн м3, но при этом добыча газа все равно будет постепенно снижаться.

2. СЛАНЦЕВАЯ НЕФТЬ

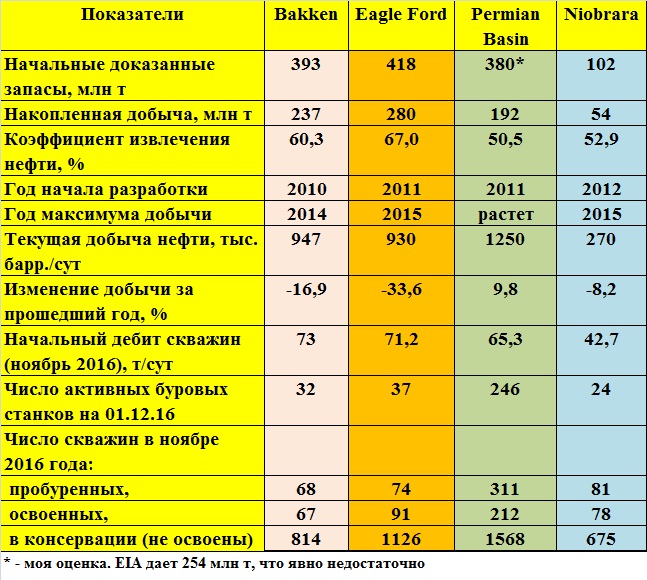

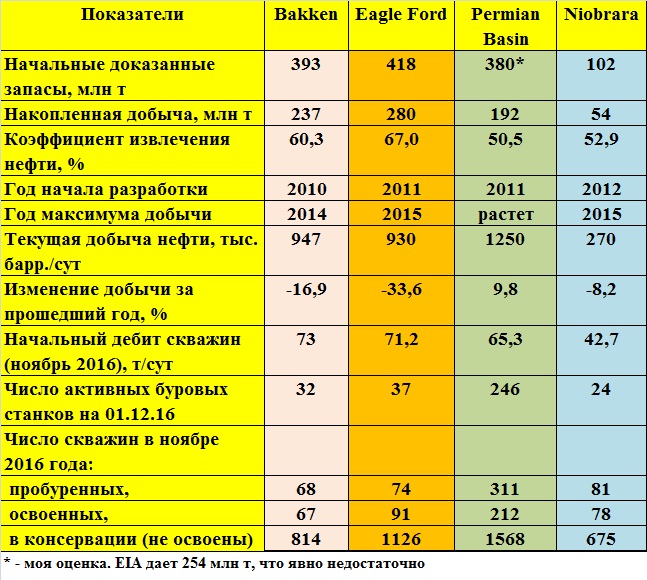

На первый взгляд, оценить перспективы сланцевой нефти проще - здесь всего 4 крупных месторождения (табл.2). Но это только кажется. Потому что налицо колоссальная неразбериха в подсчетах нефтяных запасов.

Я, как и любой нефтяник, больше доверяю геологическим подсчетам запасов. Это большой труд геологов, в нем собраны все сведения о месторождении, его объем, содержание воды, насыщение нефтью, экономически обоснованы коэффициенты ее извлечения. Результаты таких подсчетов я и привожу для месторождений Bakken и Eagle Ford. Но сланцевые площади - как муравейники, ситуация на них меняется каждый день. Чуть отвлекся - глянь, одна скважина дала приток выше ожидаемого, другая - ниже, а в третьей и вовсе ничего не нашли. И появляются так называемые «оперативные» оценки запасов.

В последней такой оперативной работе EIA оценило доказанные запасы Bakken в 690, а Eagle Ford - в 588 млн тонн. Не знаю… Не верю. Не было такого в нефтяной практике, чтобы после отбора всего лишь 25% извлекаемых запасов, добыча нефти за год рухнула на 33%, как на Eagle Ford. Потому ПОКА эти оценки в расчет принимать не буду, ввернусь к ним позже.

Из таблицы 2 видно, что нефтяные месторождения стали разбуривать на 2 года позднее газовых, а максимум добычи здесь достигался чуть раньше, за 4 года. Это - результат различий в экономике. Нефть всегда была дороже газа, она легче транспортируется и хранится, поэтому при прочих равных условиях бурить на нефть выгоднее.

Месторождение Bakken содержит два нефтяных пласта, сложенных преимущественно песчаниками. Пористые породы лучше удерживают нефть, поэтому темпы падения добычи здесь ниже, чем на Eagle Ford. В хорошей работе, показано, что высокая продуктивность скважин обеспечивается преимущественно двумя факторами: толщина пласта и его естественная трещиноватость. При наличии этих факторов начальный дебит скважин достигал 500 т/сут, за год удавалось отобрать 25-45 тыс. т нефти, что уже окупает затраты. Наоборот, увеличение числа стадий гидроразрыва свыше 10-12 и другие технологические параметры почти не влияли на продуктивность.

Это подтверждает здоровую истину: бесконечное совершенствование гидроразрыва невозможно. В монолитных пластах небольшой толщины скважины дают в десятки раз меньше нефти и это нельзя компенсировать НИКАКОЙ супертехнологией. Именно поэтому средний начальный дебит на месторождении Bakken составляет не 300, а всего лишь 73 т/сут.

Месторождение Eagle Ford, напротив, содержит в продуктивном пласте трещиноватые известняки и доломиты, которые легче отдают нефть. Но объем этих мелких трещин очень мал. Поэтому здесь выше и начальные дебиты, и темпы их снижения. Падение добычи нефти за последний год на целую треть - своеобразный антирекорд в нефтяной практике. Мне, во всяком случае, раньше подобные примеры не встречались.

Формация Permian Basin - последнее сланцевое месторождение с растущей добычей. Здесь целых три нефтяных пласта, но продуктивность их сильно изменяется на большой площади (чтобы не перегружать материал, я не привожу обзорные карты размещения скважин, они доступны в предыдущей работе). Это старый нефтяной район. Здесь ежегодно добывается почти 40 млн т нефти из обычных пластов, ранее уже была построена инфраструктура трубопроводов и пунктов подготовки. Здесь пока есть простор для поиска высокопродуктивных участков. Их и ищут: ПОЛОВИНА американских станков, бурящих на нефть (246 шт.), сейчас работает в бассейне Permian.

Также давно добывают нефть и газ в пределах формации Niobrara. Старые месторождения дают здесь 140 тыс. барр./сут, а низкопроницаемые (сланцевые) пласты - вдвое больше. Но дебиты скважин намного ниже, а запасы (по оперативной оценке) - в 3-4 раза меньше, чем на трех главных месторождениях.

В сумме четыре крупнейших сланцевых формации добывают 3,4 млн барр./сут нефти, это три четверти всей сланцевой добычи или 39% общей добычи США. Кроме них, есть еще несколько более мелких площадей, там истощение пластов даже более выражено. В качестве примера сошлюсь на месторождение Granite Wash в Техасе с максимальной добычей 1,2 млн т/год (рис. 3). В 2015 году добыча здесь упала на 36,5%, а в прошлом - еще на 40,5%. Хотя на месторождении постоянно трудятся 10-11 буровых станков.

Рис.3

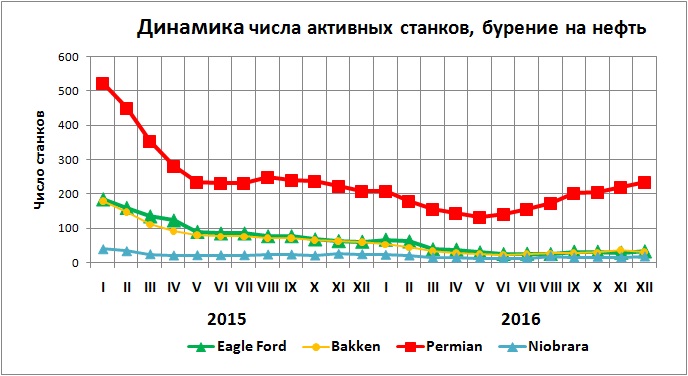

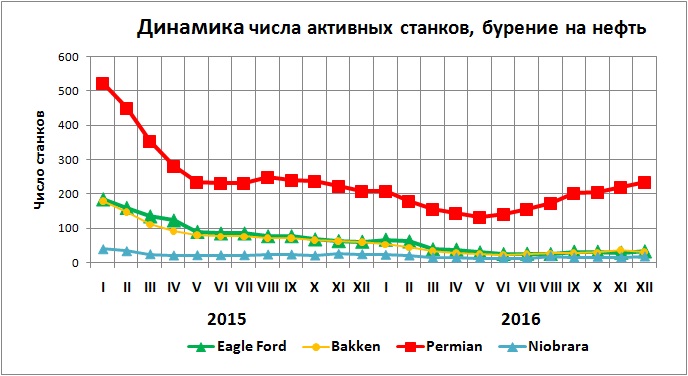

Но вернемся к последним событиям. После провала нефтяных цен в феврале бурение сокращалось еще 3 месяца, и только летом, когда цены укрепились выше $40, число активных буровых станков стало расти (рис.4).

Рис.4

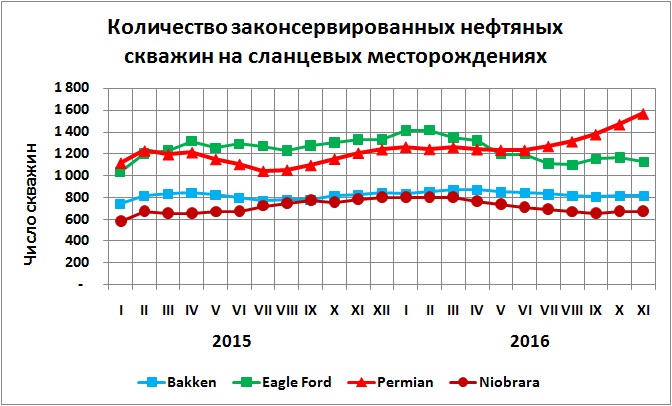

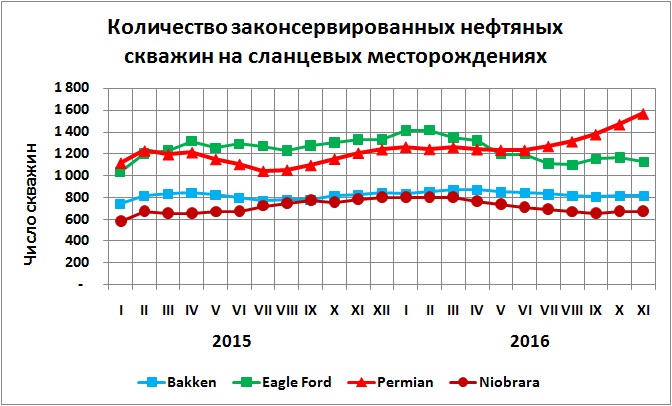

За полгода на крупных месторождениях оно увеличилось с 203 до 318, в 1,57 раза. Но посмотрите - 97 новых станков (81%) вышли на Permian Basin. Картину следует дополнить динамикой числа законсервированных скважин (рис. 5).

Рис.5

Из графика следует, что за прошедший год число законсервированных скважин на месторождении Bakken сократилось на 17, на Niobrara - на 123, Eagle Ford - на 283, а на Permian - УВЕЛИЧИЛОСЬ на 303 скважины. В ноябре здесь из 312 пробуренных стволов 99 пополнили простаивающий фонд.

Это означает, что на самом перспективном сланцевом месторождении уже не хватает высокодоходных участков для всех желающих. Сейчас мы наблюдаем буровой ажиотаж, который быстро вскроет самые продуктивные зоны и выведет месторождение Permian Basin на максимум добычи. За ним начнется быстрое падение.

Некоторый рост числа скважин в консервации в сентябре-октябре замечен и на других трех месторождениях (см. рис.5). Но пока он находится в пределах статистической погрешности, так что торопиться с выводами не будем.

Оставшиеся извлекаемые запасы (530 млн т нефти) при нынешних темпах отбора (169 млн т/год) будут добыты за 3 года. Даже если принять явно завышенную оценку EIA для запасов Bakken и Eagle Ford, этот срок увеличивается до 8 лет. Но фактически поддерживать нынешний уровень добычи не удастся, хотя некоторые скважины будут давать продукцию еще 10-20 лет.

3. О ГРЯДУЩИХ ПЕРСПЕКТИВАХ

Благодаря усилиям восторженных комментаторов сланцевые поля в глазах публики выглядят, как безграничное поле, скажем, кустов картошки. Где ни копнул - 10 фунтов овоща тебе гарантировано. Жаль, перестарались компании, накопали слишком много и затоварили рынок. Сейчас излишки картошки съедят, цена вырастет, и все дружно опять возьмутся за лопаты.

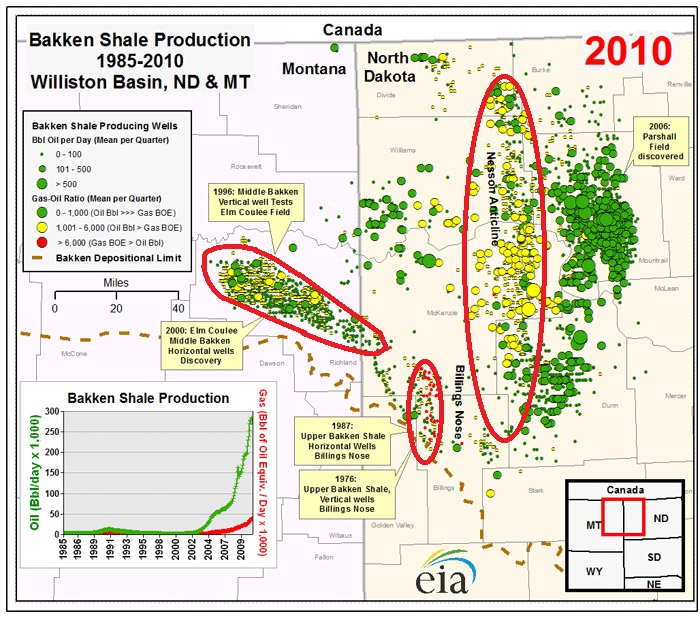

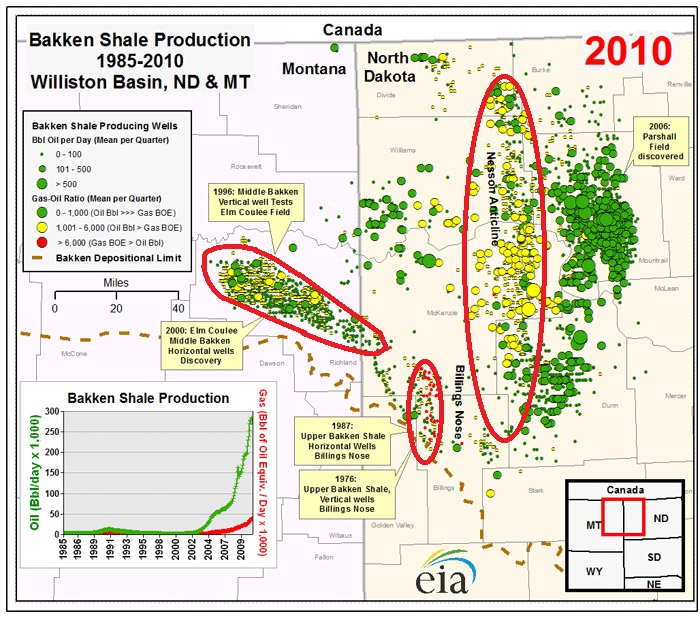

На самом же деле тут более уместна аналогия с сибирским болотом: спелая клюква краснеет на кочках и грядах, а между ними зеленые топи с парой ягодок на квадратный метр. Только в сланцевых пластах плодородными являются зоны тектонических нарушений. Посмотрите, как вытягиваются вдоль таких зон скважины месторождения Bakken (рис. 6). Самая крупная из них называется антиклиналь Нельсона.

Рис.6

Впервые мне довелось встретиться с этим явлением (страшно подумать!) почти 40 лет назад. На месторождении Северный Малгобек в Ингушетии скважина, пробуренная в километре от глубинного разлома, после масштабного гидрокислотного разрыва дала 400 т/сут чистой нефти. Три другие, расположенные в 2-3 км от разлома дали слабые притоки и были ликвидированы. И потом, в Западной Сибири, Коми, Поволжье, Индии я не раз убеждался, что в низкопроницаемых пластах дебит определяется трещиноватостью.

Поэтому запасы сланцевой нефти в США я условно делю на три большие группы. В первую входят участки большой толщины с развитой трещиноватостью, которая обеспечивает фильтрацию нефти на расстояния порядка 0,5-1,5 км. В таких зонах начальный дебит скважин достигает сотен тонн в сутки. После снижения пластового давления приток уменьшается в десятки раз, но далее его стимулирует выделение в пласте нефтяного газа. Такие скважины могут еще 10-20 лет подавать 2-3 тонны в сутки с помощью обычных штанговых насосов.

Вторая группа скважин характерна ограниченной трещиноватостью, которая простирается лишь на десятки и сотни метров. Начальные дебиты здесь обычно составляют 50-100 т/сут. Через 4-5 лет дебит снижается до 0,5-1 т/сут, и добыча уже не окупает затраты. Скважины долго простаивают и в конце концов ликвидируются.

В третью группу я включаю участки небольшой толщины, в которых трещины очень малы и почти не фильтруют. Начальный дебит в таких скважинах не превышает 50 т/сут. Из-за снижения давления в пласте быстро выделяется газ, который в очень тонких каналах не стимулирует, а, наоборот, блокирует фильтрацию нефти. Эти скважины глохнут в течение 1-2 лет, именно они составляют сейчас большую часть законсервированного фонда.

Сланцевые компании не могут допустить резкого падения добычи, ибо тогда им не на что будет списывать уже вложенные деньги. При малейших возможностях они будут наращивать бурение. Предстоящее повышение нефтяных цен вызовет второй сланцевый бум, но он станет слабым подобием первого, потому что через год-два хороших участков для бурения уже не останется.

Однако для повышения добычи вовсе не обязательно иметь огромные сланцевые пласты площадью в десятки тысяч квадратных километров. Технологии многоступенчатого гидроразрыва способны оживить сотни пластов низкой проницаемости на давно известных месторождениях. В Западной Сибири, например, уже 25 лет не могли повысить отдачу газоконденсатных скважин ачимовских отложений, а сейчас задача решается как многостадийным, так и крупномасштабным гидроразрывом. Подобные работы вовсю идут и в США, и в Канаде, Китае, и в других нефтяных регионах. Для получения хорошего результата нужны только два условия: достаточная мощность пласта (более 15 м) и отсутствие подстилающей воды.

Таким образом, перспектива не столько в конкретных месторождениях, сколько в технологиях, позволяющие приобщить к разработке низкопроницаемые горизонты. Тут впереди еще непочатый край работы. Ибо нынешние коэффициенты извлечения нефти (5-6%) никак не устроят рачительного хозяина; нужно уже сейчас думать о вытеснении нефти водой, хотя это нам пока недоступно.

4. РЕЗЮМЕ

1. Запасы газа крупнейших сланцевых месторождений США достаточны для поддержания текущего уровня в течение 4-5 лет, с ростом газовых цен в 1,5-2 раза этот период увеличится до 7-8 лет при постепенном снижении добычи.

2. Доказанные запасы сланцевой нефти на четырех крупнейших месторождениях США выбраны на 59%. Произошедший рост цен ускорил бурение на площади Permian Basin в 1,5 раза, а на других месторождениях отразился слабо. Тем не менее, в нынешнем году вероятен некоторый рост добычи сланцевой нефти за счет разбуривания оставшихся высокопродуктивных участков. Затем добыча в США будет медленно падать, уже не реагируя на рост цен.

3. По мере выработки наиболее продуктивных запасов количество активных буровых станков будет все меньше влиять на отдачу сланцевых месторождений. За последние 5 месяцев на месторождении Permian Basin от 18 до 32% пробуренных скважин не вводятся в эксплуатацию, а консервируются.

4. Таким образом, нефтяные экспортеры могут не опасаться возрождения сланцевой нефти; новое бурение уже не в состоянии надолго компенсировать истощение ранее вовлеченных в разработку запасов.

5. Тем не менее, трудноизвлекаемые запасы являются неплохим подспорьем для нефтяной отрасли; они особенно полезны в старых нефтяных районах, где уже имеется промысловая инфраструктура и опытные кадры. Как говорится, что ни делается - все к лучшему…:)

http://www.angi.ru/news/2845356-%C0%EB%E5%EA%F1%E0%ED%E4%F0%20%D5%F3%F0%F8%F3%E4%EE%E2%3A%20%CD%E5%F4%F2%FF%ED%FB%E5%20%FD%EA%F1%EF%EE%F0%F2%E5%F0%FB%20%EC%EE%E3%F3%F2%20%ED%E5%20%EE%EF%E0%F1%E0%F2%FC%F1%FF%20%E2%EE%E7%F0%EE%E6%E4%E5%ED%E8%FF%20%F1%EB%E0%ED%F6%E5%E2/

Скоро минует 7 лет, как я стал наблюдать за выработкой американских трудноизвлекаемых запасов нефти и газа, к которым прилипло некорректное название «сланцевых». Революции из них не вышло, однако на несколько лет они изрядно стабилизировали добычу в США. Без этих новых ресурсов американцам пришлось бы импортировать половину газа и три четверти потребляемой нефти.

И сейчас, когда нефтяные цены устойчиво закрепились выше $50 за баррель, все чаяния охотников до дешевой нефти устремлены в США. Они ждут, что сланцевые компании увеличат бурение, добычу и тем самым развернут цены вниз. Чтобы оценить возможность такого сценария, нужно проанализировать нынешнее состояние сланцевой отрасли. Вот этим мы сейчас и займемся.

1. СЛАНЦЕВЫЙ ГАЗ

Хотя нефть и важнее, и дороже, но начну я все же с газовых месторождений. Потому что их масштабная разработка началась раньше, почти 9 лет назад. Некоторые уже находятся в стадии истощения, и по ним можно (с некоторыми поправками) представить судьбу нефтяных залежей. Американское агентство энергетической информации EIA выделяет 7 главных сланцевых формаций (рис.1), мы же добавим к ним пионерное месторождение Barnett на севере Техаса.

Рис.1

Основные текущие показатели газовых месторождений приведены в таблице 1. Данные по запасам, ценам и добыче газа взяты из разных материалов EIA, в ряде случаев они пересчитаны для более удобного восприятия. Данные по буровым станкам от компании Baker-Hughes.

Беглый взгляд на таблицу 1 позволяет вынести следующее. Месторождение Barnett находится в завершающей стадии разработки. Бурение здесь прекращено, добыча газа быстро падает, хотя для страны она еще остается существенной. Из оставшихся 379 млрд м3 запасов реально удастся добыть не более половины. Выходит, что запасы были завышены.

Тот же процесс развивается на месторождении Eagle Ford, но быстрее. Здесь имеются нефтяная и газоконденсатная зоны, основная добыча идет из них. Начальные запасы газа тоже завышены, при таких темпах падения (22% в год) их добыть не удастся.

На месторождении Haynesville основной сланцевый пласт залегает на глубинах 3-4 тыс. м, но в вышележащих горизонтах газ тоже присутствует. После выхода на максимум в 2011 году происходит медленное снижение добычи, начальные дебиты скважин здесь сейчас вдвое ниже, чем на свежих площадях. В целом отбор газа соответствует запасам, допускаю, что степень извлечения газа даже несколько превысит проектную величину.

Половину сланцевого газа США дает крупнейшее месторождение Marcellus. В этом году отбор из него ожидается в размере 186 млрд м3, это 5,3% мировой добычи газа. Здесь имеются нетронутые запасы, в частности, на территории штата Нью-Йорк, где пока запрещен гидроразрыв пласта. С нарастанием дефицита газа его разрешат.

Месторождение Utica примыкает к Marcellus. Оно совсем свежее, разрабатывается четвертый год. Доказанные запасы еще не подсчитаны, а потенциальные ресурсы варьируют в пределах 400-1100 млрд м3. Здесь еще можно выбирать для бурения наиболее продуктивные участки; но темпы бурения в несколько раз ниже, чем были на заре «сланцевой революции».

На других крупных месторождениях (Bakken, Niobrara и Permian Basin), запасы и добыча сланцевого газа невелики, бурение на газ прекращено, поэтому в таблицу я их не включил. Теперь проследим последние изменения.

Начало ушедшего года стало кошмаром для сланцевых компаний. В феврале цена нефти WTI снизилась до $26, а за ней, в марте до $60-70 за 1000 м3 рухнули цены газодобытчиков на рынке спот. Таких низких цен не было с 1999 года. Чтобы окупить бурение скважины при этих ценах, нужно добыть из нее более 100 млн м3, а таких на сланцевых месторождениях единицы. Поэтому в течение 3-4 месяцев производители продолжали активно сокращать бурение (рис.2), а за бурением на 3% упала добыча газа. Летом цены восстановились и даже превысили прошлогодний уровень, но бурение практически не увеличилось. Вместо него возрос ввод в эксплуатацию ранее пробуренных, но не освоенных скважин (см. рис.2). Остановлюсь на них чуть подробнее, поскольку на эту тему было много домыслов, которые, как часто бывает, далеки от реалий.

Рис.2

Бурение средней скважины в США, включая покупку минеральных прав, обходится в $6-7 млн. После достижения проектной глубины и крепления ствола скважина сдается заказчику, и буровая бригада переезжает на новую точку. Вскрытие пласта и вызов притока выполняет другой подрядчик, с более мобильным ремонтным станком и своей техникой. Главным процессом освоения сланцевых скважин является многоступенчатый гидроразрыв, при выполнении 20-30 ступеней разрыва их стоимость тоже не маленькая, $1,5-2 млн. Поэтому находится много причин, чтобы освоение скважины ОТЛОЖИТЬ.

Причины бывают технические: к скважине не подведен трубопровод, не хватает мощности аппаратов сепарации, есть еще веская причина под названием «денег нет». Такие скважины долго не простаивают, потому что накладно не иметь отдачи от зарытых в землю миллионов. Хуже, когда причины геологические: скважина вскрыла менее мощный пласт, в нем слишком много глин или мало трещин, и получение хорошего притока вовсе не гарантируется. Такие скважины, бывает, простаивают годами.

В России этот процесс регламентирован и называется консервацией скважин. В США, похоже, надзор за такими скважинами слабее, но учет ведется. Теперь вернемся к скважинам месторождения Marcellus (см. рис.2).

С июня по ноябрь на месторождении было пробурено 223 скважины, а в эксплуатацию ввели 300 стволов, потому что 77 скважин освоили из консервации. Выбирали, конечно, лучшие; если бы все законсервированные скважины были высокопродуктивны, то бурение на целый год остановили бы совсем. Сейчас в консервации осталось 623 скважины, и дальнейшая судьба их не ясна. Некоторые задействуют позднее, когда подрастут газовые цены. Другие будут долго ждать ликвидации, она тоже денег стоит, а доходов не приносит никаких.

В целом на пяти крупнейших газовых месторождениях США осталось примерно 1,9 трлн м3 доказанных запасов; при нынешних темпах они будут добыты за 5 лет. С повышением газовых цен запасы могут подрасти на 1,5-2 трлн м3, но при этом добыча газа все равно будет постепенно снижаться.

2. СЛАНЦЕВАЯ НЕФТЬ

На первый взгляд, оценить перспективы сланцевой нефти проще - здесь всего 4 крупных месторождения (табл.2). Но это только кажется. Потому что налицо колоссальная неразбериха в подсчетах нефтяных запасов.

Я, как и любой нефтяник, больше доверяю геологическим подсчетам запасов. Это большой труд геологов, в нем собраны все сведения о месторождении, его объем, содержание воды, насыщение нефтью, экономически обоснованы коэффициенты ее извлечения. Результаты таких подсчетов я и привожу для месторождений Bakken и Eagle Ford. Но сланцевые площади - как муравейники, ситуация на них меняется каждый день. Чуть отвлекся - глянь, одна скважина дала приток выше ожидаемого, другая - ниже, а в третьей и вовсе ничего не нашли. И появляются так называемые «оперативные» оценки запасов.

В последней такой оперативной работе EIA оценило доказанные запасы Bakken в 690, а Eagle Ford - в 588 млн тонн. Не знаю… Не верю. Не было такого в нефтяной практике, чтобы после отбора всего лишь 25% извлекаемых запасов, добыча нефти за год рухнула на 33%, как на Eagle Ford. Потому ПОКА эти оценки в расчет принимать не буду, ввернусь к ним позже.

Из таблицы 2 видно, что нефтяные месторождения стали разбуривать на 2 года позднее газовых, а максимум добычи здесь достигался чуть раньше, за 4 года. Это - результат различий в экономике. Нефть всегда была дороже газа, она легче транспортируется и хранится, поэтому при прочих равных условиях бурить на нефть выгоднее.

Месторождение Bakken содержит два нефтяных пласта, сложенных преимущественно песчаниками. Пористые породы лучше удерживают нефть, поэтому темпы падения добычи здесь ниже, чем на Eagle Ford. В хорошей работе, показано, что высокая продуктивность скважин обеспечивается преимущественно двумя факторами: толщина пласта и его естественная трещиноватость. При наличии этих факторов начальный дебит скважин достигал 500 т/сут, за год удавалось отобрать 25-45 тыс. т нефти, что уже окупает затраты. Наоборот, увеличение числа стадий гидроразрыва свыше 10-12 и другие технологические параметры почти не влияли на продуктивность.

Это подтверждает здоровую истину: бесконечное совершенствование гидроразрыва невозможно. В монолитных пластах небольшой толщины скважины дают в десятки раз меньше нефти и это нельзя компенсировать НИКАКОЙ супертехнологией. Именно поэтому средний начальный дебит на месторождении Bakken составляет не 300, а всего лишь 73 т/сут.

Месторождение Eagle Ford, напротив, содержит в продуктивном пласте трещиноватые известняки и доломиты, которые легче отдают нефть. Но объем этих мелких трещин очень мал. Поэтому здесь выше и начальные дебиты, и темпы их снижения. Падение добычи нефти за последний год на целую треть - своеобразный антирекорд в нефтяной практике. Мне, во всяком случае, раньше подобные примеры не встречались.

Формация Permian Basin - последнее сланцевое месторождение с растущей добычей. Здесь целых три нефтяных пласта, но продуктивность их сильно изменяется на большой площади (чтобы не перегружать материал, я не привожу обзорные карты размещения скважин, они доступны в предыдущей работе). Это старый нефтяной район. Здесь ежегодно добывается почти 40 млн т нефти из обычных пластов, ранее уже была построена инфраструктура трубопроводов и пунктов подготовки. Здесь пока есть простор для поиска высокопродуктивных участков. Их и ищут: ПОЛОВИНА американских станков, бурящих на нефть (246 шт.), сейчас работает в бассейне Permian.

Также давно добывают нефть и газ в пределах формации Niobrara. Старые месторождения дают здесь 140 тыс. барр./сут, а низкопроницаемые (сланцевые) пласты - вдвое больше. Но дебиты скважин намного ниже, а запасы (по оперативной оценке) - в 3-4 раза меньше, чем на трех главных месторождениях.

В сумме четыре крупнейших сланцевых формации добывают 3,4 млн барр./сут нефти, это три четверти всей сланцевой добычи или 39% общей добычи США. Кроме них, есть еще несколько более мелких площадей, там истощение пластов даже более выражено. В качестве примера сошлюсь на месторождение Granite Wash в Техасе с максимальной добычей 1,2 млн т/год (рис. 3). В 2015 году добыча здесь упала на 36,5%, а в прошлом - еще на 40,5%. Хотя на месторождении постоянно трудятся 10-11 буровых станков.

Рис.3

Но вернемся к последним событиям. После провала нефтяных цен в феврале бурение сокращалось еще 3 месяца, и только летом, когда цены укрепились выше $40, число активных буровых станков стало расти (рис.4).

Рис.4

За полгода на крупных месторождениях оно увеличилось с 203 до 318, в 1,57 раза. Но посмотрите - 97 новых станков (81%) вышли на Permian Basin. Картину следует дополнить динамикой числа законсервированных скважин (рис. 5).

Рис.5

Из графика следует, что за прошедший год число законсервированных скважин на месторождении Bakken сократилось на 17, на Niobrara - на 123, Eagle Ford - на 283, а на Permian - УВЕЛИЧИЛОСЬ на 303 скважины. В ноябре здесь из 312 пробуренных стволов 99 пополнили простаивающий фонд.

Это означает, что на самом перспективном сланцевом месторождении уже не хватает высокодоходных участков для всех желающих. Сейчас мы наблюдаем буровой ажиотаж, который быстро вскроет самые продуктивные зоны и выведет месторождение Permian Basin на максимум добычи. За ним начнется быстрое падение.

Некоторый рост числа скважин в консервации в сентябре-октябре замечен и на других трех месторождениях (см. рис.5). Но пока он находится в пределах статистической погрешности, так что торопиться с выводами не будем.

Оставшиеся извлекаемые запасы (530 млн т нефти) при нынешних темпах отбора (169 млн т/год) будут добыты за 3 года. Даже если принять явно завышенную оценку EIA для запасов Bakken и Eagle Ford, этот срок увеличивается до 8 лет. Но фактически поддерживать нынешний уровень добычи не удастся, хотя некоторые скважины будут давать продукцию еще 10-20 лет.

3. О ГРЯДУЩИХ ПЕРСПЕКТИВАХ

Благодаря усилиям восторженных комментаторов сланцевые поля в глазах публики выглядят, как безграничное поле, скажем, кустов картошки. Где ни копнул - 10 фунтов овоща тебе гарантировано. Жаль, перестарались компании, накопали слишком много и затоварили рынок. Сейчас излишки картошки съедят, цена вырастет, и все дружно опять возьмутся за лопаты.

На самом же деле тут более уместна аналогия с сибирским болотом: спелая клюква краснеет на кочках и грядах, а между ними зеленые топи с парой ягодок на квадратный метр. Только в сланцевых пластах плодородными являются зоны тектонических нарушений. Посмотрите, как вытягиваются вдоль таких зон скважины месторождения Bakken (рис. 6). Самая крупная из них называется антиклиналь Нельсона.

Рис.6

Впервые мне довелось встретиться с этим явлением (страшно подумать!) почти 40 лет назад. На месторождении Северный Малгобек в Ингушетии скважина, пробуренная в километре от глубинного разлома, после масштабного гидрокислотного разрыва дала 400 т/сут чистой нефти. Три другие, расположенные в 2-3 км от разлома дали слабые притоки и были ликвидированы. И потом, в Западной Сибири, Коми, Поволжье, Индии я не раз убеждался, что в низкопроницаемых пластах дебит определяется трещиноватостью.

Поэтому запасы сланцевой нефти в США я условно делю на три большие группы. В первую входят участки большой толщины с развитой трещиноватостью, которая обеспечивает фильтрацию нефти на расстояния порядка 0,5-1,5 км. В таких зонах начальный дебит скважин достигает сотен тонн в сутки. После снижения пластового давления приток уменьшается в десятки раз, но далее его стимулирует выделение в пласте нефтяного газа. Такие скважины могут еще 10-20 лет подавать 2-3 тонны в сутки с помощью обычных штанговых насосов.

Вторая группа скважин характерна ограниченной трещиноватостью, которая простирается лишь на десятки и сотни метров. Начальные дебиты здесь обычно составляют 50-100 т/сут. Через 4-5 лет дебит снижается до 0,5-1 т/сут, и добыча уже не окупает затраты. Скважины долго простаивают и в конце концов ликвидируются.

В третью группу я включаю участки небольшой толщины, в которых трещины очень малы и почти не фильтруют. Начальный дебит в таких скважинах не превышает 50 т/сут. Из-за снижения давления в пласте быстро выделяется газ, который в очень тонких каналах не стимулирует, а, наоборот, блокирует фильтрацию нефти. Эти скважины глохнут в течение 1-2 лет, именно они составляют сейчас большую часть законсервированного фонда.

Сланцевые компании не могут допустить резкого падения добычи, ибо тогда им не на что будет списывать уже вложенные деньги. При малейших возможностях они будут наращивать бурение. Предстоящее повышение нефтяных цен вызовет второй сланцевый бум, но он станет слабым подобием первого, потому что через год-два хороших участков для бурения уже не останется.

Однако для повышения добычи вовсе не обязательно иметь огромные сланцевые пласты площадью в десятки тысяч квадратных километров. Технологии многоступенчатого гидроразрыва способны оживить сотни пластов низкой проницаемости на давно известных месторождениях. В Западной Сибири, например, уже 25 лет не могли повысить отдачу газоконденсатных скважин ачимовских отложений, а сейчас задача решается как многостадийным, так и крупномасштабным гидроразрывом. Подобные работы вовсю идут и в США, и в Канаде, Китае, и в других нефтяных регионах. Для получения хорошего результата нужны только два условия: достаточная мощность пласта (более 15 м) и отсутствие подстилающей воды.

Таким образом, перспектива не столько в конкретных месторождениях, сколько в технологиях, позволяющие приобщить к разработке низкопроницаемые горизонты. Тут впереди еще непочатый край работы. Ибо нынешние коэффициенты извлечения нефти (5-6%) никак не устроят рачительного хозяина; нужно уже сейчас думать о вытеснении нефти водой, хотя это нам пока недоступно.

4. РЕЗЮМЕ

1. Запасы газа крупнейших сланцевых месторождений США достаточны для поддержания текущего уровня в течение 4-5 лет, с ростом газовых цен в 1,5-2 раза этот период увеличится до 7-8 лет при постепенном снижении добычи.

2. Доказанные запасы сланцевой нефти на четырех крупнейших месторождениях США выбраны на 59%. Произошедший рост цен ускорил бурение на площади Permian Basin в 1,5 раза, а на других месторождениях отразился слабо. Тем не менее, в нынешнем году вероятен некоторый рост добычи сланцевой нефти за счет разбуривания оставшихся высокопродуктивных участков. Затем добыча в США будет медленно падать, уже не реагируя на рост цен.

3. По мере выработки наиболее продуктивных запасов количество активных буровых станков будет все меньше влиять на отдачу сланцевых месторождений. За последние 5 месяцев на месторождении Permian Basin от 18 до 32% пробуренных скважин не вводятся в эксплуатацию, а консервируются.

4. Таким образом, нефтяные экспортеры могут не опасаться возрождения сланцевой нефти; новое бурение уже не в состоянии надолго компенсировать истощение ранее вовлеченных в разработку запасов.

5. Тем не менее, трудноизвлекаемые запасы являются неплохим подспорьем для нефтяной отрасли; они особенно полезны в старых нефтяных районах, где уже имеется промысловая инфраструктура и опытные кадры. Как говорится, что ни делается - все к лучшему…:)

http://www.angi.ru/news/2845356-%C0%EB%E5%EA%F1%E0%ED%E4%F0%20%D5%F3%F0%F8%F3%E4%EE%E2%3A%20%CD%E5%F4%F2%FF%ED%FB%E5%20%FD%EA%F1%EF%EE%F0%F2%E5%F0%FB%20%EC%EE%E3%F3%F2%20%ED%E5%20%EE%EF%E0%F1%E0%F2%FC%F1%FF%20%E2%EE%E7%F0%EE%E6%E4%E5%ED%E8%FF%20%F1%EB%E0%ED%F6%E5%E2/