Хедж банковских акций редко когда был дешевле перед отчётами о прибыли

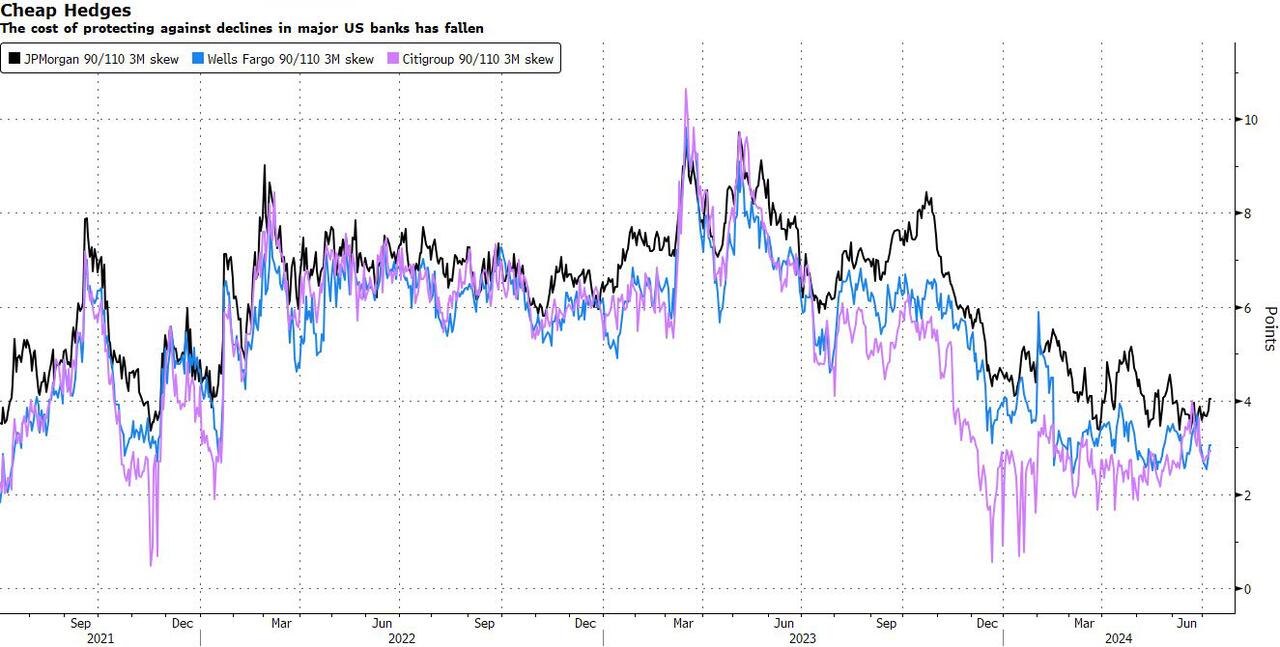

JPMorgan Chase & Co., Wells Fargo & Co. и Citigroup Inc. в пятницу открывают сезон отчетности американских банков, и трейдеры относятся к этому довольно спокойно. Трио акций выросло более чем на 22% в этом году, однако рынок опционов не проявляет особой обеспокоенности тем, что ралли может споткнуться. Показатель расходов на хеджирование для акций JPMorgan и Wells Fargo колеблется около самого низкого уровня с 2021 года, в то время как хедж для Citigroup ниже среднего за год, согласно данным, собранным Bloomberg.

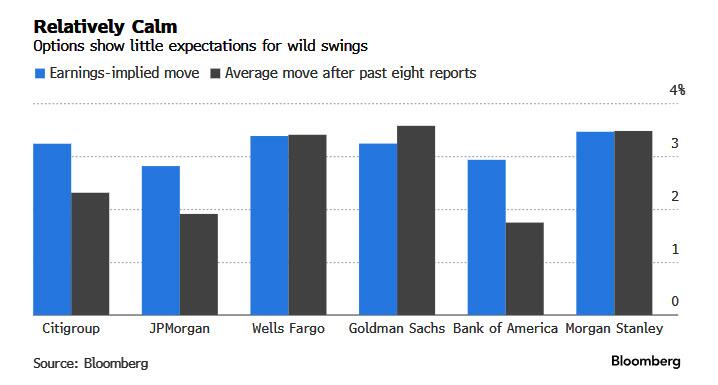

Крупнейшие банки США успешно прошли ежегодный стресс-тест Федеральной резервной системы, и многие из них увеличили выплаты акционерам, поскольку отрасль ожидает смягченную версию предложения о более строгих правилах капитала. Результаты Jefferies Financial Group Inc. в конце июня показали нарастание импульса для инвестиционного банкинга, добавив оптимизма в отношении восстановления после того, как высокие процентные ставки затормозили темпы заключения сделок. Для аналитика Morgan Stanley Бетси Грасек, Citigroup, JPMorgan и Wells Fargo являются предпочтительными именами среди банков с большой капитализацией в прибыли. Она видит, что JPMorgan ускоряет выкуп акций в ближайшие кварталы и потенциальный рост прогноза Wells Fargo по чистому процентному доходу, в то время как взгляды Citigroup на выкупы и выручку, вероятно, будут в центре внимания. «Ожидайте, что и прибыль, и комментарий о будущих событиях добавят дополнительное подтверждение того, что мы все еще находимся на ранних стадиях многолетнего восстановления глобальных рынков капитала с многолетних минимумов по сравнению с номинальным ВВП», - написала Грасек в заметке, добавив, что у банков нет «героических предположений» относительно роста кредитования в этом году. Что касается волатильности после результатов, опционы оценивают движение акций более или менее в соответствии с тем, что было видно после прошлых отчетов. В настоящее время рынок ожидает самых больших колебаний от Wells Fargo и Morgan Stanley - 3,4% роста или падения, что соответствует их среднему движению после последних восьми отчётов о прибыли.

Ожидания сдержанных колебаний в банковских акциях возникают на фоне того, что рынок в целом был спокойным, а индекс волатильности Cboe зафиксировал самое низкое среднее значение с 2017 года в первой половине года. Более того, июль, как известно, особенно спокоен для акций: за последние 15 лет индекс VIX имел самое низкое среднее дневное значение в этом месяце. После последнего истечения срока число непогашенных опционов на JPMorgan, Citigroup и Wells Fargo резко сократилось, что является еще одним признаком того, что позиционирование остается слабым перед результатами. Открытый интерес к опционам JPMorgan близок к пятилетнему минимуму, в то время как для Citigroup он достиг самого низкого уровня с начала 2022 года, а для Wells Fargo он близок к самому низкому уровню с января. «Ситуация выглядит очень хорошей для банков в течение следующих 18 месяцев», - написал в заметке аналитик RBC Capital Markets Джерард Кэссиди. Ожидается, что Федеральная резервная система снизит процентные ставки, а стоимость фондирования банков может начать снижаться, в то время как экономический рост США будет способствовать росту кредитования. RBC также видит, что кредиторы возвращают избыточный капитал посредством выкупа и дивидендов. «Мы продолжаем рекомендовать инвесторам переоценивать банковские акции в портфелях».

перевод отсюда

Бесплатный доступ к онлайн-курсу «Как распознать и извлечь выгоду из импульсных волн»

БЕСПЛАТНЫЙ ускоренный курс «Волны Эллиотта»

Бесплатное практическое "руководство по выживанию инвестора в золото"

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции