Хедж-фонды доминируют на Уолл-стрит: Что может пойти не так? (перевод с elliottwave com)

Взгляд на «постоянное восхождение» хедж-фондов

Групповое мышление присуще всем группам участников финансового рынка - индивидуальным инвесторам, финансовым консультантам, корпоративным инсайдерам, управляющим хедж-фондами и другим. Давайте сосредоточимся на одной из этих подгрупп - управляющих хедж-фондами. Возможно, вы будете удивлены тем, что узнаете.

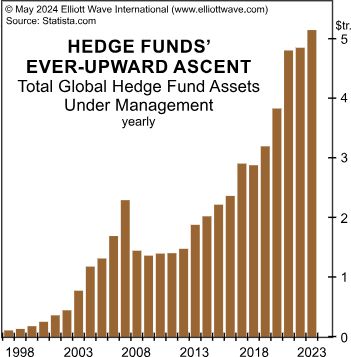

Я хотел бы поделиться с вами информацией из майского Elliott Wave Financial Forecast, который является частью этого мероприятия, начав с такого вопроса: Знаете ли вы, что глобальные хедж-фонды и другие фонды альтернативных активов держат под управлением больше активов, чем банки? Да. Многие люди, давно работающие на финансовых рынках, знают, что хедж-фонды очень велики, но, возможно, не подозревали, что они настолько велики. Как гласил заголовок в Wall Street Journal от 24 апреля: «Отойдите в сторону, большие банки: Гигантские фонды теперь правят Уолл-стрит. Действительно, хедж-фонды держат в два раза больше активов под управлением, чем банки, даже несмотря на то, что многие инвесторы в хедж-фонды должны пройти через период «блокировки», прежде чем они смогут снять средства. Такие периоды могут длиться от одного месяца до десяти лет. Люди, готовые согласиться на такие условия, очевидно, демонстрируют высокую степень доверия к фонду. Однако у нас, сотрудников Elliott Wave International, есть своя точка зрения. Вот график и комментарии к нему из нашего майского Elliott Wave Financial Forecast:

За последние 26 лет активы под управлением глобальных хедж-фондов росли каждый год, за исключением двух лет во время Великого кредитного кризиса и 2018 года, который последовал за пиком третьей волны акций. В статье Journal от 24 апреля говорится, что управляющие фондами «настаивают на том, что экспансия находится в самом начале». Что может пойти не так?

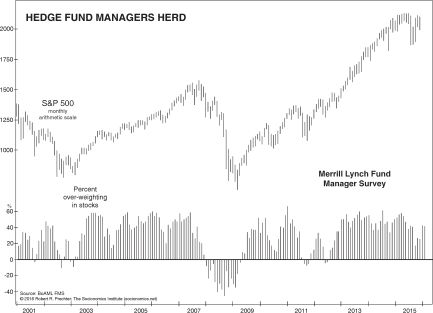

В двух словах: очень многое! Во-первых, не забывайте, что банки консолидировались в годы, предшествовавшие финансовому кризису 15 лет назад. Теперь то же самое делают хедж-фонды. Вторая причина, по которой дела хедж-фондов могут пойти не так, как хотелось бы, изложена в ранее упомянутой статье Wall Street Journal (24 апреля): "Фирмы становятся все более сложными и все более похожими друг на друга одновременно". Это похоже на «стадный» менталитет, о котором говорится в эпохальной книге Роберта Пректера «Социономическая теория финансов». Вот график и комментарии:

Широко известно, что профессиональным управляющим деньгами в целом не удается обыграть рынок. Это происходит не потому, как утверждают некоторые теоретики, что рынок движется беспорядочно. Дело в том, что большинство профессионалов идут стадно, вместе с другими спекулянтами.

Помните, что «толпа», в которую входят как индивидуальные, так и профессиональные инвесторы, почти всегда оказывается на неправильной стороне финансовых рынков на больших поворотах.

перевод отсюда

БЕСПЛАТНЫЙ ускоренный курс «Волны Эллиотта»

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» - Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое "руководство по выживанию инвестора в золото"

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции