Дисперсия, корреляция, волатильность и пузырь на фондовом рынке

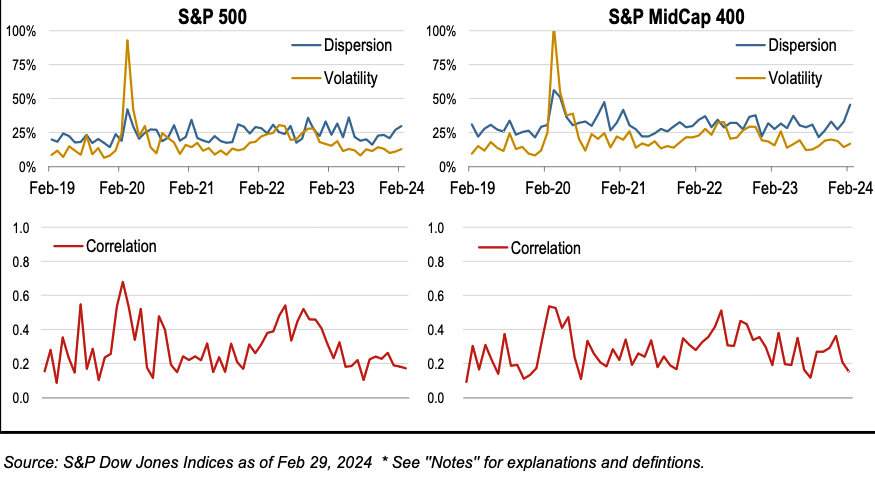

Показатели дисперсии достигли максимумов по данным SPGlobal, особенно в компаниях средней капитализации, в то время как корреляция движется к минимумам, а волатильность остается на прежнем уровне. Что это значит? Почему это важно? Высокая дисперсия означает, что отдельные компоненты индекса движутся сильнее, чем весь индекс в целом, что схоже с идеей широты рынка. Трейдеры жалуются, что текущему рынку "не хватает широты". Низкая корреляция говорит о том, что не все компоненты движутся в одном направлении.

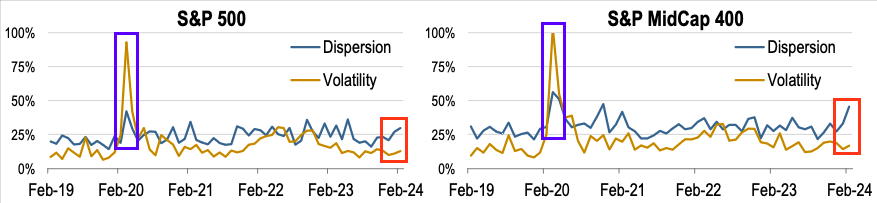

Дисперсия измеряется путем расчета средневзвешенного значения дисперсий (т.е. изменений) доходности отдельных акций по отношению к весу акций в индексе. Таким образом, это отражает индивидуальные результаты акций в индексе по сравнению с общим результатом индекса. Например: "MSFT +5% по сравнению с SPX +1%, и MSFT имеет вес 7% в SPX" (на самом деле вес 7%). Вот тут-то и появляется корреляция (график выше, красная линия). Как уже отмечалось, корреляция находится на минимумах (SP500 слева, SP400 справа на графике выше). Корреляция измеряет степень движения акций по отношению друг к другу, показывая, насколько тесно связаны их доходность за определенный период. В настоящее время мы наблюдаем низкую корреляцию при высокой дисперсии, что указывает на значительное, но разнонаправленное движение акций, подчеркивающее отсутствие единой рыночной тенденции и предполагающее разнонаправленную динамику отдельных акций, не зависящую от общего движения рынка. Это также напоминает о "недостатке широты" как о флаге риска в этом ралли. Например: "Полупроводники и криптовалюты крушат его, а все остальное тормозит". И наоборот, когда корреляция высока при высоком показателе дисперсии, это говорит о том, что, несмотря на значительные колебания отдельных акций, они, как правило, движутся в том же направлении, что и рынок в целом, что указывает на единую тенденцию рынка, но с разной степенью интенсивности. Ярким примером этого является мартовский Ковид-обвал, когда падало все, но некоторые акции рушились сильнее, чем другие. Наконец, обратите внимание, что SPGlobal включает график волатильности индекса (желтый) против дисперсии (синий).

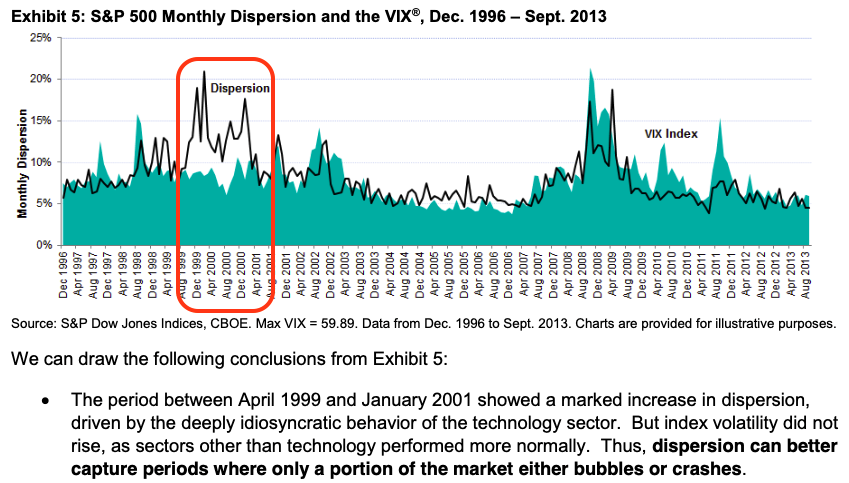

Как вы можете видеть, дисперсия растет, а волатильность остается на прежнем уровне (красная рамка). Сравните это с крахом Ковида, когда вола росла вместе с дисперсией (синяя рамка). Такое текущее положение дел говорит о том, что мы находимся в ситуации "акции растут, волатильность растет", когда идет погоня за тематическими акциями (например, полупроводниками), а все остальное остается в более или менее спокойном состоянии. Какое значение имеет дисперсия - разброс волатильности? Аргумент заключается в том, что увеличение дисперсии до текущих уровней обычно рассматривается как сигнал волатильности (т. е. большего движения), что обычно ассоциируется с обвалом рынков. Но тот факт, что волатильность индексов не растет, свидетельствует о наличии пузырей? SP Global выделяет период 1999-2001 годов как демонстрирующий: "заметный разброс, обусловленный глубоко идиосинкразическим поведением технологического сектора". Однако волатильность индексов не выросла, поскольку другие сектора, помимо технологического, вели себя более нормально. Таким образом, дисперсия может лучше отражать периоды, когда только часть рынка либо "пузырилась", либо терпела крах".

Звучит довольно знакомо, независимо от того, считаете ли вы текущие торговые действия более обоснованными (например, революция ИИ - это не интернет-пузырь). Такие тренды могут длиться некоторое время, как это было в 2001 году. Дисперсия - расширение волатильности началась в конце 1999 года и закрылась только в начале 21-го. Это произошло после того, как пузырь лопнул в 3-м квартале 20-го года. Итак, каковы же более быстрые сигналы того, что вечеринка окончена? Для этого нужно следить за сигналами о том, что режим "акции вверх, волатильность вверх" прекращается, что должно совпадать с сокращением объемов колл-опционов. Один из способов уловить это смещение - посмотреть на перекос. Рассмотрим перекос SMH (полупроводниковый ETF) за 1 месяц (зеленый), который показывает превышение коллов с более высоким IV над с IV в деньгах. Это сигнал высокого спроса. И наоборот, IV путов понижен.

Если и когда спрос на SMH остановится, мы ожидаем, что перекос сместится в сторону октября 23 года (серая линия), что приведет к снижению IV по коллам и росту IV по путам.

перевод отсюда

Что нас ждёт в Nvidia (NVDA), и "Стоит ли использовать арифметические или логарифмические графики для расчетов уровней Фибоначчи?" - Бесплатное видео на elliottwave com

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции