Дэвид Стокман разоблачает «Фальшивую победу ФРС над инфляцией»

18 июля 2024

Если вы не думаете, что ФРС превратилась в жалкую служанку игроков с Уолл-стрит, взгляните на график ниже. Из-за небольшого снижения индекса согласно ежемесячного отчёта по потребительским ценам на этой неделе протесты против снижения ставок достигают оглушительного уровня на торговых площадках. И, судя по пресс-выходу Пауэлла в среду, ФРС собирается вскоре прогнуться, намылив ж...

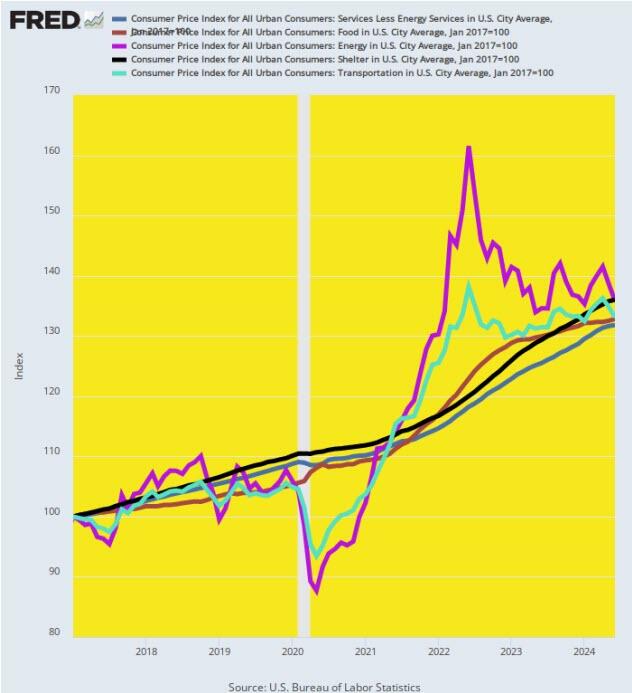

И всё же, и как же. За период однопартийного правления с января 2017 года цены выросли на 32-36% на всё, что влияет на стоимость жизни на мейн-стрит.

Всё верно. Среди пяти важнейших отраслей: сферы услуг, продовольствия, энергетики, транспорта и жилья, на которые приходится подавляющая доля семейных расходов на мэйн-стрит, темпы роста цен за последние семь с половиной лет близки к 4,0% в год ! И за неимением сомнений, этот темп прироста означает, что цены будут удваиваться каждые 18 лет (Пожалейте нас, Зимбабве Аргентина, Россия и Турция - Mike1975).

Более того, несмотря на кардинально отличающиеся краткосрочные траектории с января 2017 года для достижения текущих уровней индекса, совокупный прирост за этот более чем 7-летний период по этим пяти основным показателям довольно сильно ограничен отметкой 4,0% в год. Среди прочего, это напоминает о том, что значение имеет кумулятивная инфляция за разумный период времени, и что ежемесячные изменения даже основных компонентов ИПЦ определённо не являются надежным ориентиром для долгосрочного изменения общего уровня цен.

Составляющая ИПЦ увеличивается ежегодно С января 2017 года:

-

Услуги за вычетом энергетических услуг: +3,8%.

-

Продукты питания: + 3,9%.

-

Транспорт: +3,9%.

-

Энергетика: +4,2%.

-

Безопасность: +4,3%.

Индекс основных компонентов ИПЦ сянваря 2017 года

Раньше, конечно, основной миссией центральных банков была стабильность цен во времени, а не статистические игры, основанные на годовом уровне инфляции за короткие, произвольно выбранные периоды. И в центре внимания также был стабильный общий уровень цен, а не нынешняя озабоченность всевозможными подкомпонентами индекса потребительских цен или дефлятора PCE и вымученными сокращёнными вариациями общих индексов.

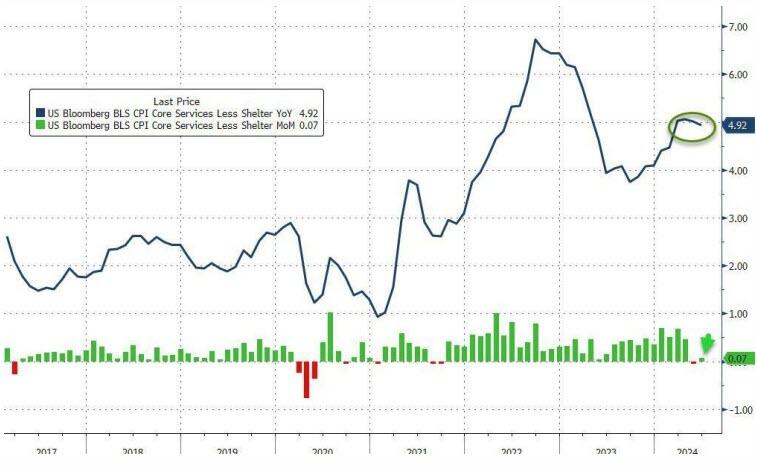

Например, некоторое время назад в моде был так называемый индекс потребительских цен SuperCore, который охватывает услуги за вычетом услуг жилья. Конечно, это означало, что из показателя было вычеркнуто более 60% веса рыночной корзины ИПЦ, но, эй, экономисты с Уолл-стрит утверждали, что именно эта обрезанная линейка инфляции стояла в верхней части информационной панели Пауэлла.

Более того, два года назад индекс SuperCore был значительно ниже уровня в 9%, зафиксированного в основном индексе потребительских цен, а также ниже так называемого базового индекса потребительских цен на продукты питания и энергоносители. Таким образом, это вызвало много обнадёживающих разговоров на Уолл-стрит о том, что инфляция была завышена и что ФРС была ближе к нирване очередного цикла снижения ставок, чем могло бы показаться в противном случае.

Однако не спешите с празднованием победы над инфляцией в четверг. Как показано ниже, SuperCore по-прежнему показывает чертовски близкие +5% в годовом исчислении. Итак, насколько мы можем судить, SuperCore не получил даже почётного упоминания "Аллилуйя" от хора экономистов с Уолл-стрит. Как обычно, опубликовать неудобную правду пришлось Zero Hedge.

Источник: Bloomberg

В любом случае, когда вы пересчитываете первый график выше на основе годового изменения, истинный тренд инфляции полностью затуманивается краткосрочными колебаниями и шумом в данных. Вместо того, чтобы сгруппироваться вокруг истинной тенденции инфляции в 4% за последние семь лет, темпы изменения за период LTM, заканчивающийся в июне 2024 года, слишком высоки. Среди тех же пяти важнейших компонентов индекса потребительских цен услуги по-прежнему выросли на 5%, в то время как энергоносители резко упали с + 42% в годовом исчислении в июне 2022 года до всего + 0,9% в течение периода LTM в июне 2024 года.

Короче говоря, первый график выше является сигналом. Цифры LTM, показанные ниже, являются шумом. Действительно, собирать и отбирать снимки инфляции на ежемесячной или даже ежеквартальной основе из инфляционных компонентов и субиндексов, которые всегда находятся в движении и редко идут в ногу со временем - это игра мошенников. Это ничего не говорит вам ни о лежащей в основе инфляции тенденции, ни о совокупном воздействии на покупательную способность бесконечного инфляционного механизма, который является явной “целью” политики ФРС. То есть инфляция составляет 2,00% год за годом, пока коровы не вернутся домой.

Изменение в годовом исчислении За июнь 2024 LTM:

-

Услуги за вычетом энергетических услуг: +5,0%.

-

Продукты питания: + 2,2%.

-

Энергетика: +0.9%.

-

Безопасность: +5,1%.

-

Транспорт: +1.2%.

Изменение пяти компонентов ИПЦ в годовом исчислении с января 2017 года по июнь 2024 года

Приведённый ниже график, на котором показана тенденция изменения год к году среднего индекса потребительских цен, урезанного на 16%, расскажет вам всё, что вам нужно знать об истинной истории инфляции в настоящее время. За последние 75 месяцев подряд самый стабильный доступный показатель инфляции показывал инфляцию значительно выше 2,00% в годовом исчислении. Фактически, на кумулятивной основе прирост составил в среднем 3,7% в год.

Безусловно, “цель” по годовой инфляции в 2,00% сама по себе является нонсенсом. И всё же, когда вы превышаете даже этот произвольный проинфляционный целевой показатель почти на 100%, с какой стати ФРС заявляет, что победа над инфляцией близка и что вот-вот начнётся следующий раунд снижения ставок и монетарного стимулирования ?

По крайней мере, можно подумать, что те, кто занимается центральным денежно-кредитным планированием в ФРС, по крайней мере, снизойдут до того, чтобы дать потрёпанным вкладчикам и наёмным работникам Америки передышку от инфляционного риска ещё на несколько кварталов или даже лет. То есть, удерживая монетарные тормоза, ФРС могла бы предотвратить новый всплеск инфляции - даже несмотря на то, что самая последняя вспышка была поглощена вкладчиками, наёмными работниками и предпринимателями.

Действительно, после шести лет повышенной инфляции аргументы в пользу смягчения инфляционного тренда периодом низкой инфляции или её отсутствия неопровержимы. Например, если бы урезанный средний индекс потребительских цен составлял ровно 2,00% в год в течение следующих трёх лет, рост индекса с марта 2018 года все равно составил бы в среднем +3,25% в год; и даже при уровне 1,0% в год в течение следующих трёх лет совокупный прирост с марта 2018 года составил бы +2,81% в год.

Что такого замечательного в любой из этих цифр ?

И почему ФРС не должна быть обязана снижать среднее значение в течение длительного периода времени, учитывая всплеск инфляции, который она вызвала в последние годы ?

Снижение среднего индекса роста потребительских цен на 16% в годовом исчислении с марта 2018 года по июнь 2024 года

Излишне говорить, что это подводит нас к фатальной недостаче кейнсианского центрального банка.

ФРС хочет минимальную инфляцию в 2,00%. И она готова рискнуть возобновлением более высоких темпов инфляции, потому что её реальной целью является не стабильность цен по здравому смыслу и не стабильная покупательная способность доллара.

Вместо этого её политическая модель сводится к полному макроэкономическому управлению, основанному на ошибочном представлении о том, что существует кривая Филлипса, которая воплощает компромисс между макроэкономическим ростом и инфляцией. И что для достижения оптимального роста, создания рабочих мест и “полной занятости” необходим умеренный уровень инфляции; и что, когда макроэкономика угрожает пошатнуться или скатиться в рецессию, значительный инфляционный риск не просто допустим, но фактически оправдан и необходим.

Иными словами, маниакальная сосредоточенность ФРС на краткосрочных годовых темпах изменения минимального показателя инфляции, который она может найти (т.е. Дефлятора PCE), не имеет абсолютно ничего общего со стабильными деньгами или каким-либо традиционным представлением о центральном банке. Напротив, это ограничение в централизованном денежно-кредитном планировании, которое постоянно радует Уолл-стрит оправданиями для нового раунда снижения ставок как можно чаще и как можно раньше.

Действительно, ФРС заходит так далеко в своём подобострастии к Уолл-стрит, что выбирает самую короткую инфляционную линейку, опубликованную правительством США. Как показано ниже, только с марта 2018 года предпочитаемый ФРС показатель-дефлятор PCE за вычетом расходов на продовольствие и энергоносители (фиолетовая линия) рос существенно медленнее, чем почти любой другой доступный показатель, включая общий индекс потребительских цен (красная линия), средний индекс потребительских цен, урезанный на 16% (черная линия), и индекс потребительских цен на все услуги (оранжевая линия).

Хуже того, дефлятор PCE - это даже не фиксированная корзина товаров, функционирующая как показатель общего уровня цен от пункта к пункту с течением времени. Ежемесячно она постоянно пересматривается, а это означает, что, когда оказавшиеся в затруднительном положении потребители заменяют стейк курицей, дефлятор PCE сообщает о более низкой инфляции, чем это было бы в противном случае. Излишне говорить, что этот метод может иметь статистический смысл при попытке измерить постоянный долларовый уровень производства в экономике в целом. Но он не измеряет ”инфляцию" общего уровня цен, заложенную в фиксированную корзину товаров и услуг.

Индексы инфляции с марта 2018 по май 2024 года

Излишне говорить, что когда это смещение краткосрочной линейки распространяется на более длительные периоды времени, разница становится ещё больше. Например, с января 2000 года показатель-дефлятор PCE за вычетом продуктов питания и энергии вырос всего на 64% по сравнению с 83% для 16% урезанного среднего индекса потребительских цен, 85% для общего индекса потребительских цен и 109% для индекса потребительских цен на все услуги.

Индексы инфляции с января 2000 года по май 2024 года

В любом случае, Уолл-стрит нравится проинфляционная политика ФРС и постоянные попытки притвориться, что огромный совокупный прирост уровня цен, показанный на графике выше, происходит в течение нескольких дней и в соответствии с законами экономики. Гэри Кон, типичный посредник между Уолл-стрит и Вашингтоном, по сути, выпустил кота из мешка в комментарии к июньскому отчёту по индексу потребительских цен.

“Председатель Пауэлл не хочет опоздать со снижением ставок”, бывший чиновник Goldman Sachs и Трампа Гэри Кон сказал CNBC после публикации.

“Особенно после того, как мы все обвинили его в опоздании с повышением ставок”.

Во имя всего святого, сама идея “раннего” и “позднего” в произвольной игре с регуляторами процентных ставок абсурдна. Разница в рулевом механизме между процентной ставкой на то, что составляет фишки для азартных игр на Уолл-стрит (то есть фонды овернайт) и национальной и глобальной макроэкономикой настолько велика, что краткосрочные прогнозы инфляции приравниваются к вышеупомянутому шуму.

Так получилось, что экономика США была настолько обеспечена избыточной наличностью из-за массовых стимулирующих мер и вакханалии печатных станков в период пандемии, что повышение ставок ФРС едва ли повлияло на темпы краткосрочных расходов и активности. И по той же причине экономика США сейчас настолько погрязла в долгах - 99 триллионов долларов на частных и государственных балансах вместе взятых, что сокращение на 100 или даже 240 базисных пунктов не будет стимулировать значительный рост заимствований, расходов, ВВП и рабочих мест.

За неимением сомнений взгляните на график ниже.

Коэффициент кредитного плеча экономики США, с 1960 по 2024 год

Во времена расцвета кейнсианской теории в 1960-х и 1970-х годах общий непогашенный государственный и частный долг в США составлял в среднем около 150% ВВП - цифра, которая была в основном постоянной в течение предыдущих 100 лет массового промышленного роста и неуклонного повышения уровня жизни в США.

Хотя никогда не имело смысла, что повышение коэффициента левереджа экономики может привести к увеличению ВВП, рабочих мест и благосостояния в долгосрочной перспективе, в краткосрочной перспективе низкие процентные ставки, как правило, стимулировали дополнительные заимствования домашних хозяйств и предприятий, тем самым временно увеличивая ВВП, хотя на самом деле это было равносильно краже у будущего.

Но сегодня все ставки отменены. После Великого финансового кризиса коэффициент задолженности застрял в макроэкономической стратосфере на уровне 350% ВВП.

Эти два дополнительных витка долга по отношению к национальному доходу означают, что общий непогашенный долг в настоящее время составляет 99 триллионов долларов по сравнению с 42 триллионами долларов при старом коэффициенте национального левереджа 150%.

Излишне говорить, что сторонникам централизованного денежно-кредитного планирования в ФРС, по-видимому, не приходило в голову, что искусственное повышение коэффициента левереджа экономики путём очередного раунда снижения ставок до нулевой границы утратило свою актуальность. Мы осмелимся предположить, что в экономике, обременённой долгами, подобной той, что изображена выше, где производственные секторы несут дополнительные 57 триллионов долларов долга, вероятно, что снижение процентных ставок практически вообще не будет иметь макроэкономического эффекта.

Итак, суть вопроса ясна как день. Цель ФРС по инфляции в 2,00% бессмысленна и недостижима из-за неуклюжего механизма корректировки ставки финансирования овернайт, в то время как очередной раунд снижения ставки ничего не даст для полной занятости, даже если это чревато очередным усилением совокупной атаки ФРС на вкладчиков и наёмных работников.

Как мы уже отмечали, давно настало время упразднить FOMC и полностью избавить ФРС от дискреционной покупки и продажи финансовых активов на рынках Уолл-стрит.

Последняя не достигает ничего, кроме дальнейшего обнищания мэйн-стрит, даже когда игроки и 1% населения получают удовольствие от очередного цикла обогащения, нажитого нечестным путем в результате инфляции финансовых активов.

Постоянный адрес статьи: http://xn----8sbeyxgbych3e.ru-an.info/новости/дэвид-стокман-разоблачает-фальшивую-победу-фрс-над-инфляцией/welcome-1-8-2/