Путин не упустит исторический шанс погрузить паразитический Запад во тьму?

07 марта 2022

На прошлой неделе еврочиновники оптимистично заявили о желании или даже возможности замещения российского газа. Насколько это реально?

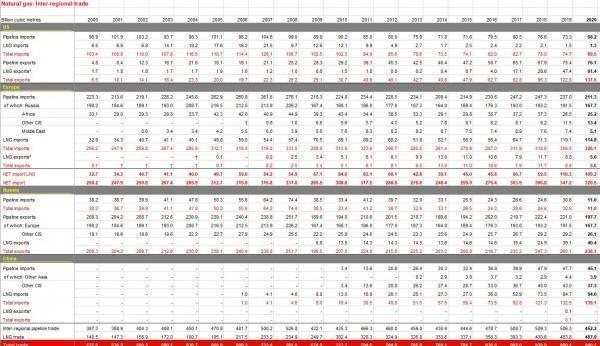

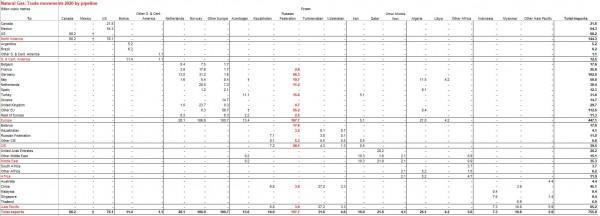

Немного статистики, чтобы понять актуальные балансы. Глобальный экспорт газа по всем участникам энергорынка 1244 млрд куб.м (756 млрд куб.м трубопроводного + 488 млрд куб.м СПГ). Однако, если исключить реэкспорт, то глобальный экспорт газа составляет 940 млрд куб.м (452 по трубе и 488 СПГ). Самый крупный экспортер трубопроводного газа в мире - это Россия, почти 200 млрд куб.м из 756, т.е. не менее четверти валового и 42% от чистого экспорта без учета реэкспорта. Рынок сбыта у России - это конечно же Европа. Примерно 85% от всего российского трубопроводного экспорта идет в Западную Европу и Турцию.

Самые крупные торговые партнеры у России - это Германия (свыше 56 млрд куб.м за 2020) , Италия (20 млрд куб.м) и Турция 16 млрд куб.м).

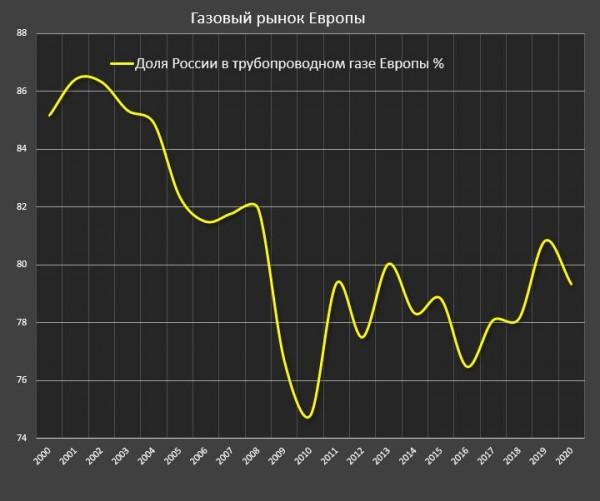

Россия занимает под 55-60% в поставках трубопроводного газа в Германию, половину в Турции, 40% в Италии, а по всей Европе доля России 37-40% по валовому обороту и свыше 80% чистого! Доля российского трубопроводного газа в Китае пока ничтожная.

За 2020 было 3.9 млрд куб.м из 45. Основные поставки в Китай идут из Туркменистана.

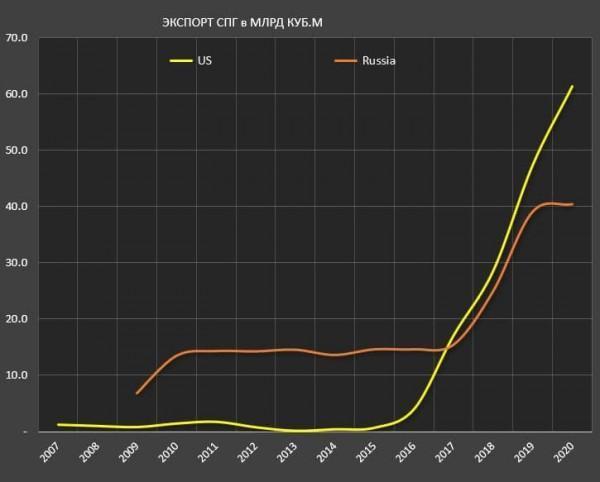

Общемировой экспорт сжиженного природного газа составляет 488 млрд куб.м. Пять самых крупных экспортеров СПГ в мире: Австралия и Катар по 106 млрд куб.м, на третьем месте США 61.4 млрд куб.м, далее Россия 40.4 млрд, Малайзия 33 млрд.

США начали масштабно поставлять СПГ на внешние рынки с 2017 года, Россия активно наращивает поставки с 2018. Общемировой экспорт СПГ с 2017 года вырос с 360 до 488 млрд куб.м, около 2/3 от общемирового прироста экспорта пришлось на Россию и США.

Основные каналы поставки американского СПГ - это Европа, в 2020 42%, а в 2021 почти половина от общего американского экспорта СПГ пришлось на Европу. Также крупные клиенты США - это Корея (8 млрд куб.м), Япония (6.4 млрд куб.м), Китай (4.4 млрд куб.м).

У России самые крупные клиенты по поставкам СПГ - это Европа (17.2 из 40.4 млрд куб.м), далее Япония (8.4 млрд куб.м) и Китай (6.9 млрд куб.м).

США и Россия занимают 37% от всех поставок СПГ в Европу.

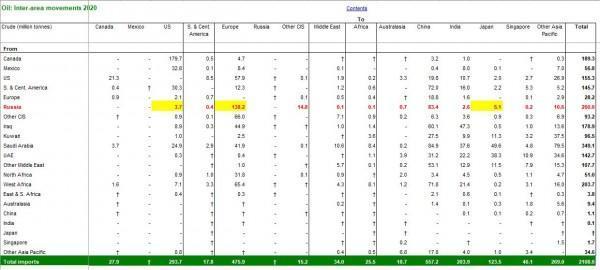

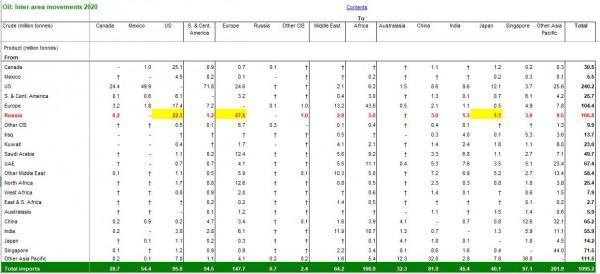

По нефти. Доля России в мировом экспорте нефти составляет 12.3%, а в экспорте нефтепродуктов 9.7%. Не менее 57% российского экспорта нефти и 76% экспорта нефтепродуктов поставляется в, так называемые, недружественные страны.

Зависимость Европы от поставок российской нефти составляет почти 30%, а по нефтепродуктам под 40%! Если очистить от реэкспорта, то доля будет больше. Россия с 2020 стала основным торговым партнером Китая по поставкам нефти среди всех стран.

В таблицах годовые поставки нефти и нефтепродуктов в млн тонн (по строкам экспортеры, по столбцам импортеры)

Итак, главный вопрос. Может ли Европа заменить российский газ, например на американский?

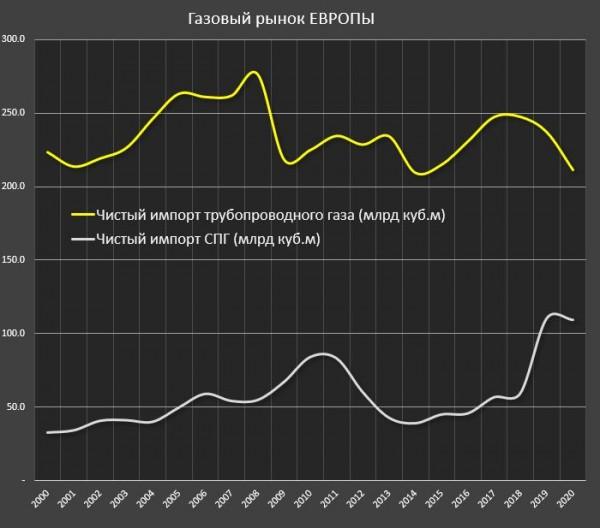

Зависимость Европы от российского газа оценивается в 60%, причем зависимость от трубопроводного газа свыше 80%

Европа потребляет 540-560 млрд куб.м газа, чистый импорт составляет 320-350 млрд куб.м, около 200 млрд куб.м идет из России, где по трубе 180 млрд. Газовая добыча, работающая на пределе, инфраструктура сжижения, танкеры СПГ и вся американская газовая мощь составляет по чистому экспорту около 60-70 млрд куб.м в год, половина из которых законтрактована в Азии. Поставки в Европу в 2020 из США были 25.6 млрд куб.м, в 2021 около 30 млрд куб.м Поэтому рассказы про замещение России на газовом рынке Европы со стороны США достаточно забавны ))

Если быть реалистами, в лучшем случае можно говорить о плановом замещении по 5-7 млрд куб.м в год, может быть по 10 при условии, что часть поставок будет перенаправлена из Азии. Но не каждый год и очевидно, что не долгосрочно.

Сейчас весь "свободный" экспорт газа выгребает Китай, который с 2010 увеличил импорт газа почти в 10 раз. В 2010 импортировал 16 млрд куб.м, в этом году точно будет свыше 150 млрд. Трансформация энергетики в Китае набирает оборот и газ постепенно вытесняет уголь. Этот тренд на десятилетия. Поэтому все, что может обеспечить США, Россия, Катар, Австралия, Индонезия или Туркменистан - все это забирает Китай. Поэтому нет "свободного" экспорта, который можно было бы взять и отправить в Европу для замещения российского газа. Если зависимость от нефти в Европе оценивается 40%+ (при исключении реэкспорта), то зависимость от газа 60%+

Цены на сырье в ночь на 7 марта перешли в ошеломляющий, беспрецедентный рост. Индекс комодов, учитывающий агросырье, металлы и энергию в пятницу показал самый сильный дневной рост за всю историю, т.к. росло все. В понедельник продолжение, но еще более адовое. В моменте шорт сквиз по нефти составлял 17% или почти 20 долларов к закрытию пятницы!

Все готово к отключению Европы от нефти и газа! Если рейтинги России упали до нуля, контракты разорваны, маски сброшены, инвестиции полностью парализованы, все нерезы бегут из России, степень враждебности перешла все границы, внешнеторговые расчеты невозможны, а импорт заблокирован, то рвать так рвать. Надеюсь Путин не упустит исторический шанс погрузить мир во тьму )) На агрессивные, враждебные действия Запада надо отвечать адекватно...

Единственным препятствием будет технологическая невозможность быстрого отключения газа и нефти из-за специфики добывающей инфраструктуры.

Развитые страны, вся их архитектура финансовой системы, все их воспроизводственные процессы не адаптированы к высокой инфляции. Это их самое слабое место. На войне необходимо знать слабые места своих врагов. Против России развязана тотальная экономическая война со стороны Запада (уже так и без каких либо снисхождений), рубят полномасштабно на всех уровнях. Разрыв связей идет по всему спектру взаимоотношений: экономика, финансы, политика, медиа, культура, визы, сухопутная транспортная связь, водное, воздушное и космическое пространство. За стол переговоров имеет смысл садиться, если противник критически ослаблен и/или у тебя есть весомый козырь в рукаве, который смещает балансы на геостратегической карте.

Во второй половине 2021 я регулярно отмечал, что нынешняя конфигурация финансовой системы и экономики развитых стран сильно деформирована и критически неустойчива из-за стоимостных дисбалансов, пузырей, долгов и терминальной стадии управленческой деградации. Все зашло настолько далеко, что центральные банки утрачивают контроль над инфляцией и денежными рынками. Невозможно слишком продолжительное нахождение системы в условиях устойчиво отрицательных реальных процентных ставок в отсутствие принудительного выкупа долгов с рынка (QE).

Долговые рынки западных стран начнут распадаться вследствие инфляционных процессов и неспособности ЦБ контролировать ситуацию. Вместе с рынком долга будет дестабилизирован денежный рынок, сразу же выйдут из равновесия фондовые рынки и деривативы. Они все связаны между собой. Это запустит самоподдерживающий процесс тотальной неопределённости, кризиса доверия и кассовых разрывов. Будет бегство из денег в товары, золото, недвижимость, квазиденьги.. В отличие от 2008 и 2020,ЦБ уже не смогут реагировать понижением ставки и QE. Придётся наоборот, повышать ставки и изымать деньги из системы. Ровно как и правительства не смогут наращивать госдолг, закрывая дыры и финансируя неэффективности, учитывая паралич долгового рынка. Все это найдёт непосредственное отражение в экономике. А приняв во внимание чрезвычайно низкую устойчивость, витальность системы и избалованную, инфантильную публику, последствия будет гипершоковыми. Это нам не привыкать выходить из равновесия, но не западной публике.

Весь ад и неограниченная боль Западного мира впереди. Это не будет напрямую связано с политикой или военными действиями. Это следствие неразрешимых экономических, управленческих и культурных дисбалансов внутри Запада и накопленной деградации, которые продолжаются уже второе десятилетие и ускорились с 2020. Эффект бабочки, когда казалось бы изолированное событие или мало значительный фактор запускает цепь разрушительных и фатальных долгосрочных последствий. И вот Украина может стать эффектом бабочки для Западного мира. Система до конфликта была крайне нестабильной и неустойчивой. Я это очень подробно ранее обосновывал. Дополнительный фактор неопределённости, который поддерживается рекордным взлетом сырья и логистическими проблемами может вывести систему из равновесия. Это мы устойчивы при тотальной изоляции, колебаниях курса рубля по 50%, обвале рынка на 75%, при росте ставок сразу на 1000 бп (10%), а Запад даже дополнительные 25 бп роста ставок не может выдержать. Я допускаю, что при текущей стремительности развития событий через 3-5 лет самого Белого дома и ФРС не только юридически, но и физически может не существовать.

Масштаб кризиса в Западном мире будет гораздо более сильным, чем Великая депрессия, учитывая точку срыва (высокую базу падения) и концентрацию пузырей и дисбалансов. Это будет тотальный, всепоглощающий апокалипсис...

Спайдел

Постоянный адрес статьи: http://xn----ctbsbazhbctieai.ru-an.info/новости/путин-не-упустит-исторический-шанс-погрузить-паразитический-запад-во-тьму/welcome-1-8-2/