Кто создал ипотечный кризис. Часть 3.

На странице 165 книги "Кризис: как это делается" Стариков написал замечательную фразу:

Непонимание финансового мироустройства ведет к фатальным последствиям.

Только ведь это касается в первую очередь самого Старикова. Правда "непонимание финансового мироустройства" Стариковым "к фатальным последствиям" к счастью не привело и привести не могло, если конечно не считать фатальными последствиями несколько десятков тысяч одураченных лохов, которые заплатили свои деньги чтобы купить этот бред.

С другой стороны, если бы Стариков умел держать свое слово, то эти деньги уже были бы моими, так как он обещал выплатить гонорар за эту книгу тому кто ее опровергнет, то есть мне, но Стариков видимо настоящий хозяин своего слова. Типа - захотел дал, захотел взял, поэтому не видать мне этих денег как своих ушей. Тем не менее, я еще раз решил показать насколько глубокое "непонимание финансового мироустройства" Стариковым продемонстрировано в книге.

В древности первобытные люди не обладали никакими знаниями поэтому все природные явления приписывали божьей воле. Так и Стариков, который ничего не понимает в финансовой системе США, но которому одна бабка рассказала о том что в США существует система под названием ФРС, теперь все что происходит в США приписывает ФРС. Более того, Стариков пошел даже дальше первобытных дикарей и возложил ответственность на ФРС, за события которые произошли до ее создания. Например возникновение двухпартийной системы в США или законы о праймериз.

К сожалению бабка не рассказала Старикову о том что кроме ФРС в США существуют и другие системы и организации, которые обладают не меньшей, если не большей властью чем ФРС. Например эта бабка не рассказала про такую структуру как " Федеральная корпорация по страхованию депозитов (FDIC)", которая и инициировала все сделки поглощений и слияний банков, о которых написал в своей книге Стариков. Так как Стариков видимо ничего не знал про эту структуру, он приписал все эти сделки ФРС. Ничего бабка не рассказала Старикову про то что для регулирования ипотечного рынка была создана целая система аналогичная ФРС, которая также как и ФРС состоит из 12 банков и регулирующего органа похожего на Совет управляющих ФРС, а также двух гигантских ипотечных агентств. Более того было создано специальное министерство - "The U.S. Department of Housing and Urban Development (HUD)" (министерство жилищного строительства и городского развития). Именно эта система, а не ФРС, регулирует ипотечный рынок, поэтому ставки по ипотечным кредитам от ставок ФРС не зависят. Ничего этого Стариков не знает, а знает он только про ФРС, которая может менять ставку, поэтому все что происходило на ипотечном рынке он приписал действиям ФРС. Вот как он описывает последовательность протекания кризиса. Сначала на странице 162 книги "Кризис: как это делается" он пишет:

Вспомним ипотечный кризис в США. Чтобы он случился, сначала должен был начаться инвестиционный бум, а цены на недвижимость стремительно поползти вверх. Для создания бума, точно в соответствии с рецептами своего ненавистника, ФРС снизила процентную ставку: с 6% в 2001 году к концу 2003 года она упала до 1 %.

А на странице 165 он продолжает:

Со второй половины сентября 2005 года ФРС начала увеличение процентной ставки. К 2006 году она достигла 5 %. То есть в то время как у нас кредитная вакханалия только разворачивалась, в США уже начинали готовить почву для будущего кризиса. Для его полной готовности потребовалось несколько лет. Все должно было начаться с мелочей, плавно придвигаясь к рубежу, с которого кризису будет дана окончательная отмашка. Одно лишь увеличение Федеральной резервной системой процентной ставки вызвало целую цепь событий.

И дальше он описывает события, которые к учетной ставке ФРС никакого отношения не имеют, о чем я писал здесь и здесь.

Справедливости ради надо сказать что бабка рассказала Старикову еще об одной организации под названием "Financial Accounting Standards Board (FASB)" (Совет по стандартам финансового учета) и еще про два события связанные с этой организацией, а именно что это организация ввела в бухгалтерскую отчетность понятие "справедливая стоимость" и что она выпустила предписание FAS № 157. Так как ничего больше эта бабка Старикову не рассказала, Стариков, как это когда-то делали первобытные дикари, просто связал вместе эти события и у него получилось что справедливая стоимость была введена предписанием FAS № 157. Цитирую страницу 171:

Название для последней недостающей детали (FAS № 157) финансового коллапса придумали очень изящное, в духе политкорректное ™ и свободы: «Измерение по справедливой стоимости».

Тоже самое слово в слово он написал в главе 1.1 книги "Спасение доллара - война". Надо отдать должное Старикову, несмотря на полное "непонимание финансового мироустройства" деньги он делать умеет. Например в его книге "Спасение доллара - война" процентов 60 содержания полностью повторяет содержание книги "Кризис: как это делается". То есть для того чтобы написать новую книгу, достаточно взять предыдущую, поменять пару глав и деньги в кармане. Слава богу придурков, которые покупают эту туфту, то есть платят за одно и тоже по нескольку раз, в России хватает.

Однако эта бабка не рассказала Старикову что на самом деле "справедливая стоимость" в бухгалтерском учете США появилась не в 2006 году в документе FAS 157, а еще в 1990 году в документе FAS 105. С тех пор FASB в разное время выпустил еще несколько документов вносящих различные уточнения и дополнения, это FAS 107, 115, 130, 133, 141, 142, 155 и наконец FAS 157. Отличие FAS 157 от других документов состоит в том что оно появилось в нужное время, что и дает конспирологам пищу для их теорий заговоров и Стариков не исключение. Цитирую страницу 171 книги "Кризис: как это делается" и главу 1.1 книги "Спасение доллара - война":

Небольшая организация - Совет по стандартам финансового учета (Financial Accounting Standards Board, FASBf - в сентябре 2006 года издала малозаметное предписание FAS № 157. Это и было не что иное, как взрыватель.

На самом деле никаким взрывателем это предписание быть не могло. Подробности здесь.

Все это и есть "непонимание финансового мироустройства" в результате которого Стариков нарисовал абсолютно уродливую, карикатурную и неправдоподобную картину кризиса. В связи с этим возникает законный вопрос - а что же было на самом деле?

В предыдущих двух статьях я написал о двух законах - "Community Reinvestment Act (CRA)" и "Riegle-Neal Interstate Banking and Branching Efficiency Act of 1994" (Закон Ригла-Нила), которые реально повлияли на возникновение ипотечного кризиса в США, однако это не единственная причина кризиса.

Дело в том что эти законы касаются только банков, которые работают на так называемом "первичном" рынке ипотечных кредитов, то есть непосредственно с клиентами, но есть еще и вторичный рынок. В этой статье я расскажу об еще одном законе, из-за которого банки тоже вынуждены были выдавать рискованные кредиты не надежным заемщикам. Правда этот закон непосредственно банков не касается, а оказывает на них давление через другие структуры.

Я уже писал что в США существует система аналогичная ФРС, но созданная специально для ипотечного рынка. Состоит она из 12 банков, которые называются "Federal Home Loan Banks (FHLB)" (Федеральные банки жилищного кредита) и двух ипотечных агентств Fannie Mae [Federal National Mortgage Association (FNMA)] и Freddie Mac [Federal Home Loan Mortgage Corporation (FHLMC)], которые образуют так называемый "вторичный" ипотечный рынок. Форма собственности этих организаций называется GSE - "government-sponsored enterprise" - (спонсируемые правительством предприятия). В дальнейшем для краткости я буду их называть GSE.

FHLB кредитуют не клиентов покупающих квартиры и дома, а банки и другие кредитные организации. В свою очередь банки собирают большое количество кредитов выданных клиентам, объединяют их в так называемые "пулы" и продают ипотечным агентствам Fannie Mae и Freddie Mac, а агентства под обеспечение этих пулов выпускают ценные бумаги под названием "mortgage-backed security (MBS)" и продают их на открытом рынке. Таким образом обеспечивается финансирование для выдачи новых кредитов.

Считается что когда много кредитов объединяют в большие пулы, это снижает риск, так как небольшой процент рискованных кредитов в пуле компенсируется намного большим количеством надежных кредитов. Однако возникает вопрос - какой процент рискованных кредитов должен быть в пуле чтобы компенсировать все возможные риски? И вот здесь начинается самое интересное.

В 1992 году Конгресс США издал закон под названием "Housing and Community Development Act of 1992" (Закон о развитии жилья и сообществ). В этом законе есть "Title XIII", который посвящен GSE. Поэтому его еще называют "GSE Act". Правда здесь я уделю внимание только части этого закона, части 5.2.2, которая называется "HOUSING GOALS" что на русский язык можно перевести как "жилищные цели", а если вспомнить что в СССР когда-то была плановая экономика, можно сказать что это план по выделению кредитов для заемщиков с низким уровнем доходов. Несмотря на то что там о банках ничего не сказано, этот закон банков касается непосредственно. Поэтому именно об этом законе я хочу рассказать подробнее, так как это поможет понять причины по которым в то время происходили многие события, но сначала я хочу процитировать некоторые определения, которые используются в этом законе и которые перечисляются в параграфе 1303.

- Низкий уровень доходов (low-income) - доход который не превышает 80% среднего дохода в районе проживания.

- Очень низкий уровень доходов (very low-income) - доход который не превышает 60% среднего дохода в районе проживания.

- Многосемейная ипотека. - ипотека рассчитанная на покупку дома предназначенного как минимум на 4 семьи.

- Под словом "SECRETARY" подразумевается министр жилищного строительства и городского развития (The U.S. Department of Housing and Urban Development. Сокращенно - HUD).

А теперь самое главное.

В законе есть специальный раздел, в котором GSE ставятся планы (слово "goal" обычно переводится как "цель", но я решил использовать слово "план", так как россиян не по наслышке знают что такое плановая экономика и мне кажется это лучше отражает суть происходящего) какие доли заемщиков с низким и очень низким доходом должны быть в пулах ипотечных кредитов. Так вот, таких задач ставиться 3:

- Доля заемщиков со средним и низким доходом (параграф 1332) должно быть не менее чем 30% от всех ипотечных кредитов.

- Специальные типы кредитов (special affordable housing - параграф 1332), которые делятся на несколько категорий. Это:

- Многосемейная ипотека. Этот тип кредита в свою очередь делится на 2 типа:

- 45% для семей с низким доходом

- Остальные 55% кредитов в свою очередь делятся на 2 типа:

- Как минимум 20% кредитов должны приходиться на семьи чей доход не превышает 50% среднего дохода в районе.

- Как минимум 40% для семей с очень низким доходом, то есть чей доход не превышает 60% среднего дохода в районе.

- Кредиты для одной семьи, которые в свою очередь делятся на 2 типа:

- 45% должны быть ипотечные кредиты для семей с низким уровнем дохода, которые согласно переписи населения проживают в районах, в которых средний доход не превышает 80 процентов среднего дохода по району.

- Остальные 55% для семей с очень низким доходом

- Многосемейная ипотека. Этот тип кредита в свою очередь делится на 2 типа:

- Кредиты для заемщиков в районах, которые в законе называются "underserved" (параграф 1334). Это значит что в этих районах недостаточно развиты банковские услуги. Обычно это бедные районы, в которых проживают чернокожие. Доля кредитов для жителей таких районов должна составлять не менее 30%.

Возникает вопрос - какое все это имеет отношение к банкам? Ведь этот закон касается GSE, а не банков? Ответ - самое непосредственное. Так как ипотечные агентства являются фактически монополистами, они все требования, которые предъявлял им закон, предъявляли банкам. Другими словами ипотечные агентства требовали чтобы пулы кредитов, которые они покупали у банков, соответствовали вышеперечисленным требованиям. И банки вынуждены были подчиняться так как деваться было некогда. Но это еще не все.

В начале каждого параграфа раздела, о котором я писал выше, говорится что министр жилищного строительства и городского развития должен пересматривать эти задачи каждый год. И министр пересматривал. Причем, как не трудно догадаться, в сторону увеличения.

Справедливости ради надо сказать что не только у демократов была навязчивая идея сделать всех американцев собственниками жилья. Например закон, о котором я пишу в этой статье, подписал республиканец Буш старший, однако такого рвения в этом вопросе как демократ Клинтон никто не проявлял. В свое время он "раскрутил" CRA на полную катушку, о чем я писал в двух предыдущих статьях. Тоже самое произошло и с GSE Act. Например в этом документе HUD отчитывается о проделанной работе за 1997-2000 годы и делится планами на будущее. Вот что они пишут на 3 странице обо всех 3 планах, перечисленных в GSE:

- По крайней мере, 50 процентов каждой покупки семьями с доходом не более чем средний показатель доходов области (area median income - AMI), который определяется как средний доход в столичной области или не столичном графстве, финансировался GSE. Соответствующий план на 1997-2000 годы была 42 процентов.

- По крайней мере, 20 процентов покупок жилых единиц семьями (с доходом не более 60 процентов от AMI) или семьями с низкими доходами (те, с доходом, не превышающим 80 процентов AMI) в районах с низким уровнем дохода, финансировался каждым GSE. Соответствующий план на 1997-2000 годы была 14 процентов.

- По крайней мере, 31 процентов покупок жилых единиц расположенных в районах с недостаточным обслуживанием финансировался каждым GSE. Исследования проведенные HUD и другими организациями показали, что в районах, в которых согласно переписи населения живут меньшинства с низким уровнем дохода, более высокие ипотечные ставки, более высокий процент отказов и более низкий процент выдаваемых кредитов, и это является основой для определения HUD о недостаточно обслуживаемых районах. Соответствующий план на за 1997 - 2000 годы составляли 24 процентов.

Кто сказал что в США нет плановой экономики? Как видите, очень даже есть. Более того, есть свои передовики, что-то типа стахановцев, которые ударно перевыполняли планы. А как обстояли дела во время правления республиканца Буша младшего?

В этом документе содержится что-то типа отчета HUD за 2000 - 2007 годы. Внизу есть таблица №1 в которой в правой части указаны сколько планировалось, а в левой - на сколько планы перевыполнялись. Я не буду перечислять данные за все 7 лет, возьму только за 2000 и за 2007 годы. Вот какая в результате получается картина:

- Семьи с низким и средним доходом:

- 2000

- Планировалось - 42%

- Выполнено - 49.5%

- 2007

- Планировалось - 55%

- Выполнено - 55.5%

- 2000

- Underserved районы:

- 2000

- Планировалось - 24%

- Выполнено - 31.0%

- 2007

- Планировалось - 38%

- Выполнено - 43.4%

- 2000

- Специальные кредиты:

- 2000

- Планировалось - 14%

- Выполнено - 19.2%

- 2007

- Планировалось - 25%

- Выполнено - 26.8%

- 2000

Итак планы выполнялись и перевыполнялись, в результате чего больше половины получателей кредита оказались те кому банки ни при каких обстоятельствах бы по доброй воле не выдали. Таким образом количество покупателей недвижимости резко возросло что естественно вызвало рост цен на недвижимость, а это в свою очередь привлекло на этот рынок целую армию спекулянтов, которые покупали квартиры и дома не для того чтобы в них жить, а для того чтобы потом перепродать дороже, что в свою очередь еще больше подстегнуло рост цен. В результате произошел невиданный за всю новейшую историю США скачок цен на недвижимость.

Профессор экономики Йельского университета Роберт Шиллер (Robert J. Shiller) подсчитал специальный индекс роста цен на жилье начиная с 1980 года. Зависимость которая в результате получилась изображена на этом графике. На графике отображены относительные цены, где за основу взята средняя цена в 1890 году, которой присвоено значение 100. Все остальные цены рассчитаны относительно этой цены с учетом инфляции. Я думаю что график этот говорит сам за себя, а дальнейшие комментарии излишни.

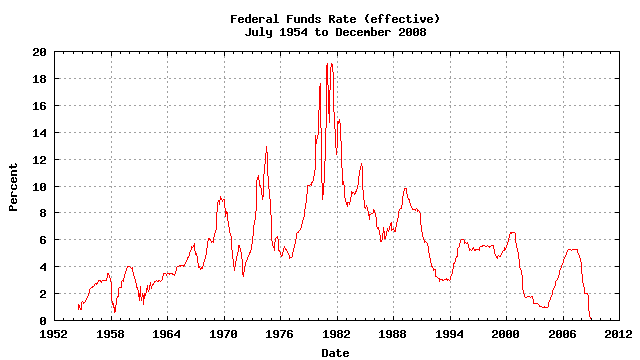

Короче говоря кризис наступил вовсе не из-за того что ФРС поднимала и опускала ставку, а из-за того что государство заставило банки выдавать рискованные кредиты не надежным заемщикам, в результате чего спрос на жилье резко возрос что вызвало резкий рост цен на жилье. Кстати ниже показан график изменения ставки ФРС более чем за 50 лет:

И хотя этот график охватывает меньший период чем график индексов цен на жилье Шиллера, ссылку на который выше, сравнение этих двух графиков однозначно доказывает что ставка ФРС на рынок жилья практически не повлияла.

В конце концов цены на жилье достигли такого уровня что стали большинству людей не по карману даже если бы ставка по кредитам была бы нулевая.

Тем не менее у тех кто читал книгу Старикова может возникнуть вопрос - какое ко всему этому имеет отношение ФРС? Короткий ответ - НИКАКОГО. А точнее почти никакого.

На самом деле президент Клинтон, который как утверждает Стариков на странице 45 правит только на бумаге, а страной на самом деле правят банкиры во главе с ФРС, приказал ФРС следить за исполнением законов, которые заставляют банки выдавать рискованные кредиты себе в убыток, причем отвел ей даже не второстепенную, а третьестепенную роль. Мало того что ФРС наряду с еще тремя организациями фактически подчиняются другой государственной организации под названием "Федеральный совет по надзору за финансовыми учреждениями", но контролировать их все поручено общественным организациям.

Прочитав все это у вас может сложиться впечатление что для банков весь процесс выдачи кредитов заканчивается после того как банк продал пул ипотечному агентству и все что происходило дальше банков не касается, а стало проблемой ипотечных агентств, которые купили пулы кредитов. Но не тут то было.

Предлагаю ознакомиться с последними новостями на эту тему. 14 августа этого года в Reuters вышла статья под названием "Fannie Mae, Freddie Mac давят на банки" (Fannie Mae, Freddie Mac clamping down on banks), в которой говорится следующее:

Государственные Fannie Mae и Freddie Mac активизируют усилия по поиску плохих ипотечных кредитов, с помощью которых они могут заставить ипотечных кредиторов выкупить их обратно у них, обеспечивая все большую головную боль для банков.

Между Государственными компаниями и банками возник конфликт по поводу того, кто должен нести бремя потерь от ипотечного кризиса, в частности от кредитов выданных в период между 2005 и 2008 годами, когда на рынке жилья был бум.

Усилия Fannie Mae и Freddie Mac приведут к повышению ипотечных убытков для банков в ближайшие кварталы.

Далее:

Исторически сложилось, что Fannie Mae и Freddie Mac верили банками на слово, когда банки говорили что кредиты удовлетворяют всем требованиям. Если позже возникали проблемы (например потому что доход заемщика не был должным образом проверен), то Fannie Mae и Freddie Mac могли попросить банки выкупить закладные по номиналу и погасить убытки.

Запросы на выкупы растут, так как Fannie и Freddie начали проверять более тщательно. Обе компании наняли дополнительный персонал, чтобы прочесать кредиты и определить, какие могут быть проданы обратно банкам.

Вы можете удивиться - как же так, ведь банки всего лишь выполняли планы, поставленные HUD, а теперь их за это же и наказывают? Вот и банкиры сначала удивились, но потом поняли что деваться некуда. Цитирую:

Банки могут спорить о том, что они действительно следовали рекомендациям, но воздействие запросов возвратов на кредиторов очевидно. Банки America Corp, Wells Fargo & Co, PNC Financial Services Group Inc и другие во втором квартале отложили больше денег на покрытие выкупов по запросам.

Как говорится - "против лома нет приема". Вот так вот в США государство, которое, как пишет Стариков на странице 172 "является простым наблюдателем, а вовсе не участником игры" обходится с банкирами, которые как считает Стариков, захватили власть в этой стране. Другими словами, государство по полной программе прессовало тех про кого Стариков в главе 1.1 "Спасение доллара - война":

С момента создания ФРС в декабре 1913 года банкиры подмяли под себя государство

Здорово же они подмяли под себя государство. То самое государство которое этих банкиров фактически обложило данью как российские бандиты бизнесменов в 90-е или менты и прокуроры сейчас. Это до какой степени надо ничего не понимать в "финансовм мироустройстве" чтобы написать подобный бред.