Доллар стал сырьевой валютой?

Доллар стал сырьевой валютой или почему Штатам нужна высокая нефть?

График нефти Брент в долларах и доллара в евро с января 2004:

Разделим график для наглядности на два периода: до начала дефляции и далее.

График за январь 2004 - октябрь 2008, до дефляционного спада:

* внимание: график "евро за 1 доллар".

Видим, до дефляционного спада в октябре 2008 доллар в евро и нефть в долларах гармонично ходили на встречных курсах. Чертили фрактал. Это логично толковалось, например, так:

В целом ситуация объяснима т.к. в абсолютных ценах цена товара в данном случае нефть и золото) при падении курсовой стоимости валюты в данном случае доллар), в которой он оценивается, всегда идет вверх в ценах, выраженных в данной валюте.

В октябре 2008-го случилась дефляция, изменение индекса CPI:

С октября 2008-го систему стало лихорадить:

Нефть и доллар то пытались рисовать фрактал, то плевали: один стоял, другой двигался или двигались синхронно в одну сторону. Шли попытки восстановить систему: фокус ФРС с начислением процентов по остаткам на корсчетах банков, QE, и, наконец, пришлось выключить Ливию, когда стало понятно, что...

Доллар стал сырьевой валютой!

До кризиса доллар был полноценной валютой и функционировал в категориях:

1. Расчётная. Товарно-сырьевая.

2. Расчётная. Долговая, кредитно-инвестиционная.

3. Резервная (накопительная) - производная первых двух функций.

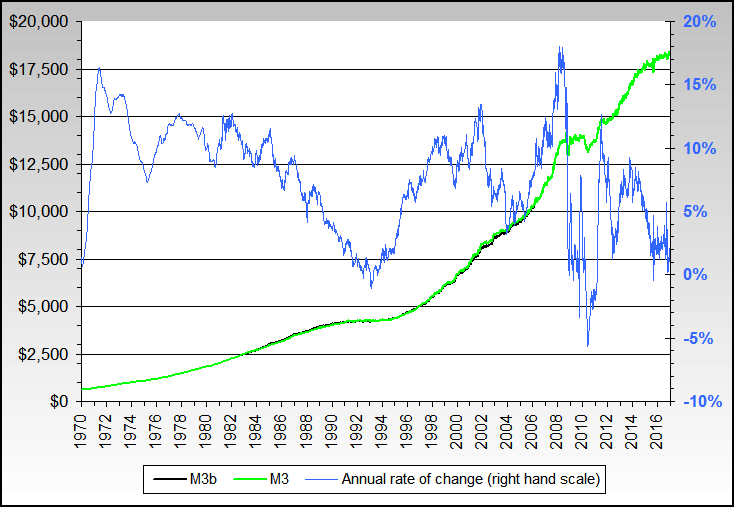

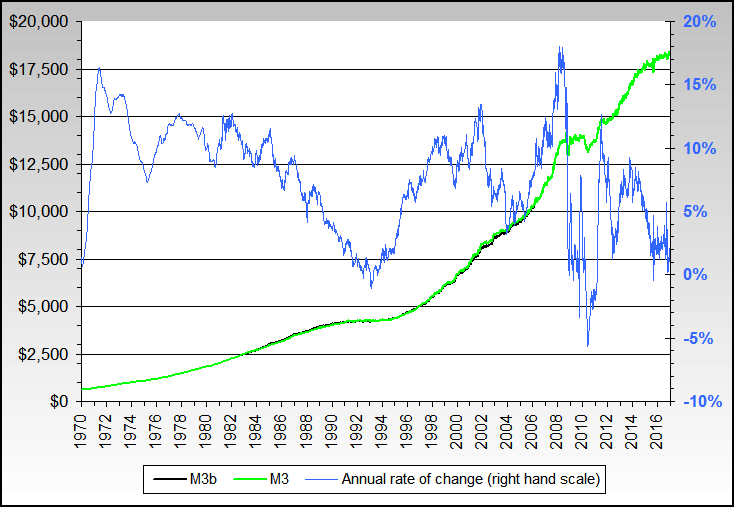

В результате перепроизводства долга дисконтная ставка ФРС легла на пол. Как положено, сработала ловушка ликвидности на крутом участке экспоненты долгов. Будто бы умы из ФРС о ней не знали... Денежный агрегат США М3 с 2006-года закрыт. Так он выглядит по версии nowandfutures.com:

Новый долг (не путать с уже сформированным) в долларах не генерируется, попытки запуска системы пока не сработали. Может, так задумано?

Новый долг дать некому - при текущих ценах все, кто мог предоставить надёжное обеспечение, залог, уже закредитованы.

Если новый долг не генерируется, то значит, не порождается дополнительный спрос на валюту. Есть только новый спрос в долларах для расчёта за продолжающие производиться товары и сырьё. Подчёркиваю, продолжающие производиться, в отличие от кредитных долгов. Щёлкающие, но вынесенные банками за баланс, проценты по просроченным кредитам не есть генерация нового долга. Только погашенные проценты могут стать новым долгом. А проценты на крутом участке экспоненты погашались генерацией нового долга, ибо ростовщическая змея ест свой хвост, когда не ест процентом добавленную стоимость из реального сектора.

Как в отсутствие генерации долга поддержать спрос на доллар, чтобы он не утратил статус мировой резервной валюты? Монопольным контролем ключевых товаров, ресурсов. Айфоны, винда, форды ключевые? Нет, это нефть. Более 1/2 мировой добычи принадлежит США и вассалам с колониями.

В еврозоне тоже проблема с генерацией долга, но очевидно, что спрос на евро порождён спросом на европейские товары. Технологичные товары, имеющие высокую добавленную стоимость. Как с ними конкурировать?

Повышать добавленную стоимость нефти. Выключать независимых добытчиков и препятствовать доступу еврозоны к новым месторождениям.

Запуск долгового генератора в обеих валютных зонах возможен при согласованной эмиссии резервных валют. С контролируемой инфляцией. В этом случае устраняется девальвационный риск потери статуса мировой резервной валюты и снизятся сырьевые издержки.

Дополнения:

1. Инвестпозиция как основная причина войны $ vs. €

2. Согласованная эмиссия резервных валют

3. Компенсационные механизмы высокой нефти в США

4. И(ран)ная точка приложения

График нефти Брент в долларах и доллара в евро с января 2004:

Разделим график для наглядности на два периода: до начала дефляции и далее.

График за январь 2004 - октябрь 2008, до дефляционного спада:

* внимание: график "евро за 1 доллар".

Видим, до дефляционного спада в октябре 2008 доллар в евро и нефть в долларах гармонично ходили на встречных курсах. Чертили фрактал. Это логично толковалось, например, так:

В целом ситуация объяснима т.к. в абсолютных ценах цена товара в данном случае нефть и золото) при падении курсовой стоимости валюты в данном случае доллар), в которой он оценивается, всегда идет вверх в ценах, выраженных в данной валюте.

В октябре 2008-го случилась дефляция, изменение индекса CPI:

С октября 2008-го систему стало лихорадить:

Нефть и доллар то пытались рисовать фрактал, то плевали: один стоял, другой двигался или двигались синхронно в одну сторону. Шли попытки восстановить систему: фокус ФРС с начислением процентов по остаткам на корсчетах банков, QE, и, наконец, пришлось выключить Ливию, когда стало понятно, что...

Доллар стал сырьевой валютой!

До кризиса доллар был полноценной валютой и функционировал в категориях:

1. Расчётная. Товарно-сырьевая.

2. Расчётная. Долговая, кредитно-инвестиционная.

3. Резервная (накопительная) - производная первых двух функций.

В результате перепроизводства долга дисконтная ставка ФРС легла на пол. Как положено, сработала ловушка ликвидности на крутом участке экспоненты долгов. Будто бы умы из ФРС о ней не знали... Денежный агрегат США М3 с 2006-года закрыт. Так он выглядит по версии nowandfutures.com:

Новый долг (не путать с уже сформированным) в долларах не генерируется, попытки запуска системы пока не сработали. Может, так задумано?

Новый долг дать некому - при текущих ценах все, кто мог предоставить надёжное обеспечение, залог, уже закредитованы.

Если новый долг не генерируется, то значит, не порождается дополнительный спрос на валюту. Есть только новый спрос в долларах для расчёта за продолжающие производиться товары и сырьё. Подчёркиваю, продолжающие производиться, в отличие от кредитных долгов. Щёлкающие, но вынесенные банками за баланс, проценты по просроченным кредитам не есть генерация нового долга. Только погашенные проценты могут стать новым долгом. А проценты на крутом участке экспоненты погашались генерацией нового долга, ибо ростовщическая змея ест свой хвост, когда не ест процентом добавленную стоимость из реального сектора.

Как в отсутствие генерации долга поддержать спрос на доллар, чтобы он не утратил статус мировой резервной валюты? Монопольным контролем ключевых товаров, ресурсов. Айфоны, винда, форды ключевые? Нет, это нефть. Более 1/2 мировой добычи принадлежит США и вассалам с колониями.

В еврозоне тоже проблема с генерацией долга, но очевидно, что спрос на евро порождён спросом на европейские товары. Технологичные товары, имеющие высокую добавленную стоимость. Как с ними конкурировать?

Повышать добавленную стоимость нефти. Выключать независимых добытчиков и препятствовать доступу еврозоны к новым месторождениям.

Запуск долгового генератора в обеих валютных зонах возможен при согласованной эмиссии резервных валют. С контролируемой инфляцией. В этом случае устраняется девальвационный риск потери статуса мировой резервной валюты и снизятся сырьевые издержки.

Дополнения:

1. Инвестпозиция как основная причина войны $ vs. €

2. Согласованная эмиссия резервных валют

3. Компенсационные механизмы высокой нефти в США

4. И(ран)ная точка приложения