Стратегия

Стоит признать, что стратегия на январь ыла весьма правильной и получила свое подтверждение в виде соответствующих рыночных движений.

РФР сейчас выглядит запаздывающим, особенно по итогам относительной исторической динамики.

Индекс Доу - макс с 4кв. 2007, а мы максимум с сентября 2012 не можем перебить. Хотя стоит признать, что за время с 15.09.12 по 25.01.13 ситуация на мировых рынках драматически улучшилась.

В общем, сейчас есть все предпосылки для пробития вверх и ускорения. То есть переход в bubble-mode.

(p.s. курьезно, но обычно (не всегда), когда я пишу такие вот вещи, наилучшим образом работает именно обратная стратегия. Об обратных стратегиях я написал целую статью. То есть в данном моменте если я пишу о возможном ускорении роста, многие могут заключить что это лучший момент для шорта.

Постараюсь рассмотреть вопросы:

Сравним Доу и РТС по относительной шкале:

1. Наш рынок в 2 раза волатильнее. И это хорошо

2. Наш рынок растет очень хорошо с 15.11.2012, даже лучше американский рынок (больше %, и меньше относительная просадка)

3. В последние дни американский рынок чуть убежал вперед:

Некоторые коллеги обращают внимание на contrarian индикаторы.

Некоторые коллеги обращают внимание на contrarian индикаторы.

Стоит отметить, что эти индикаторы имеют вероятностную природу, плохо работают во время продолжительных бумов или настоящих паник на рынке с точки зрения точного времени.

То есть contrarian индикаторы дают некоторое понимание о возможном уровне, но четкий тайминг дают далеко не всегда.

В данной истории я могу это объяснить так: если сейчас у нас GREAT ROTATION, то у рынка еще будут резервы для дальнейшего роста, даже несмотря на то, что кажется, что все уже купили. Как я уже говорил, фундамент + относительно низкая оценка американского рынка пока оправдывают этот рост, и более того, не позволяют считать его надутым пузырем.

2. Российский фондовый рынок слаб на исторческой базе.

Я бы не сказал, что наш фондовый рынок г***но.

И деньги на него заходят весьма активно - только не в акции.

Посмотрим наши ОФЗ 10 лет:

ОФЗ более статичный рынок, тренды не меняются быстро. Так что ОФЗ еще вероятно постоят на хаях.

ОФЗ сейчас дороже, чем в 2006-2007 году.

Есть люди, к-е говорят что ОФЗ пузырь, так как реальная доходность стала отрицательная (6,5% - ниже инфляции). Это не совсем пузырь. С учетом того, что во всем мире реальная отрицательная доходность стала нормой, а абсолютная доходность пока здесь выше.

С учетом состояния дел в ОФЗ, можно сказать, что в Россию зашло много кэрри-западных денег, которые создают сильное давление на рубль. Впоследствии это все приведет к мощному обвалу рубля, но только когда кэрри будет уходить. На горизонте 12 мес такого риска не видно.

Почему глобальным инвесторам нравится кэрри с РФ?

1. высокий процент относительно трежерей (спрэд 4,5%)

2. стабильная макроситуация - намного лучше чем в DM

3. =>хедж-фонды берут очень дешевое плечо, покупают российские бонды и сидят, пока не запахнет жаренным.

(

Схема перестанет работать как только

будет подорвана уверенность в стабильности RUB FX RATE

будет повышение ставок FED

)

Но со временем, кэрри с российскими ОФЗ станет более рискованным, чем интересным, и возможно, часть аппетита к риску сместится в стак-маркет.

Сейчас же, стак маркет отстают относительно самого себя (индекс ММВБ):

Мы ниже на 5,74% 1 квартала 2012 года и на 17% ниже 2 квартала 2011 года. В то же время, американский рынок акций эти пики уже прошел.

Вопрос - почему?

Очень просто!

1. Глобальные фонды все еще находясь в неуверенности, инвестируют в качество и ликвидность в первую очередь. Когда уверенность стабилизируется, деньги активнее пойдут на EM.

2. Как ни крути, а инвесторы оценивают макроэкономическую ситуацию.

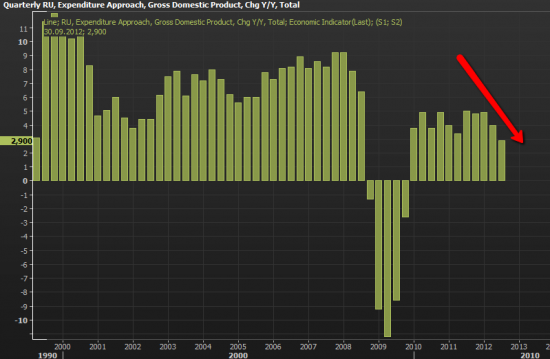

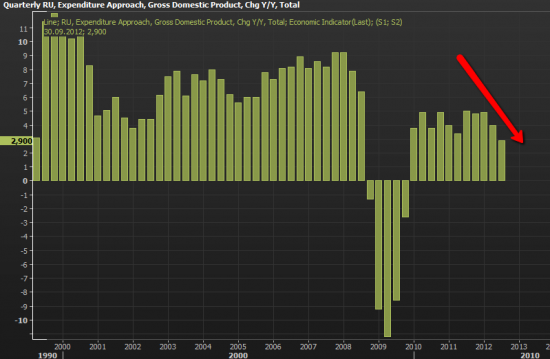

Посмотрим 2 показателя РФ: ВВП и промпроизводство:

ВВП РФ не растет так бурно, как до 2008.

Последние кварталы ВВП существенно замедляется.

(цены на нефть не растут, а ЦБ РФ повышает процентные ставки)

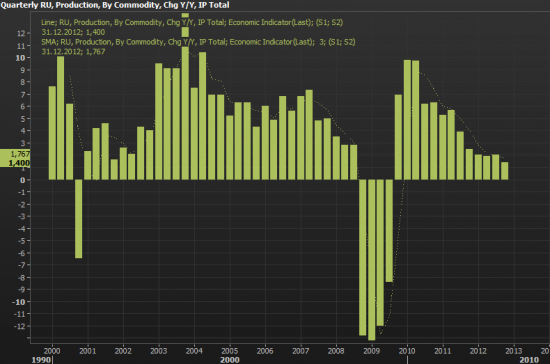

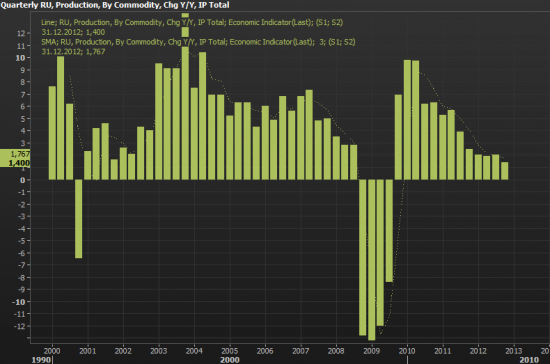

Промышленное производство в удручающем состоянии по историческим меркам:

3. Ну и конечно же нефть.

На ранней стадии экономического цикла, на которой мы сейчас можем находиться, инфляция низкая, цены растут очень медленно, экономика только только оживает, а сырье не является классом активов, который генерирует какой-то доход.

Сырье будет интересно на поздней стадии цикла, когда экономика будет уже на всех парах нестись вверх. Но что-то мне подсказывает, что в этот раз до поздней стадии экономического цикла может и не дойти (в ближайшее десятилетие)

РФР сейчас выглядит запаздывающим, особенно по итогам относительной исторической динамики.

Индекс Доу - макс с 4кв. 2007, а мы максимум с сентября 2012 не можем перебить. Хотя стоит признать, что за время с 15.09.12 по 25.01.13 ситуация на мировых рынках драматически улучшилась.

В общем, сейчас есть все предпосылки для пробития вверх и ускорения. То есть переход в bubble-mode.

(p.s. курьезно, но обычно (не всегда), когда я пишу такие вот вещи, наилучшим образом работает именно обратная стратегия. Об обратных стратегиях я написал целую статью. То есть в данном моменте если я пишу о возможном ускорении роста, многие могут заключить что это лучший момент для шорта.

Постараюсь рассмотреть вопросы:

- почему наш рынок такой мертвый?

- куда идут инвесторы?

- ну и проверить отставание нашего рынка

Сравним Доу и РТС по относительной шкале:

1. Наш рынок в 2 раза волатильнее. И это хорошо

2. Наш рынок растет очень хорошо с 15.11.2012, даже лучше американский рынок (больше %, и меньше относительная просадка)

3. В последние дни американский рынок чуть убежал вперед:

Некоторые коллеги обращают внимание на contrarian индикаторы.

Некоторые коллеги обращают внимание на contrarian индикаторы.

Стоит отметить, что эти индикаторы имеют вероятностную природу, плохо работают во время продолжительных бумов или настоящих паник на рынке с точки зрения точного времени.

То есть contrarian индикаторы дают некоторое понимание о возможном уровне, но четкий тайминг дают далеко не всегда.

В данной истории я могу это объяснить так: если сейчас у нас GREAT ROTATION, то у рынка еще будут резервы для дальнейшего роста, даже несмотря на то, что кажется, что все уже купили. Как я уже говорил, фундамент + относительно низкая оценка американского рынка пока оправдывают этот рост, и более того, не позволяют считать его надутым пузырем.

2. Российский фондовый рынок слаб на исторческой базе.

Я бы не сказал, что наш фондовый рынок г***но.

И деньги на него заходят весьма активно - только не в акции.

Посмотрим наши ОФЗ 10 лет:

ОФЗ более статичный рынок, тренды не меняются быстро. Так что ОФЗ еще вероятно постоят на хаях.

ОФЗ сейчас дороже, чем в 2006-2007 году.

Есть люди, к-е говорят что ОФЗ пузырь, так как реальная доходность стала отрицательная (6,5% - ниже инфляции). Это не совсем пузырь. С учетом того, что во всем мире реальная отрицательная доходность стала нормой, а абсолютная доходность пока здесь выше.

С учетом состояния дел в ОФЗ, можно сказать, что в Россию зашло много кэрри-западных денег, которые создают сильное давление на рубль. Впоследствии это все приведет к мощному обвалу рубля, но только когда кэрри будет уходить. На горизонте 12 мес такого риска не видно.

Почему глобальным инвесторам нравится кэрри с РФ?

1. высокий процент относительно трежерей (спрэд 4,5%)

2. стабильная макроситуация - намного лучше чем в DM

3. =>хедж-фонды берут очень дешевое плечо, покупают российские бонды и сидят, пока не запахнет жаренным.

(

Схема перестанет работать как только

будет подорвана уверенность в стабильности RUB FX RATE

будет повышение ставок FED

)

Но со временем, кэрри с российскими ОФЗ станет более рискованным, чем интересным, и возможно, часть аппетита к риску сместится в стак-маркет.

Сейчас же, стак маркет отстают относительно самого себя (индекс ММВБ):

Мы ниже на 5,74% 1 квартала 2012 года и на 17% ниже 2 квартала 2011 года. В то же время, американский рынок акций эти пики уже прошел.

Вопрос - почему?

Очень просто!

1. Глобальные фонды все еще находясь в неуверенности, инвестируют в качество и ликвидность в первую очередь. Когда уверенность стабилизируется, деньги активнее пойдут на EM.

2. Как ни крути, а инвесторы оценивают макроэкономическую ситуацию.

Посмотрим 2 показателя РФ: ВВП и промпроизводство:

ВВП РФ не растет так бурно, как до 2008.

Последние кварталы ВВП существенно замедляется.

(цены на нефть не растут, а ЦБ РФ повышает процентные ставки)

Промышленное производство в удручающем состоянии по историческим меркам:

3. Ну и конечно же нефть.

На ранней стадии экономического цикла, на которой мы сейчас можем находиться, инфляция низкая, цены растут очень медленно, экономика только только оживает, а сырье не является классом активов, который генерирует какой-то доход.

Сырье будет интересно на поздней стадии цикла, когда экономика будет уже на всех парах нестись вверх. Но что-то мне подсказывает, что в этот раз до поздней стадии экономического цикла может и не дойти (в ближайшее десятилетие)