О нынешних финансовых проблемах

Оригинал взят у taotan в О нынешних финансовых проблемах

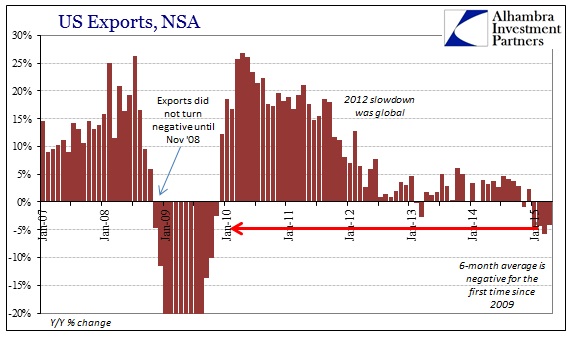

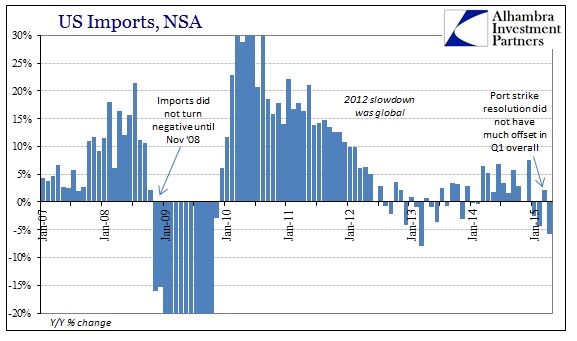

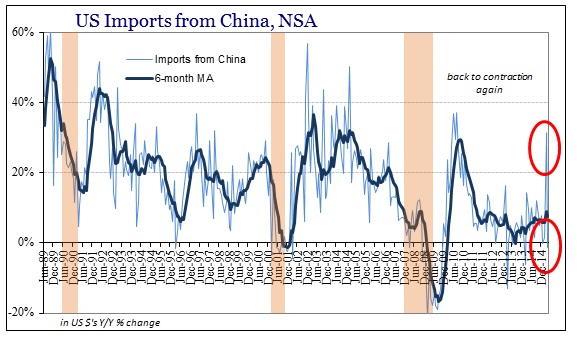

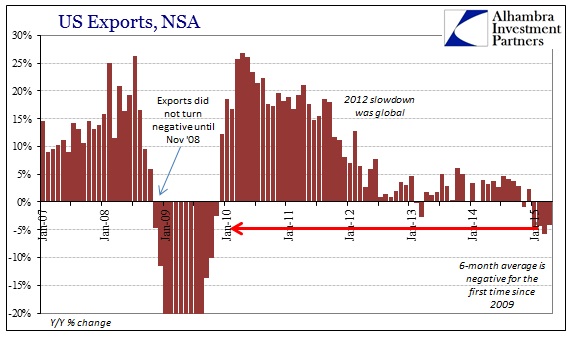

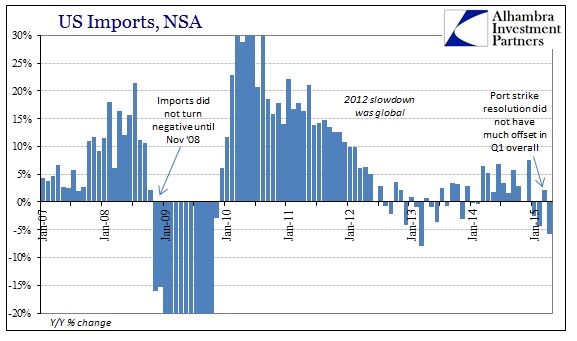

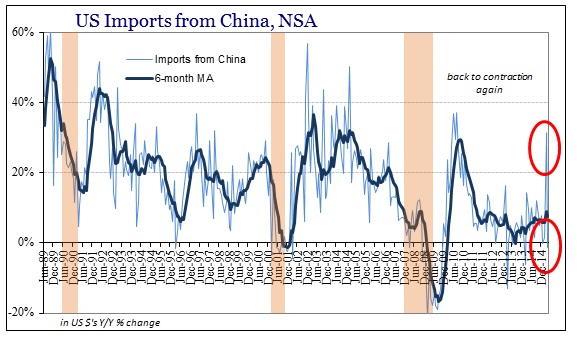

Как можно увидеть по этому графику, мы в самом начале финансового кризиса,аналогичного 2008 года, который, как ожидается, будет более волатильным, чем предыдущий, хотя, казалось бы, куда уж волатильнее. Пока США изо всех сдерживают рвущуюся на волю силу стихии, ими же порожденную, но с каждым разом это выходит все хуже. Напомню,что первым делом финансовый кризис банкротит весь финансово-промышленный капитал и косвенные признаки начала кризиса уже можно наблюдать, например, по международному экспорту-импорту, где самым ярким примером может служить экспорт и импорт между Китаем и США.

В этот раз можно наблюдать довольно пологую тенденцию- стимуляции потребителей, как видно, хватило ненадолго- 2013 и 2014 год прошли довольно в вяло. И снова все вернулось к тому, с чего все и началось- к аналогу 2008 года, только теперь все будет посерьезнее. Более подробно можно почитать в статье Джеффри П. Снайдера Recessionary ‘Feel’ Remains In Trade

Российский экспорт-импорт, аналогично, говорит о затухании международной торговли и дефляционных тенценциях. Учитывая, что на протяжении уже двух лет мировая торговля имеет тенденцию к снижению, мне неясно, где российские, казахские , китайские и прочие чиновники видят "потенциал роста в мировой торговле", повсюду заключая торговые соглашения с другими государствами, что идет вразрез с озвученным "импортозамещением".

Положительное внешнеторговое сальдо России сократилось в январе-апреле на 15,9% (на $12,2 млрд) в годовом выражении до $64,3 млрд, сообщает Федеральная таможенная служба (ФТС). Внешнеторговый оборот страны за четыре месяца составил $179,7 млрд (- 32,4%). Экспорт из России сократился в январе-апреле на 28,7% до $122 млрд, импорт - на 39% до $57,7 млрд.

Основу российского экспорта в страны дальнего зарубежья составили топливно-энергетические товары, удельный вес которых в составе экспорта в эти страны уменьшился до 68% против 75,6% в январе-апреле 2014 г. Стоимостный объем топливно-энергетических товаров сократился на 35,1%, а физический объем увеличился на 10,3%.

Физический объем экспорта нефти увеличился на 9,7%, электроэнергии - на 39,6%, нефтепродуктов - на 26,5%, в том числе керосина - на 21,2%, дизельного топлива - на 23,4%, жидкого топлива - на 34,5%. Однако физический объем экспорта природного газа уменьшился на 12,3%, каменного угля - на 6,1%.

В составе импорта из стран дальнего зарубежья на долю машин и оборудования в январе-апреле пришлось 47,9% (в январе-апреле 2014 г. - 50,1%). Стоимостный объем импорта этой продукции снизился на 40,4%, в том числе оборудования - на 30,3%, электрического оборудования - на 37,7%, средств наземного транспорта (кроме железнодорожного) - на 57,1%, оптических инструментов и аппаратов - на 30,1%. Физический объем импорта легковых автомобилей сократился на 47,9%, грузовых автомобилей - на 75,2%.

Во внешней торговле России ведущее место занимает Евросоюз. На ЕС в январе-апреле пришлось 45,7% российского товарооборота (в январе-апреле 2014 г. - 49,5%), на страны СНГ - 11,8% (13,1%), на страны ЕАЭС - 7,1% (6,6%), на страны АТЭС - 27,9% (25,7%).

Основными торговыми партнерами России в январе-апреле среди стран дальнего зарубежья стали Китай, товарооборот с которым составил $20,6 млрд (- 29,4% в годовом выражении), Германия - $15,4 млрд (- 35,2%), Нидерланды - $15 (- 37,7%), Италия - $11,6 млрд (- 28,5%), Турция - $9 млрд (- 15,5%), Япония - $8,2 млрд (- 20,6%), США - $7,1 млрд (- 20,2%), Южная Корея - $6 млрд (- 27,9%), Польша - $4,5 млрд (- 47,1%) и Франция - $3,8 млрд (- 43,2%).

В I квартале 2015 г. экспорт оборудования в Россию рухнул на 28% по сравнению с предыдущим годом, заявил главный экономист VDMA Ральф Вихерс. В 2014 г. экспорт оборудования в Россию сократился на 1,3 млрд евро (17%) до 6,5 млрд евро.

Экспорт Швейцарии упал в апреле, так как набравший силу швейцарский франк снизил спрос в Европейском союзе и США на продукты химической промышленности, фармацевтику и часы.

Экспорт в апреле упал в годовом выражении на 1,3% до 16,3 млрд швейцарских франков ($17,2 млрд), сообщила таможенная служба в четверг. В номинальном выражении экспорт снизился на 5,1%, сообщило ведомство.

Импорт достиг до 13,4 млрд швейцарских франков, что выше на 0,7% в годовом и ниже на 8,1% в номинальном выражении. Положительное сальдо торгового баланса расширилось в апреле до 2,9 млрд франков с 2,5 млрд франков в марте.

В I квартале 2015 г. в США было зафиксировано падение показателя корпоративных прибылей до уплаты налогов на 5,9%. Об этом сообщается в пресс-релизе Бюро экономического анализа агентства Министерства торговли США.

В IV квартале 2014 г. также было отмечено снижение показателя: прибыли упали на 1,4%, или на $30,4 млрд. При этом корпоративные прибыли в США снизились в целом по итогам 2014 г.

Последний раз снижение прибыли американских корпораций в течение двух кварталов подряд было отмечено в разгар финансового кризиса и рецессии в период 2007-2009 гг.

Иными словами, у нас должен падать индекс доллара, так как он является резервной валютой в международной торговле, а так как международные расчеты падают, то должен, соответственно падать и доллар, но, однако, произошло обратное- индекс доллара увеличился , что говорит о превалировании финансовой составляющей , т.е. финансового сектора над объективными экономическими условиями. За четыре года индекс доллара вырос почти на 60%, по свечкам видно,что рост индекса резко стал увеличиваться во второй половине 2014 года, когда пошло снижение экспорта.

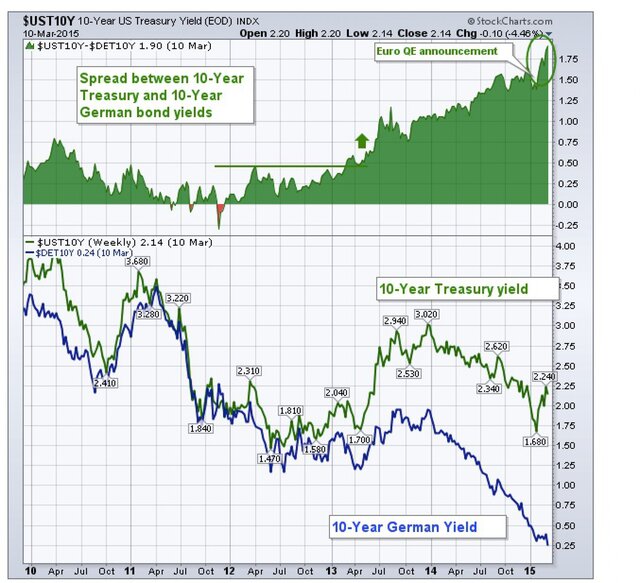

Безусловно, это не могло не отразиться на стоимости финансовых инструментов, например, государственных облигациях, где , аналогично угнетению реального сектора , произошло угнетение "финансового напарника"- EUR, что продолжается до сих пор.

Но, однако, вчера приключилась неприятность- все покупатели кончились, т.е. появляется еще один признак потенциального резкого обрушения финансового рынка в виде кризиса ликвидности, т.е. невозможности зафиксировать прибыль.

Обвал на рынке госдолга развитых стран возобновился в июне с удвоенной силой. С начала недели доходность 10-летних немецких облигаций подскочила с 0,6% до 0,99%, оформив самое резкое падение цен более чем за 20 лет.

В середине апреля эти бумаги торговались с доходностью 0,049%, за неполные полтора месяца они рухнули в цене более чем на 8%.

Панические распродажи продолжаются и на других рынках суверенного долга. В четверг на европейских торгах аналогичные 10-летние казначейские облигации США торговались с максимальной с октября доходностью в 2,4%. С начала недели она подскочила на 24,3 базисных пункта.

Доходность бумаг Италии в четвергг увеличилась еще на 3 б.п. - до 2,21% годовых, Испании - на 4 б.п., до 2,18%, Франции - на 6 б.п., до 1,23%.

До нового 6-месячного максимума подскочила доходность гособлигаций Японии - 0,503% годовых. Максимальный за два года скачок показали доходности бумаг Австралии - 15 б.п., до 3,04% годовых.

«На рынке настоящая паника, если посмотреть на то, что происходит в Европе», - сказал Bloomberg главный стратег по долговым рынкам D&F Man Capital Markets в Нью-Йорке Том ди Галома. По его словам, трейдеры вынуждены отменять встречи - многие надеялись, что после просадки и достижения ключевых уровней на рынке появится спрос, но его нет.

Мировые рынки госдолга лихорадит с конца апреля - тогда за неделю распродаж инвесторы лишились почти полтриллиона долларов (подсчет Bloomberg).

Рост цен на гособлигации поддерживался в последние годы за счет беспрецедентной в мировой истории денежной эмиссии Центробанков: ЦБ США, Евросоюза, Японии и Великобритании «напечатали» с 2009-го года более 7 триллионов долларов (в эквиваленте), и направили эти средства в суверенные бонды.

Теперь же, когда цены на госбумаги достигли исторических максимумов, а доходности по некоторым из них стали отрицательными, инвесторы попытались зафиксировать прибыль, но покупателей не нашлось.«Те, кто обычно приходил на рынок и поддерживал его, отсутствуют. Идет распродажа, и пока остановить ее некому», - говорит глава трейденига казначейскими облигациями США в Bank of Nova Scotia в Нью-Йорке Чарлз Комиски.

Разберемся, кто такие "покупатели". "Покупатели"- это первичные диллеры- банки, остальные- хедж-фонды, пенсионные фонды и прочие "инвесторы", то есть это институты финансового капитала. Смотрите, что получается. Когда институты финансового капитала вынуждены "покупать" финансовый инструмент с "отрицательной доходностью", он, совершенно очевидно, получает убыток, так как "отрицательной доходности" не существует, а эти убытки уже переложить не на кого. Тут, кстати, возникает вопрос по "рискам со стороны контрагентов"- риски идут не с той стороны, откуда их ждут, как видим. Т.н. "риски" создает сама финансовая система, которая внутри себя находит "глупый капитал", перекладывая на него свои "риски".

Причем "глупый капитал" финансовым сектором же и создан в виде институтов, но сейчас эти же институты будут признаваться "лузерами", как,например, не прикрываясь говорит Голдман Сакс :"В мире слишком много долгов и пенсионеров". В США снова возникают хронически существующие проблемы пенсионной системы , которую сейчас будут "реформировать" традиционно, по-бухгалтерски, что-то там нахимичив с балансами пенсионной системы и признав пенсионеров "слишком молодыми, чтобы уходить на пенсию, работать надо, пока не умрут" , необеспеченные обязательства по которым сейчас составляют $ 4,7 трлн

Отсюда у нас падают 10-ти летки трежерис

Дэвид Стокман Stay Out Of Harm’s Way--The Casino Is Fixing To Blow

В последние несколько дней мы наблюдаем волатильность на глобальном рынке облигаций. 17 апреля доходность по немецким 10-леткам снизилась на 5%, но вчера- на 100%, 20кратно превосходя предыдущие 39 дней.

.... Сейчас мы имеем дело с тем, что финансовые рынки разрушаются. Справедливые (правдивые) цены теперь можно отнести к музейным экспонатам.

Вероятно, обрушению вчерашнего дня послужило публичное признание Драги , что по-прежнему будет придерживаться программы выкупа на $ 1,3 трлн, что не может предотвратить волатильность ,что стало неожиданно для некоторых продавцов.

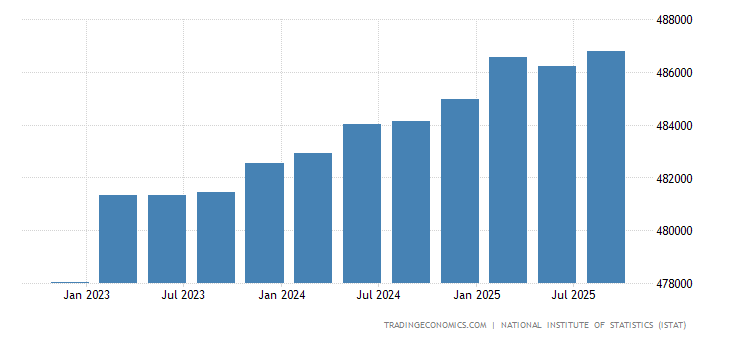

Ничего удивительного нет в том,что нескольких торговцев застали врасплох. например, итальянские 10-летки шли вверх (выход будет вниз)

В то время как реальный ВВП Италии на 3% ниже, чем речь Драги в 2012 году

Но при этом долг увеличился более значительно.

Приведенный приемр с Италией хорошо демонстрирует паралич политической системы в глобальном масштабе, которая, как зомби, неспособна отойти от долга как стимулятора роста, а краткосрочные всплески торговых роботов на финансовых рынках не имеют никакого отношения к реальным мировым экономическим условиям.

Отсюда следует,что лучше быть от этого подальше и чем раньше, тем лучше. На самом деле ничего уникального на европейском рынке облигаций не произошло. В следующий раз аналогичное может случиться и на любом другом долговом рынке.

Это же самое относится и к США. Понятно,что казначейский рынок США- один из самых важных, но в своей нынешней основе он теперь содержит мало управляемые факторы, что включает в себя безудержную спекуляцию и фальсифицированное ценообразование ценных бумаг, которые учитываются по нулевой процентной ставке, что позволило увеличить баланс с $ 9 трлн до $ 18,1 трлн.

ВВП не основано на устойчивой макроэкономической базе, которая в себя влючает рабочие места с полной занятостью, поэтому мы и видим нисходящее движение 10леток. Центральные банки стали ругулировать долговой рынок, тем самым его удушая.

Довольно интересная вещь. Дюжина людей, которыми являются главы центральных банков, понятия не имеют,что они делают, так как по большей части являются аппаратчиками и полностью невежественны, чтобы что-то понимать , например,в тех же долговых рынках.

(Глава ЦБ Эльвира Набиуллина назвала два сценария развития экономики России. Позитивный сценарий предполагает переориентацию экономики и структурные реформы. )

Если вы не слышали последнюю чушь об инфляции, которую произнесла глава МВФ Кристин Лагард, то я могу вам процитировать:

"МВФ считает, что ФРС США не стоит торопиться с повышением учетной ставки и отложить такой шаг, по меньшей мере, до первой половины будущего года. Об этом говорится в заявлении для печати, распространенном сегодня пресс-службой фонда по итогам очередного годового обзора экономики США.

Согласно документу, в США сохраняются необходимые предпосылки «для продолжения /экономического/ роста и создания рабочих мест», однако, «в последние месяцы набранный темп ослаблен серией негативных потрясений». Таков один из «основных политических сигналов», выделенных МВФ.

К числу таких сигналов эксперты фонда отнесли и тезис о том, что руководству федеральной банковской системы США «следует по-прежнему исходить из поступающих данных и отложить свое первое повышение базисных учетных ставок до тех пор, пока не появятся более выраженные признаки зарплатной или ценовой инфляции, чем в настоящее время». «Судя по макроэкономическому прогнозу» миссии, проводившей обзор, а также «в отсутствие неожиданных всплесков роста и инфляции» такой подход «отложил бы подъем /ставок/ до первой половины 2016 года».

У них там нет инфляции, но, между тем, мировые финансовые рынки давно уже горят ввиду наличия огромного количества накопленной инфляции на финансовые активы. Скорее всего, фрацузский политик, работающий в МВФ, знает экономику по Википедии, не понимая очевидной истины, а чименно то,что одно из ключевых пунктов сейчас- это нулевая процентная ставка, которая создает из фондового рынка настоящее казино.

Излишне говорить о том,ч то если вы предоставляете бесплатные деньги, то тем самым создаете "финансовые фурии" (financial furies). Глобальная финансовая система буквально нашпигована самыми причудливыми спекуляциями, которые прорываются , аналогично "немецкой резне". Взять , к примеру, тот же венчурный капитал. Uber, Snapchat, Pinterest, Airbnb и Dropbox оцениваются в $ 100 млрд,что в 4 раза выше выручки.Но в итоге, это будут сгоревшие "инвестиции" от больших "дураков". Систематическая фальсификация на финансовых рынках центральными банками буквально загнали (административными методами через государственную бюрократию, которая живет за этот счет) триллионы инвестиций в наиболее рискованные рынки облигаций.

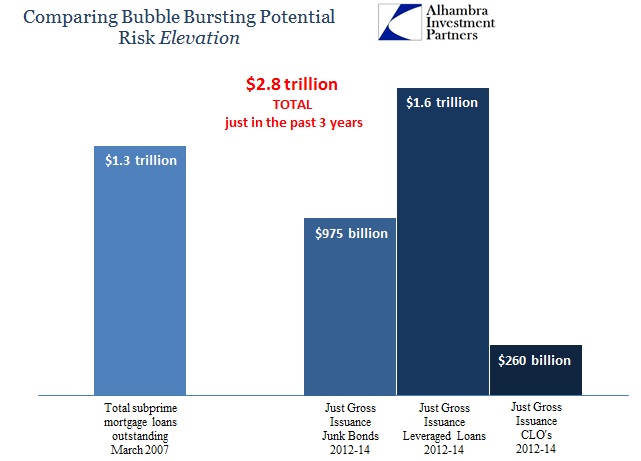

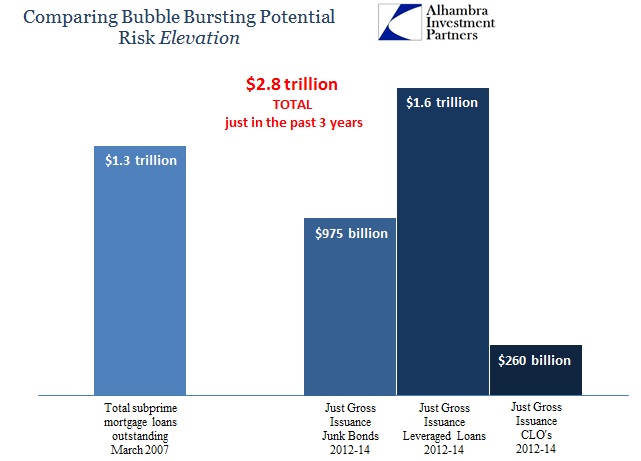

Джефф Снайдер вчера об этом писал, что $ 2,8 трлн составляет мусорные облигации и прочие заемные инструменты, что было создано за последние 3 года. Все эти "ценные бумаги" сильно переоценены, ни одна из них не торгуется на рынках, ввиду отстутствия даже минимальной ликвидности

Стоит напомнить,что кризис 2008 года оформился ввиду наличия проблем на ипотечном рынке, когда с марта 2007 года непогашенные долговые обязательства составили $ 1,3 трлн. На этот раз мы имеем дело с почти $ 3 трлн финансовой бомбой, которая рано или поздно взорвется

Все дело в том,что глобальная финансовая система на данный момент насыщается финансовыми спекуляциями, которые были простимулированы центральными банками на протяжении двух десятилетий. Только с 2006 года балансы центральных банков увеличились $ 6 трлн до $ 22 трлн. Эти балансы являются горючим и воспламеняющимся средством, которое не может быть "рекапитализировано", а должно быть только ликвидировано в виде монументального краха игрового казино.

По прочтении Дэвида Стокмана хочется немного добавить- в тексте есть упоминание о "финансовой инфляции" . Я просматривала новости и увидела довольно любопытные трактования смыслов, на которые ловятся неспециалисты, в связи с чем они и верят той лапше, которую им вешают на уши.

Как отмечает профессор Гарвардского университета Мартин Фельдстейн в своей статье на Project Syndicate, в прошлом увеличения и уменьшения темпов роста денежной базы сопровождались увеличением и паданием уровня инфляции. И поскольку денежная база непосредственно управляется центральным банком, а не создается коммерческими банками, многие считают, что денежная база - это самый эффективный инструмент денежно-кредитной политики.

Например, денежная база в США росла на 9% каждый год с 1985 по 1995 гг., а затем замедлилась до 6% в следующем десятилетии. Это замедление в росте денежного объема сопровождалось замедлением темпов инфляции. Индекс потребительских цен вырос на 3,5% с 1985 по 1995 гг., а затем снизился до всего лишь 2,5% за десять лет до 2005 г.Но тогда связь между денежной базой и темпами инфляции была разорвана. С 2005 до 2015 гг. денежная база выросла в годовом исчислении на 17,8%, в то время как индекс потребительских цен вырос лишь на 1,9% за год.

Чтобы объяснить это резкое и радикальное изменение, стоит более подробно изучить отношение между денежной базой и инфляцией, а также понимание меняющейся роли резервов, которые коммерческие банки держат в ФРС. Когда банки выдают кредиты, они создают депозиты для заемщиков, которые используют эти средства, чтобы совершить покупки. Это, как правило, передает депозиты от банка-кредитора другому банку.

Банки обязаны по закону поддерживать резервы в ФРС пропорционально депозитам на своих балансах. Таким образом, прирост запасов позволяет коммерческим банкам создавать больше таких депозитов. Это означает, что они могут создавать больше кредитов, давая заемщикам больше средств. Увеличение расходов приводит к росту занятости, увеличению использования производственных мощностей и в конечном счете к восходящему давлению на заработную плату и цены.

Меня , собственно говоря, заинтересовало вот это, хотя я это знала и раньше, с момента появления "финансистов". "Когда банки выдают кредиты, они создают депозиты для заемщиков". Легким движением руки "актив" превращается в "пассив"- это как раз для тех, кто не имеет представление о правилах ведения бухучета, поэтому провести таких людей довольно просто, у них в голове просто и примитивно, так как не имеют достаточной квалификации,чтобы разобраться в финансовых манипулированиях, поэтому в голове одни "активы". Я сначала подумала,что перевод неверный, нет, в оригинале так и пишется: When banks make loans, they create deposits for borrowers , who draw on these funds to make purchases. That generally transfers the deposits from the lending bank to another bank.Что у нас происходит, когда финансовый банк выдает кредит? Он "актив" , т.е. выданный кредит делает "пассивом", т.е. клиентским депозитом, который учитывается как пассив, масса таких "депозитов" формируется в "депозитный сертификат", т.е. ценную бумагу, которую можно продать другому банку или создать массу всяких деривативов. На такие штучки горазд небезизвестный JPMorgan, собственно, поэтому у него и имеются проблемы с наличными деньгами. Поэтому я и писала в статье о том,что в М2 США " сберегательные депозиты на 7886,3 млрд скорее всего, это одноименные денежные суррогаты". Понятно, что те, кто не имеют представления о банковской сфере,как она реально работает, не имеют об этом никакого представления, поэтому легко верят тому,что им говорят, когда "кредит" становится "депозитом", потому что в голове имеется "долг"="деньги".

Собственно говоря, отсюда можно понять, как можно создать такое большое количество всяких долговых инструментов при столь маленькой депозитной базе. Собственно говоря, поэтому я больше обращаю внимание на наличные деньги, так как "депозиты" явно сейчас не то,что под этим подразумевается.

Как можно увидеть по этому графику, мы в самом начале финансового кризиса,аналогичного 2008 года, который, как ожидается, будет более волатильным, чем предыдущий, хотя, казалось бы, куда уж волатильнее. Пока США изо всех сдерживают рвущуюся на волю силу стихии, ими же порожденную, но с каждым разом это выходит все хуже. Напомню,что первым делом финансовый кризис банкротит весь финансово-промышленный капитал и косвенные признаки начала кризиса уже можно наблюдать, например, по международному экспорту-импорту, где самым ярким примером может служить экспорт и импорт между Китаем и США.

В этот раз можно наблюдать довольно пологую тенденцию- стимуляции потребителей, как видно, хватило ненадолго- 2013 и 2014 год прошли довольно в вяло. И снова все вернулось к тому, с чего все и началось- к аналогу 2008 года, только теперь все будет посерьезнее. Более подробно можно почитать в статье Джеффри П. Снайдера Recessionary ‘Feel’ Remains In Trade

Российский экспорт-импорт, аналогично, говорит о затухании международной торговли и дефляционных тенценциях. Учитывая, что на протяжении уже двух лет мировая торговля имеет тенденцию к снижению, мне неясно, где российские, казахские , китайские и прочие чиновники видят "потенциал роста в мировой торговле", повсюду заключая торговые соглашения с другими государствами, что идет вразрез с озвученным "импортозамещением".

Положительное внешнеторговое сальдо России сократилось в январе-апреле на 15,9% (на $12,2 млрд) в годовом выражении до $64,3 млрд, сообщает Федеральная таможенная служба (ФТС). Внешнеторговый оборот страны за четыре месяца составил $179,7 млрд (- 32,4%). Экспорт из России сократился в январе-апреле на 28,7% до $122 млрд, импорт - на 39% до $57,7 млрд.

Основу российского экспорта в страны дальнего зарубежья составили топливно-энергетические товары, удельный вес которых в составе экспорта в эти страны уменьшился до 68% против 75,6% в январе-апреле 2014 г. Стоимостный объем топливно-энергетических товаров сократился на 35,1%, а физический объем увеличился на 10,3%.

Физический объем экспорта нефти увеличился на 9,7%, электроэнергии - на 39,6%, нефтепродуктов - на 26,5%, в том числе керосина - на 21,2%, дизельного топлива - на 23,4%, жидкого топлива - на 34,5%. Однако физический объем экспорта природного газа уменьшился на 12,3%, каменного угля - на 6,1%.

В составе импорта из стран дальнего зарубежья на долю машин и оборудования в январе-апреле пришлось 47,9% (в январе-апреле 2014 г. - 50,1%). Стоимостный объем импорта этой продукции снизился на 40,4%, в том числе оборудования - на 30,3%, электрического оборудования - на 37,7%, средств наземного транспорта (кроме железнодорожного) - на 57,1%, оптических инструментов и аппаратов - на 30,1%. Физический объем импорта легковых автомобилей сократился на 47,9%, грузовых автомобилей - на 75,2%.

Во внешней торговле России ведущее место занимает Евросоюз. На ЕС в январе-апреле пришлось 45,7% российского товарооборота (в январе-апреле 2014 г. - 49,5%), на страны СНГ - 11,8% (13,1%), на страны ЕАЭС - 7,1% (6,6%), на страны АТЭС - 27,9% (25,7%).

Основными торговыми партнерами России в январе-апреле среди стран дальнего зарубежья стали Китай, товарооборот с которым составил $20,6 млрд (- 29,4% в годовом выражении), Германия - $15,4 млрд (- 35,2%), Нидерланды - $15 (- 37,7%), Италия - $11,6 млрд (- 28,5%), Турция - $9 млрд (- 15,5%), Япония - $8,2 млрд (- 20,6%), США - $7,1 млрд (- 20,2%), Южная Корея - $6 млрд (- 27,9%), Польша - $4,5 млрд (- 47,1%) и Франция - $3,8 млрд (- 43,2%).

В I квартале 2015 г. экспорт оборудования в Россию рухнул на 28% по сравнению с предыдущим годом, заявил главный экономист VDMA Ральф Вихерс. В 2014 г. экспорт оборудования в Россию сократился на 1,3 млрд евро (17%) до 6,5 млрд евро.

Экспорт Швейцарии упал в апреле, так как набравший силу швейцарский франк снизил спрос в Европейском союзе и США на продукты химической промышленности, фармацевтику и часы.

Экспорт в апреле упал в годовом выражении на 1,3% до 16,3 млрд швейцарских франков ($17,2 млрд), сообщила таможенная служба в четверг. В номинальном выражении экспорт снизился на 5,1%, сообщило ведомство.

Импорт достиг до 13,4 млрд швейцарских франков, что выше на 0,7% в годовом и ниже на 8,1% в номинальном выражении. Положительное сальдо торгового баланса расширилось в апреле до 2,9 млрд франков с 2,5 млрд франков в марте.

В I квартале 2015 г. в США было зафиксировано падение показателя корпоративных прибылей до уплаты налогов на 5,9%. Об этом сообщается в пресс-релизе Бюро экономического анализа агентства Министерства торговли США.

В IV квартале 2014 г. также было отмечено снижение показателя: прибыли упали на 1,4%, или на $30,4 млрд. При этом корпоративные прибыли в США снизились в целом по итогам 2014 г.

Последний раз снижение прибыли американских корпораций в течение двух кварталов подряд было отмечено в разгар финансового кризиса и рецессии в период 2007-2009 гг.

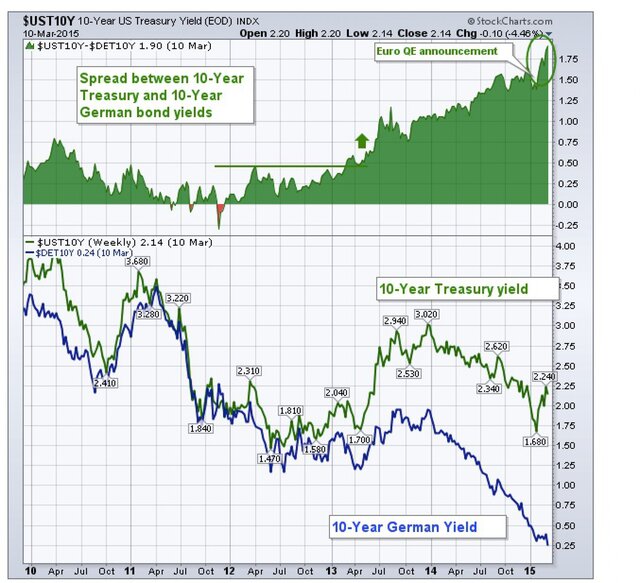

Иными словами, у нас должен падать индекс доллара, так как он является резервной валютой в международной торговле, а так как международные расчеты падают, то должен, соответственно падать и доллар, но, однако, произошло обратное- индекс доллара увеличился , что говорит о превалировании финансовой составляющей , т.е. финансового сектора над объективными экономическими условиями. За четыре года индекс доллара вырос почти на 60%, по свечкам видно,что рост индекса резко стал увеличиваться во второй половине 2014 года, когда пошло снижение экспорта.

Безусловно, это не могло не отразиться на стоимости финансовых инструментов, например, государственных облигациях, где , аналогично угнетению реального сектора , произошло угнетение "финансового напарника"- EUR, что продолжается до сих пор.

Но, однако, вчера приключилась неприятность- все покупатели кончились, т.е. появляется еще один признак потенциального резкого обрушения финансового рынка в виде кризиса ликвидности, т.е. невозможности зафиксировать прибыль.

Обвал на рынке госдолга развитых стран возобновился в июне с удвоенной силой. С начала недели доходность 10-летних немецких облигаций подскочила с 0,6% до 0,99%, оформив самое резкое падение цен более чем за 20 лет.

В середине апреля эти бумаги торговались с доходностью 0,049%, за неполные полтора месяца они рухнули в цене более чем на 8%.

Панические распродажи продолжаются и на других рынках суверенного долга. В четверг на европейских торгах аналогичные 10-летние казначейские облигации США торговались с максимальной с октября доходностью в 2,4%. С начала недели она подскочила на 24,3 базисных пункта.

Доходность бумаг Италии в четвергг увеличилась еще на 3 б.п. - до 2,21% годовых, Испании - на 4 б.п., до 2,18%, Франции - на 6 б.п., до 1,23%.

До нового 6-месячного максимума подскочила доходность гособлигаций Японии - 0,503% годовых. Максимальный за два года скачок показали доходности бумаг Австралии - 15 б.п., до 3,04% годовых.

«На рынке настоящая паника, если посмотреть на то, что происходит в Европе», - сказал Bloomberg главный стратег по долговым рынкам D&F Man Capital Markets в Нью-Йорке Том ди Галома. По его словам, трейдеры вынуждены отменять встречи - многие надеялись, что после просадки и достижения ключевых уровней на рынке появится спрос, но его нет.

Мировые рынки госдолга лихорадит с конца апреля - тогда за неделю распродаж инвесторы лишились почти полтриллиона долларов (подсчет Bloomberg).

Рост цен на гособлигации поддерживался в последние годы за счет беспрецедентной в мировой истории денежной эмиссии Центробанков: ЦБ США, Евросоюза, Японии и Великобритании «напечатали» с 2009-го года более 7 триллионов долларов (в эквиваленте), и направили эти средства в суверенные бонды.

Теперь же, когда цены на госбумаги достигли исторических максимумов, а доходности по некоторым из них стали отрицательными, инвесторы попытались зафиксировать прибыль, но покупателей не нашлось.«Те, кто обычно приходил на рынок и поддерживал его, отсутствуют. Идет распродажа, и пока остановить ее некому», - говорит глава трейденига казначейскими облигациями США в Bank of Nova Scotia в Нью-Йорке Чарлз Комиски.

Разберемся, кто такие "покупатели". "Покупатели"- это первичные диллеры- банки, остальные- хедж-фонды, пенсионные фонды и прочие "инвесторы", то есть это институты финансового капитала. Смотрите, что получается. Когда институты финансового капитала вынуждены "покупать" финансовый инструмент с "отрицательной доходностью", он, совершенно очевидно, получает убыток, так как "отрицательной доходности" не существует, а эти убытки уже переложить не на кого. Тут, кстати, возникает вопрос по "рискам со стороны контрагентов"- риски идут не с той стороны, откуда их ждут, как видим. Т.н. "риски" создает сама финансовая система, которая внутри себя находит "глупый капитал", перекладывая на него свои "риски".

Причем "глупый капитал" финансовым сектором же и создан в виде институтов, но сейчас эти же институты будут признаваться "лузерами", как,например, не прикрываясь говорит Голдман Сакс :"В мире слишком много долгов и пенсионеров". В США снова возникают хронически существующие проблемы пенсионной системы , которую сейчас будут "реформировать" традиционно, по-бухгалтерски, что-то там нахимичив с балансами пенсионной системы и признав пенсионеров "слишком молодыми, чтобы уходить на пенсию, работать надо, пока не умрут" , необеспеченные обязательства по которым сейчас составляют $ 4,7 трлн

Отсюда у нас падают 10-ти летки трежерис

Дэвид Стокман Stay Out Of Harm’s Way--The Casino Is Fixing To Blow

В последние несколько дней мы наблюдаем волатильность на глобальном рынке облигаций. 17 апреля доходность по немецким 10-леткам снизилась на 5%, но вчера- на 100%, 20кратно превосходя предыдущие 39 дней.

.... Сейчас мы имеем дело с тем, что финансовые рынки разрушаются. Справедливые (правдивые) цены теперь можно отнести к музейным экспонатам.

Вероятно, обрушению вчерашнего дня послужило публичное признание Драги , что по-прежнему будет придерживаться программы выкупа на $ 1,3 трлн, что не может предотвратить волатильность ,что стало неожиданно для некоторых продавцов.

Ничего удивительного нет в том,что нескольких торговцев застали врасплох. например, итальянские 10-летки шли вверх (выход будет вниз)

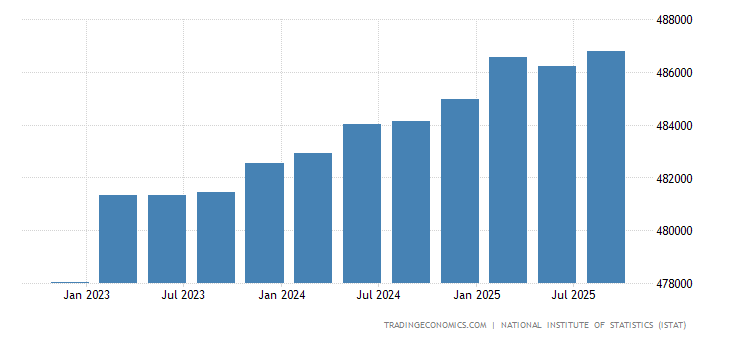

В то время как реальный ВВП Италии на 3% ниже, чем речь Драги в 2012 году

Но при этом долг увеличился более значительно.

Приведенный приемр с Италией хорошо демонстрирует паралич политической системы в глобальном масштабе, которая, как зомби, неспособна отойти от долга как стимулятора роста, а краткосрочные всплески торговых роботов на финансовых рынках не имеют никакого отношения к реальным мировым экономическим условиям.

Отсюда следует,что лучше быть от этого подальше и чем раньше, тем лучше. На самом деле ничего уникального на европейском рынке облигаций не произошло. В следующий раз аналогичное может случиться и на любом другом долговом рынке.

Это же самое относится и к США. Понятно,что казначейский рынок США- один из самых важных, но в своей нынешней основе он теперь содержит мало управляемые факторы, что включает в себя безудержную спекуляцию и фальсифицированное ценообразование ценных бумаг, которые учитываются по нулевой процентной ставке, что позволило увеличить баланс с $ 9 трлн до $ 18,1 трлн.

ВВП не основано на устойчивой макроэкономической базе, которая в себя влючает рабочие места с полной занятостью, поэтому мы и видим нисходящее движение 10леток. Центральные банки стали ругулировать долговой рынок, тем самым его удушая.

Довольно интересная вещь. Дюжина людей, которыми являются главы центральных банков, понятия не имеют,что они делают, так как по большей части являются аппаратчиками и полностью невежественны, чтобы что-то понимать , например,в тех же долговых рынках.

(Глава ЦБ Эльвира Набиуллина назвала два сценария развития экономики России. Позитивный сценарий предполагает переориентацию экономики и структурные реформы. )

Если вы не слышали последнюю чушь об инфляции, которую произнесла глава МВФ Кристин Лагард, то я могу вам процитировать:

"МВФ считает, что ФРС США не стоит торопиться с повышением учетной ставки и отложить такой шаг, по меньшей мере, до первой половины будущего года. Об этом говорится в заявлении для печати, распространенном сегодня пресс-службой фонда по итогам очередного годового обзора экономики США.

Согласно документу, в США сохраняются необходимые предпосылки «для продолжения /экономического/ роста и создания рабочих мест», однако, «в последние месяцы набранный темп ослаблен серией негативных потрясений». Таков один из «основных политических сигналов», выделенных МВФ.

К числу таких сигналов эксперты фонда отнесли и тезис о том, что руководству федеральной банковской системы США «следует по-прежнему исходить из поступающих данных и отложить свое первое повышение базисных учетных ставок до тех пор, пока не появятся более выраженные признаки зарплатной или ценовой инфляции, чем в настоящее время». «Судя по макроэкономическому прогнозу» миссии, проводившей обзор, а также «в отсутствие неожиданных всплесков роста и инфляции» такой подход «отложил бы подъем /ставок/ до первой половины 2016 года».

У них там нет инфляции, но, между тем, мировые финансовые рынки давно уже горят ввиду наличия огромного количества накопленной инфляции на финансовые активы. Скорее всего, фрацузский политик, работающий в МВФ, знает экономику по Википедии, не понимая очевидной истины, а чименно то,что одно из ключевых пунктов сейчас- это нулевая процентная ставка, которая создает из фондового рынка настоящее казино.

Излишне говорить о том,ч то если вы предоставляете бесплатные деньги, то тем самым создаете "финансовые фурии" (financial furies). Глобальная финансовая система буквально нашпигована самыми причудливыми спекуляциями, которые прорываются , аналогично "немецкой резне". Взять , к примеру, тот же венчурный капитал. Uber, Snapchat, Pinterest, Airbnb и Dropbox оцениваются в $ 100 млрд,что в 4 раза выше выручки.Но в итоге, это будут сгоревшие "инвестиции" от больших "дураков". Систематическая фальсификация на финансовых рынках центральными банками буквально загнали (административными методами через государственную бюрократию, которая живет за этот счет) триллионы инвестиций в наиболее рискованные рынки облигаций.

Джефф Снайдер вчера об этом писал, что $ 2,8 трлн составляет мусорные облигации и прочие заемные инструменты, что было создано за последние 3 года. Все эти "ценные бумаги" сильно переоценены, ни одна из них не торгуется на рынках, ввиду отстутствия даже минимальной ликвидности

Стоит напомнить,что кризис 2008 года оформился ввиду наличия проблем на ипотечном рынке, когда с марта 2007 года непогашенные долговые обязательства составили $ 1,3 трлн. На этот раз мы имеем дело с почти $ 3 трлн финансовой бомбой, которая рано или поздно взорвется

Все дело в том,что глобальная финансовая система на данный момент насыщается финансовыми спекуляциями, которые были простимулированы центральными банками на протяжении двух десятилетий. Только с 2006 года балансы центральных банков увеличились $ 6 трлн до $ 22 трлн. Эти балансы являются горючим и воспламеняющимся средством, которое не может быть "рекапитализировано", а должно быть только ликвидировано в виде монументального краха игрового казино.

По прочтении Дэвида Стокмана хочется немного добавить- в тексте есть упоминание о "финансовой инфляции" . Я просматривала новости и увидела довольно любопытные трактования смыслов, на которые ловятся неспециалисты, в связи с чем они и верят той лапше, которую им вешают на уши.

Как отмечает профессор Гарвардского университета Мартин Фельдстейн в своей статье на Project Syndicate, в прошлом увеличения и уменьшения темпов роста денежной базы сопровождались увеличением и паданием уровня инфляции. И поскольку денежная база непосредственно управляется центральным банком, а не создается коммерческими банками, многие считают, что денежная база - это самый эффективный инструмент денежно-кредитной политики.

Например, денежная база в США росла на 9% каждый год с 1985 по 1995 гг., а затем замедлилась до 6% в следующем десятилетии. Это замедление в росте денежного объема сопровождалось замедлением темпов инфляции. Индекс потребительских цен вырос на 3,5% с 1985 по 1995 гг., а затем снизился до всего лишь 2,5% за десять лет до 2005 г.Но тогда связь между денежной базой и темпами инфляции была разорвана. С 2005 до 2015 гг. денежная база выросла в годовом исчислении на 17,8%, в то время как индекс потребительских цен вырос лишь на 1,9% за год.

Чтобы объяснить это резкое и радикальное изменение, стоит более подробно изучить отношение между денежной базой и инфляцией, а также понимание меняющейся роли резервов, которые коммерческие банки держат в ФРС. Когда банки выдают кредиты, они создают депозиты для заемщиков, которые используют эти средства, чтобы совершить покупки. Это, как правило, передает депозиты от банка-кредитора другому банку.

Банки обязаны по закону поддерживать резервы в ФРС пропорционально депозитам на своих балансах. Таким образом, прирост запасов позволяет коммерческим банкам создавать больше таких депозитов. Это означает, что они могут создавать больше кредитов, давая заемщикам больше средств. Увеличение расходов приводит к росту занятости, увеличению использования производственных мощностей и в конечном счете к восходящему давлению на заработную плату и цены.

Меня , собственно говоря, заинтересовало вот это, хотя я это знала и раньше, с момента появления "финансистов". "Когда банки выдают кредиты, они создают депозиты для заемщиков". Легким движением руки "актив" превращается в "пассив"- это как раз для тех, кто не имеет представление о правилах ведения бухучета, поэтому провести таких людей довольно просто, у них в голове просто и примитивно, так как не имеют достаточной квалификации,чтобы разобраться в финансовых манипулированиях, поэтому в голове одни "активы". Я сначала подумала,что перевод неверный, нет, в оригинале так и пишется: When banks make loans, they create deposits for borrowers , who draw on these funds to make purchases. That generally transfers the deposits from the lending bank to another bank.Что у нас происходит, когда финансовый банк выдает кредит? Он "актив" , т.е. выданный кредит делает "пассивом", т.е. клиентским депозитом, который учитывается как пассив, масса таких "депозитов" формируется в "депозитный сертификат", т.е. ценную бумагу, которую можно продать другому банку или создать массу всяких деривативов. На такие штучки горазд небезизвестный JPMorgan, собственно, поэтому у него и имеются проблемы с наличными деньгами. Поэтому я и писала в статье о том,что в М2 США " сберегательные депозиты на 7886,3 млрд скорее всего, это одноименные денежные суррогаты". Понятно, что те, кто не имеют представления о банковской сфере,как она реально работает, не имеют об этом никакого представления, поэтому легко верят тому,что им говорят, когда "кредит" становится "депозитом", потому что в голове имеется "долг"="деньги".

Собственно говоря, отсюда можно понять, как можно создать такое большое количество всяких долговых инструментов при столь маленькой депозитной базе. Собственно говоря, поэтому я больше обращаю внимание на наличные деньги, так как "депозиты" явно сейчас не то,что под этим подразумевается.