Уральская кузница (URKZ) Обращение к членам совета директоров ПАО «Уральская кузница»

Уважаемые господа!

Мы хотим обратиться к вам по поводу ситуации, сложившейся в ПАО «Уральская кузница».

Напомним, что ПАО «Управляющая компания «Арсагера» на протяжении ряда лет является акционером ПАО «Уральская кузница», владея на данный момент пакетом акций в количестве 1 064 штуки (0,19% уставного капитала).

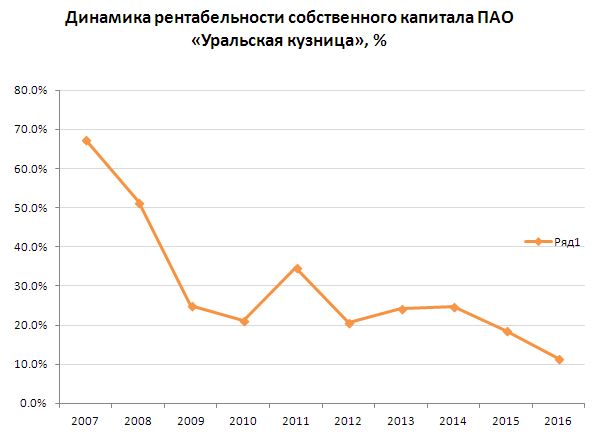

ПАО «Уральская кузница» из года в год показывает хорошие финансовые результаты, однако вся зарабатываемая прибыль не распределяется среди акционеров, а остается в обществе, что негативно сказывается на динамике рентабельности собственного капитала компании.

Подобная динамика рентабельности собственного капитала - ключевого показателя работы акционерного общества - говорит о том, что в компании совершенно не действует модель управления акционерным капиталом (МУАК). Напомним, что ее основным постулатом является распределение прибыли среди акционеров в случае, если компания не в состоянии эффективно осваивать заработанные средства в основном бизнесе. Но это еще полбеды. Желание вывести прибыль из успешно функционирующего общества приводит к тому, что мажоритарный акционер постоянно ищет «серые» способы изъятия средств. Речь идет о займах материнской структуре, представляющих собой совокупность сделок с заинтересованностью.

До недавнего времени такие сделки одобрялись Советом директоров общества. Однако согласно отчетности компании по итогам 2016 г. доля выданных займов компанией своей материнской структуре превысила отметку в 50% от общей стоимости активов, а по итогам первого квартала 2017 года этот показатель составил 56,9%. Таким образом, совокупность сделок с заинтересованностью, заключающихся в выдаче займов третьим лицам, превысила установленный законодательством порог в 50% от стоимости активов.

Теперь для одобрения подобных сделок потребуется решение общего собрания акционеров общества. Иными словами, окончательное одобрение сделок с заинтересованностью будет зависеть от позиции большинства миноритарных акционеров. Кроме того, можно не сомневаться в том, что миноритарные акционеры компании будут оспаривать уже совершенные сделки с заинтересованностью в судебном порядке.

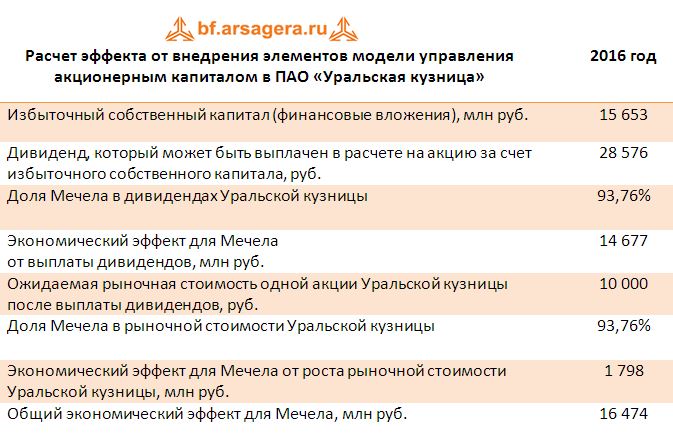

На наш взгляд, указанные противоречия могли бы быть легко разрешены в случае осуществления давно назревшего и необходимого действии в рамках холдинга: расшивке системы внутрикорпоративных займов и замены ее на самый эффективный и единственно верный способ финансирования внутригрупповых потребностей - перераспределение средств путем дивидендных выплат. Львиную долю этих выплат (93,76%) получит мажоритарный акционер - ПАО «Мечел». Причем, это действие технически просто осуществимо; по сути, не потребуется серьезного перемещения средств между материнской и дочерними структурами, так как эти средства уже находятся у холдинговой компании в виде полученных займов. Возникшие встречные обязательства по выплате дивидендов будут попросту зачтены уже имеющимися обязательствами по полученным займам.

Помимо преодоления законодательного ограничения на одобрение сделок с заинтересованностью, избавление от избыточного собственного капитала окажет многосторонний положительный эффект на холдинг в целом. Помимо устойчивого потока дивидендов от дочерних компаний, который носит бесплатный и безвозвратный характер (в отличие от займов, которые предоставляются на платной и возвратной основе), важнейшим следствием станет приобретение дочерними компаниями холдинга принципиально иной рыночной оценки. Это неизбежно произойдет после того, как резко вырастет стабильный уровень ROE после выплаты избыточного собственного капитала. Более того, следуя этому правилу ежегодно (например, обязавшись отдавать своим акционерам не менее 50% чистой прибыли), можно обеспечить нахождение ROE на стабильно высоком уровне. Естественно, что исходя из новых реалий в части прибыли на акцию, дивидендных выплат, рентабельности собственного капитала оценка ПАО «Уральская кузница» резко вырастет.

По нашим расчетам при условии выплаты половины чистой прибыли в виде дивидендов (хотя возможности компании позволяют увеличить эту норму) «Уральская кузница» будет оцениваться примерно в 5-7 годовых прибылей. Это будет означать увеличение рыночной стоимости компании почти в два раза от текущих уровней. Как следствие, экономический эффект от повышения рыночной стоимости может составить около 2 млрд. руб. Общий же экономический эффект с учетом выплаты акционерам избыточного собственного капитала может составить, по нашим подсчетам, свыше 16 млрд руб. Он может быть реализован как при продаже актива в счет погашения долга ПАО «Мечел», так и при его залоге в качестве кредитного обеспечения.

Если же по каким-либо причинам внедрение дивидендного механизма распределения прибыли в ПАО «Уральская кузница» не представляется возможным в ближайшие годы, то в интересах всех акционеров ПАО «Мечел» может провести полную консолидацию компании путем выставления оферты миноритарным акционерам. Ориентиром для цены выкупа в данном случае должна служить балансовая стоимость акции, которая по состояния на 01.04.2017 составляет 35 529 рублей за одну акцию ПАО «Уральская кузница».

Указанная мера снимет все ограничения для ПАО «Мечел» с точки зрения передачи средств путем выдачи займов, так как в этом случае не будут нарушены ни чьи права. Более того, полная консолидация ПАО «Уральская кузница» - компании, работающей с устойчивой рентабельностью - отвечает интересам холдинга, так как позволяет не делиться прибылью с миноритарными акционерами.

Мы готовы дать необходимые дополнительные пояснения относительно наших предложений как в очной, так и в заочной форме.

Телефон: +7 (812) 313-05-30 +7 (812) 313-05-31 Факс: +7 (812) 313-05-33 E-mail:clients@arsagera.ru

Контактные лица в ПАО «УК «Арсагера»:

Соловьев Василий Евгеньевич, Председатель Правления

Абалов Артем Эдуардович, Начальник аналитического управления