МАГНИТ (MGNT) Итоги 1 п/г 2019 г.: сложные времена продолжаются

Магнит представил полнотекстовую финансовую отчетность за 1 п/г 2019 г. по МСФО.

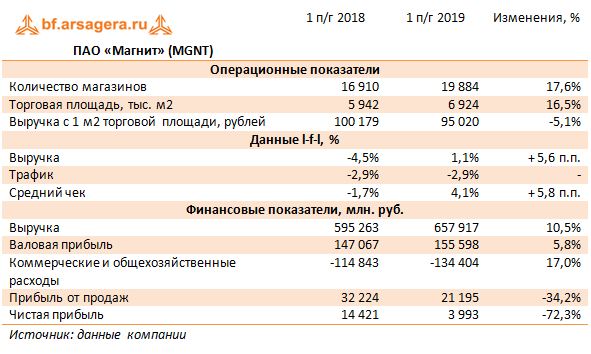

В отчетном периоде количество магазинов увеличилось на 17,6% - до 19 884 штук. Основной рост пришелся на форматы «магазины у дома» (+804 шт.) и «дрогери - магазины косметики» (+682 шт.). Торговая площадь росла более медленными темпами (+16,5%), достигнув 6 924 тыс. кв. м.

Совокупная выручка компании выросла на 10,5% - до 657 млрд руб. Сопоставимые продажи выросли на 1,1% на фоне снижения трафика на 2,9% и увеличения среднего чека на 4,1%. Валовая рентабельность компании в годовом сопоставлении сократилась с 24,7% до 23,7%. Это стало следствием совокупности причин, среди которых - изменения в учетной политике, последствия пожара на распределительном центре в Воронеже, увеличение товарных потерь ввиду пересмотра ассортимента и увеличение доли оптового сегмента. Негативные влияние вышеуказанных факторов было частично компенсировано более привлекательными коммерческими условиями от поставщиков и ростом доли сегмента дрогери.

При этом операционная маржа (по EBITDA) сократилась с 12,2% до 11,3%, что, было связано со снижением валовой прибыли, увеличением расходов на аренду в связи с ростом доли арендованных магазинов, а также более высокими рекламными расходами.

Существенный рост показали финансовые расходы, отразившие увеличение долгового бремени компании. Расходы на его обслуживание выросли с 18,6 млрд руб. до 23,7 млрд руб.

Кроме того, Магнит получил прибыль от курсовых разниц в размере 640 млн руб. против убытка 702 млн руб. годом ранее. Эффективная ставка налога на прибыль выросла с 20,9% до 26,0% в связи с увеличением доли расходов, не подлежащих вычету. В результате чистая прибыль снизилась на 72,3%, составив 4,0 млрд руб.

Вышедшие данные оказались хуже наших ожиданий, в целом они продолжают отражать усиление конкуренции в секторе розничной торговли и сдержанный потребительский спрос.

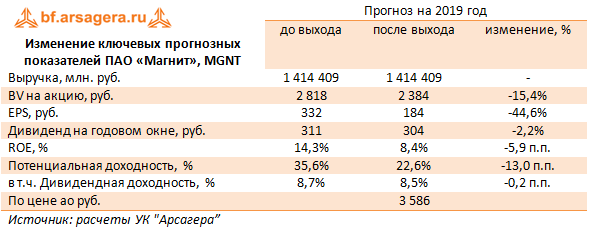

По результатам вышедшей отчетности мы понизили прогноз финансовых показателей компании на текущий год, увеличив операционные затраты, расходы на обслуживание долга и сократив ожидаемые дивидендные выплаты.

Мы ожидаем, что в ближайшее время ситуация розничной торговле продолжит определяться достаточно острой конкурентной борьбой, что будет оказывать негативное влияние на маржинальность бизнеса. На данный момент акции компании торгуются исходя из P/BV 2019 около 1.5 и не входят в число наших приоритетов.

___________________________________________

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях