Коршуновский ГОК (KOGK). Итоги 1 кв. 2019 г.: объемы продаж восстанавливаются, прибыль растет

Коршуновский ГОК опубликовал отчетность за 1 кв. 2019 год по РСБУ.

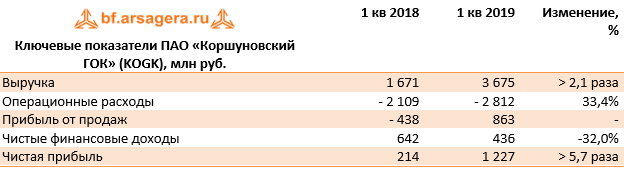

Выручка компании увеличилась более чем в два раза, составив 3,7 млрд руб. Такой рост можно объяснить как увеличением рублевых цен реализации, так и объемов продажи железнорудного концентрата. Думается, именно последнее обстоятельство вкупе с эффектом низкой базы годичной давности обусловило столь существенное увеличение доходов ГОКа.

Операционные расходы возросли всего лишь на треть до 2,8 млрд руб. В итоге, на операционном уровне была получена прибыль 863 млн руб. против убытка годом ранее.

Переходя к анализу блока финансовых статей, напомним, что Коршуновский ГОК в Группе Мечел является кредитором, не имея на балансе заемных средств, в то время как объем выданных займов составляет около 23,5 млрд руб. Выданные займы принесли компании в отчетном периоде 498 млн руб. финансовых доходов. Таким образом, средняя ставка по выданным займам составила, по нашим оценкам, порядка 8,4%. Отрицательное сальдо прочих доходов/расходов составило 61,2 млн руб. Таким образом, ГОК зафиксировал чистую прибыль в размере 1,2 млрд руб., что многократно превышает прошлогодний результат.

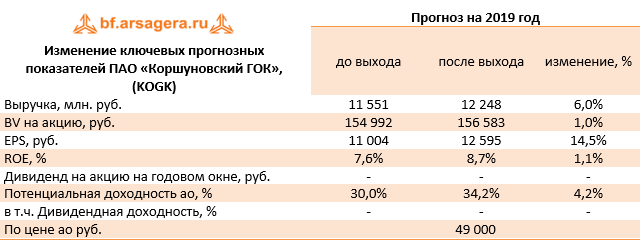

По итогам внесения отчетности мы несколько повысили прогнозы по выручке и чистой прибыли на текущий год, отразив восстановление объемов добычи и рост цен на железную руду. В результате потенциальная доходность акций компании незначительно возросла.

На данный момент акции Коршуновского ГОКа торгуются с P/E 2019 около 3,5 и пока не входят в число наших приоритетов. Среди дочерних компаний Мечела мы отдаем предпочтение Уральской кузнице и ЧМК.

___________________________________________

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях

Скачать PDF Скачать DOC Скачать FB2 Скачать EPUB