Голландская болезнь американской экономики. Часть 1.

http://invisiblefox.ru/stati/publikatsiia-podrobno/tabid/1897/ArticleId/1670/language/ru-RU/Default.aspx

Статья уж больно хорошо коррелируется с постом: Империя США обрушилась бы десятки лет назад, если бы не отказалась от золотого стандарта (http://anti-shale.livejournal.com/83010.html).

Статья начинается с самого неприятного для гуманитариев - определения понятий и единиц измерения, которые будут использованы в дальнейшем. Показателем, определяющим уровень экономического развития, а также рост экономики страны является валовой внутренний продукт (ВВП) на душу населения. Он представляет рыночную стоимость всех конечных товаров и услуг, предназначенных для непосредственного употребления, произведённых за год на территории конкретного государства, деленную на численность его населения.

Однако уже здесь подстерегает первая ловушка и первый, связанный с ВВП США, миф. Произнеся слово «стоимость», следует не ошибиться в терминологии. Исходя из классического определения денег - «Деньги есть товар (!) по общему согласию служащий эталоном (мерой стоимости) для определения стоимости всех остальных товаров», следует признать, что современные ВАЛЮТЫ, включая доллар США, деньгами как мерой стоимости быть не могут. Никто не запрещает рассчитывать ВВП страны в долларах, но нужно понимать, что такая оценка требует коррекции на величину расхождения между долларом и истинными деньгами (или «просто деньгами»). А что ими является - в первую очередь, золото. Как заявил в 1912 г. на слушаниях в Конгрессе Дж.П.Морган «Кредит не является деньгами. Деньгами является золото, и ничто другое». Современные статистические данные прекрасно иллюстрируют его слова - графики ВВП США на душу населения, выраженного в долларах и в унциях золота, показывают совершенно противоположную динамику.

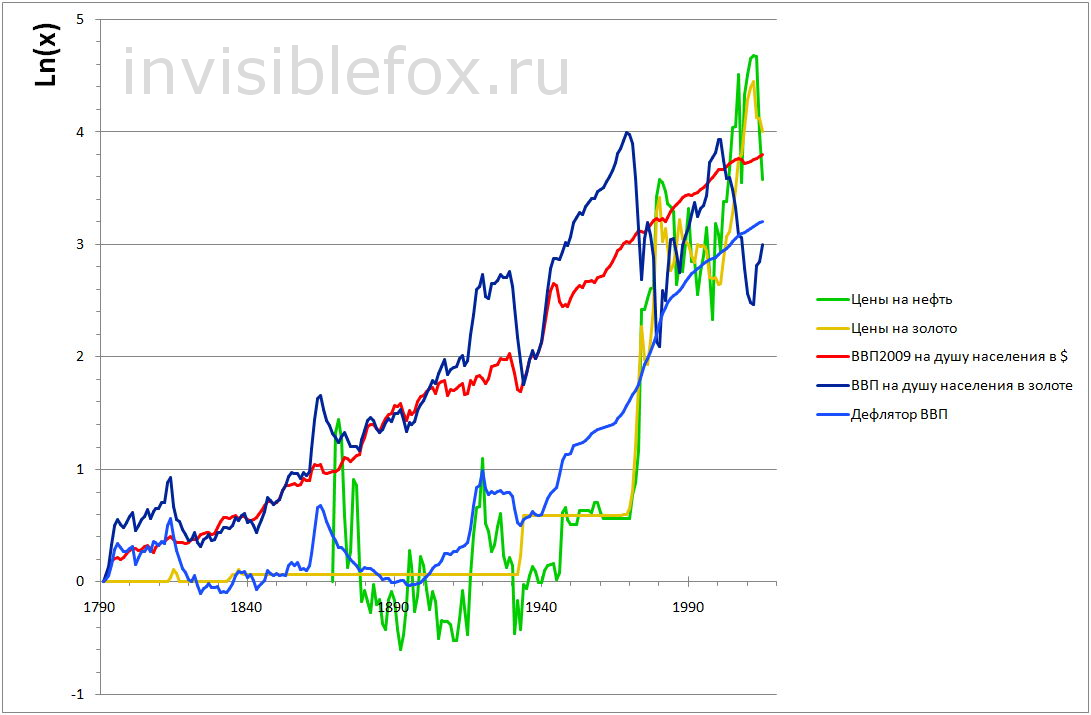

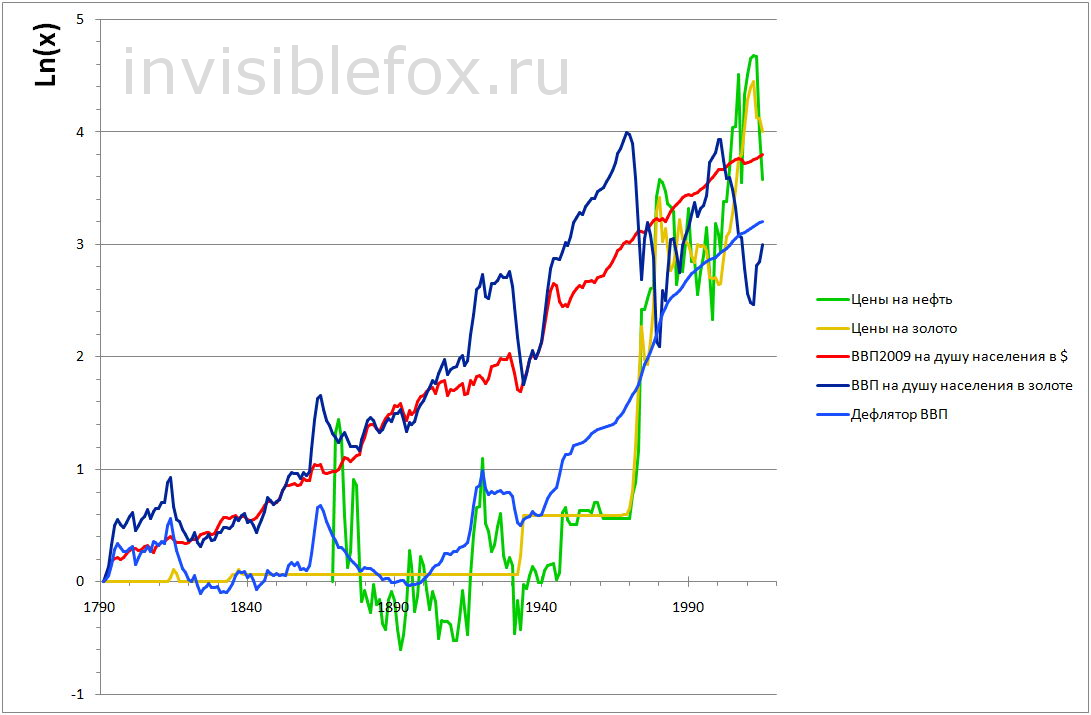

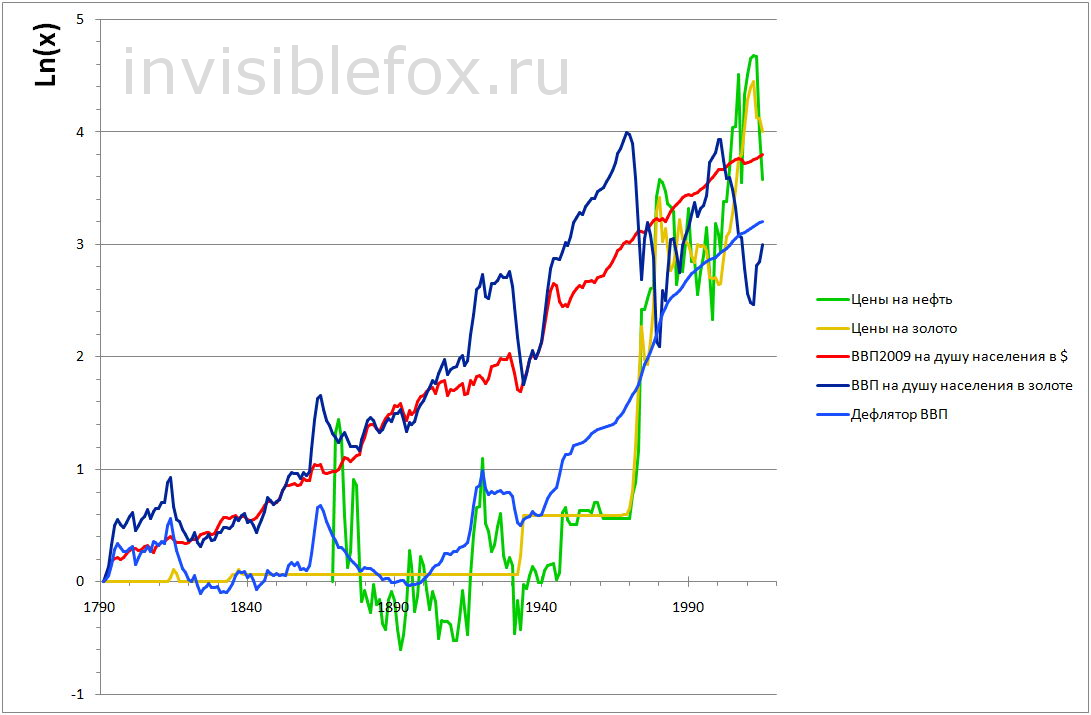

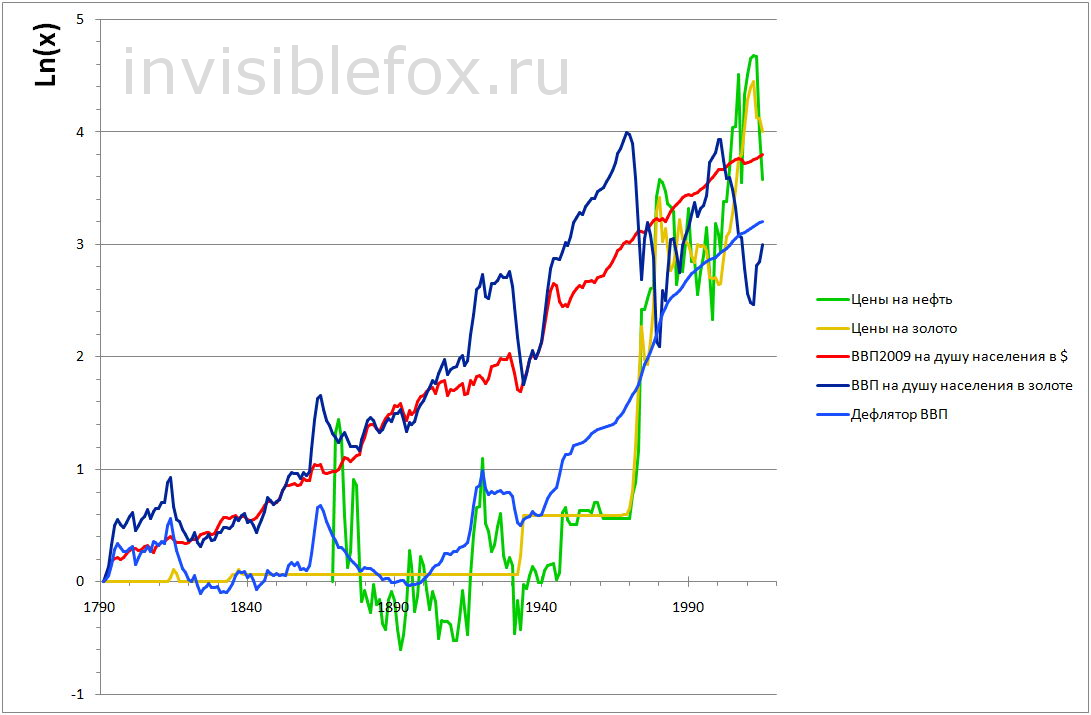

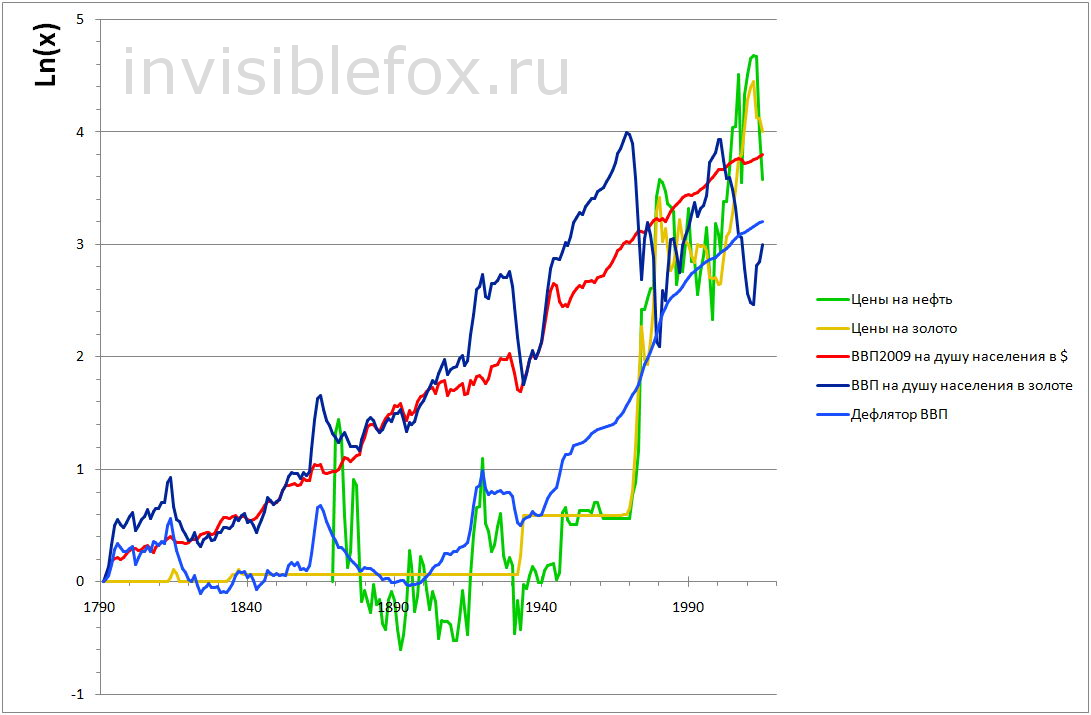

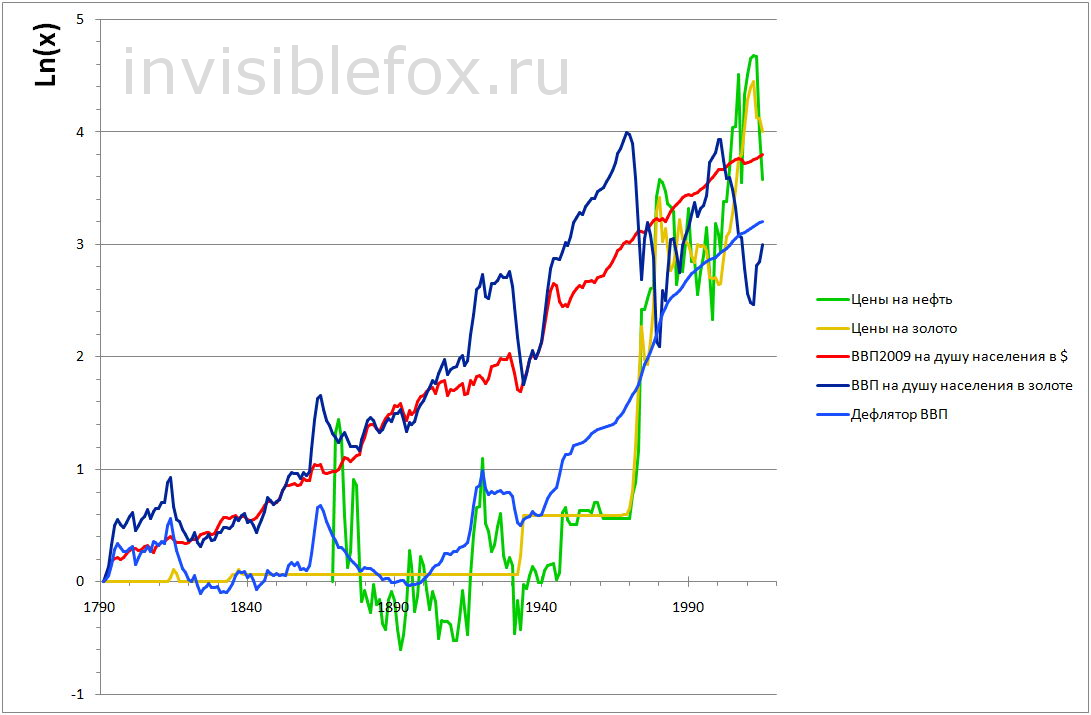

Однако прежде следует до конца разобраться с вопросом о деньгах как мере стоимости. Помимо золота современными деньгами по факту является нефть. В силу того факта, что начиная с 1870 г. - года основания Стандарт Ойл и начала массовой нефтедобычи - и по сегодняшний день котировки нефти имеют практически 100% корреляцию с котировками золота. Вследствие чего нужно признать, что не существует двух независимых друг от друга рынков золота и нефти. То, что эти товары по происхождению не связаны друг с другом, не играет никакой роли. До тех пор, пока цена на нефть (см.график ниже) коррелирует с ценой на золото, ничьи слова веса иметь не будут. Экспериментальные данные должны опровергаться только другими экспериментальными данными.

Поэтому по факту имеет место единый рынок некоего универсального товара, являющегося мерой стоимости всех остальных вещей. Теоретически к баррелю нефти и унции золота следовало бы добавить килограмм урана или киловатт-час электроэнергии, но свободного оборота урана или технической возможности хранить электроэнергию столь же легко как золото и нефть пока не существует. Вывод о взаимосвязи цен на золото и нефть подтверждается также тем, что какие бы попытки спекулятивно «оторвать» динамику цены на нефть от динамики цены на золото за последние 150 лет ни предпринимались, первая неуклонно «возвращается» ко второй. Парадоксально, но факт: до тех пор, пока золото имело жесткую привязку к доллару (или точнее доллар имел золотое содержание), долларовая цена на нефть также колебалась вокруг некоего фиксированного уровня, хотя нефть как товар ни с долларом, ни с золотом формально связана не была, и никто специальных усилий по стабилизации ее цены не предпринимал. В этом смысле демонстрируемый ниже график лучше всяких аналитиков позволяет спрогнозировать неизбежный рост цен на нефть, так как сегодняшняя цена нефти относительно золота «провалена». И поскольку цена золота в долларах заметно вряд ли упадет, то при схождении графиков цена нефти неизбежно должна вырастет.

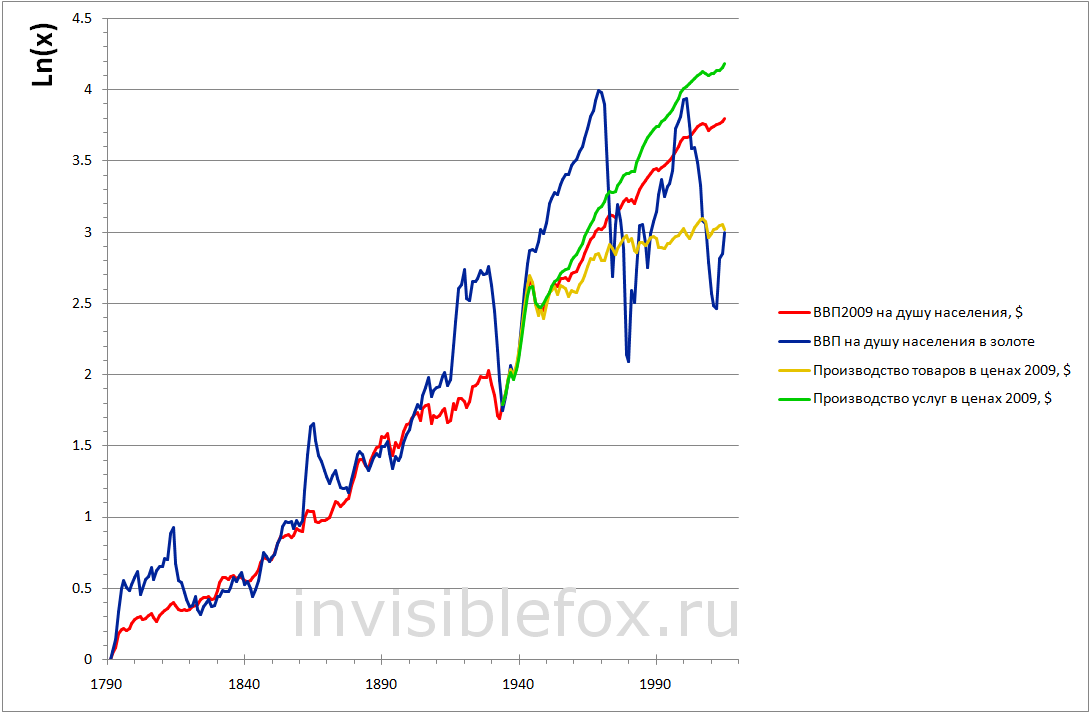

Теперь собственно график. По осям отложен натуральный логарифм исследуемых величин с точностью до константы, чтобы все кривые начинались от начала координат. Это важно, так как наглядное сравнение динамик различных величин возможно лишь в логарифмическом масштабе. Он единственный позволяет показать относительные приращения любой величины нарастающим итогом (мои соболезнования тем, кому эта фраза непонятна).

Итак, первый график (все картинки кликабельны).

Как упоминалось выше, если посчитать ВВП США на душу населения не в долларах, а в истинных мировых деньгах - золоте (унциях золота) - это синяя линия на графике, то становится видно, что за последние 70 лет ВВП США на душу населения вместо неуклонного роста всего лишь колеблется около уровня, достигнутого еще в далеком 1950 г. В 1950 г. ВВП США на душу населения был равен 1979.11 текущих долларов или 56.55 тройских унций золота. В 2015 г. среднедушевой ВВП равнялся уже 55787 долларов или… 52.52 тройские унции. Как видно из графика, за прошедшие 66 лет ВВП на душу населения дважды претерпевал колебания от 20 до 146 унций, но его среднее значение так и осталось на уровне 1950 г. Факт для многих неожиданный, однако он получен из официальной американской статистики, правдивость которой подвергать сомнению не стоит.

О чем это говорит: в первую очередь о том, что современные экономические теории, отрицающие роль золота как денег (т.е. всеобщей меры стоимости) - всего лишь дымовая завеса с целью формирования и оправдания несбалансированного курса доллара. А самое главное, с целью извлечения дополнительного дохода, возникающего вследствие этой искусственно созданной и всеми силами поддерживаемой несбалансированности. В то время как верными остаются прежние экономические теории, рассматривающие современные валюты в качестве промежуточного инструмента, обеспечивающего ликвидность между производимыми товарами и «настоящими средствами платежа» - золотом и нефтью. Те, кому непривычна идея нефти как меры стоимости, пусть вспомнят, что случаи прямого обмена (бартера) нефти на товары - обычная практика в международной торговле. Нам следует признать, что на самом деле мир никуда не уходил от золотого (и нефтяного) эквивалента. Современные валюты - лишь вспомогательный инструмент, облегчающий расчеты, но в отрыве от «истинных денег» они самостоятельно функционировать не могут, поскольку не обладают никакой ценностью.

Хотя отдадим должное: с момента отмены в 1971 г. золотого стандарта были затрачены воистину огромные средства и силы на убеждение дураков экономистов всего мира в способности современных валют функционировать в отрыве от их золотого содержания. И следует признать, что в значительной мере такие действия удались. Но этот обман сохранится лишь до тех пор, пока поддерживается табу на публичное обсуждение данной темы.

Стоит какой-либо стране приступить к торговле золотом или нефтью не за доллары, а за собственную валюту, как доллар моментально потеряет часть своей стоимости. А новая расчетная валюта - приобретет.

Популярный довод о том, что суммарный объем наличного золота в мире многократно меньше произведенной товарной массы, в свете вышесказанного перестает работать. Золото, как мы убедились, по факту находится в абсолютно жесткой связке с нефтью, а разведанные запасы и объемы нефтяной торговли, включая деривативы, по порядку величины вполне сопоставимы с объемами международной торговли всеми остальными физическими товарами. Кроме того, нужно учесть, что объем денежной массы всегда много меньше, чем объем товарной.

По сути, в 1971 г. произошла не отмена золотого содержания доллара, а всего лишь замена (!) жесткой и открытой привязки доллара к золоту (с обязательством гарантированного обмена первого на второе) на плавающую и неявную привязку доллара к нефти безо всяких обязательств. А дуракам экономистам остального мира были предложены разнообразные теории об «отмирании роли золота» в современных условиях.

До тех пор, пока доллар остается единственной валютой, в которой осуществляются торги как золотом, так и нефтью, он будет занимать выигрышное положение относительно других валют (этот вопрос будет подробно разобран ниже). Без промежуточной покупки долларов ни одна страна и ни одна компания ни золото, ни нефть приобрести не может. Равно как и наоборот, после продажи золота или нефти у продавцов неизбежно остаются денежные средства в виде именно долларов. И только такая административно-принудительная политика позволяет доллару оставаться наиболее стабильной валютой. Стоит ей прекратиться, как весь мир перевернется с головы на ноги.

Теперь зададимся вопросом: в силу каких причин ВВП США на душу населения рассчитанный в золоте за последние 66 лет совершенно не растет? Ведь если ВВП по номиналу и дефлятор ВВП рассчитаны правильно, то их частное есть ВВП, выраженный не в денежном, а в товарном выражении - в штуках товаров и услуг. Что следует из определения дефлятора. Но в этом случае динамика (форма графика) «товарного ВВП» должна совпадать с динамикой ВВП, выраженного в единицах золота, поскольку золото тоже товар. На деле же получается расхождение: ВВП США, даже с поправкой на инфляцию, согласно официальной американской статистике с каждым годом неуклонно растет, в то время как этот же ВВП, выраженный в золоте (то есть в настоящих деньгах) - расти категорически не хочет. Почему?

На качественном уровне ответ понятен: ВВП в долларах, пусть и с поправкой на дефлятор, отражает рост произведенных товаров и услуг по внутренним ценам США в национальной валюте, а ВВП в золоте - тот же самый рост, но только по мировым ценам и в мировых деньгах. Очень грубая аналогия: ВВП России в первой половине 90-х из-за галопирующей инфляции в абсолютных рублях рос как на дрожжах, а в мировых валютах при этом падал. То же и с Америкой, до тех пор, пока расчеты происходят в национальной валюте и по внутренним ценам, можно создавать практически любые статистические данные, но стоит перейти к объективным и независящим от США единицам измерения, как все прежнее благополучие рассыпается в прах.

Чтобы продемонстрировать это расхождение количественно снова обратимся к статистическим данным США. Примечательно, что для построения реальной картины достаточно использовать исключительно публичные и официально публикуемые данные Бюро экономического анализа США, как правительственной организации, ответственной за всю экономическую статистику, и Национального бюро экономических исследований США. Ссылки на использованные данные приведены ниже по тексту, и желающие могут самостоятельно повторить произведенные расчеты. К сожалению, так как официальная американская статистика регулярно подправляется задним числом, данные за разные периоды могут несколько не стыковаться друг с другом, но в силу того, что нас интересуют не абсолютные цифры, а их динамика, больших искажений такие правки не внесут.

1. Данные по структуре ВВП США - соотношению производства товаров и услуг внутри ВВП взяты отсюда:

http://www.bea.gov/industry/gdpbyind_data.htm

http://www.nber.org/chapters/c2246.pdf

http://www.nber.org/chapters/c1205.pdf

Так как стоимость товаров и услуг, произведенных государственным сектором, дается в статистике одной строкой без разбивки на товары и услуги по отдельности, то пропорция между товарами и услугами в структуре ВВП рассчитывалась по данным, относящимся только к частному сектору. В виду небольшого удельного веса госсектора в составе ВВП его влиянием на итоговую пропорцию можно математически пренебречь.

2. История значений ВВП США в абсолютных долларах и ВВП в долларах, очищенных от инфляции, значения дефлятора ВВП и численности населения, начиная с 1790 г., взяты отсюда http://www.measuringworth.com/usgdp/

3. Использованный дефлятор ВВП нормирован на цены 2009 г., поэтому в графиках используются сокращения типа «ВВП2009», которые означают размер ВВП США за конкретный год, пересчитанный в цены 2009 года.

4. История котировок цен на золото получена из https://www.measuringworth.com/datasets/gold/result.php и из http://www.lbma.org.uk/pricing-and-statistics

5. История котировок цен на нефть получена из http://chartsbin.com/view/oau и www.eia.gov/dnav/pet/hist_xls/RBRTEd.xls?bcsi_scan_3516d0e9e7de2d1a=1

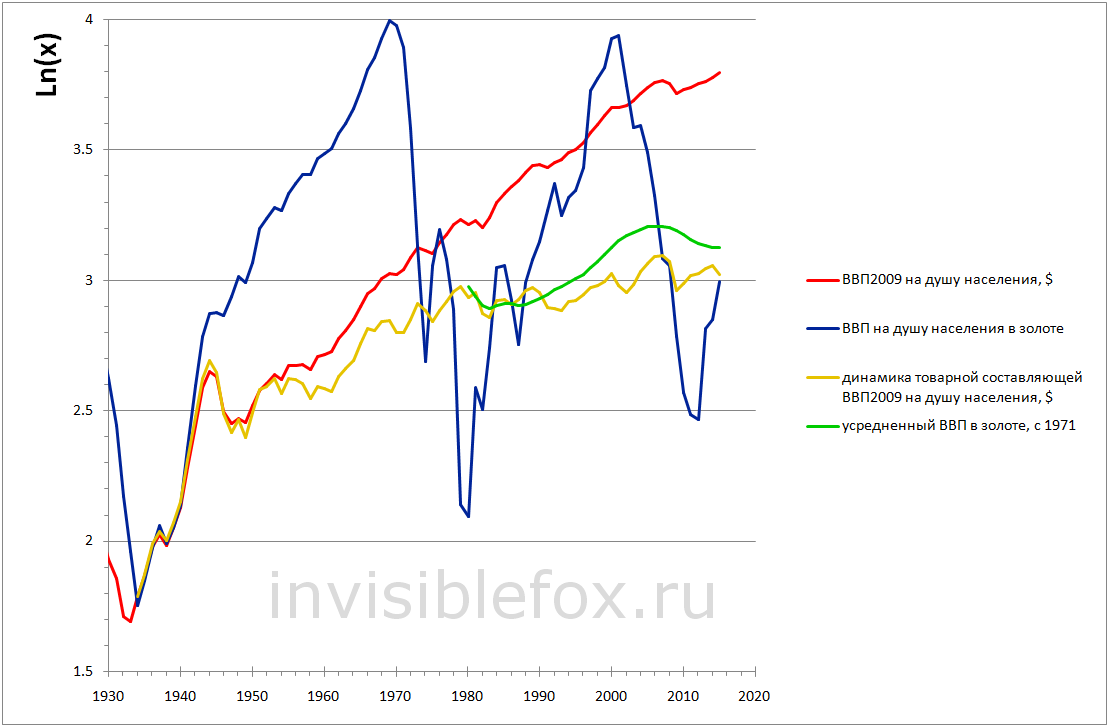

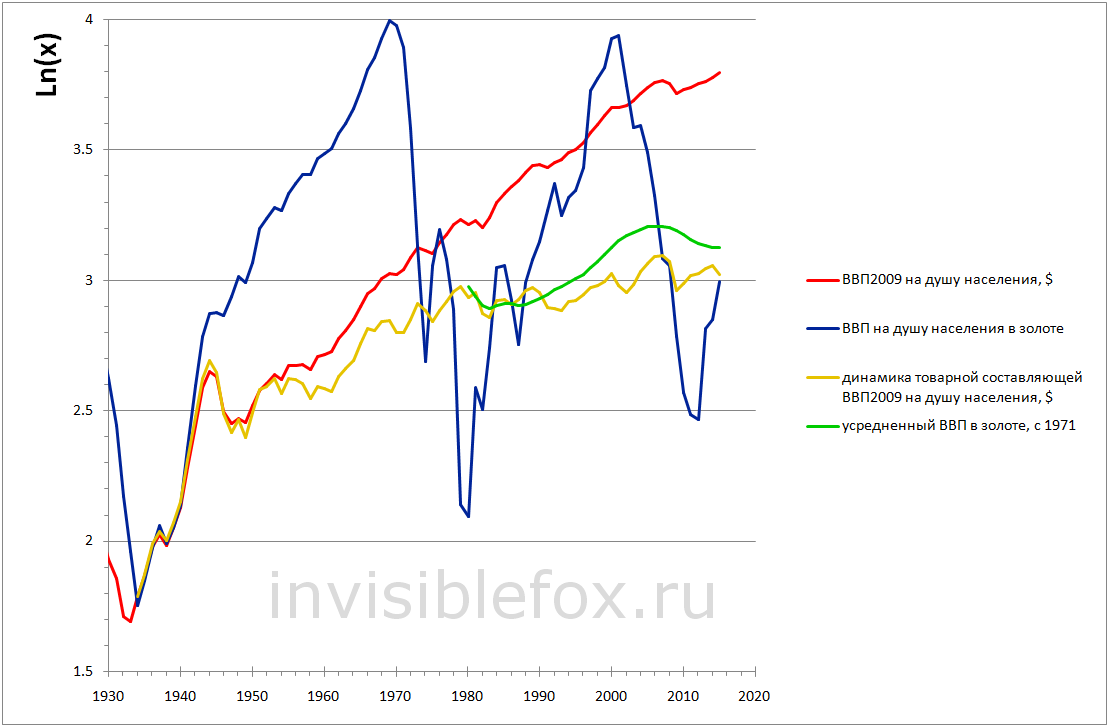

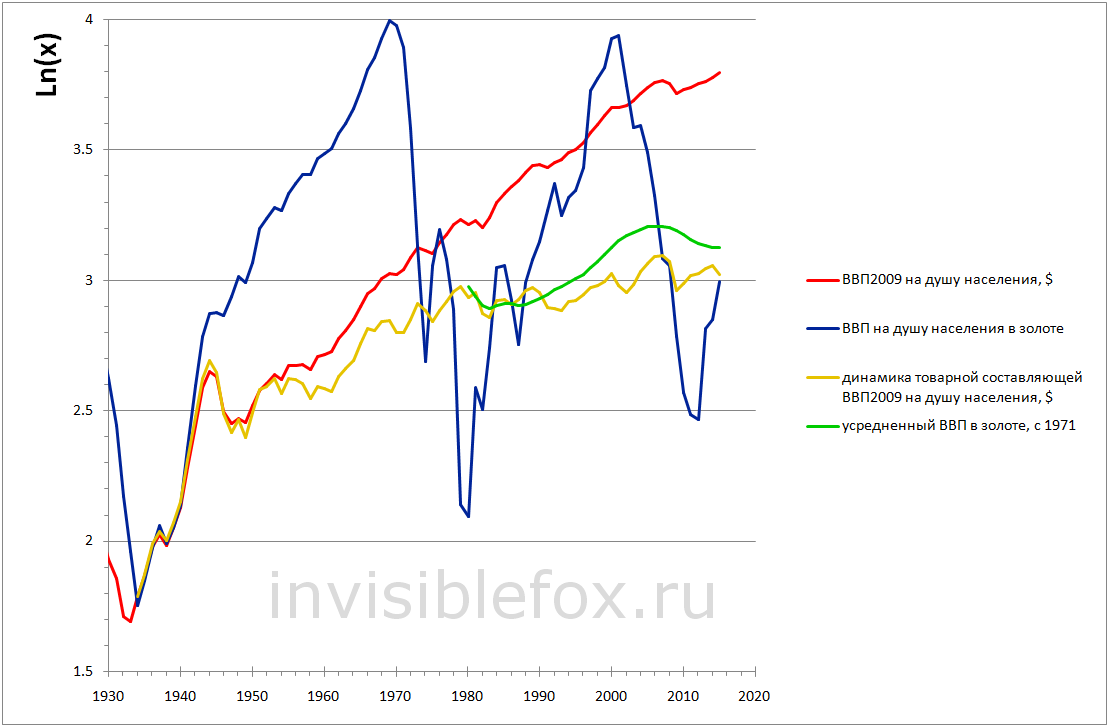

Посмотрим на построенный график еще раз:

Как видим, расхождение между ВВП в долларах (красная линия) и ВВП в золоте (синяя линия) началось еще в 1930-40 г.г. (самые настойчивые могут скачать экселовский файл с расчетами по ссылке в конце статьи). Примем за начальную точку 1934 г. - год выхода из Великой Депрессии. Этот год выбран также и потому, что в 1934-м рост цены золота (величина обратная золотому содержанию доллара - желтая линия) совпал с ростом дефлятора ВВП (голубая линия). То есть за полтора века с 1791 по 1934 г.г. внутренние цены выросли во столько же раз, во сколько снизилось золотое содержание доллара. Абсолютно нормальное соотношение для любой экономики. Можно сказать, что 1934 г. был последним годом в истории США, когда экономика не имела диспропорций.

А дальше началось расхождение. ВВП в долларах, очищенный от инфляции, стал монотонно расти, как бы игнорируя свой «золотой эквивалент». В то время как ВВП в золоте претерпевал сильные колебания: сначала рос быстрее «долларового собрата», а затем расти перестал и принялся колебаться вокруг некоего фиксированного значения.

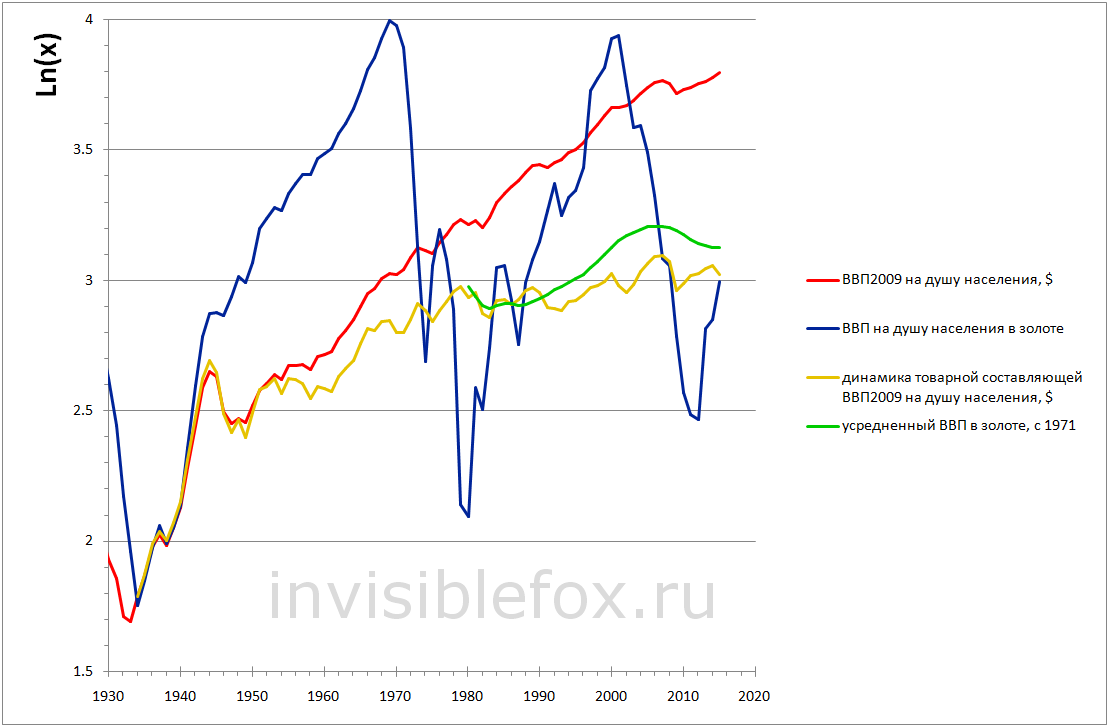

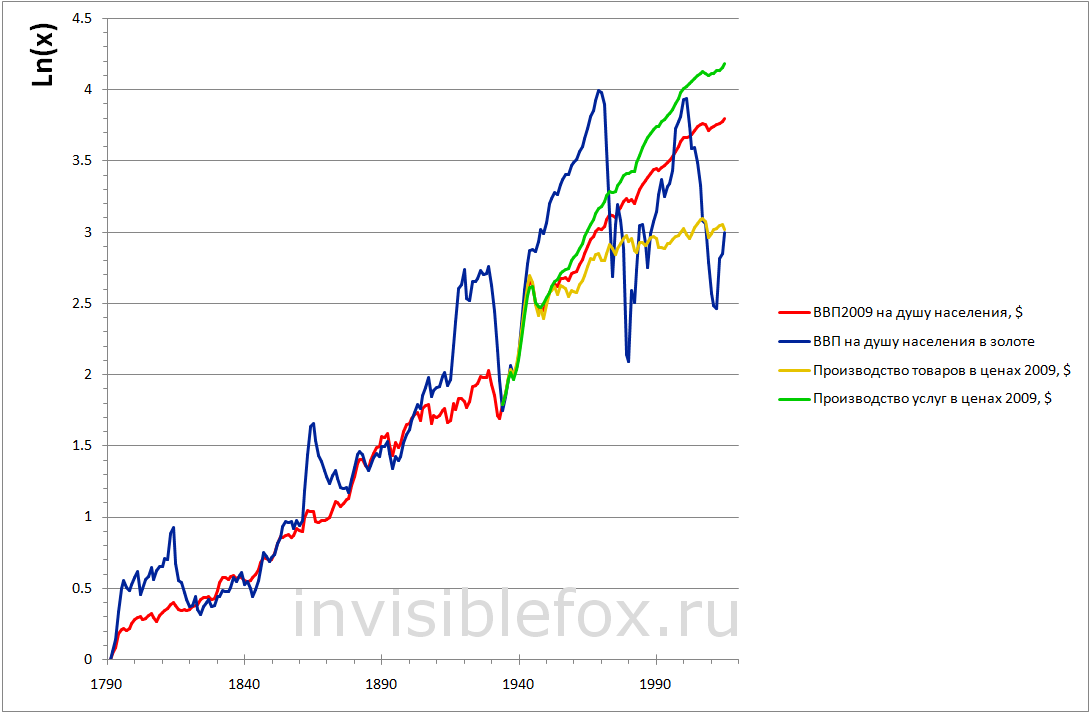

Интуитивно напрашивается предположение, что в приведенном графике содержится ошибка, и помимо официального ВВП США от bea.gov существует еще один «настоящий» или «реальный ВВП2009 в долларах», чья динамика как раз и совпадает с усредненной динамикой «ВВП в золоте». Нужно лишь понять, в чем именно выражается отличие этого «тайного ВВП2009» от официально опубликованного. Для поиска решения обратимся к официальной статистике США по товарам и услугам еще раз (для удобства возьмем укороченный интервал времени - с 1934 г. по настоящее время) и дополним прежний график линиями темпов роста чисто товарного производства в составе ВВП и линией скользящего среднего для ВВП в золоте. То есть рассмотрим гипотетическую ситуацию, какой вид имел бы график ВВП США, если бы последний рос с той же скоростью, с какой росло одно лишь товарное производство отдельно от производства услуг?

Разгадка налицо. Желтая и зеленая линии практически совпали. О чем это говорит: о том, что усредненный (относительно локальных колебаний) ВВП США на душу населения, выраженный в унциях золота, имеет такую же точно динамику роста, какой обладает товарная составляющая этого ВВП (т.е. динамика производства материальных товаров в США, выраженная в штуках).

Пока доллар был жестко привязан к золоту и не являлся резервной валютой, а Соединенные Штаты оставались региональной державой, динамика ВВП США в золоте так или иначе совпадала с динамикой ВВП в долларах, очищенном от инфляции. Графики этих двух ВВП (красная и синяя линии) могли ненадолго расходиться, но затем неизменно совпадали.

Почему было так: за любое расхождение двух ВВП правительство США было вынуждено расплачиваться золотой монетой. Как только в стране печатались лишние деньги, то при фиксированном курсе обмена долларов на золото правительство де-факто было обязано обменивать напечатанные и ничем не обеспеченные доллары на металлическое золото. Которого правительство имело весьма ограниченный запас. Поэтому держать лишние деньги в обороте оказывалось элементарно невыгодно. На графике видны периоды превышения синей линии над красной - это периоды, когда в стране начиналась инфляция, и при сохранении золотого содержания доллара доходы населения в золоте номинально оказывались выше, чем были в товарном выражении. Но после того как правительство сокращало денежную массу, линии вновь сходились.

Что произошло после 1934 - война и снова инфляция. В памяти у всех еще были свежи воспоминания о Великой депрессии и недавнем сокращении золотого содержания доллара США. Поэтому повторная девальвация доллара была невозможна по политическим причинам. В итоге правительство взяло курс на сохранение инфляции при одновременном создании всевозможных административных, процедурных и законодательных препятствий по фактическому обмену долларов на золото.

И получилось так, что при формальной сохраняющейся привязке доллара к золоту ВВП на душу населения, выраженный в золоте (синяя линия), номинально рос вслед за инфляцией, но монетизировать образовавшийся разрыв население не могло, так как с 1934 г. было лишено права владеть металлическим золотом. Как только официальная привязка доллара к золоту в 1971 г. была отменена, и начались биржевые торги золотом, цена на золото, естественно, резко возросла, а ВВП США, выраженный в золоте, упал. После чего, как видно из графика, стал колебаться вокруг какого-то фиксированного значения.

В это же время среднедушевой ВВП в долларах с поправкой на инфляцию (красная линия) в логарифмическом масштабе рос практически линейно, как бы игнорируя происходящие события, включая колебания цен на золото, а также изменения ВВП, выраженного в золоте. Парадокс.

Как бы смешно ни звучало, но единственное внятное объяснение происшедшему дает только марксизм. Казалось бы, начисто вычеркнутый из числа экономических теорий. Согласно Марксу при расчете ВВП следует учитывать стоимость лишь товарной массы, так как услуги по своей природе не увеличивают размер ВВП, а лишь способствуют его перераспределению. Теоретически любое государство, как например, в Европе, может административным решением включить в состав своего ВВП стоимость услуг, оказанных проститутками, но ведь все прекрасно понимают, что количество физических товаров от такого «улучшения» расчета не возрастет (конечно, при условии, что услуги проституток не экспортируются за рубеж - то есть, не обмениваются на поступающее извне золото). Также не возрастет ВВП, как и количество произведенных товаров, от юридических консультаций, многократных перепродаж недвижимости, увеличения торговой наценки и многого другого. Количество товаров, как это ни странно прозвучит, возрастет только от производства самих товаров.

Впрочем, не будем столь радикальны и признаем право на существование некоторой «разумной» доли услуг в составе ВВП. Для чего определим ее размер. Приведенный выше график дает четкий и сугубо марксистский ответ на данный вопрос. Исходя из графика, при расчете ВВП в долларах требуется принимать в зачет только те услуги, чей рост не превышает роста материального сектора. То есть, если количество товаров на душу населения за исследуемый период выросло на 10%, а объем произведенных услуг за тот же период вырос на 30%, то при расчете «реального ВВП» мы должны учесть только 10%-й рост услуг и не более. А оставшиеся 20% роста услуг объявить фиктивными.

С какого момента это правило начинает работать - с момента расхождения ВВП, выраженного в золоте, с ВВП, выраженного в национальной валюте с поправкой на инфляцию.

Что произошло в 1930-50 г.г. - доллар вследствие обретения статуса резервной валюты стал испытывать незаметный, но постоянный избыточный спрос на валютном рынке. Это привело к искусственному завышению его курса по сравнению с прежней ситуацией, и вызвало снижение внутренних цен на территории США. В итоге у каждой американской семьи по завершении всех обязательных трат ежемесячно стал образовываться небольшой избыток свободных долларов. Естественно, эти деньги давили на внутренний рынок, увеличивая в первую очередь спрос на услуги и стимулируя возникновение, скажем так, «токсичных услуг в составе ВВП».

Чтобы лучше понять, о чем идет речь, рассмотрим простой пример, связанный не с далекой и не всем понятной Америкой, а со вполне знакомой и осязаемой Россией. Если у вас регулярно образуются свободные деньги в семейном бюджете, то вы можете, к примеру, вместо бесплатной районной поликлиники начать пользоваться услугами клиники платной. Но как все уже знают, у большинства платных клиник главной целью приема больного является не его излечение, а раскрутка на разнообразные дорогие анализы, обследования, консультации и т.д. При этом сам больной не в состоянии определить, нужны ему эти анализы и исследования или нет. В 90% случаев он их оплачивает. В итоге услуга оказана, деньги клиникой получены, налоги тоже уплачены, и ВВП номинально вырос. Но вырос ли он фактически - стало ли от этого больше товаров, возросла ли производительность труда, или у производимых товаров снизилась их себестоимость, и улучшились качества? Безусловно, что нет. Медуслуги, конечно, оказаны были, но ни к какому содержательному увеличению ВВП они не привели. Здесь уместно вспомнить упомянутых жриц любви и заметить, что даже услуги проституток в большей степени влияют на рост ВВП, так как вдохновленный рабочий сможет наутро замесить больше бетона на стройке или обработать деталей на станке при той же зарплате, однако выложит ли он больше кирпичей после бессмысленно проведенного медицинского обследования? Конечно, нет. Если бы у рабочего лишних денег не было, то он бы так и продолжал ходить в районную поликлинику, которая, не получая от пациентов денег напрямую, не склонна утруждать себя излишними телодвижениями и порождать фиктивный ВВП.

Таким образом, пока национальная валюта не обладает искусственно завышенным курсом, описанные «токсичные услуги» эффективно подавляются элементарным недостатком свободных средств у населения. Но как только курс валюты начинает искусственно расти, в экономике моментально стартует рост производства избыточных услуг. В Соединенных Штатах этот замкнутый круг куда более порочен, чем в России: за пациента платит страховая компания, которая не всегда может проконтролировать обоснованность трат по каждому больному и вынуждена оплачивать получаемые счета, повышая в компенсацию стоимость страховки в целом. Больной, поскольку он платит врачу не из своего кармана, становится также заинтересован в увеличении числа исследований, ибо у него возникает страх, что из-за недостатка информации ему неправильно поставят диагноз. Образуется замкнутый круг - положительная обратная связь. И таких кругов очень много во всех секторах экономики, не только в медицине.

Даже когда семья покупает новый дом, то при наличии избыточных средств цены на недвижимость будут расти. Вслед за ними будет демонстрировать рост статья «Недвижимость» в структуре ВВП. Но сами дома при этом останутся без изменений. И что характерно, следствием такого механизма фиктивного надувания ВВП никогда не станет рост материального производства. Статьи «сельское хозяйство», «добыча полезных ископаемых» или «черная металлургия» в составе ВВП скорее сократятся, так как оживление в сфере услуг спровоцирует переток ресурсов и кадров из производственного сектора в непроизводственный.

Посмотрим еще раз на график с различными составляющими ВВП:

После того как доллар стал резервной валютой, стоимость произведенных услуг в составе ВВП США (зеленая линия) начала расти ускоренными темпами по отношению к стоимости произведенных товаров (желтая линия). За счет каких денег эти дополнительные услуги оплачивались? За счет тех самых избыточных долларов, которые, эмитировались для покрытия избыточного спроса на доллары за границей. Но американскими товарами (не услугами, а товарами) они при этом обеспечены не были. Хотя, опять же по Марксу, реальная покупательная способность любой национальной валюты определяется всегда только товарным производством. Ставшие свободными после 1971 г. цены на золото это прекрасно показали. Если посмотреть на динамику официального ВВП США (красная линия), то создается ложное впечатление, что после 1930-40 г.г. он рос невзирая ни на что. Для объяснения этого факта широкие массы до сих пор пичкают разнообразной демагогией о новом, якобы «постиндустриальном обществе». Но все это сказка про голого короля.

Что же произошло в действительности? Как только цены на золото отпустили, и одновременно разрешили приобретение физического золота населением, то весь мир, покупая и продавая золото, своими действиями дал количественную оценку ВВП США в настоящих деньгах (килограммах золота), а не в одних только бумажных долларах. И эта оценка оказалась на удивление точной - как видно из графика, покупатели и продавцы, устанавливая равновесную цену золота, и сами того не осознавая, уже 45 лет подряд «принимают к зачету» лишь тот рост ВВП США, который соответствует росту материального производства. А опережающий рост стоимости услуг не оказывает на золото никакого влияния. Факт имеет место быть.

Более подробно. Согласно графику, например, в 2003 г. «ВВП США на душу населения в золоте» и «ВВП на душу населения в долларах, очищенный от инфляции» (красная и синяя линии) совпали. И дальше первый продолжил падать, а второй расти. То есть, золото дорожало быстрее инфляции. Казалось бы, вот она возможность для биржевых спекуляций - рано или поздно, цены на золото должны отыграть вниз - бери золотые слитки в долг, продавай их и жди, когда цена на золото опять вернется к своему экономически оправданному значению - то есть, когда эти два значения ВВП снова совпадут. Скорость удешевления золота окупит любые проценты по кредиту. Но только никто этого не сделал. Наоборот, все старались купить золота как можно больше, еще сильнее загоняя цены вверх. Такая ситуация продолжалась до 2012 г. включительно. В 2013 г. начался разворот, но его параметры совсем не радуют - усредненное значение «ВВП США на душу населения в золоте» (зеленая линия на графике) так и остается на уровне 1950 г. и совсем не соответствует уровню «ВВП в долларах» (красной линии). Зато очень точно соответствует росту «товарной составляющей» или «реальному ВВП» (желтая линия).

Статья уж больно хорошо коррелируется с постом: Империя США обрушилась бы десятки лет назад, если бы не отказалась от золотого стандарта (http://anti-shale.livejournal.com/83010.html).

Статья начинается с самого неприятного для гуманитариев - определения понятий и единиц измерения, которые будут использованы в дальнейшем. Показателем, определяющим уровень экономического развития, а также рост экономики страны является валовой внутренний продукт (ВВП) на душу населения. Он представляет рыночную стоимость всех конечных товаров и услуг, предназначенных для непосредственного употребления, произведённых за год на территории конкретного государства, деленную на численность его населения.

Однако уже здесь подстерегает первая ловушка и первый, связанный с ВВП США, миф. Произнеся слово «стоимость», следует не ошибиться в терминологии. Исходя из классического определения денег - «Деньги есть товар (!) по общему согласию служащий эталоном (мерой стоимости) для определения стоимости всех остальных товаров», следует признать, что современные ВАЛЮТЫ, включая доллар США, деньгами как мерой стоимости быть не могут. Никто не запрещает рассчитывать ВВП страны в долларах, но нужно понимать, что такая оценка требует коррекции на величину расхождения между долларом и истинными деньгами (или «просто деньгами»). А что ими является - в первую очередь, золото. Как заявил в 1912 г. на слушаниях в Конгрессе Дж.П.Морган «Кредит не является деньгами. Деньгами является золото, и ничто другое». Современные статистические данные прекрасно иллюстрируют его слова - графики ВВП США на душу населения, выраженного в долларах и в унциях золота, показывают совершенно противоположную динамику.

Однако прежде следует до конца разобраться с вопросом о деньгах как мере стоимости. Помимо золота современными деньгами по факту является нефть. В силу того факта, что начиная с 1870 г. - года основания Стандарт Ойл и начала массовой нефтедобычи - и по сегодняшний день котировки нефти имеют практически 100% корреляцию с котировками золота. Вследствие чего нужно признать, что не существует двух независимых друг от друга рынков золота и нефти. То, что эти товары по происхождению не связаны друг с другом, не играет никакой роли. До тех пор, пока цена на нефть (см.график ниже) коррелирует с ценой на золото, ничьи слова веса иметь не будут. Экспериментальные данные должны опровергаться только другими экспериментальными данными.

Поэтому по факту имеет место единый рынок некоего универсального товара, являющегося мерой стоимости всех остальных вещей. Теоретически к баррелю нефти и унции золота следовало бы добавить килограмм урана или киловатт-час электроэнергии, но свободного оборота урана или технической возможности хранить электроэнергию столь же легко как золото и нефть пока не существует. Вывод о взаимосвязи цен на золото и нефть подтверждается также тем, что какие бы попытки спекулятивно «оторвать» динамику цены на нефть от динамики цены на золото за последние 150 лет ни предпринимались, первая неуклонно «возвращается» ко второй. Парадоксально, но факт: до тех пор, пока золото имело жесткую привязку к доллару (или точнее доллар имел золотое содержание), долларовая цена на нефть также колебалась вокруг некоего фиксированного уровня, хотя нефть как товар ни с долларом, ни с золотом формально связана не была, и никто специальных усилий по стабилизации ее цены не предпринимал. В этом смысле демонстрируемый ниже график лучше всяких аналитиков позволяет спрогнозировать неизбежный рост цен на нефть, так как сегодняшняя цена нефти относительно золота «провалена». И поскольку цена золота в долларах заметно вряд ли упадет, то при схождении графиков цена нефти неизбежно должна вырастет.

Теперь собственно график. По осям отложен натуральный логарифм исследуемых величин с точностью до константы, чтобы все кривые начинались от начала координат. Это важно, так как наглядное сравнение динамик различных величин возможно лишь в логарифмическом масштабе. Он единственный позволяет показать относительные приращения любой величины нарастающим итогом (мои соболезнования тем, кому эта фраза непонятна).

Итак, первый график (все картинки кликабельны).

Как упоминалось выше, если посчитать ВВП США на душу населения не в долларах, а в истинных мировых деньгах - золоте (унциях золота) - это синяя линия на графике, то становится видно, что за последние 70 лет ВВП США на душу населения вместо неуклонного роста всего лишь колеблется около уровня, достигнутого еще в далеком 1950 г. В 1950 г. ВВП США на душу населения был равен 1979.11 текущих долларов или 56.55 тройских унций золота. В 2015 г. среднедушевой ВВП равнялся уже 55787 долларов или… 52.52 тройские унции. Как видно из графика, за прошедшие 66 лет ВВП на душу населения дважды претерпевал колебания от 20 до 146 унций, но его среднее значение так и осталось на уровне 1950 г. Факт для многих неожиданный, однако он получен из официальной американской статистики, правдивость которой подвергать сомнению не стоит.

О чем это говорит: в первую очередь о том, что современные экономические теории, отрицающие роль золота как денег (т.е. всеобщей меры стоимости) - всего лишь дымовая завеса с целью формирования и оправдания несбалансированного курса доллара. А самое главное, с целью извлечения дополнительного дохода, возникающего вследствие этой искусственно созданной и всеми силами поддерживаемой несбалансированности. В то время как верными остаются прежние экономические теории, рассматривающие современные валюты в качестве промежуточного инструмента, обеспечивающего ликвидность между производимыми товарами и «настоящими средствами платежа» - золотом и нефтью. Те, кому непривычна идея нефти как меры стоимости, пусть вспомнят, что случаи прямого обмена (бартера) нефти на товары - обычная практика в международной торговле. Нам следует признать, что на самом деле мир никуда не уходил от золотого (и нефтяного) эквивалента. Современные валюты - лишь вспомогательный инструмент, облегчающий расчеты, но в отрыве от «истинных денег» они самостоятельно функционировать не могут, поскольку не обладают никакой ценностью.

Хотя отдадим должное: с момента отмены в 1971 г. золотого стандарта были затрачены воистину огромные средства и силы на убеждение дураков экономистов всего мира в способности современных валют функционировать в отрыве от их золотого содержания. И следует признать, что в значительной мере такие действия удались. Но этот обман сохранится лишь до тех пор, пока поддерживается табу на публичное обсуждение данной темы.

Стоит какой-либо стране приступить к торговле золотом или нефтью не за доллары, а за собственную валюту, как доллар моментально потеряет часть своей стоимости. А новая расчетная валюта - приобретет.

Популярный довод о том, что суммарный объем наличного золота в мире многократно меньше произведенной товарной массы, в свете вышесказанного перестает работать. Золото, как мы убедились, по факту находится в абсолютно жесткой связке с нефтью, а разведанные запасы и объемы нефтяной торговли, включая деривативы, по порядку величины вполне сопоставимы с объемами международной торговли всеми остальными физическими товарами. Кроме того, нужно учесть, что объем денежной массы всегда много меньше, чем объем товарной.

По сути, в 1971 г. произошла не отмена золотого содержания доллара, а всего лишь замена (!) жесткой и открытой привязки доллара к золоту (с обязательством гарантированного обмена первого на второе) на плавающую и неявную привязку доллара к нефти безо всяких обязательств. А дуракам экономистам остального мира были предложены разнообразные теории об «отмирании роли золота» в современных условиях.

До тех пор, пока доллар остается единственной валютой, в которой осуществляются торги как золотом, так и нефтью, он будет занимать выигрышное положение относительно других валют (этот вопрос будет подробно разобран ниже). Без промежуточной покупки долларов ни одна страна и ни одна компания ни золото, ни нефть приобрести не может. Равно как и наоборот, после продажи золота или нефти у продавцов неизбежно остаются денежные средства в виде именно долларов. И только такая административно-принудительная политика позволяет доллару оставаться наиболее стабильной валютой. Стоит ей прекратиться, как весь мир перевернется с головы на ноги.

Теперь зададимся вопросом: в силу каких причин ВВП США на душу населения рассчитанный в золоте за последние 66 лет совершенно не растет? Ведь если ВВП по номиналу и дефлятор ВВП рассчитаны правильно, то их частное есть ВВП, выраженный не в денежном, а в товарном выражении - в штуках товаров и услуг. Что следует из определения дефлятора. Но в этом случае динамика (форма графика) «товарного ВВП» должна совпадать с динамикой ВВП, выраженного в единицах золота, поскольку золото тоже товар. На деле же получается расхождение: ВВП США, даже с поправкой на инфляцию, согласно официальной американской статистике с каждым годом неуклонно растет, в то время как этот же ВВП, выраженный в золоте (то есть в настоящих деньгах) - расти категорически не хочет. Почему?

На качественном уровне ответ понятен: ВВП в долларах, пусть и с поправкой на дефлятор, отражает рост произведенных товаров и услуг по внутренним ценам США в национальной валюте, а ВВП в золоте - тот же самый рост, но только по мировым ценам и в мировых деньгах. Очень грубая аналогия: ВВП России в первой половине 90-х из-за галопирующей инфляции в абсолютных рублях рос как на дрожжах, а в мировых валютах при этом падал. То же и с Америкой, до тех пор, пока расчеты происходят в национальной валюте и по внутренним ценам, можно создавать практически любые статистические данные, но стоит перейти к объективным и независящим от США единицам измерения, как все прежнее благополучие рассыпается в прах.

Чтобы продемонстрировать это расхождение количественно снова обратимся к статистическим данным США. Примечательно, что для построения реальной картины достаточно использовать исключительно публичные и официально публикуемые данные Бюро экономического анализа США, как правительственной организации, ответственной за всю экономическую статистику, и Национального бюро экономических исследований США. Ссылки на использованные данные приведены ниже по тексту, и желающие могут самостоятельно повторить произведенные расчеты. К сожалению, так как официальная американская статистика регулярно подправляется задним числом, данные за разные периоды могут несколько не стыковаться друг с другом, но в силу того, что нас интересуют не абсолютные цифры, а их динамика, больших искажений такие правки не внесут.

1. Данные по структуре ВВП США - соотношению производства товаров и услуг внутри ВВП взяты отсюда:

http://www.bea.gov/industry/gdpbyind_data.htm

http://www.nber.org/chapters/c2246.pdf

http://www.nber.org/chapters/c1205.pdf

Так как стоимость товаров и услуг, произведенных государственным сектором, дается в статистике одной строкой без разбивки на товары и услуги по отдельности, то пропорция между товарами и услугами в структуре ВВП рассчитывалась по данным, относящимся только к частному сектору. В виду небольшого удельного веса госсектора в составе ВВП его влиянием на итоговую пропорцию можно математически пренебречь.

2. История значений ВВП США в абсолютных долларах и ВВП в долларах, очищенных от инфляции, значения дефлятора ВВП и численности населения, начиная с 1790 г., взяты отсюда http://www.measuringworth.com/usgdp/

3. Использованный дефлятор ВВП нормирован на цены 2009 г., поэтому в графиках используются сокращения типа «ВВП2009», которые означают размер ВВП США за конкретный год, пересчитанный в цены 2009 года.

4. История котировок цен на золото получена из https://www.measuringworth.com/datasets/gold/result.php и из http://www.lbma.org.uk/pricing-and-statistics

5. История котировок цен на нефть получена из http://chartsbin.com/view/oau и www.eia.gov/dnav/pet/hist_xls/RBRTEd.xls?bcsi_scan_3516d0e9e7de2d1a=1

Посмотрим на построенный график еще раз:

Как видим, расхождение между ВВП в долларах (красная линия) и ВВП в золоте (синяя линия) началось еще в 1930-40 г.г. (самые настойчивые могут скачать экселовский файл с расчетами по ссылке в конце статьи). Примем за начальную точку 1934 г. - год выхода из Великой Депрессии. Этот год выбран также и потому, что в 1934-м рост цены золота (величина обратная золотому содержанию доллара - желтая линия) совпал с ростом дефлятора ВВП (голубая линия). То есть за полтора века с 1791 по 1934 г.г. внутренние цены выросли во столько же раз, во сколько снизилось золотое содержание доллара. Абсолютно нормальное соотношение для любой экономики. Можно сказать, что 1934 г. был последним годом в истории США, когда экономика не имела диспропорций.

А дальше началось расхождение. ВВП в долларах, очищенный от инфляции, стал монотонно расти, как бы игнорируя свой «золотой эквивалент». В то время как ВВП в золоте претерпевал сильные колебания: сначала рос быстрее «долларового собрата», а затем расти перестал и принялся колебаться вокруг некоего фиксированного значения.

Интуитивно напрашивается предположение, что в приведенном графике содержится ошибка, и помимо официального ВВП США от bea.gov существует еще один «настоящий» или «реальный ВВП2009 в долларах», чья динамика как раз и совпадает с усредненной динамикой «ВВП в золоте». Нужно лишь понять, в чем именно выражается отличие этого «тайного ВВП2009» от официально опубликованного. Для поиска решения обратимся к официальной статистике США по товарам и услугам еще раз (для удобства возьмем укороченный интервал времени - с 1934 г. по настоящее время) и дополним прежний график линиями темпов роста чисто товарного производства в составе ВВП и линией скользящего среднего для ВВП в золоте. То есть рассмотрим гипотетическую ситуацию, какой вид имел бы график ВВП США, если бы последний рос с той же скоростью, с какой росло одно лишь товарное производство отдельно от производства услуг?

Разгадка налицо. Желтая и зеленая линии практически совпали. О чем это говорит: о том, что усредненный (относительно локальных колебаний) ВВП США на душу населения, выраженный в унциях золота, имеет такую же точно динамику роста, какой обладает товарная составляющая этого ВВП (т.е. динамика производства материальных товаров в США, выраженная в штуках).

Пока доллар был жестко привязан к золоту и не являлся резервной валютой, а Соединенные Штаты оставались региональной державой, динамика ВВП США в золоте так или иначе совпадала с динамикой ВВП в долларах, очищенном от инфляции. Графики этих двух ВВП (красная и синяя линии) могли ненадолго расходиться, но затем неизменно совпадали.

Почему было так: за любое расхождение двух ВВП правительство США было вынуждено расплачиваться золотой монетой. Как только в стране печатались лишние деньги, то при фиксированном курсе обмена долларов на золото правительство де-факто было обязано обменивать напечатанные и ничем не обеспеченные доллары на металлическое золото. Которого правительство имело весьма ограниченный запас. Поэтому держать лишние деньги в обороте оказывалось элементарно невыгодно. На графике видны периоды превышения синей линии над красной - это периоды, когда в стране начиналась инфляция, и при сохранении золотого содержания доллара доходы населения в золоте номинально оказывались выше, чем были в товарном выражении. Но после того как правительство сокращало денежную массу, линии вновь сходились.

Что произошло после 1934 - война и снова инфляция. В памяти у всех еще были свежи воспоминания о Великой депрессии и недавнем сокращении золотого содержания доллара США. Поэтому повторная девальвация доллара была невозможна по политическим причинам. В итоге правительство взяло курс на сохранение инфляции при одновременном создании всевозможных административных, процедурных и законодательных препятствий по фактическому обмену долларов на золото.

И получилось так, что при формальной сохраняющейся привязке доллара к золоту ВВП на душу населения, выраженный в золоте (синяя линия), номинально рос вслед за инфляцией, но монетизировать образовавшийся разрыв население не могло, так как с 1934 г. было лишено права владеть металлическим золотом. Как только официальная привязка доллара к золоту в 1971 г. была отменена, и начались биржевые торги золотом, цена на золото, естественно, резко возросла, а ВВП США, выраженный в золоте, упал. После чего, как видно из графика, стал колебаться вокруг какого-то фиксированного значения.

В это же время среднедушевой ВВП в долларах с поправкой на инфляцию (красная линия) в логарифмическом масштабе рос практически линейно, как бы игнорируя происходящие события, включая колебания цен на золото, а также изменения ВВП, выраженного в золоте. Парадокс.

Как бы смешно ни звучало, но единственное внятное объяснение происшедшему дает только марксизм. Казалось бы, начисто вычеркнутый из числа экономических теорий. Согласно Марксу при расчете ВВП следует учитывать стоимость лишь товарной массы, так как услуги по своей природе не увеличивают размер ВВП, а лишь способствуют его перераспределению. Теоретически любое государство, как например, в Европе, может административным решением включить в состав своего ВВП стоимость услуг, оказанных проститутками, но ведь все прекрасно понимают, что количество физических товаров от такого «улучшения» расчета не возрастет (конечно, при условии, что услуги проституток не экспортируются за рубеж - то есть, не обмениваются на поступающее извне золото). Также не возрастет ВВП, как и количество произведенных товаров, от юридических консультаций, многократных перепродаж недвижимости, увеличения торговой наценки и многого другого. Количество товаров, как это ни странно прозвучит, возрастет только от производства самих товаров.

Впрочем, не будем столь радикальны и признаем право на существование некоторой «разумной» доли услуг в составе ВВП. Для чего определим ее размер. Приведенный выше график дает четкий и сугубо марксистский ответ на данный вопрос. Исходя из графика, при расчете ВВП в долларах требуется принимать в зачет только те услуги, чей рост не превышает роста материального сектора. То есть, если количество товаров на душу населения за исследуемый период выросло на 10%, а объем произведенных услуг за тот же период вырос на 30%, то при расчете «реального ВВП» мы должны учесть только 10%-й рост услуг и не более. А оставшиеся 20% роста услуг объявить фиктивными.

С какого момента это правило начинает работать - с момента расхождения ВВП, выраженного в золоте, с ВВП, выраженного в национальной валюте с поправкой на инфляцию.

Что произошло в 1930-50 г.г. - доллар вследствие обретения статуса резервной валюты стал испытывать незаметный, но постоянный избыточный спрос на валютном рынке. Это привело к искусственному завышению его курса по сравнению с прежней ситуацией, и вызвало снижение внутренних цен на территории США. В итоге у каждой американской семьи по завершении всех обязательных трат ежемесячно стал образовываться небольшой избыток свободных долларов. Естественно, эти деньги давили на внутренний рынок, увеличивая в первую очередь спрос на услуги и стимулируя возникновение, скажем так, «токсичных услуг в составе ВВП».

Чтобы лучше понять, о чем идет речь, рассмотрим простой пример, связанный не с далекой и не всем понятной Америкой, а со вполне знакомой и осязаемой Россией. Если у вас регулярно образуются свободные деньги в семейном бюджете, то вы можете, к примеру, вместо бесплатной районной поликлиники начать пользоваться услугами клиники платной. Но как все уже знают, у большинства платных клиник главной целью приема больного является не его излечение, а раскрутка на разнообразные дорогие анализы, обследования, консультации и т.д. При этом сам больной не в состоянии определить, нужны ему эти анализы и исследования или нет. В 90% случаев он их оплачивает. В итоге услуга оказана, деньги клиникой получены, налоги тоже уплачены, и ВВП номинально вырос. Но вырос ли он фактически - стало ли от этого больше товаров, возросла ли производительность труда, или у производимых товаров снизилась их себестоимость, и улучшились качества? Безусловно, что нет. Медуслуги, конечно, оказаны были, но ни к какому содержательному увеличению ВВП они не привели. Здесь уместно вспомнить упомянутых жриц любви и заметить, что даже услуги проституток в большей степени влияют на рост ВВП, так как вдохновленный рабочий сможет наутро замесить больше бетона на стройке или обработать деталей на станке при той же зарплате, однако выложит ли он больше кирпичей после бессмысленно проведенного медицинского обследования? Конечно, нет. Если бы у рабочего лишних денег не было, то он бы так и продолжал ходить в районную поликлинику, которая, не получая от пациентов денег напрямую, не склонна утруждать себя излишними телодвижениями и порождать фиктивный ВВП.

Таким образом, пока национальная валюта не обладает искусственно завышенным курсом, описанные «токсичные услуги» эффективно подавляются элементарным недостатком свободных средств у населения. Но как только курс валюты начинает искусственно расти, в экономике моментально стартует рост производства избыточных услуг. В Соединенных Штатах этот замкнутый круг куда более порочен, чем в России: за пациента платит страховая компания, которая не всегда может проконтролировать обоснованность трат по каждому больному и вынуждена оплачивать получаемые счета, повышая в компенсацию стоимость страховки в целом. Больной, поскольку он платит врачу не из своего кармана, становится также заинтересован в увеличении числа исследований, ибо у него возникает страх, что из-за недостатка информации ему неправильно поставят диагноз. Образуется замкнутый круг - положительная обратная связь. И таких кругов очень много во всех секторах экономики, не только в медицине.

Даже когда семья покупает новый дом, то при наличии избыточных средств цены на недвижимость будут расти. Вслед за ними будет демонстрировать рост статья «Недвижимость» в структуре ВВП. Но сами дома при этом останутся без изменений. И что характерно, следствием такого механизма фиктивного надувания ВВП никогда не станет рост материального производства. Статьи «сельское хозяйство», «добыча полезных ископаемых» или «черная металлургия» в составе ВВП скорее сократятся, так как оживление в сфере услуг спровоцирует переток ресурсов и кадров из производственного сектора в непроизводственный.

Посмотрим еще раз на график с различными составляющими ВВП:

После того как доллар стал резервной валютой, стоимость произведенных услуг в составе ВВП США (зеленая линия) начала расти ускоренными темпами по отношению к стоимости произведенных товаров (желтая линия). За счет каких денег эти дополнительные услуги оплачивались? За счет тех самых избыточных долларов, которые, эмитировались для покрытия избыточного спроса на доллары за границей. Но американскими товарами (не услугами, а товарами) они при этом обеспечены не были. Хотя, опять же по Марксу, реальная покупательная способность любой национальной валюты определяется всегда только товарным производством. Ставшие свободными после 1971 г. цены на золото это прекрасно показали. Если посмотреть на динамику официального ВВП США (красная линия), то создается ложное впечатление, что после 1930-40 г.г. он рос невзирая ни на что. Для объяснения этого факта широкие массы до сих пор пичкают разнообразной демагогией о новом, якобы «постиндустриальном обществе». Но все это сказка про голого короля.

Что же произошло в действительности? Как только цены на золото отпустили, и одновременно разрешили приобретение физического золота населением, то весь мир, покупая и продавая золото, своими действиями дал количественную оценку ВВП США в настоящих деньгах (килограммах золота), а не в одних только бумажных долларах. И эта оценка оказалась на удивление точной - как видно из графика, покупатели и продавцы, устанавливая равновесную цену золота, и сами того не осознавая, уже 45 лет подряд «принимают к зачету» лишь тот рост ВВП США, который соответствует росту материального производства. А опережающий рост стоимости услуг не оказывает на золото никакого влияния. Факт имеет место быть.

Более подробно. Согласно графику, например, в 2003 г. «ВВП США на душу населения в золоте» и «ВВП на душу населения в долларах, очищенный от инфляции» (красная и синяя линии) совпали. И дальше первый продолжил падать, а второй расти. То есть, золото дорожало быстрее инфляции. Казалось бы, вот она возможность для биржевых спекуляций - рано или поздно, цены на золото должны отыграть вниз - бери золотые слитки в долг, продавай их и жди, когда цена на золото опять вернется к своему экономически оправданному значению - то есть, когда эти два значения ВВП снова совпадут. Скорость удешевления золота окупит любые проценты по кредиту. Но только никто этого не сделал. Наоборот, все старались купить золота как можно больше, еще сильнее загоняя цены вверх. Такая ситуация продолжалась до 2012 г. включительно. В 2013 г. начался разворот, но его параметры совсем не радуют - усредненное значение «ВВП США на душу населения в золоте» (зеленая линия на графике) так и остается на уровне 1950 г. и совсем не соответствует уровню «ВВП в долларах» (красной линии). Зато очень точно соответствует росту «товарной составляющей» или «реальному ВВП» (желтая линия).